Capital IdeasTM

Beleggingsinzichten van Capital Group

Vooruitzichten

Een sterk winstherstel zou weleens de belangrijkste aanjager kunnen zijn voor de aandelenkoersen in 2024.

Op de drempel van het nieuwe jaar geeft de economie nog steeds gemengde signalen af. Maar voor de aandelenkoersen zijn vooral de bedrijfsresultaten een belangrijke factor.

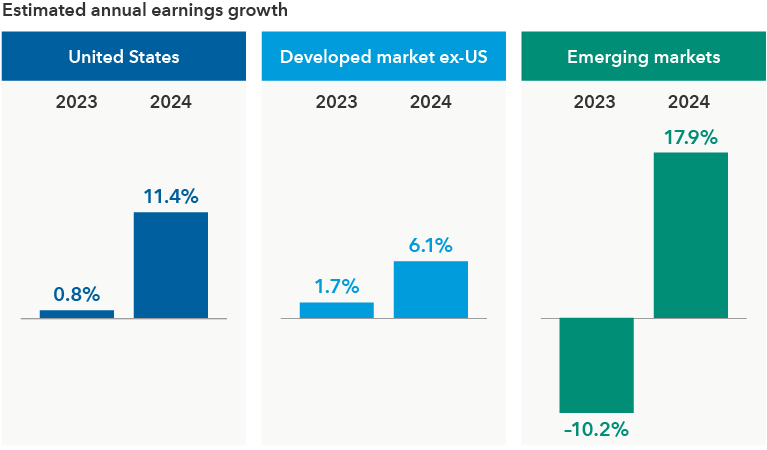

In de VS verwachten Wall Street-analisten dat de winst van bedrijven in de S&P 500 Index in 2024 met bijna 12% zal stijgen, dit op basis van consensusgegevens verzameld door FactSet. Dat gaat samen met een verwachte winststijging van 6,1% in ontwikkelde markten buiten de VS en een forse winst van 18% in opkomende markten.

Voor alle belangrijke markten wordt een solide winstgroei verwacht

Bronnen: Capital Group, FactSet, MSCI, Standard & Poor's. De geschatte jaarlijkse winstgroei is het gemiddelde van de consensusschattingen voor de winst per aandeel voor de jaren eindigend in respectievelijk december 2023 en december 2024 voor de S&P 500 Index (VS), MSCI EAFE Index (ontwikkelde markten buiten VS) en MSCI Emerging Markets Index (opkomende markten). Schattingen per 30 november 2023.

Gezien de moeilijkheden in 2023 is het logisch om een winstherstel te verwachten in 2024. Maar er zijn ook risico's waardoor de winstverwachtingen misschien moeten worden bijgesteld, zoals teruglopende consumentenbestedingen, een tragere economische groei in Europa en China en toenemende geopolitieke spanningen door de situatie in Oekraïne en Israël.

“Ik denk niet dat het een slecht jaar gaat worden voor bedrijven en hun resultaten, maar ik ga uit van een voorzichtige groei van 6% tot 8% in de VS,” zegt econoom Jared Franz van Capital Group, “en mogelijk meer in een aantal opkomende markten.”

Voor beleggers kunnen de marktleiders van 2023 - Amerikaanse megacapbedrijven die voorop lopen op het gebied van kunstmatige intelligentie (AI) - nog steeds een aantrekkelijke positie bieden in 2024, omdat er steeds meer toepassingen komen in de economie en dit kan leiden tot verdere winstgroei.

Aandelenportefeuilles zijn soms te sterk geconcentreerd

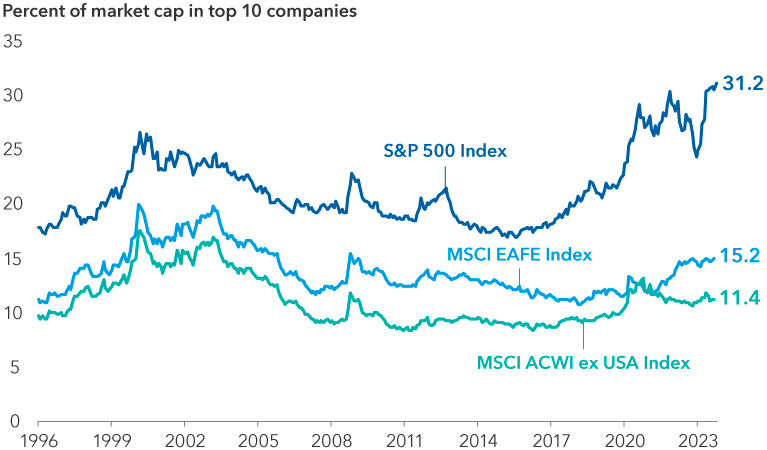

Maar beleggers beseffen inmiddels ook heel goed dat de Amerikaanse aandelenmarkt topzwaar is. Wat ze misschien niet weten is dat de S&P 500 Index sterker geconcentreerd is dan op het hoogtepunt van het dot-comtijdperk.

In september waren de vijf grootste bedrijven in de S&P 500 goed voor 24% van de marktkapitalisatie van de index. Ter vergelijking: in maart 2000 waren de vijf grootste bedrijven in de index goed voor 19%.

Ook de marktwinst werd behaald door een handjevol bedrijven. De ‘Magnificent Seven’, Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet en Tesla, waren in de eerste 10 maanden van 2023 goed voor maar liefst 130% van het totale rendement van de index. Met andere woorden: zonder deze zeven bedrijven zou de S&P 500 een daling hebben laten zien.

Diversificatie is en blijft essentieel

Dit soort concentratieniveaus kan risico's met zich meebrengen voor beleggers, met name voor beleggers in passieve indexbeleggingen, die rendement op het niveau van de benchmark nastreven. Hoewel innovatieve techbedrijven in 2024 heel goed voorop kunnen blijven lopen, doen beleggers er volgens equity portfolio manager Lawrence Kymisis goed aan om waar mogelijk hun aandelenbezit te diversifiëren.

“Het kan goed zijn dat veel van deze techleiders ook op lange termijn goede beleggingen blijken te zijn, maar ik denk dat beleggers zich bewust moeten zijn van het risco van het concentratieniveau bij beleggingen in een klein aantal bedrijven met een vergelijkbaar businessmodel,” zegt Kymisis. “Gezien het niveau van economische onzekerheid in de aanloop naar 2024 denk ik dat diversificatie nog steeds heel belangrijk blijft. En ik ben ervan overtuigd dat we bij Capital Group fantastische bedrijven kunnen vinden in verschillende sectoren in markten wereldwijd en ook Amerikaanse techleiders.”

Een snelle vergelijking met andere belangrijke aandelenindices voor ontwikkelde markten laat zien dat die minder geconcentreerd zijn dan de S&P 500 en een breder scala aan mogelijkheden bieden. Op 31 oktober 2023 waren de 10 grootste bedrijven in de S&P 500 goed voor een weging van 31,2% van de index. Ter vergelijking: in de MSCI EAFE Index, een brede maatstaf voor ontwikkelde markten buiten de VS, lag dat percentage voor de 10 grootste bedrijven op 15,2%.

De S&P 500 is topzwaar ten opzichte van eerdere jaren en in vergelijking met internationale markten

Bronnen: Capital Group, Morningstar. Gegevens per 31 oktober 2023.

In de internationale markten tekenen zich overtuigende trends af

“Dat wil niet zeggen dat diversificatie automatisch gunstiger is voor beleggers,” aldus Kymisis. “Er is keuze te over, maar als actieve portefeuillebeheerders is het onze taak om die bedrijven te identificeren die het potentieel hebben om uit te groeien tot de nieuwe generatie marktleiders.”"

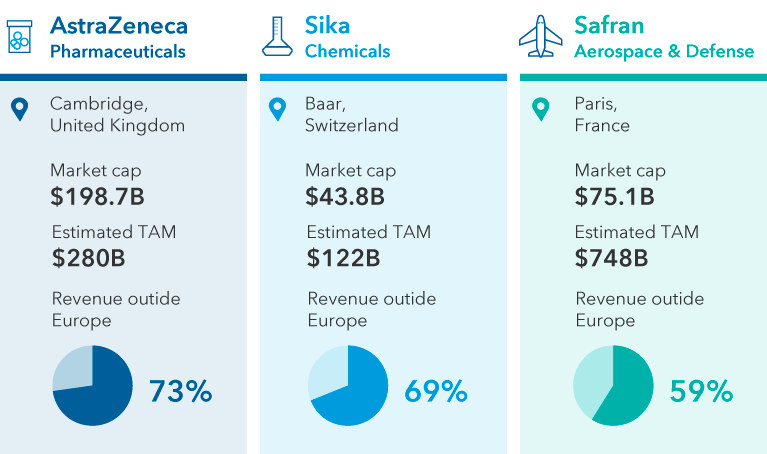

Amerikaanse techgiganten hebben geen monopolie op innovatie. In Europa zijn er innovatieve bedrijven die baanbrekend werk verrichten in de gezondheidszorg, de lucht- en ruimtevaart en andere sectoren.

Zo heeft het Brits-Zweedse Astrazeneca niet alleen een coronavaccin op zijn naam staan, maar ook Tagrisso, een medicijn tegen longkanker. De farmaceut heeft fors geïnvesteerd in R&D en heeft een uitgebreid productaanbod van behandelingen tegen kanker en tegen zeldzame ziekten, waarvan de ontwikkeling al vergevorderd is.

In veel landen is de luchtvaart een seculiere groeisector en is er een toenemende vraag naar nieuwe vliegtuigen. Nu regelgevende instanties in Europa en over de hele wereld strengere emissie-eisen opleggen, speelt innovatie ook een belangrijke rol bij het vinden van oplossingen voor de uitdagingen in de lucht- en ruimtevaartindustrie op het gebied van duurzaamheid

“Luchtvaartmaatschappijen zullen de nieuwste, meest efficiënte vliegtuigen willen bestellen, wat goed nieuws is voor toonaangevende fabrikanten,” zegt equity portfolio manager Michael Cohen.

Een goed voorbeeld hiervan is het Franse Safran, 's werelds grootste producent van vliegtuigmotoren voor vliegtuigen met een smalle romp, dat in samenwerking met General Electric motoren ontwikkelt die de uitstoot met 20% kunnen verminderen.

Europa is de thuisbasis van innovatieve bedrijven in verschillende sectoren

Bronnen: Capital Group, Aviation Week Intelligence Network, bedrijfsdossiers, FactSet, Global Market Insights, MSCI. De bedrijven hierboven zijn voorbeelden van Europese bedrijven in een aantal sectoren met een geografisch gediversifieerde inkomstenbasis; de bedrijven bevinden zich in de top 10 van grootste bedrijven op basis van marktwaarde voor hun specifieke sector binnen de MSCI Europe Index. Geografische omzetpercentages zijn schattingen van FactSet op basis van de meest recent gerapporteerde omzetcijfers van het bedrijf, per 30 november 2023. "TAM" staat voor total addressable market (totale adresseerbare markt, de potentiële omvang van de markt).

Japan neemt stappen om meer waarde te genereren voor beleggers

De Japanse economie heeft het zwaar te verduren, maar een aantal innovatieve Japanse bedrijven is erin geslaagd om met duurzame activiteiten een stevige marktpositie te veroveren. SMC is bijvoorbeeld toonaangevend op het gebied van onderdelen voor robotapparatuur en de productie van halfgeleiders, en TDK is een van de grootste fabrikanten van hoogwaardige batterijen voor elektrische voertuigen.

Japanse bedrijven hebben vaak een reputatie van geld oppotten en ondermaatse governance. Maar zowel vanuit de overheid als vanuit de Tokyo Stock Exchange wordt er bij bedrijven op aangedrongen om hervormingen door te voeren met het oog op meer winst en hogere aandelenkoersen. De hervormingen zijn er onder andere op gericht om minder kasmiddelen op de balans te hebben en ondermaats presterende bedrijfsonderdelen af te stoten. Ongeveer een derde van de Japanse bedrijven heeft een koers-boekwaarde (een financiële maatstaf die wordt gebruikt om de boekwaarde van een bedrijf te vergelijken met de marktkapitalisatie) die lager is dan de waarde van hun onderliggende activa.

Met duurzame hervormingen ontstaan er mogelijkheden in alle sectoren.

Opkomende markten stappen uit de schaduw van China

In opkomende markten is het misschien China dat de krantenkoppen domineert, maar er ontstaan steeds meer mogelijkheden in landen als India, Indonesië en Mexico, regio's waar de groei van de infrastructuur versnelt, de overheidsbalansen sterker zijn en verschuivingen in de toeleveringsketen de regionale economieën een impuls geven.

Nieuwe wegen, woningbouw en bedrijventerreinen hebben ervoor gezorgd dat delen van India in een paar jaar tijd een heel ander aanzien hebben gekregen. Indonesië trekt buitenlands kapitaal aan om de toeleveringsketen voor elektrische voertuigen uit te bouwen. En Mexico wordt een hub voor reshoring, nu westerse economieën op zoek zijn naar nieuwe toeleveringsketens.

Beleggingsmogelijkheden variëren van banken tot fabrikanten van vliegtuigonderdelen en van vastgoedontwikkelaars tot mijnbouw en consumentenbedrijven. Tegelijkertijd speelt de snelle uitbreiding van mobiele technologieplatforms in op de vraag naar consumentendiensten.

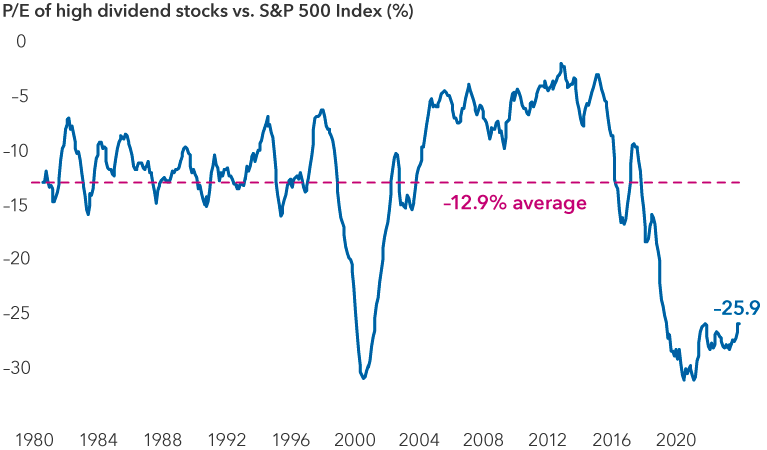

Dividendbetalers bieden diversificatiepotentieel

Toen beleggers toekeken bij de rally van de markt die gedomineerd werd door AI, daalden de waarderingen van dividendaandelen geruisloos naar nieuwe laagterecords sinds meerdere decennia ten opzichte van de breedte van de markt. Nu de economische groei in 2024 naar verwachting zal afnemen en de kans op een recessie blijft bestaan, kunnen dividenden een prominentere rol gaan spelen in het totale rendement voor beleggers.

Waarderingen voor hoogdividendbetalers liggen ver onder het marktgemiddelde

Bronnen: Capital Group, Goldman Sachs. Per 28 november 2023. Hoogdividendaandelen zijn aandelen in de S&P 500 Index met het hoogste kwintiel dividendrendement (sectorneutraal) binnen de index. De lijn geeft het afgevlakte gemiddelde over zes maanden weer. P/E ratio = price-to-earnings ratio (koers-winstverhouding, afgekort K/W) Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Een aantal dividendbetalers in verschillende sectoren past strategieën toe om de vraag naar hun aanbod te stimuleren. Retail-apotheek CVS Health start bijvoorbeeld een nieuwe divisie die gaat samenwerken met farmaceutische bedrijven om gelijkwaardige versies van bekende geneesmiddelen te produceren die beter betaalbaar zijn.

Andere dividendbetalers met een productaanbod waarnaar altijd vraag is, kunnen geheel los van de marktcycli een zekere mate van stabiliteit bieden. Veel van de producten van drankenproducent Keurig Dr Pepper, zoals Canada Dry en Snapple, hebben een grote naamsbekendheid en kennen een relatief stabiele vraag in alle conjunctuurcycli.

“Het is lastig om te voorspellen wanneer een cyclus zal omslaan, dus is het verstandig om op zoek te gaan naar bedrijven met groeipotentieel, maar ook naar bedrijven die dividend uitkeren, wat kan helpen om tegenwicht te bieden aan volatiliteit op de markt,” zegt equity portfolio manager Diana Wagner. “Waardering is belangrijk, maar het is ook van belang om een onderscheid te maken tussen reële waarden en bedrijven die minder goede vooruitzichten hebben.”

Our latest insights

-

-

Amerikaanse aandelen

-

Amerikaanse aandelen

-

Vastrentende beleggingen

-

GERELATEERDE INZICHTEN

Hear from our investment team.

Sign up now to get industry-leading insights and timely articles delivered to your inbox.

Resultaten uit het verleden zijn niet indicatief voor de toekomst. De waarde van de beleggingen en de inkomsten daaruit kunnen zowel stijgen als dalen en u kunt uw belegde vermogen geheel of gedeeltelijk verliezen. Deze informatie is niet bedoeld als beleggings-, fiscaal of ander advies, noch als een aansporing tot het kopen of verkopen van effecten.

Verklaringen die worden toegeschreven aan een persoon verwoorden de mening van die persoon op het moment van publicatie en weerspiegelen niet noodzakelijkerwijs de mening van Capital Group of haar dochterondernemingen. Alle informatie is per de aangegeven datum, tenzij anders vermeld. Sommige informatie kan van derden afkomstig zijn en als zodanig kan de betrouwbaarheid van die informatie niet worden gegarandeerd.

Capital Group heeft vermogensbeheer ondergebracht bij drie beleggingsteams. Deze teams nemen onafhankelijk van elkaar beslissingen over beleggingen en stemvolmachten. Onze fixed income specialisten doen voor de hele Capital-organisatie onderzoek naar vastrentende producten en beleggen daarin. Voor aandelen handelen ze echter uitsluitend namens een van de drie equity-beleggingsteams.

Jared Franz

Jared Franz

Lawrence Kymisis

Lawrence Kymisis

Diana Wagner

Diana Wagner