Indicateurs économiques

- L’économie américaine profite d’un marché du travail solide et d’une inflation en baisse.

- L’Europe et certains marchés émergents peinent à stimuler leur croissance.

- L’assouplissement monétaire à l’échelle mondiale crée une toile de fond favorable pour les actions et les obligations.

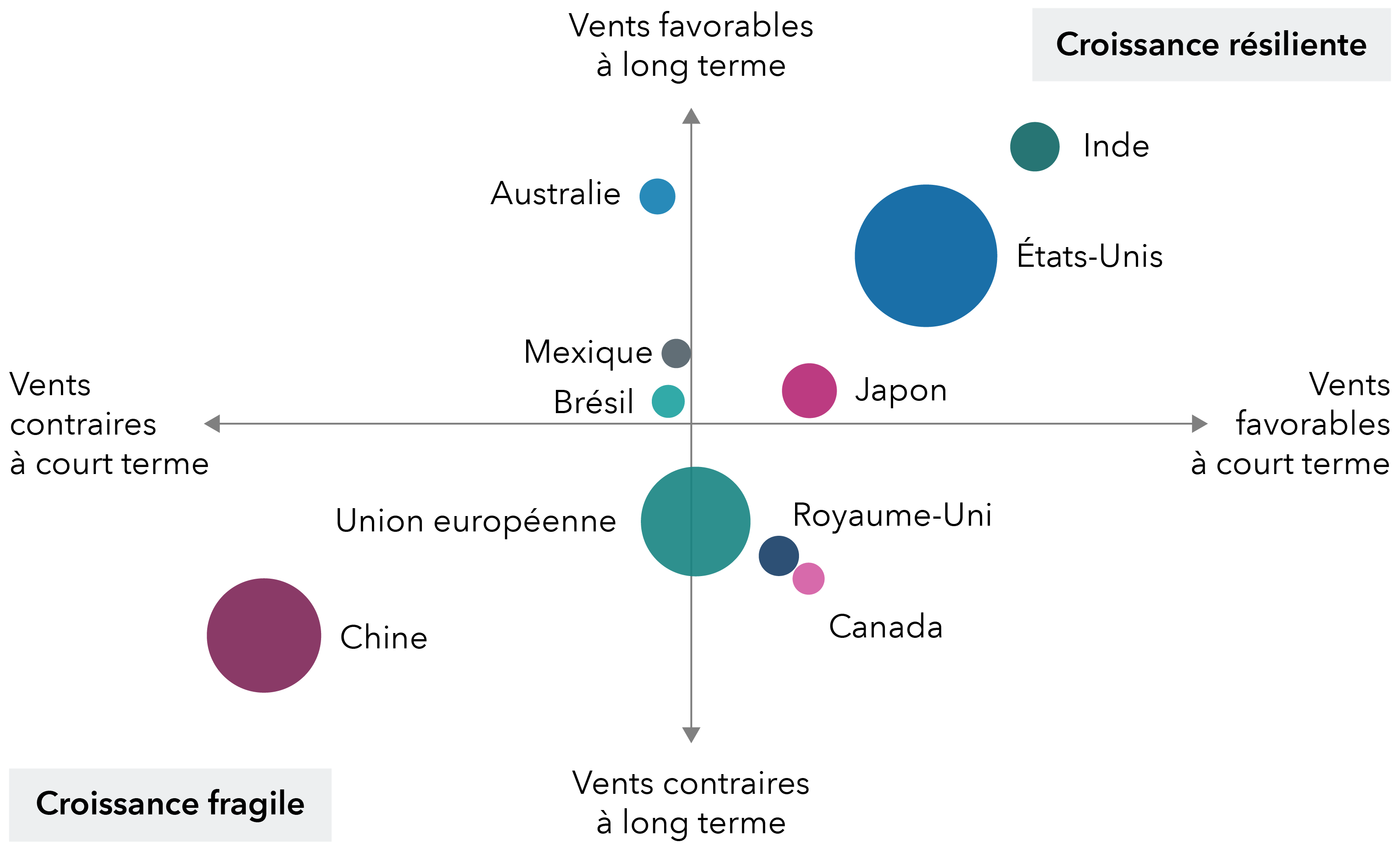

Perspectives économiques : la croissance mondiale dépend de la résilience de l’économie américaine

Alors que l’inflation ralentit et que les banques centrales du monde entier réduisent leurs taux d’intérêt, les perspectives économiques mondiales restent mitigées à l’aube de la nouvelle année. Comme ce fut le cas ces dernières années, les États-Unis et l’Inde continuent de montrer la voie en stimulant l'activité économique mondiale, tandis que les économies plus faibles de l’Europe et de la Chine s’efforcent de stimuler la croissance.

Avec un marché du travail américain en bonne santé, une croissance des bénéfices solide et une reprise des investissements des entreprises, le Fonds monétaire international (FMI) a récemment relevé ses prévisions de croissance économique des États-Unis pour 2025, les portant à 2,2 %. Cette prévision compense les révisions à la baisse pour d’autres pays développés, notamment les plus grandes économies européennes. La Chine, de son côté, continue de faire face à un ralentissement de son marché immobilier et à des inquiétudes quant à une intensification de la guerre commerciale, exacerbée par l’élection du président américain Donald Trump le 5 novembre dernier.

« J’ai tendance à considérer le monde en termes de vents favorables et de vents contraires », confie Rob Lovelace, gestionnaire de portefeuille d’actions. « Les États-Unis bénéficient de nombreux vents favorables au niveau de l’économie, de l’industrie et des entreprises. Le Japon commence également à bénéficier de certains vents favorables. Et je pense que l’Europe et la Chine font actuellement face à de véritables vents contraires. »

Une économie américaine en bonne santé reste un pilier central de la croissance mondiale

Source : Capital Group. Les positions des pays sont des estimations prospectives des économistes de Capital Group au mois de novembre 2024 et comprennent une combinaison de caractéristiques quantitatives et qualitatives (en USD). Les vents favorables et les vents contraires à long terme sont basés sur des facteurs structurels comme la dette, la situation démographique et l’innovation. Les vents favorables et les vents contraires à court terme sont basés sur des facteurs cycliques tels que la main-d’œuvre, le logement, les dépenses, l’investissement et la stabilité financière. Les cercles représentent les économies individuelles. La taille des cercles donne une idée de la valeur relative de chaque économie et n’est utilisée qu’à titre indicatif.

Bienvenue dans l’économie à la Benjamin Button

La vigueur des États-Unis peut-elle soutenir l’économie mondiale et, avec elle, les marchés financiers? C'est ce que la première économie mondiale s’efforce de faire.

Aussi étrange que cela puisse paraître, l’économie américaine semble s’inspirer du film L’Étrange Histoire de Benjamin Button, sorti en 2008. Les cinéphiles se rappelleront que le personnage principal, interprété par Brad Pitt, vieillit à l’envers, passant de vieillard à un jeune enfant.

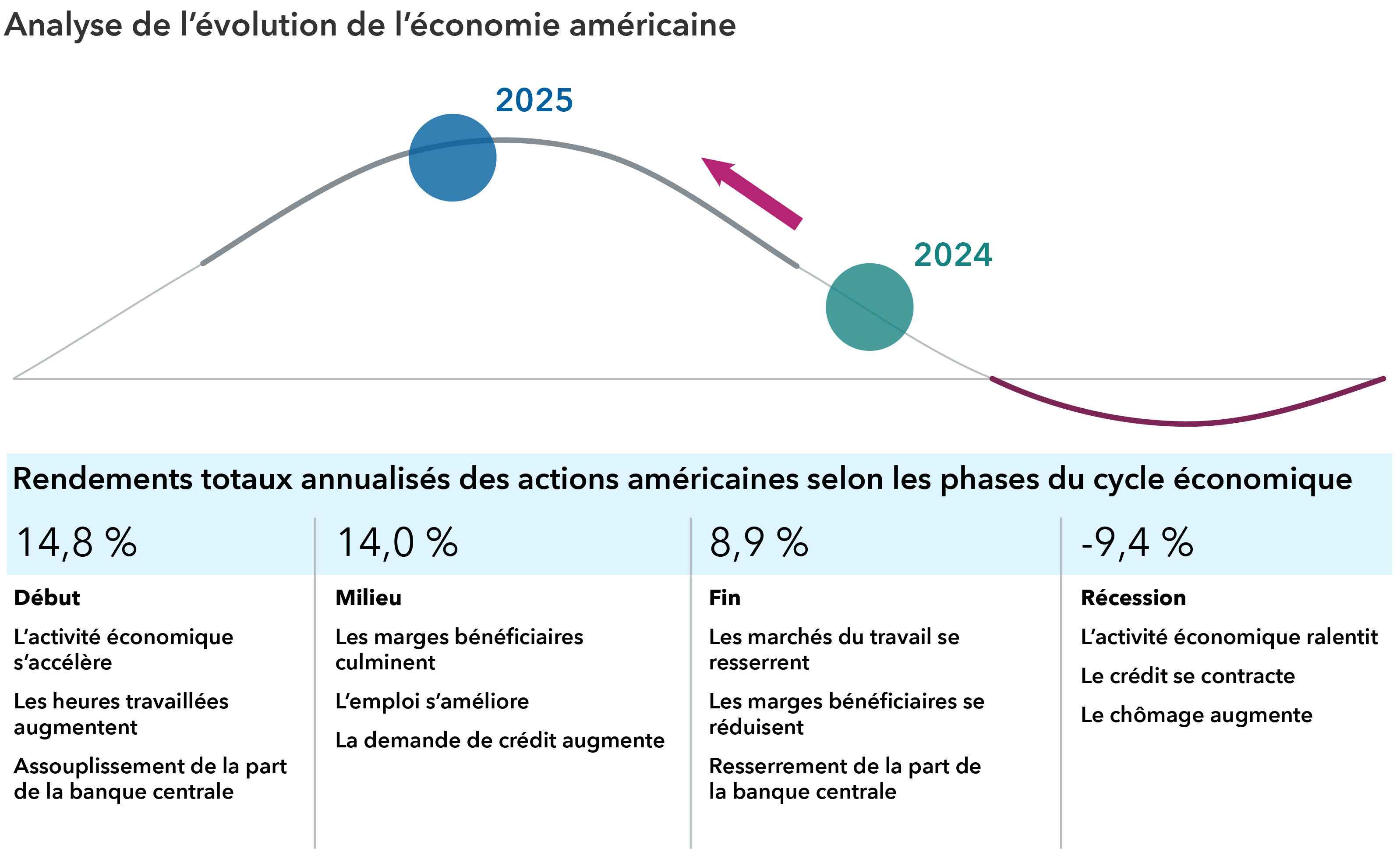

« L’économie américaine traverse une transition similaire », explique Jared Franz, économiste chez Capital Group. « Au lieu de suivre le cycle économique classique en quatre étapes qui a défini l’ère de l’après-Seconde Guerre mondiale, l’économie semble passer de la fin de cycle au milieu du cycle, évitant ainsi commodément une récession. »

Une économie de milieu de cycle se caractérise généralement par une augmentation des bénéfices des entreprises, une accélération de la demande de crédit, une atténuation des pressions sur les coûts et un passage à une politique monétaire neutre. « L'année 2024 a été marquée par la présence de l’ensemble de ces quatre éléments », note M. Franz. « En regardant vers l’avenir, je pense que les États-Unis sont en train de s’engager dans une période d’expansion pluriannuelle, repoussant potentiellement une récession jusqu’en 2028. »

Le cycle économique américain semble vieillir à l’envers

Sources : Capital Group, MSCI. Les positions dans le cycle économique sont des estimations prospectives faites par les économistes de Capital Group en décembre 2023 (bulle de projection 2024) et en septembre 2024 (bulle de projection 2025). Les points de vue des différents gestionnaires de portefeuille et analystes peuvent diverger. Les données sur les rendements sont mensuelles, allant de décembre 1973 à août 2024. Les données proviennent de l’indice Datastream U.S. Total Market du 31 décembre 1973 jusqu’au 31 décembre 1994, puis de l’indice MSCI USA par la suite. Les données sur les rendements reflètent toutes les étapes du cycle jusqu’au 31 octobre 2024. Les rendements sont en USD.

Historiquement, les périodes de milieu de cycle ont offert une toile de fond favorable aux actions américaines, générant des rendements annuels moyens de 14 %. Ce constat s’appuie sur une analyse de Capital Group portant sur les cycles économiques et les rendements depuis 1973.

Comme toujours, il est important de souligner que les résultats passés ne permettent pas de prédire les résultats futurs. « Cependant, si l’économie américaine continue de croître à un rythme soutenu », estime M. Franz, « cela pourrait offrir un vent favorable aux marchés. »

Les prévisions de M. Franz pour la croissance économique des États-Unis sont plus optimistes que celles du FMI. Il prévoit une croissance annuelle de 2,5 % à 3 % en 2025, voire davantage si M. Trump parvient à réduire rapidement les impôts et à alléger les réglementations gouvernementales, conformément aux promesses faites lors de sa campagne présidentielle. Selon M. Franz, l’élection de M. Trump, combinée à la victoire des républicains à la Chambre des représentants et au Sénat, devrait se traduire par une croissance économique générale plus vigoureuse, mais aussi par une inflation et des taux d’intérêt plus élevés que prévu.

Les perspectives sont mitigées en dehors des États-Unis

Les marchés en dehors des États-Unis présentent des divergences plus marquées. Certaines régions prometteuses, dont l’Inde, devraient jouer un rôle de chef de file mondial en générant des taux de croissance parmi les plus rapides. L’économie indienne devrait croître de 6,5 % en 2025, selon les estimations du FMI, soutenue par une main-d’œuvre jeune et en pleine expansion. L’Inde bénéficie également d’un changement post-pandémique dans ses chaînes d’approvisionnement mondiales, renforçant sa base manufacturière dans des produits tels que les téléphones portables, les appareils électroménagers et les produits pharmaceutiques, entre autres.

L’économie européenne continue à osciller entre expansion et contraction, avec une croissance attendue autour de 1 %, freinée par la guerre en Ukraine, les prix élevés de l’énergie et ses liens étroits avec l’économie chinoise en perte de vitesse. En réponse, la Banque centrale européenne (BCE) a commencé à réduire ses taux d’intérêt cette année, avant la Réserve fédérale américaine, dans l’espoir de relancer l’économie de la zone euro.

En Chine, le gouvernement a lancé un vaste programme de relance destiné à contrer la faiblesse chronique du marché immobilier et le ralentissement de la production industrielle. Les politiques de relance chinoises incluent des baisses des taux d’intérêt, des réductions des taux hypothécaires et un plan de 1 400 G$ US récemment annoncé pour aider les gouvernements locaux à gérer le fardeau de leurs dettes croissantes. Pour ce qui est de l’avenir, le rôle de la Chine au sein du commerce international reste incertain alors que l’administration Trump envisage de relever les tarifs douaniers sur les importations chinoises.

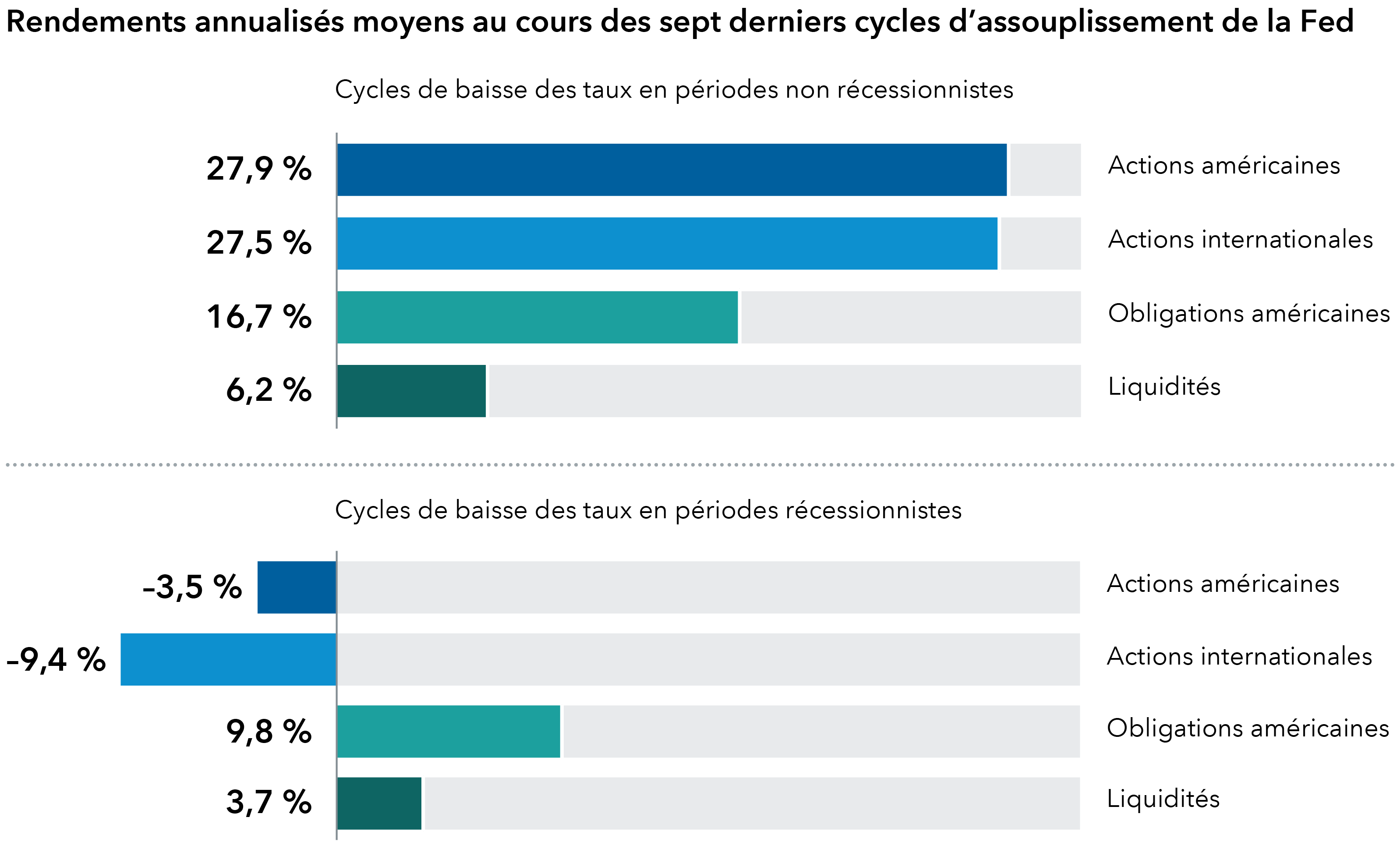

Où investir dans un cycle de baisse des taux?

Afin d’alimenter les prévisions de croissance économique, les principales banques centrales du monde (la Fed, la BCE, la Banque d’Angleterre et la Banque populaire de Chine) ont toutes commencé à assouplir leur politique monétaire au cours des derniers mois de l’année 2024.

La Fed, souvent considérée comme la banque centrale du monde, a réduit ses taux à deux reprises depuis septembre, créant ainsi un environnement potentiellement favorable pour les marchés financiers en 2025. Les baisses de taux en période de croissance économique ont été une aubaine pour les investisseurs en actions et en obligations.

Lors des sept cycles d’assouplissement de la Fed depuis 1984, trois ont eu lieu en dehors d’une récession. Au cours de ces cycles hors récession, l’indice S&P 500 a enregistré un rendement moyen de 27,9 % entre la première et la dernière baisse, la plupart des secteurs affichant des gains à deux chiffres.

Les baisses de taux ont stimulé les actions et les obligations dans une économie saine

Sources : Capital Group, Bloomberg Index Services Ltd., Morningstar, Standard & Poor’s. Les calculs des rendements reflètent les rendements totaux annualisés sur les périodes où la Réserve fédérale américaine a cessé d’augmenter les taux et a commencé à les réduire activement, mesurés à partir du taux cible des fonds fédéraux le plus élevé jusqu’au taux cible le plus bas pour chaque cycle. Les cycles d’assouplissement spécifiques sont les suivants : août 1984 à août 1986 (non récessionniste), mai 1989 à septembre 1992 (récessionniste), février 1995 à janvier 1996 (non récessionniste), mars 1997 à novembre 1998 (non récessionniste), mai 2000 à juin 2003 (récessionniste), juin 2006 à décembre 2008 (récessionniste) et décembre 2018 à mars 2020 (récessionniste). Les indices de référence utilisés sont l’indice S&P 500 (actions américaines), l’indice MSCI World ex USA (actions internationales), l’indice Bloomberg U.S. Aggregate Bond (obligations américaines) et le taux moyen des investissements dans les bons du Trésor américain à 3 mois (liquidités). Au 30 septembre 2024. Les rendements sont exprimés en USD.

Durant les périodes où les cycles de réduction des taux d’intérêt ont précédé une récession, les actions ont mal résisté. En revanche, les obligations américaines ont généré de solides rendements à la fois durant les cycles de baisse non récessionnistes et récessionnistes, dépassant de manière significative les investissements équivalents en liquidités durant les périodes non récessionnistes.

Gestionnaire de portefeuille de titres à revenu fixe, John Queen estime que l’économie continuera de s’améliorer à l’approche de la nouvelle année et pense que la Fed cherche simplement à normaliser les taux d’intérêt, en les ramenant à un niveau où ils ne sont plus restrictifs. C’était déjà le scénario de base avant l’élection américaine, et cela l’est d’autant plus maintenant.

« La Fed réduit ses taux parce qu’elle choisit de le faire », affirme M. Queen, « et non parce qu’elle y est contrainte. »

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice Datastream U.S. Total Market mesure les résultats du marché des actions américain, incluant les actions à grande, moyenne et petite capitalisation.

L’indice MSCI USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer la partie américaine du marché mondial.

L’indice MSCI World ex USA est un indice pondéré selon la capitalisation boursière flottante, qui comprend des titres de grandes et moyennes capitalisations dans 22 des 23 pays développés, à l’exclusion des États-Unis. L’indice se compose de plus de 40 indices de pays développés et de marchés émergents.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires largement répandues.

© 2024 Morningstar, Inc. Tous droits réservés. Les renseignements contenus dans le présent document : 1) sont la propriété de Morningstar ou de ses fournisseurs de contenu; 2) ne peuvent être copiés ou distribués; et 3) sont donnés sans garantie quant à leur exactitude, leur exhaustivité ou leur actualité. Ni Morningstar ni ses fournisseurs de contenu ne peuvent être tenus responsables des dommages ou pertes résultant de l’utilisation de ces informations. Les rendements passés ne sont pas garants des rendements futurs.

Nos points de vue récents

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Rob Lovelace

Rob Lovelace

Jared Franz

Jared Franz

John Queen

John Queen