Indicateurs économiques

Dans le film de 2008, L’Étrange histoire de Benjamin Button, le personnage principal, incarné par Brad Pitt, rajeunit au fil du temps, se transformant de vieil homme à jeune enfant. Curieusement, je pense que l’économie américaine connaît un phénomène similaire.

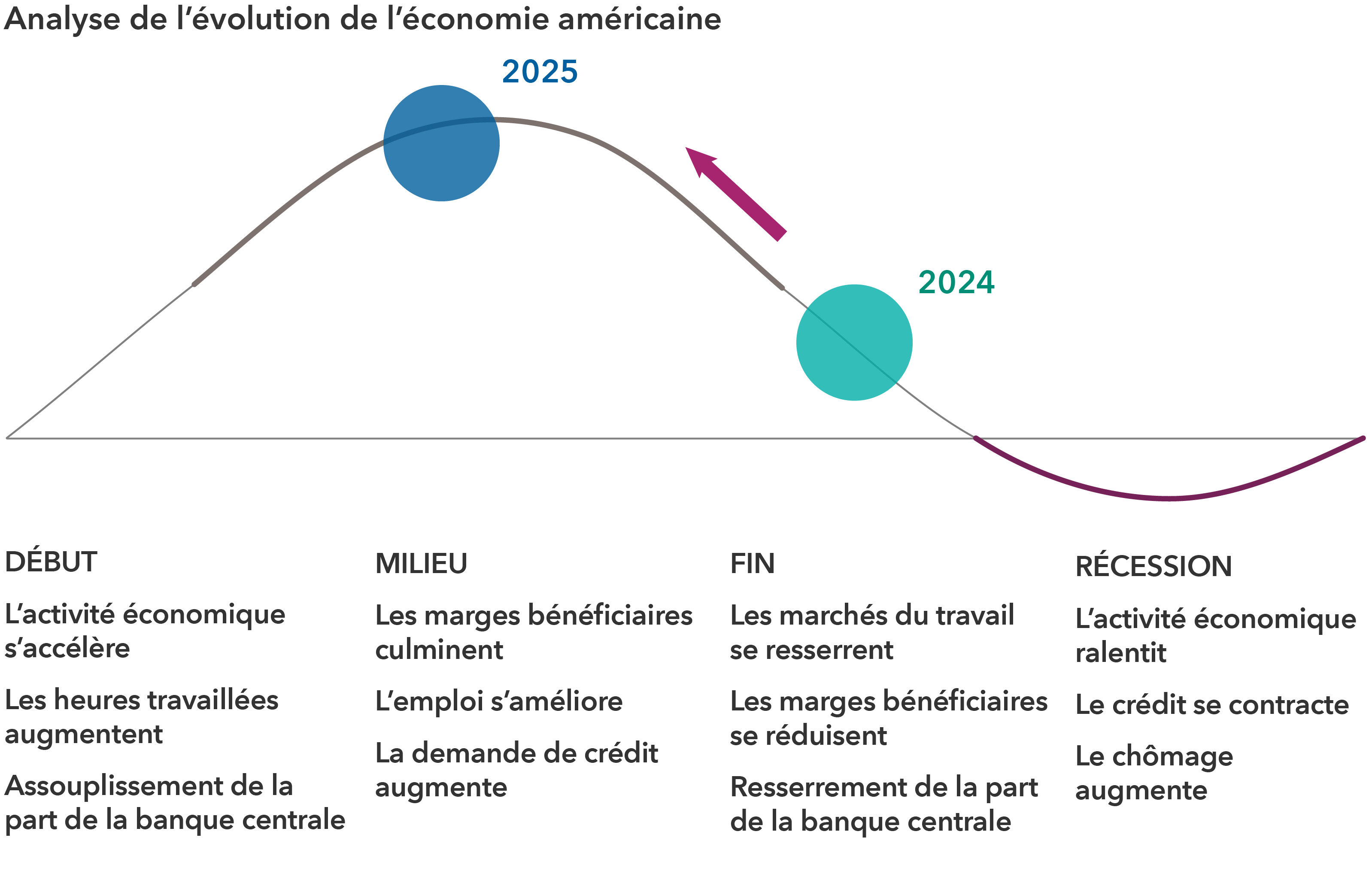

Au lieu de suivre le cycle économique classique en quatre étapes (début, milieu, fin et récession), observé depuis la Seconde Guerre mondiale, l’économie semble passer des caractéristiques de fin de cycle, avec une politique monétaire restrictive et des pressions inflationnistes, à une phase de milieu de cycle, où les bénéfices des entreprises culminent, la demande de crédit s’intensifie et la politique monétaire est, généralement parlant, neutre.

La récession aurait normalement dû être la prochaine étape, mais selon moi, nous avons clairement évité cette phase douloureuse du cycle et sommes, en quelque sorte, revenus à une situation économique plus saine.

Retour vers le futur pour l’économie américaine

Source : Capital Group. Les positions dans le cycle économique sont des estimations prospectives faites par les économistes de Capital Group en décembre 2023 (bulle de projection 2024) et en septembre 2024 (bulle de projection 2025). Les points de vue des différents gestionnaires de portefeuille et analystes peuvent diverger.

Comment cela a-t-il pu se produire? Tout comme dans le film, cette situation est quelque peu mystérieuse, mais je pense que cette « économie à la Benjamin Button » résulte principalement des distorsions post-pandémiques sur le marché du travail américain, qui laissaient présager des conditions de fin de cycle. Cependant, d’autres indicateurs économiques plus généraux, que je considère désormais comme plus fiables, signalent une économie en milieu de cycle.

Si l’économie américaine est bien en milieu de cycle, et je pense que c’est le cas, nous pourrions entrer dans une phase d’expansion pluriannuelle, qui pourrait ainsi repousser la récession à 2028. D’un point de vue historique, ce type d’environnement économique a généré des rendements sur le marché des actions avoisinant les 14 % par an et a offert des conditions généralement favorables pour les obligations.

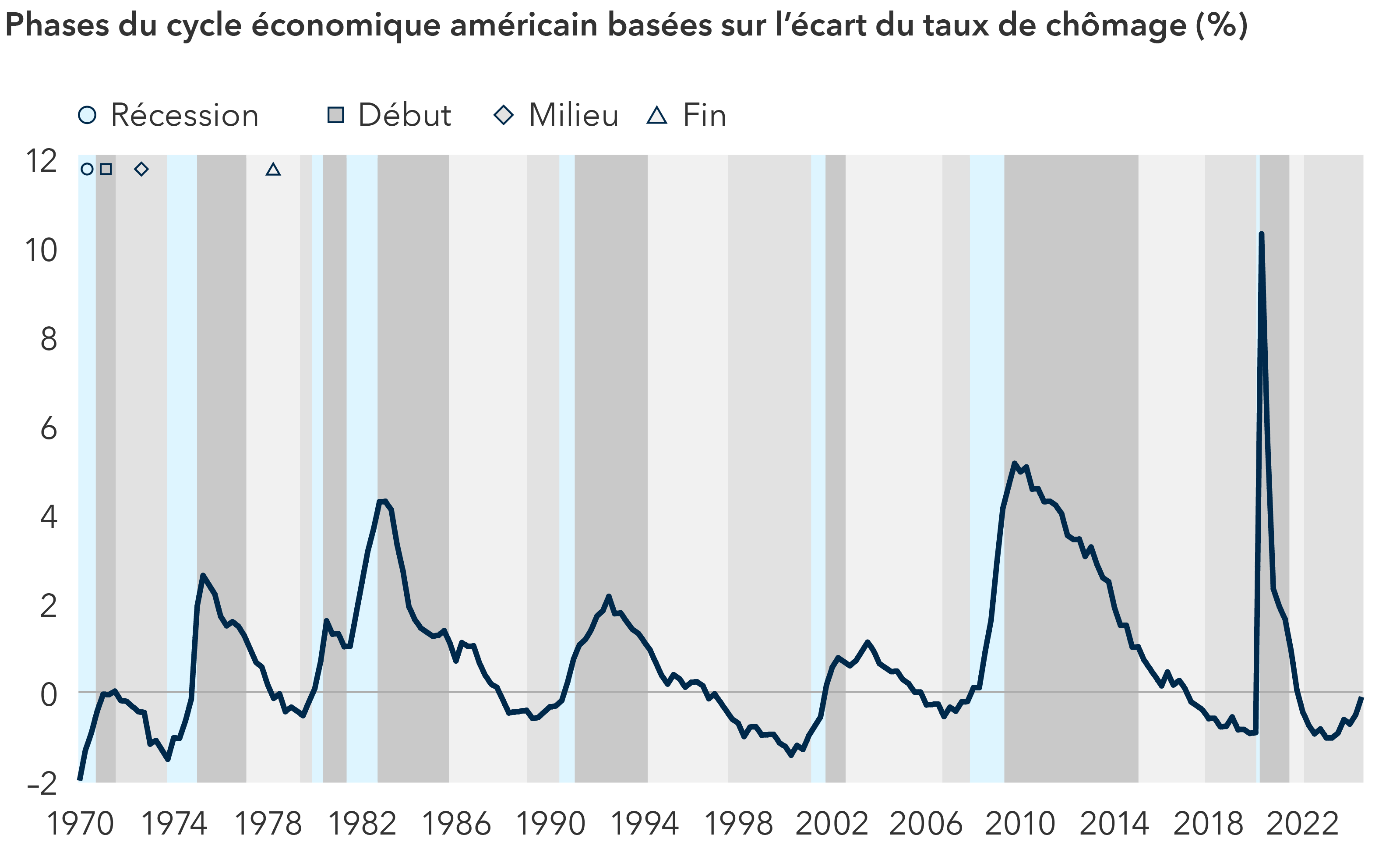

L’écart du taux de chômage

Permettez-moi de vous expliquer ma méthodologie. Au lieu de m’appuyer sur les chiffres habituels du chômage américain pour déterminer les phases du cycle économique, je préfère analyser l’écart du taux de chômage. Cet écart représente la différence entre le taux de chômage effectif (actuellement à 4,2 %) et le taux de chômage naturel, souvent appelé taux de chômage n’accélérant pas l’inflation (Non-Accelerating Inflation Rate of Unemployment ou NAIRU). Ce taux se situe habituellement entre 5,0 % et 6,0 %. En termes simples, c’est le seuil de chômage en dessous duquel une hausse de l’inflation serait attendue.

Bien que ce soit une mesure succincte pour dater le cycle économique, elle repose sur une approche plus complète, prenant en compte la politique monétaire, les pressions sur les coûts, les marges bénéficiaires des entreprises, les investissements en capital et la production économique globale.

Cet écart est un indicateur que l’on peut suivre chaque mois lors de la publication des rapports sur l’emploi aux États-Unis. Ce qui rend cette mesure efficace, c’est que les différentes phases de l’écart reflètent souvent les facteurs sous-jacents de chaque cycle économique. Par exemple, lorsque les marchés du travail sont serrés, les pressions sur les coûts sont élevées, les bénéfices des entreprises reculent, et l’économie est souvent en fin de cycle.

Les données sur le chômage signalent l’émergence d’une économie de milieu de cycle

Source : Capital Group. L’écart du taux de chômage reflète la différence entre le taux de chômage effectif et le taux de chômage naturel. Les cycles économiques sont des estimations prospectives faites par les économistes de Capital Group. Les points de vue des différents gestionnaires de portefeuille et analystes peuvent diverger. Au 31 juillet 2024.

Cette approche avait également bien fonctionné avant la pandémie, en fournissant un signal d’alerte précoce sur la vulnérabilité de l’économie en fin de cycle en 2019. Ceci a été suivi par la brève récession causée par la COVID, de février à avril 2020.

Il est probable que la pandémie ait perturbé le marché du travail américain, tant sur le plan structurel que cyclique. Par exemple, le taux de participation à la population active a connu une baisse sans précédent alors que l’activité économique mondiale s’est pratiquement arrêtée. Cela a été suivi d’une reprise spectaculaire, avec un taux de participation supérieur aux niveaux d’avant la pandémie pour les travailleurs dans la force de l’âge (25 à 54 ans).

En d’autres termes, les méthodes traditionnelles pour analyser le tableau présenté par le chômage sont désormais moins pertinentes pour évaluer les conditions économiques globales. Elles sont devenues moins corrélées avec les dynamiques classiques du cycle économique. Ignorer ces changements peut conduire à des évaluations trop optimistes ou trop pessimistes du cycle.

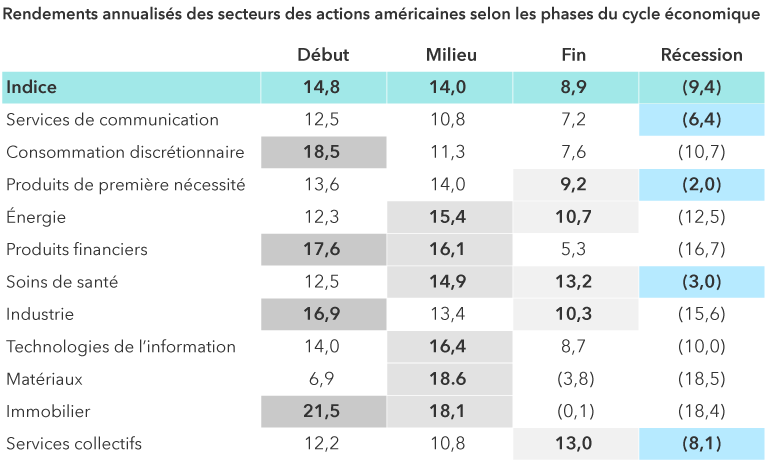

Répercussions sur le marché : les actions et les obligations pourraient tirer leur épingle du jeu

Ma vision macroéconomique influence ma perspective du marché des actions. Comme mentionné précédemment, une économie en milieu de cycle a généralement produit des rendements des actions de l’ordre de 14 % sur une base annualisée. Les petites capitalisations ont souvent surpassé les grandes, le facteur de valeur a surpassé celui de croissance, et les secteurs des matériaux et de l’immobilier ont affiché les meilleurs rendements. Ces chiffres se basent sur une analyse des rendements du marché réalisée par Capital Group, couvrant la période de décembre 1973 à août 2024.

Comme toujours, il est important de souligner que les résultats passés ne sont pas représentatifs des résultats futurs. Cependant, si l’économie américaine continue de croître à un rythme soutenu (que j’estime entre 2,5 % et 3,0 %), cela devrait constituer un vent favorable pour les cours des actions. Sur de longues périodes, lorsque l’économie américaine croît au-dessus de son taux de croissance potentiel de 2,0 %, ce type d’environnement a généralement soutenu des rendements supérieurs à la moyenne sur le marché des actions.

Une économie de milieu de cycle a généré des rendements favorables sur le marché

Sources : Capital Group, MSCI. Les données sont mensuelles, de décembre 1973 à août 2024. Les données totales de l’indice proviennent de l’indice Datastream U.S. Total Market du 31 décembre 1973 jusqu’au 31 décembre 1994, puis de l’indice MSCI USA par la suite. Les secteurs sont représentés par les secteurs de Datastream du 31 décembre 1973 jusqu’au 31 décembre 1994, puis par les secteurs GICS (MSCI). Les cycles économiques sont des estimations prospectives faites par les économistes de Capital Group. Les points de vue des différents gestionnaires de portefeuille et analystes peuvent diverger. Au 31 juillet 2024.

Les économies en milieu de cycle ont également généralement offert une toile de fond favorable pour les marchés des titres à revenu fixe. Pendant la même période de référence, les obligations d’État américaines à long terme ont généré un rendement annualisé de 4,7 %, tandis que les obligations d’entreprises à long terme ont affiché un rendement de 5,0 %.

Si la Réserve fédérale américaine continue de baisser les taux d’intérêt, cela pourrait, à mon avis, créer un environnement encore plus favorable pour les obligations dans les années à venir. Compte tenu de mes perspectives économiques optimistes, je ne pense pas que la Fed réduira les taux autant que le marché l’anticipe. L’inflation n’est pas encore totalement maîtrisée. Elle est toujours légèrement au-dessus de l’objectif de 2 % de la Fed. Par conséquent, après la réduction de 50 points de base effectuée la semaine dernière , je pense que les responsables de la banque centrale adopteront une approche prudente en ce qui concerne de futures baisses de taux.

Incertitudes électorales? Pas vraiment

À l’approche des élections américaines , vous vous demandez peut-être si mes perspectives pour l’économie et les marchés changeront en fonction des résultats. La réponse est non. Avec le temps, j’ai appris à rester indifférent aux résultats électoraux. Les promesses faites pendant les campagnes électorales sont souvent très différentes des politiques mises en œuvre après le jour du scrutin. C’est pourquoi je préfère ne pas tenir compte des considérations politiques dans mes analyses.

En tant qu’économiste, je pense que les paralysies politiques ne sont pas nécessairement une mauvaise chose, et qu’elles sont devenus courantes au fil des dernières décennies. Je pense qu’il est probable qu’en 2025, nous assisterons à nouveau à un gouvernement divisé, où aucun parti n’aura le contrôle total de la Maison-Blanche, du Sénat et de la Chambre des représentants. Cela devrait réduire les risques de changements politiques radicaux et recentrer l’attention sur les fondamentaux : l’économie, les consommateurs et les bénéfices des entreprises.

L’indice Datastream U.S. Total Market mesure les résultats du marché des actions américain, incluant les actions à grande, moyenne et petite capitalisation.

L’indice MSCI USA est un indice pondéré selon la capitalisation boursière, ajusté en fonction du flottant, conçu pour mesurer les rendements du marché des actions aux États-Unis.

Les rendements des obligations d’État et des obligations d’entreprises à long terme sont basés respectivement sur l’indice Bloomberg U.S. Long Treasury et l’indice Bloomberg Long U.S. Corporate. L’indice Bloomberg U.S. Long Treasury mesure les résultats de la dette nominale à taux fixe émise par le Trésor américain, avec une échéance supérieure à 10 ans. L’indice Bloomberg Long U.S. Corporate mesure les résultats des obligations d’entreprises américaines ayant une échéance d’au moins 10 ans.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

-

-

Indicateurs économiques

-

Services aux collectivités

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz