Commerce

La plupart d’entre nous ont entendu le terme « tarifs douaniers » pour la première fois en classe d’histoire au secondaire. On nous parlait alors de la loi américaine sur les tarifs, la Smoot-Hawley Act de 1930, de la riposte musclée du premier ministre canadien R. B. Bennett et de la façon dont cela s’est terminé pour les deux pays lors de la Grande Dépression. Aujourd’hui, les tarifs douaniers occupent à nouveau l’avant-scène et constituent le pivot de la politique commerciale du président Trump tout en étant la cause de la forte hausse de la volatilité sur les marchés. L’impact qu’ils pourraient avoir sur l’économie mondiale fait l’objet d’un débat houleux.

Leurs détracteurs estiment que ces tarifs douaniers marquent le début d’une nouvelle guerre commerciale qui, au bout du compte, nuira à tous les pays. Leurs partisans affirment qu’il s’agit d’une tentative des États-Unis de réduire leur déficit commercial à long terme et d’obliger les autres pays à diminuer leurs propres mesures protectionnistes. Dans un cas comme dans l’autre, cette refonte du commerce mondial témoigne d’un changement plus important dans l’ordre géopolitique mondial qui, selon nous, s’amorce à peine.

Pour vous aider à y voir plus clair, nous avons élaboré ce guide sur les tarifs douaniers et leurs répercussions potentielles sur l’économie, les marchés et les investisseurs.

1. En quoi consistent les tarifs douaniers et comment les utilise-t-on?

Les tarifs douaniers sont en fait des taxes sur les produits importés d’autres pays. Ils sont notamment utilisés pour protéger les producteurs nationaux de la concurrence étrangère.

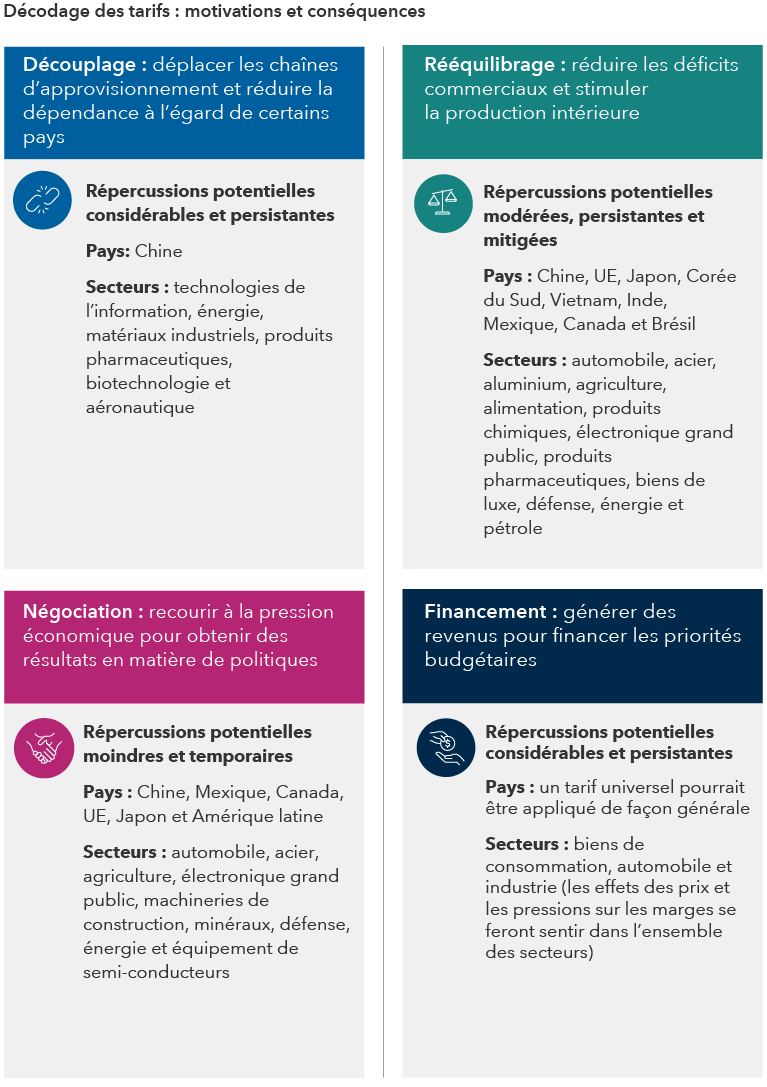

Nous utilisons un schéma à quatre encadrés pour comprendre les motivations qui sous-tendent les tarifs douaniers et les conséquences qu’ils peuvent avoir sur le monde des placements. Les quatre principaux facteurs, soit le découplage, le rééquilibrage, la négociation et le financement, influenceront le cours de l’histoire. Ainsi, les tarifs douaniers utilisés aux fins de négociation on peu de chances de perdurer sur de longues périodes, tandis que ceux faisant partie d’un processus de découplage plus vaste pourraient être maintenus.

Selon notre scénario de base, les États-Unis peuvent résister aux changements de politiques commerciales, même si des hausses de tarifs risquent de freiner l’activité économique et d’augmenter les prix des importations. La taille du pays, sa résilience économique et l’argent dont disposent ses consommateurs jouent en sa faveur. En outre, les entreprises américaines ont accru leurs investissements aux États-Unis, tout comme les sociétés étrangères désireuses de continuer à avoir accès à la plus grande économie du monde.

Cependant, l’ambiguïté causée par le changement de politiques commerciales ébranle déjà la confiance des entreprises et des consommateurs, ce qui pourrait avoir un impact sur l’économie et les marchés américains.

Les répercussions sur les autres pays restent également incertaines, en particulier ceux qui dépendent fortement de l’oncle Sam pour leurs échanges commerciaux, comme le Mexique et le Canada, où les exportations vers les États-Unis représentent environ 20 % à 25 % du produit intérieur brut (PIB), contre environ 2 % à 3 % pour la plupart des économies européennes. L’imposition de tarifs douaniers se traduirait par une baisse des exportations et de la croissance économique dans ces pays, ce qui pourrait mener à un assouplissement de leur politique macroéconomique visant à contrer ces effets néfastes. Certains gouvernements réagissent de manière énergique. L’Allemagne, par exemple, a fortement assoupli sa politique budgétaire et prévoit un accroissement de ses dépenses dans les infrastructures et la défense, en partie pour diminuer sa dépendance aux exportations en matière de croissance.

2. Pourquoi le déficit commercial des États-Unis est-il si élevé ?

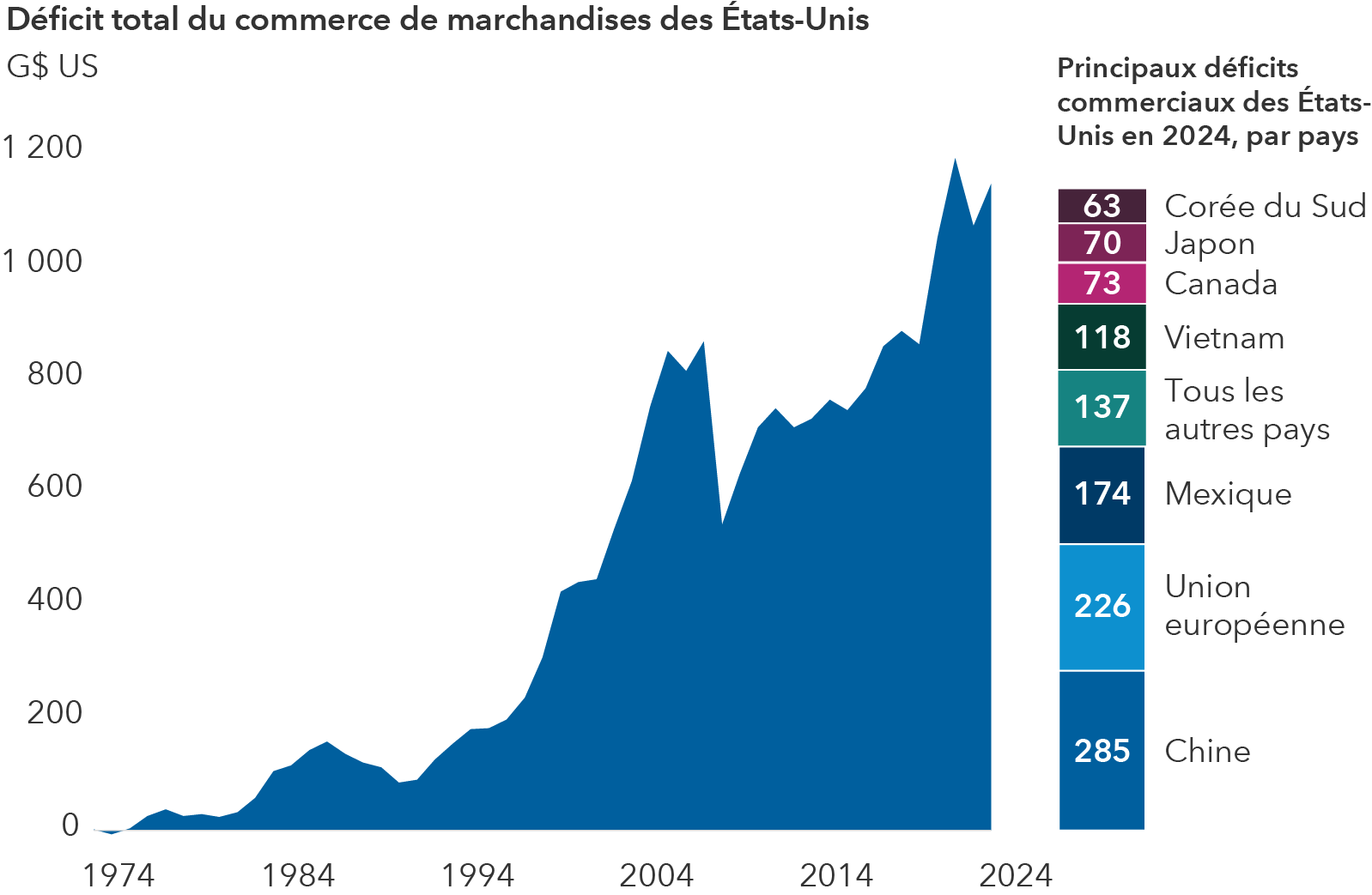

Le déficit commercial américain des biens échangés constitue l’un des chiffres les plus importants à connaître quand il est question de tarifs douaniers. En 2024, il s’élevait à 1 100 G$ en raison des achats de produits importés par les États-Unis et de la vigueur du billet vert, qui pèse sur les exportations. En outre, les États-Unis affichent un déficit commercial chaque année depuis les années 1970.

Le déficit commercial des États-Unis a atteint un sommet presque inégalé en 2024

Sources : Capital Group et Bureau of Economic Analysis. Les données reflètent les totaux sur 12 mois jusqu’au mois de septembre de chaque année. Données au 30 septembre 2024.

Selon des économistes, un tel déficit commercial peut être un signe de la vigueur de l’économie américaine, car il montre que les consommateurs achètent, mais il explique également pourquoi les tarifs douaniers figurent au cœur du programme économique du président Trump. D’autres pays dépendent bien davantage du commerce mondial que les États-Unis, et l’administration cherche à tirer parti de la position économique de son pays pour établir un meilleur équilibre avec ses partenaires commerciaux.

Pourtant, les États-Unis affichent le déficit courant le plus important au monde. Il s’agit là de la contrepartie d’énormes entrées de capitaux étrangers chez l’Oncle Sam. Si le pays veut réduire ce déficit, il devra probablement diminuer l’afflux de capitaux et affaiblir son dollar.

Le recours inédit de Donald Trump aux décrets d’urgence pour mettre en œuvre ou éliminer les tarifs douaniers a perturbé les marchés. Les administrations précédentes ont, à divers degrés, eu recours aux tarifs, mais dans le cadre de lois qui exigeaient une analyse détaillée, ce qui laissait plus de temps aux entreprises et aux parties prenantes pour réagir. Quelle que soit la méthode utilisée, l’imposition de tarifs douaniers peut constituer un virage vers une politique isolationniste qui pourrait avoir des répercussions à long terme sur les portefeuilles de placement.

3. Les tarifs douaniers provoquent-ils l’inflation?

La réponse simple est oui, mais la manière dont cela se produit est plus complexe.

S’il s’agit d’un tarif douanier unique, les prix monteront probablement de façon modeste, puis s’équilibreront au fil du temps. En revanche, si les tarifs augmentent chaque année dans le cadre d’une guerre commerciale, cela devient plus inquiétant. En effet, un tel scénario pourrait provoquer une hausse de l’inflation à long terme et, par ricochet, une montée des taux d’intérêt.

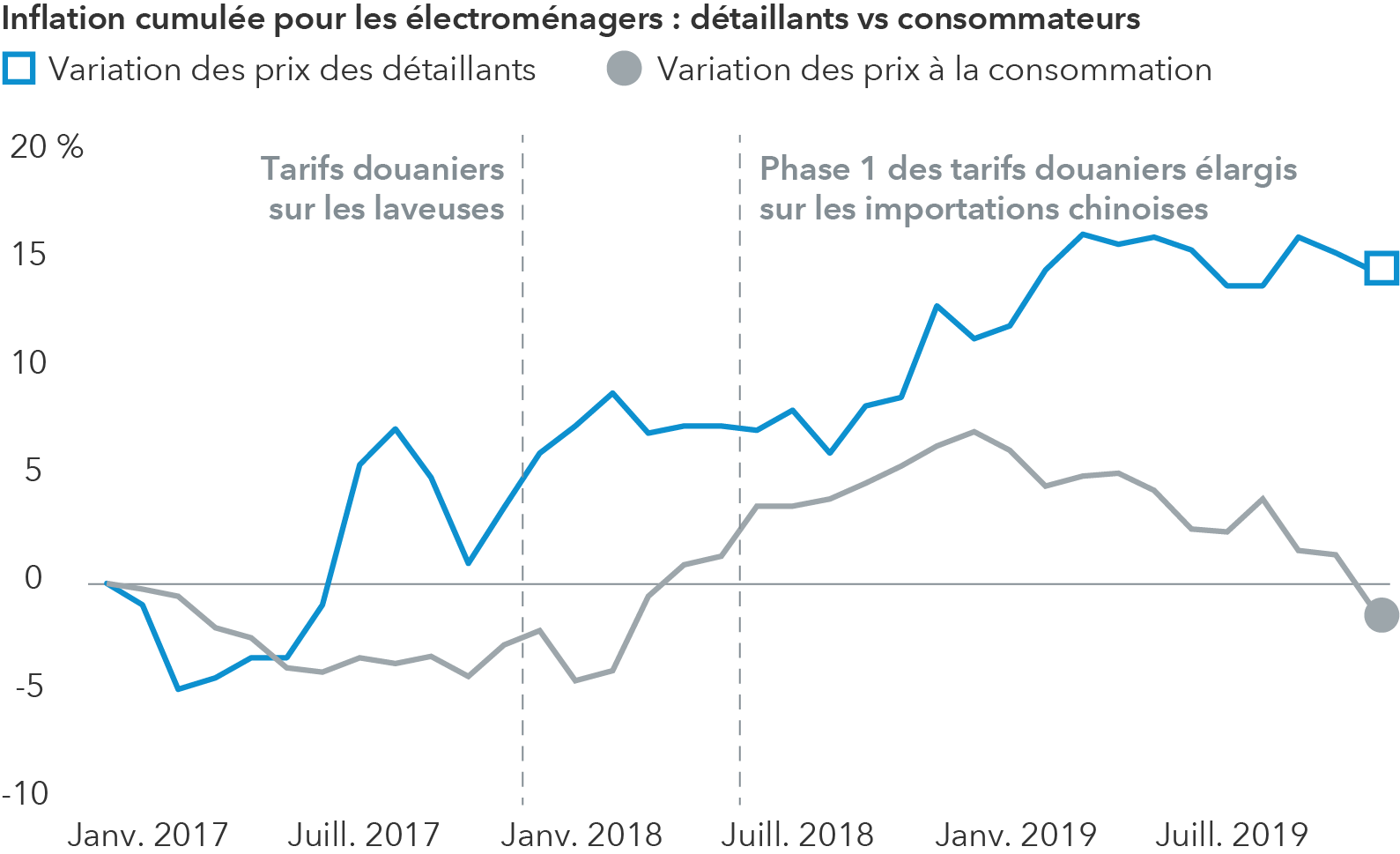

D’après les économistes, les consommateurs et les entreprises, qui acceptent de réduire leurs marges bénéficiaires pour vendre leurs produits, paient en grande partie le coût des tarifs douaniers. On estime généralement que les consommateurs absorbent de 30 % à 50 % du coût, mais que ce taux peut être plus élevé dans le cas de produits moins substituables. Selon une étude récente, les consommateurs américains ont absorbé la majeure partie des tarifs douaniers appliqués en 2018 et 2019.

Des économistes de l’Université de Chicago et de la Réserve fédérale américaine font souvent référence à une étude de cas portant sur la décision de Donald Trump en janvier 2018 d’imposer des tarifs douaniers sur les laveuses importées, mais pas sur les sécheuses. Selon cette étude, les fabricants américains avaient augmenté leurs prix pour s’aligner sur leurs concurrents, même si les tarifs douaniers ne s’appliquaient pas à leurs produits. En outre, les prix des sécheuses ont également monté, les fabricants ayant vraisemblablement prétexté les tarifs douaniers pour majorer les prix de manière opportuniste ou pour répartir la hausse entre les laveuses et les sécheuses.

Les prix des électroménagers ont augmenté, puis se sont stabilisés sous l’administration Trump

Sources : Capital Group, Bureau of Labor Statistics et Peterson Institute of International Economics. La variation des prix des détaillants est représentée par l’indice des prix à la production (IPP) du commerce de détail pour la sous-catégorie des gros électroménagers. L’IPP mesure la variation moyenne dans le temps des prix de vente touchés par les producteurs nationaux pour leur production. La variation des prix à la consommation est représentée par l’indice des prix à la consommation pour la sous-catégorie des gros électroménagers. Données au 15 décembre 2019.

La valeur du dollar américain a également changé en raison des nouvelles sur les tarifs douaniers. Elle monte généralement quand les droits de douane augmentent, car ceux-ci réduisent la demande d’importations libellées en devises étrangères. En revanche, elle diminue lorsque les tarifs fléchissent, car la demande d’importations de produits en devises étrangères s’accentue. Un dollar fort pourrait aider les consommateurs à compenser certains coûts liés aux tarifs douaniers et profiter aux touristes américains lorsqu’ils voyagent à l’étranger.

4. En quoi consiste la réciprocité commerciale et comment sera-t-elle mise en œuvre?

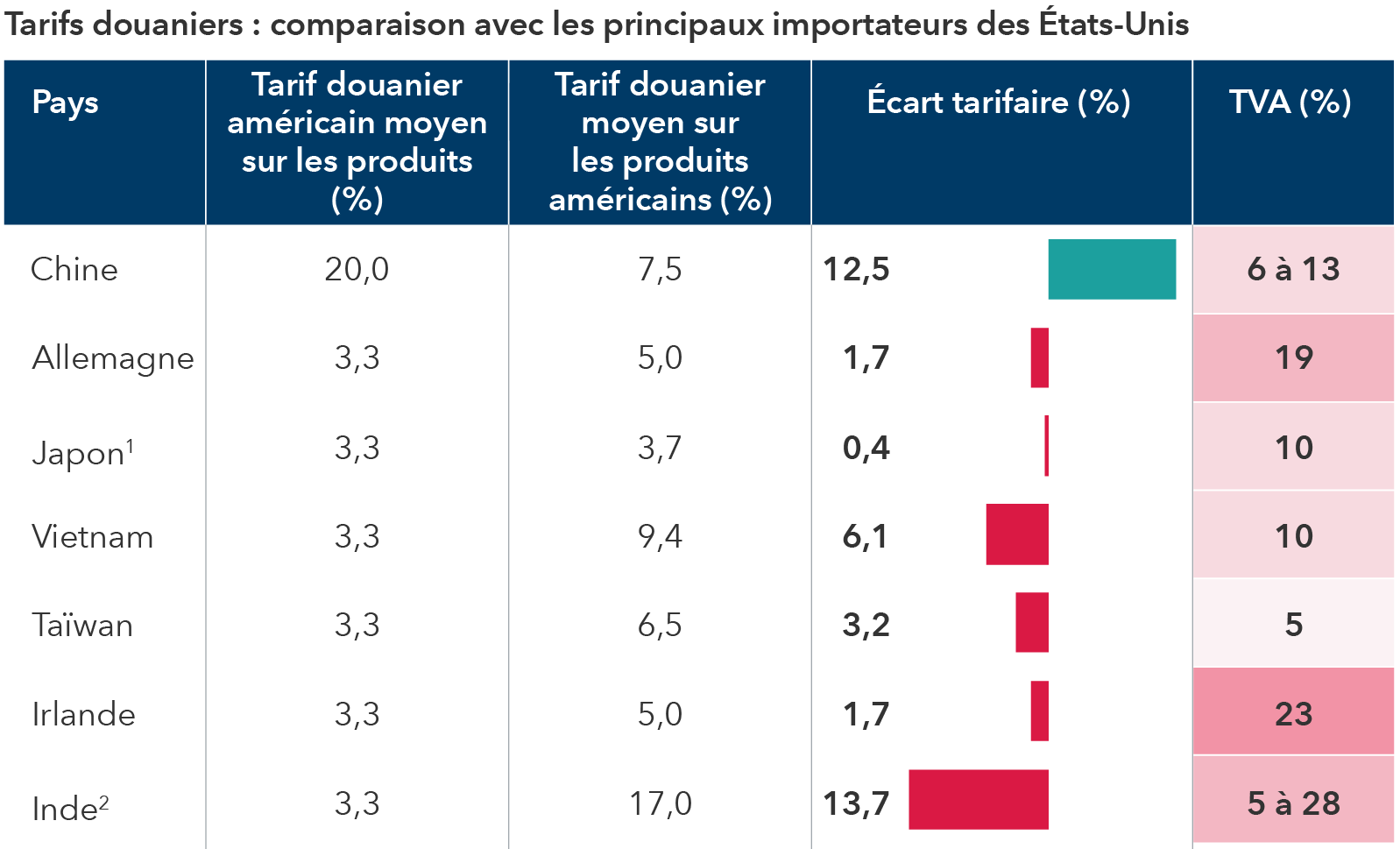

À première vue, le concept de réciprocité commerciale s’avère simple : nous vous imposons les mêmes tarifs que ceux que vous nous imposez.

L’administration Trump vise à rééquilibrer les tarifs douaniers entre les États-Unis et les autres pays pour les rendre réciproques. En agissant ainsi, elle bouscule 75 ans de politique commerciale multilatérale et fait fi des règles de l’Organisation mondiale du commerce, qui ont succédé à l’Accord général sur les tarifs douaniers et le commerce de 1947.

L’administration américaine a changé de stratégie, car elle estime que la balance a trop penché et que de grandes industries américaines se heurtent à d’importantes barrières lorsqu’il s’agit de vendre leurs produits à l’étranger. Prenons par exemple le commerce d’automobiles entre les États-Unis et l’Union européenne (UE). Actuellement, l’UE impose un tarif de 10 % sur l’importation de véhicules américains, alors que l’Oncle Sam en applique un de 2,5 % sur les voitures européennes.

On ne sait pas si la définition de réciprocité de M. Trump tient compte de la taxe sur la valeur ajoutée (TVA) perçue par de nombreux pays sur les achats nationaux. Cette taxe est généralement appliquée à chaque étape de la production, contrairement à la taxe de vente américaine qui est prélevée lors de la vente finale. De nombreux économistes affirment que la TVA ne constitue pas une taxe sur les importations et qu’elle n’est donc pas l’équivalent d’un tarif douanier. Dans le cas de l’UE, la prise en compte de la TVA se traduit par un tarif douanier réel plus élevé, soit de l’ordre de 25 %.

Les barrières commerciales des États-Unis varient d’une économie à l’autre

Sources : Capital Group, PWC, Census Bureau, Organisation mondiale du commerce (OMC). Le tarif douanier moyen correspond au taux de la nation la plus favorisée sur la base des données de l’OMC en 2023, sauf dans les cas mentionnés ci-dessous. Le Canada, le Mexique et la Corée du Sud ont conclu des accords de libre-échange avec les États-Unis et sont exclus de cette liste. Le tarif douanier moyen de la Chine sur les produits américains ne tient pas compte des mesures de rétorsion tarifaires. TVA : taxe sur la valeur ajoutée. 1 Taxe à la consommation. 2 Taxe sur les produits et services. Les barres qui s’étendent vers la droite dans la colonne « Écart tarifaire » indiquent un écart plus favorable aux États-Unis, tandis que celles qui s’étendent vers la gauche indiquent le contraire. Seul l’écart tarifaire avec la Chine favorise les États-Unis. Au 10 mars 2025.

Vu la nature individuelle de ces négociations commerciales, les détails importent. Les tarifs douaniers imposés aux principaux partenaires commerciaux, comme la Chine, l’UE, le Canada et le Mexique peuvent réduire les déficits commerciaux des États-Unis et stimuler la production nationale en donnant aux entreprises américaines un avantage par rapport aux importations.

Ils peuvent également donner lieu à des mesures de rétorsion, comme les droits de douane de 25 % imposés par le Canada sur 30 G$ CA de produits importés des États-Unis, qui passeraient à 155 G$ CA si les tarifs douaniers américains mis en œuvre étaient maintenus. Le premier ministre de l’Ontario, Doug Ford, a également imposé temporairement une surtaxe de 25 % sur l’électricité provenant des États-Unis. De plus, toutes les provinces et tous les territoires canadiens ont retiré l’alcool américain des tablettes de leurs magasins. Par ailleurs, la Chine pourrait interdire les exportations de minerais essentiels vers les États-Unis, réduire ses achats d’avions et de produits agricoles, tout en multipliant les enquêtes sur les entreprises américaines présentes en Chine, dont Apple, Starbucks et Tesla.

5. Quelles ont été les répercussions des tarifs douaniers au cours de la première administration Trump?

Les investisseurs peuvent ressentir une forte impression de déjà-vu lorsqu’ils voient les tarifs douaniers faire la une des journaux. En effet, la première administration Trump avait cherché à réduire le déficit commercial des États-Unis en imposant des tarifs douaniers à la Chine. Cela avait déclenché une guerre commerciale qui avait secoué les marchés et dominé l’actualité, comme c’est le cas aujourd’hui.

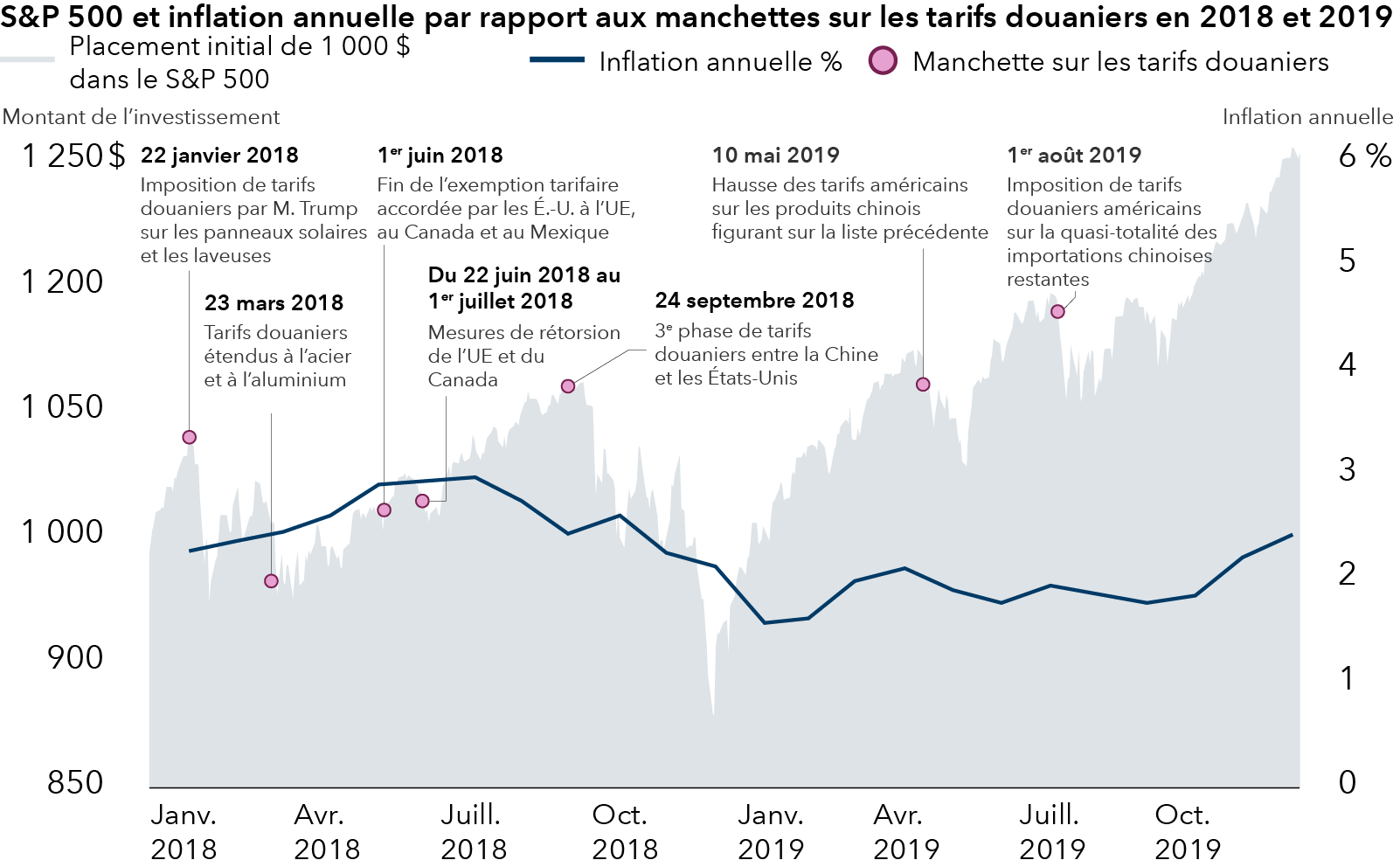

Les tarifs douaniers ont fait les manchettes lors du premier mandat de M. Trump

Sources : Capital Group, Bureau of Labor Statistics, Peterson Institute for International Economics et Standard & Poor’s. La valeur d’un placement hypothétique dans le S&P 500 correspond au rendement total de l’indice du 1er janvier 2018 au 31 décembre 2019. Les résultats passés ne sont pas garants des résultats futurs. L’indice n’est pas géré et n’a donc pas de frais. Les investisseurs ne peuvent pas investir directement dans un indice. Les rendements sont en USD.

Avec du recul, on constate que l’impact sur l’inflation s’est avéré faible dans l’ensemble, l’indice annuel des prix à la consommation ayant évolué dans une fourchette de 1,50 % à 2,85 % en 2018 et 2019. Par ailleurs, le S&P 500 avait reculé en 2018, mais s’était fortement redressé en 2019, les deux années ayant été marquées par des facteurs autres que les tarifs douaniers.

Le monde a changé depuis cette première vague de barrières tarifaires. La pandémie, les guerres en Ukraine et au Moyen-Orient, ainsi que le plus grand choc inflationniste depuis des décennies continuent de se répercuter sur l’économie. L’incidence des tarifs douaniers et des réductions des dépenses fédérales sur la croissance demeure encore plus incertaine, vu la nature évolutive des politiques de M. Trump.

La leçon à tirer de pareils contextes est de prendre conscience de ce que l’on sait ou ne sait pas, tout en reconnaissant que les tarifs douaniers ne sont qu’un des éléments de l’équation. Ainsi, face à la volatilité du marché, il s’avère essentiel de se concentrer sur des principes d’investissement, comme la diversification et le maintien de ses placements, afin d’atteindre ses objectifs à long terme.

L’indice des prix à la consommation (IPC) est une mesure de la variation moyenne dans le temps du prix d’un panier de biens et services consommés par les ménages urbains.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires largement détenues.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Marchés émergents

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz

Robert Lind

Robert Lind