milieu-maatschappij-governance (ESG)

10 MIN ARTICLE

- In onze meer dan 25 sectorspecifieke ESG- beleggingskaders worden materiële risico's en mogelijkheden geïdentificeerd waarvan wij denken dat ze waardecreatie voor de lange termijn zullen opleveren.

- We brengen onze eigen ESG-sectorspecifieke kaders tot leven met meer dan 50 externe gegevensbronnen die ons helpen bij het vaststellen van mogelijkheden en risico's.

- Als actieve beheerders stellen we onze kaders regelmatig bij vanwege het dynamische karakter van ESG-thema's en zorgen we ervoor dat onze kaders toekomstgericht zijn.

Bij Capital Group erkennen we de noodzaak - en de waarde- van het integreren van materiële ESG-inzichten in ons beleggingsproces. Deze doelstelling sluit aan bij onze missie om het leven van mensen te verbeteren door succesvol te beleggen.

Onze langetermijnbenadering, die centraal staat in The Capital System™, , is in lijn met de tijdsspanne waarin we ESG-risico's en -mogelijkheden zien. De gemiddelde holdingperiode van onze aandelenfondsen is ruim drie jaar - bijna 75% langer dan bij onze concurrenten.** Op grond van ons diepgaande onderzoek, onze periodieke dialoog met bedrijven en onze brede denkwijze komen we vaak uit bij bedrijven die zich richten op het creëren van waarde op de lange termijn. We zijn ons ervan bewust dat een duurzaam rendement en de groei van een bedrijf rechtstreeks afhankelijk zijn van de relaties met klanten, medewerkers, leveranciers, regelgevende instanties en de omgeving waarin het bedrijf opereert.

Vanwege onze focus op de lange termijn sluit ESG in veel opzichten naadloos aan op ons beleggingsproces en heeft dit ook de aandacht van onze analisten en portfoliomanagers. Onze benadering van ESG-integratie is transparant en voortdurend in ontwikkeling en we kunnen ons verder aanpassen als er verschuivingen optreden in het landschap van externe stakeholders.

We zetten fors in op ESG

Per 31 december 2023.

1De onderzoeks- en beleggingskaders zijn voor het eerst ontwikkeld in 2020.

Onze integratie van ESG bouwt voort op onze bottom-up, fundamentele research en analyse en is gebaseerd op drie pijlers: onderzoeks- en beleggingskaders, een monitoringsproces, en betrokkenheid en stemmen bij volmacht (proxy voting). We hebben doelbewust een proces ontwikkeld dat zichzelf versterkt, zodat we voortdurend kunnen leren.

ESG-integratie: Ons drieledige proces

* Per 31 december 2023. Monitoring heeft zowel betrekking op particpaties in bedrijven als op overheden.

Integratie van ESG in The Capital System

Het meewegen van materiële risico's en mogelijkheden op het gebied van milieu, maatschappij en governance is diep verankerd in The Capital System. Bij Capital Group nemen we onze beleggingsbeslissingen op basis van fundamenteel, bottom-up onderzoek, dat, waar van toepassing, ook analyseert hoe een bedrijf omgaat met de gemeenschap, klanten, leveranciers en medewerkers. We richten ons op de ESG-kwesties die direct van invloed zijn op bedrijfsresultaat en waarderingen. Onze langetermijnbenadering, die centraal staat in The Capital System, is in lijn met de tijdsspanne waarin we materiële ESG-risico's en -mogelijkheden zien, zoals klimaatverandering en menselijk kapitaal.

Meer dan 180 van onze analisten voor beleggingen in aandelen en obligaties hebben, in samenwerking met ons ESG-team, ruim 25 ESG-beleggingskaders opgesteld waarin we de belangrijkste thema's voor elke sector benoemen. Deze kaders helpen ons inzicht te krijgen in de beleggingsrelevantie van ESG-kwesties en stellen ons in staat de prestaties van bedrijven te meten en te beoordelen als onderdeel van ons onderzoek voor beleggingen.

Het is belangrijk om in de kaders ook de risico's en mogelijkheden mee te nemen die met traditionele financiële meetmethoden niet volledig worden afgedekt. Het gaat onder meer om seculiere langetermijntrends, zoals energietransitie en menselijk kapitaal. We kijken ook naar het functioneren van bedrijven en naar hun prestaties in vergelijking met die van andere bedrijven in de sector. Kunnen ze bijvoorbeeld hun concurrentiepositie verbeteren door de juiste mensen aan te trekken, te behouden en te motiveren? Kunnen ze het vertrouwen van de consument vergroten door producten te leveren die nog veiliger zijn? Zijn ze in staat om zich aan te passen en af te stappen van koolstofintensieve grondstoffen en productieprocessen?

Capital Group is niet de enige die probeert materiële ESG-kwesties te doorgronden en te kwantificeren. Ook bedrijven zijn uiterst gefocust op deze onderwerpen en op het rapporteren van relevante informatie aan beleggers. Volgens het Governance & Accountability Institute, Inc. bracht in 2022 98% van de S&P 500 Index-bedrijven een duurzaamheidsrapport uit. Daarnaast ondersteunen volgens de Financial Stability Board sinds oktober 2022 meer dan 1.500 financiële instellingen, die wereldwijd verantwoordelijk zijn voor ruim USD 215 biljoen aan activa, de aanbevelingen van de Task Force on Climate-Related Financial Disclosures (TCFD) voor klimaatrapportage.‡ In de regel juichen we informatieverstrekking toe die is afgestemd op de International Sustainability Standards Board (ISSB), die een aantal vrijwillige kaders voor informatieverstrekking consolideert en beleggers wil helpen een beter inzicht te krijgen in de materiële ESG-risico's en -mogelijkheden waarmee bedrijven te maken hebben.

Bekijk de nieuwste onderzoeken en inzichten in onze bibliotheek met ESG-perspectieven.

Het belang van materialiteit

De definitie van wat materieel is, is niet vastomlijnd. Het is niet uitzonderlijk dat iets dat immaterieel lijkt zich snel tot iets materieels ontwikkelt. We zien de uitdaging om te bepalen welke kwesties materieel zijn als iets waarop we bijzonder goed zijn ingespeeld, vanwege onze focus op diepgaand, fundamenteel, primair onderzoek.

Uit ons onderzoek blijkt bijvoorbeeld dat menselijk kapitaal een belangrijke succesfactor is die bepalend is voor de bedrijfswaarde, maar niet altijd als zodanig wordt onderkend.

Focus op menselijk kapitaal: Verborgen troef met hoge waarde en lage zichtbaarheid

Hoe trek je als bedrijf de juiste mensen aan? En hoe houd je ze aan boord? Hoe zijn de arbeidsverhoudingen tussen medewerkers en management? Op het eerste gezicht lijken deze vragen misschien minder belangrijk dan de meer traditionele aandachtsgebieden.

Bij Capital Group zijn we echter van mening dat de competenties van medewerkers, arbeidsomstandigheden en arbeidsverhoudingen van belang zijn om een compleet beeld te krijgen van de risico's en de mogelijkheden van een bedrijf op de lange termijn. "Hoewel de impact in de loop der tijd en in verschillende sectoren kan variëren, laat de geschiedenis zien dat menselijk kapitaal kan leiden tot significante waardevermeerdering, maar ook voor -vermindering," zegt ESG-analist Emma Doner in haar meest recente artikel over het belang van het beoordelen van menselijk kapitaal.

Waarom menselijk kapitaal steeds belangrijker wordt

Volgens de Labour Action Tracker van Cornell University waren er in 2023 in de VS ruim 400 stakingen waarbij meer dan een half miljoen werknemers betrokken waren. Arbeidsverhoudingen zijn slechts een van de vele aspecten van human capital management die vandaag de dag van invloed zijn op bedrijven en emittenten. Door de krapte op de arbeidsmarkt, demografische verschuivingen en nieuwe regelgeving zal menselijk kapitaal, ook voor beleggers, zelfs nog een belangrijker aandachtspunt worden.

"Bij het beoordelen van het human capital management van een bedrijf, zijn er vijf belangrijke indicatoren waar ik naar kijk," zegt Emma. "De personeelskosten van een bedrijf, het personeelsverloop, demografische gegevens, investeringen in vaardigheden en training, evenals cultuur en betrokkenheid - dit alles helpt me om inzicht te krijgen in de materiële risico's en mogelijkheden voor de beleggingscase," aldus Emma. Het verzamelen van deze gegevens is echter niet altijd eenvoudig. De informatie die over menselijk kapitaal wordt vrijgegeven, verschilt sterk per land. Toch zijn er aanwijzingen dat dit begint te veranderen. Bedrijven en beleggers zijn zeer gespitst op regelgeving, zoals de regelgeving van de U.S. Securities and Exchange Commission (SEC) uit 2020 met betrekking tot de openbaarmaking van menselijk kapitaal, evenals de Corporate Sustainability Reporting Directive (CSRD) van de Europese Commissie, op grond waarvan bedrijven bepaalde informatie met betrekking tot personeelsbeleid openbaar moeten maken.

"Naarmate beleggers meer eisen stellen en de regelgeving zich verder ontwikkelt, verwacht ik dat er op termijn meer consistentie zal komen in rapportage," zegt Emma. "Tot het zover is, kan het zijn dat de waarde van menselijk kapitaal ondergewaardeerd blijft door de rest van de markt."

Hoe beoordelen we de waarde van menselijk kapitaal: Vijf verhelderende indicatoren

| Indicator | Beschrijving |

|---|---|

| Totaal personeelskosten | Salarissen, lonen, bonussen en pensioenen van alle werknemers |

| Personeelsverloop | Gegevens over werknemers die vrijwillig/niet-vrijwillig vertrekken en in dienst komen |

| Demografische gegevens | Gender, ras, etniciteit en andere maatregelen voor een diverse vertegenwoordiging op verschillende niveaus binnen het bedrijf |

| Skills en training | Totaal aantal trainingsdagen, soort en kosten |

| Cultuur en betrokkenheid | Medewerkertevredenheidsonderzoek, bijv. specifiek gericht op doel, welzijn en empowerment |

Eigen onderzoek + externe gegevens:

Een krachtige combinatie

ESG-gegevens kunnen, mits gebaseeerd op kwantitatieve of gestandaardiseerde data, een waardevolle input zijn voor ons beleggingsproces. Naast een goed begrip van materiële ESG-kwesties is het ook van groot belang om te kijken naar de gegevens die worden gebruikt om bedrijven te scoren en te beoordelen.

We moeten selectief zijn in de ESG-gegevens die we gebruiken. Om ons ESG-evaluatieproces te onderbouwen, gebruiken onze analisten gegevens van meerdere externe aanbieders voor het monitoren van effecten en ter ondersteuning van onze beleggingskaders in Ethos, ons eigen interne tool. Bij sommige sectoren zijn er soms maar weinig waardevolle externe gegevenspunten, waardoor we meer moeten vertrouwen op fundamentele, bottom-up analyses of niet-traditionele gegevensbronnen. Voor andere sectoren zijn er verschillende kwalitatief hoogwaardige indicatoren die gemakkelijk kunnen worden geïntegreerd in onze beleggingsanalyse.

Het enige doel dat we nastreven is het selecteren van bedrijven die duurzame resultaten op lange termijn kunnen behalen. Wij nemen beleggingsbeslissingen op basis van een langetermijnvisie, betrokkenheid en analyse - nooit alleen op basis van de resultaten van het monitoringsproces.

Ons ESG-onderzoek in de praktijk

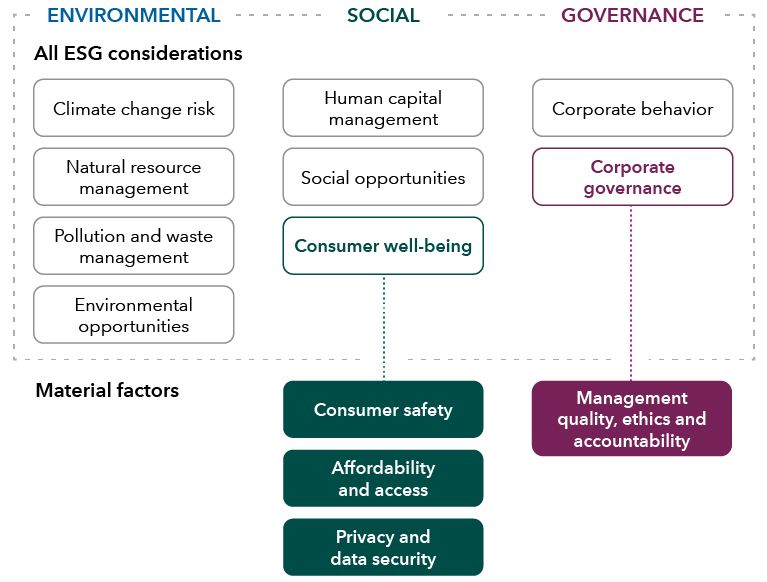

De Amerikaanse gezondheidszorg is een goed voorbeeld van onze integrale, op feiten gebaseerde benadering van ESG. De beleggingsanalisten van Capital Group hebben sociale kwesties geïdentificeerd die materiële ESG-risico's en mogelijkheden binnen de sector met zich meebrengen. Dit betekende een focus op consumentenveiligheid en productkwaliteit, betaalbaarheid en beschikbaarheid, en informatiebeveiliging en privacy, dit alles gesteund door solide management en verantwoordingsplicht.

Focus op materiële aandachtspunten

Bij het evalueren van de ESG-kwesties binnen de Amerikaanse gezondheidszorg onderzochten de analisten van Capital Group de kwesties die zij het meest van belang achtten voor het succes van het bedrijf als langetermijnbelegging.

Een van de belangrijkste uitgangspunten in de Amerikaanse gezondheidszorg is dat op waarde gebaseerde zorg (bijv. stimulerende maatregelen om ervoor te zorgen dat mensen gezond blijven in plaats van hogere kosten voor behandelingen) het meest duurzame model is voor de lange termijn. In op waarden gebaseerde zorgmodellen zullen artsen patiënten vaak proactiever benaderen en ligt de nadruk op preventieve zorg en periodieke controles. Wij zijn van mening dat deze benadering bijdraagt aan het verbeteren van de gezondheid van de bredere populatie, kostenbesparingen oplevert en ook bijdraagt aan de tevredenheid en loyaliteit van patiënten.

Om dit te toetsen doen onze analisten primair onderzoek en gaan ze in gesprek met het bedrijf. De analisten stellen rechtstreeks vragen aan bedrijven op alle managementniveaus en niet alleen aan de directie. Op deze manier kunnen ze nagaan of de prioriteiten die het bedrijf stelt ook daadwerkelijk terug te vinden zijn in de organisatiecultuur en bedrijfsactiviteiten. Bovendien gaan onze analisten niet slechts eenmalig het gesprek aan, of maar één keer per jaar. Dit is een continu proces.

Daarnaast kijken onze analisten naar niet-traditionele indicatoren, zoals klanttevredenheid en net promoter scores. Ze volgen ook de nieuwe regelgeving op de voet en beoordelen het risico op sancties, veiligheidswaarschuwingen, boetes, restricties en terugroepacties.

Een genuanceerde kijk op ESG

Ons onderzoek, zoals beschreven in onze sectorspecifieke beleggingskaders, leidt ertoe dat we het niet altijd eens zijn met ESG-ratingbureaus. Zo gaf een groot ESG-ratingbureau bijvoorbeeld een bedrijf dat in onze ogen een pionier is op het gebied van op waarde gebaseerde zorg een lagere rating dan aan andere bedrijven uit de branche. Het bedrijf kreeg een lagere score omdat het beperkte informatie gaf over klanttevredenheid en geen beleid had voor nieuwe gezondheidsrisico's, zoals obesitas en milieuvervuiling. Wij benaderden het op een andere manier: door de stimulansstructuur voor artsen te veranderen, stimuleerde dit bedrijf preventieve zorg en verbeterde het de gezondheidsresultaten, wat wij van een groter materieel belang achten voor het langetermijnsucces van het bedrijf als organisatie en als belegging.

Een continu proces gericht op betere resultaten

Omdat we beseffen dat materiële ESG-kwesties snel kunnen veranderen, herzien we de onderwerpen in onze kaders regelmatig en passen we deze aan. We zijn er meer dan ooit van overtuigd dat een op materialiteit gebaseerde benadering van ESG de duurzame bedrijfspraktijken zal stimuleren die volgens ons betere resultaten en uitkomsten voor onze beleggers zullen opleveren.

Your gateway to all things ESG at Capital Group

**Gemiddeld houden de op aandelen gerichte American Funds beleggingsfondsen hun beleggingen 3,3 jaar aan, terwijl hun peers hun beleggingen 1,9 jaar aanhouden, gebaseerd op de evenredig gewogen gecombineerde gemiddelden voor elk van de 20 op aandelen gerichte American Funds' respectievelijke Morningstar-categorieën op 31 december 2023. Vastrentende fondsen zijn niet opgenomen in deze berekening omdat de handel in deze beleggingscategorie verschilt met die in aandelen. De verstrekte informatie dient alleen ter illustratie. De American Funds zijn niet geregistreerd voor verkoop buiten de VS.

‡ Governance & Accountability Institute, Inc. (G&A) 2023 Sustainability Reporting in Focus report (m.n. het publicatiejaar 2022).

De S&P 500 Index is een index die is samengesteld op basis van marktkapitalisatie en de resultaten van ongeveer 500 courante aandelen.