Indicateurs économiques

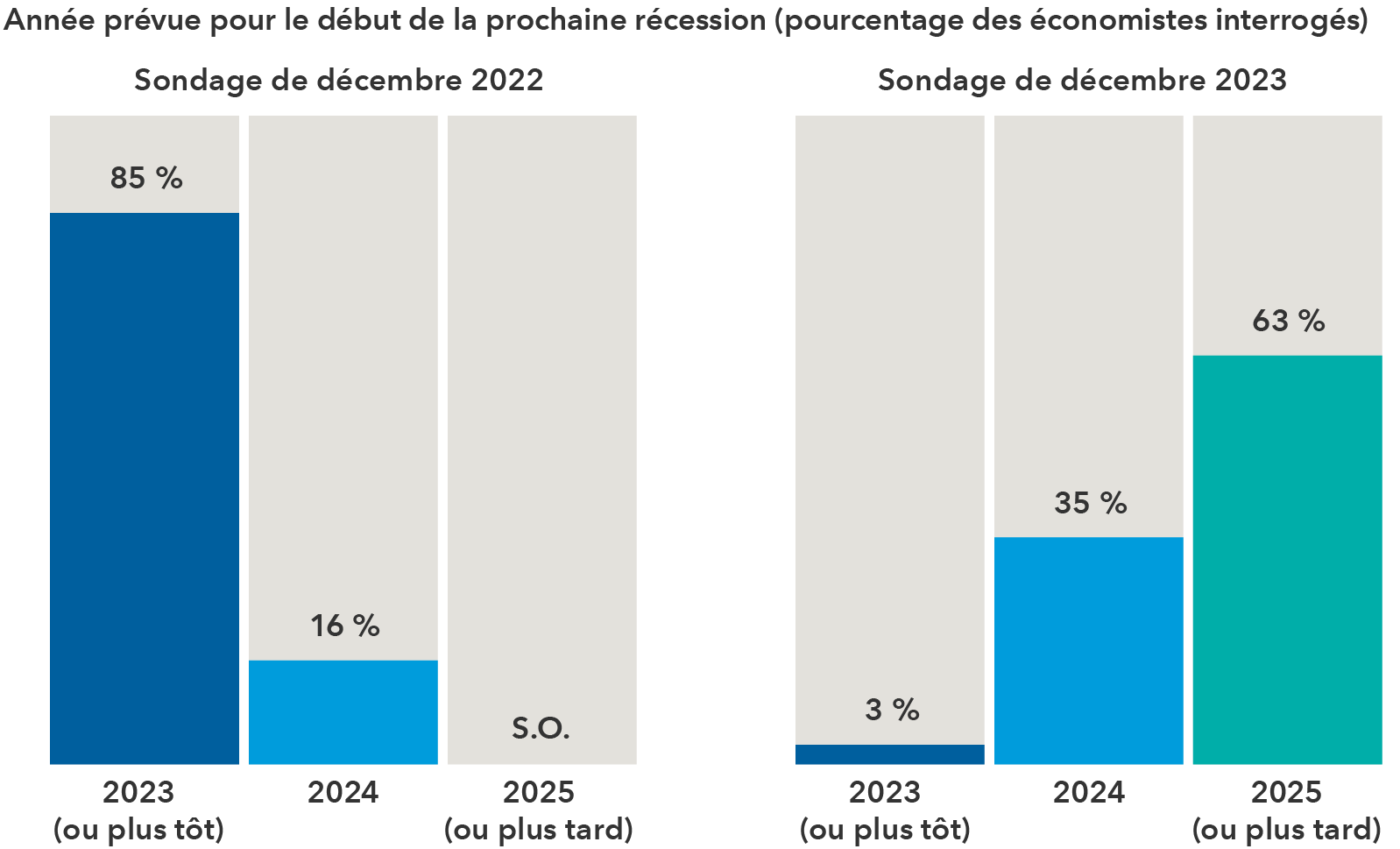

À l’aube de 2023, plus de 85 % des économistes s’attendaient à une récession aux États-Unis avant la fin de l’année. Et pour cause : la courbe des taux, qui est généralement un signe avant-coureur de récession, s’est inversée en juillet 2022, lorsque les taux des obligations du Trésor à deux ans ont dépassé ceux des obligations à dix ans. Pendant ce temps, chez les gens ordinaires, les recherches sur Google pour le terme « récession » ont atteint leur plus haut niveau historique.

Les prévisions de récession ont diminué rapidement de 2023 à 2024

Sources : Capital Group, Financial Times, Université de Chicago. Les chiffres pour décembre 2022 et décembre 2023 sont basés sur les résultats du sondage de 44 répondants et de 39 répondants, respectivement. Le sondage de décembre 2022 ne comportait pas d’option particulière pour 2025 comme date potentielle de début de la prochaine récession. Les valeurs ayant été arrondies, elles peuvent ne pas totaliser 100. Dernières données disponibles au 27 décembre 2023.

Toutefois, à l’aube de 2024, cette récession ne s’est pas encore matérialisée et bon nombre de ces mêmes économistes s’attendent désormais à un atterrissage en douceur. Avec une croissance de l’économie américaine de 4,9 % au troisième trimestre, un taux de chômage inférieur à 4 % et un indice des prix à la consommation de 3,1 % en novembre, il semblerait que la Réserve fédérale américaine ait réussi à freiner l’inflation en augmentant rapidement ses taux d’intérêt, tout en évitant une récession.

Si les prévisions de récession pour 2023, et maintenant pour 2024, permettent de tirer une leçon, c’est que l’économie et les marchés sont capables de nous surprendre. Par conséquent, les investisseurs feraient mieux de ne pas essayer de prévoir le marché. Selon Steve Watson, gestionnaire de portefeuille pour Capital Group générateur de revenuMC (Canada) et Capital Group portefeuille de revenu mensuelMC (Canada), il a été prouvé au fil du temps qu’il s’agit d’une tâche extrêmement difficile.

Avec 5 890 G$ US de liquidités reposant dans des fonds du marché monétaire (selon l’Investment Company Institute) au 27 décembre 2023, les investisseurs qui sont restés sur la touche ont obtenu des rendements qui ont fluctué entre 4,53 % et 5,63 % pour l’année (sur la base de l’indice de référence du Trésor à 3 mois), tel qu’enregistré par la Réserve fédérale de Saint-Louis, mais ont manqué des gains de 26,29 % et 5,53 % pour l’indice S&P 500 et l’indice Bloomberg U.S. Aggregate Bond, respectivement, en dollars américains. Les investisseurs devraient envisager de se laisser porter par l’inconfort et l’incertitude, en suivant l’adage de Wall Street selon lequel il est préférable de rester investi plutôt que d’anticiper le marché.

« Si je compte 23 ou 24 baisses en 35 ans de carrière, cela représente une baisse tous les 16 mois », fait remarquer M. Watson. « Nous nous en remettons. Il est facile de dire, dans les moments de crise sur les marchés, que je vais attendre d’y voir plus clair avant d’investir, je préfère attendre les catalyseurs d’un retournement de situation. J’en suis venu à la conclusion que cela ne vaut pas la peine d’essayer. »

Bien que toutes les récessions et tous les cycles économiques ne soient pas identiques, l’analyse des conditions sous-jacentes, en particulier dans les secteurs de la technologie, des services bancaires et de l’immobilier, permet de comprendre comment et pourquoi les États-Unis ont évité une récession en 2023, et même de comprendre comment il est possible d’en faire autant en 2024.

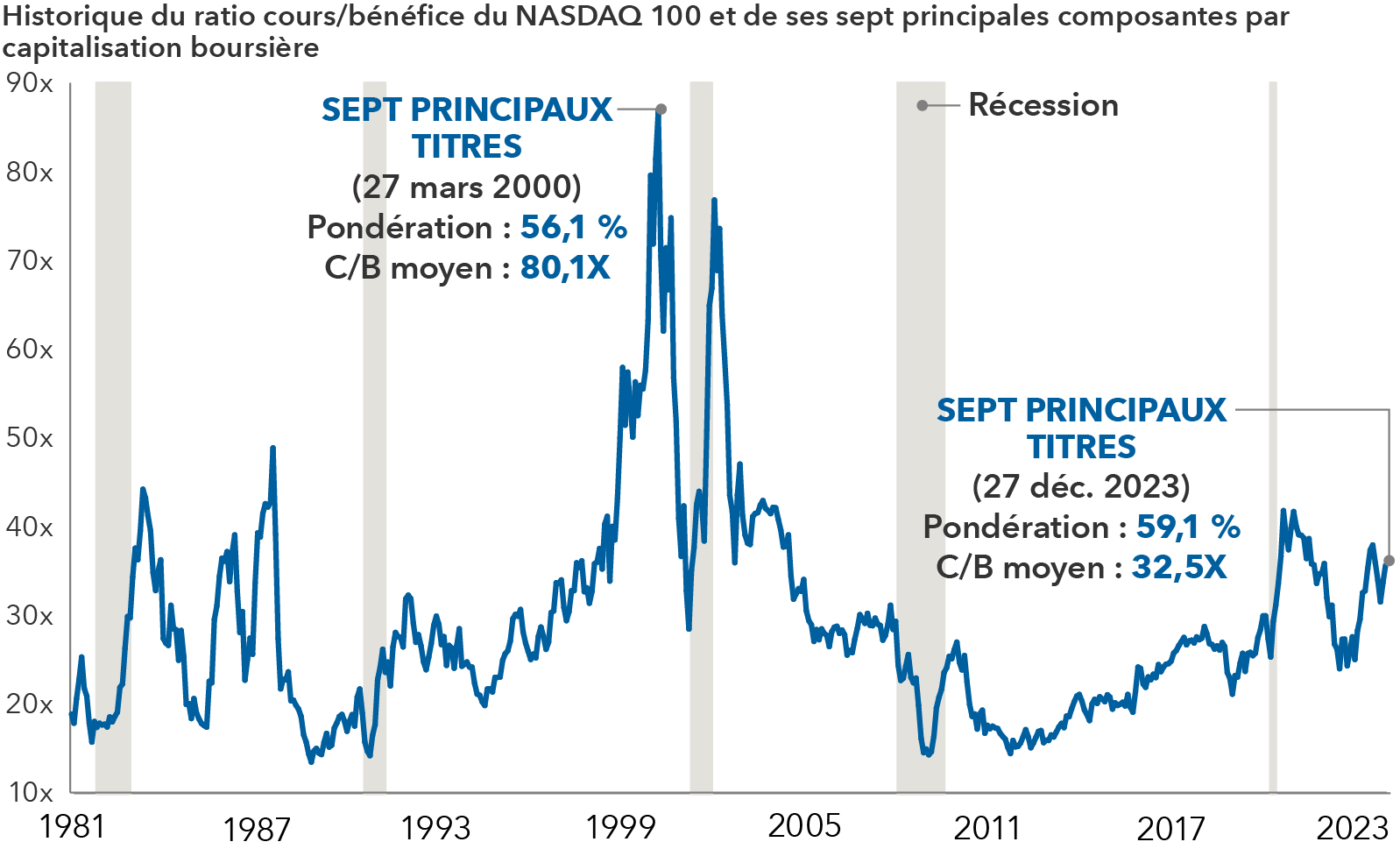

1. Des valorisations technologiques vertigineuses ont été soutenues par la croissance des bénéfices

L’essor des « Sept Magnifiques » (Apple, Microsoft, Alphabet, Amazon.com, NVIDIA, Tesla et Meta Platforms) a été comparé aux excès de l’ère du point-com à la fin des années 1990. Mais il existe aujourd’hui d’importantes différences, selon Mark Casey, gestionnaire de portefeuille.

« En 2000, les entreprises étaient surévaluées dans des proportions bien plus importantes que ne le sont aujourd’hui les chefs de file du marché », affirme M. Casey. « Au plus haut de la bulle Internet, il y avait beaucoup de poudre aux yeux qui a fini par imploser. Cette fois-ci, il y a moins d’artifices et la plupart des actions des mégacapitalisations sont des investissements légitimes. »

Les ratios cours/bénéfice sont aujourd’hui nettement inférieurs à ceux de la bulle Internet

Sources : Capital Group, FactSet, Nasdaq, National Bureau of Economic Research, Refinitiv, Standard & Poor's. Les ratios C/B représentent les ratios cours/bénéfice prévisionnels sur 12 mois. La pondération reflète la capitalisation boursière de l’entreprise en pourcentage de la capitalisation boursière globale de l’indice. Au 29 décembre 2023. Les résultats passés ne sont pas garants des résultats futurs.

Si l’on considère une mesure de valorisation courante, le ratio cours/bénéfice (C/B) moyen (une mesure du prix de l’action par rapport au bénéfice par action) du NASDAQ 100 était de 32,5 à la fin de 2023. À la fin de 1999, juste avant le krach boursier de mars 2000, ce chiffre était de 79,59.

Les Sept Magnifiques ont raflé la majorité des rendements dans un marché étroit, représentant ensemble 59,1 % du Nasdaq 100 à la fin de 2023. Toutefois, leurs évaluations relativement élevées sont étayées par des bénéfices et des flux de trésorerie qui justifient leur statut de chefs de file du marché.

Prenons l’exemple de Microsoft, la plus grande composante du Nasdaq en matière de capitalisation boursière à la fin de 1999, et la deuxième grande composante après Apple à la fin de 2023. À la fin de l’année 2023, Microsoft affichait un ratio cours/bénéfice de 29,1. Comparez ce chiffre à celui de la fin de l’année 1999, lorsque Microsoft affichait un ratio de 60,8.

Il se peut que les investisseurs se méfient des prix élevés de certaines de ces mégacapitalisations. Toutefois, compte tenu du potentiel de croissance de certains des chefs de file actuels du marché, il peut être judicieux de les détenir dans un portefeuille équilibré, selon M. Casey.

2. La contagion bancaire a été maîtrisée

La crise bancaire de mars 2023 était un problème de taux d’intérêt plutôt qu’un problème de crédit, une conséquence de l’un des cycles de hausse de taux les plus rapides de l’histoire. Avec la hausse des taux d’intérêt, la valeur de marché des obligations détenues par les banques s’est effondrée, ce qui a fait craindre aux clients que les banques ne disposent pas de suffisamment de liquidités pour garantir leurs dépôts.

« Les fournisseurs de liquidités ont pu pousser un grand soupir de soulagement lorsque la Federal Deposit Insurance Corporation a rappelé aux investisseurs nerveux que les déposants ne subiraient aucune perte », explique Will Robbins, gestionnaire de portefeuille pour Capital Group générateur de revenuMC (Canada).

En outre, la Réserve fédérale américaine a fourni des liquidités par le biais du Bank Term Funding Program. Ce programme de prêts d’urgence offrait aux banques des prêts d’une durée maximale d’un an en utilisant des bons du Trésor et d’autres actifs admissibles à leur prix d’origine plutôt qu’à leur valeur de marché inférieure.

À l’instar des régulateurs qui ont tiré des leçons de la crise bancaire de 2008 qui les ont aidés à réagir en 2023, les investisseurs peuvent tirer des leçons de l’appréhension de 2023 dans leur approche des marchés de 2024.

3. La dynamique de l’offre et de la demande de logements a changé

Les investisseurs actuellement préoccupés par le marché du logement peuvent se consoler en se disant que celui-ci est très différent de ce qu’il était en 2008.

Aujourd’hui, les hausses de taux de la Fed ont freiné les ventes de logements, parallèlement à l’évolution des tendances au sein du marché du logement à la suite de la pandémie. Tout cela a servi de filet de sécurité pour la volatilité qui s’est produite il y a 15 ans.

« À l’époque, nous avions beaucoup construit et nous avions une offre excédentaire de logements. Aujourd’hui, c’est le contraire », explique Darrell Spence, économiste chez Capital Group. « Nous n’avons pas assez construit pendant de nombreuses années, si bien que lorsque la crise de la COVID-19 a éclaté, le marché de l’immobilier était assez serré ».

M. Spence ajoute qu’un marché du travail robuste, qui frôle le plein emploi, et un refinancement à faible taux d’intérêt au cours de la dernière décennie ont été utiles dans l’environnement actuel.

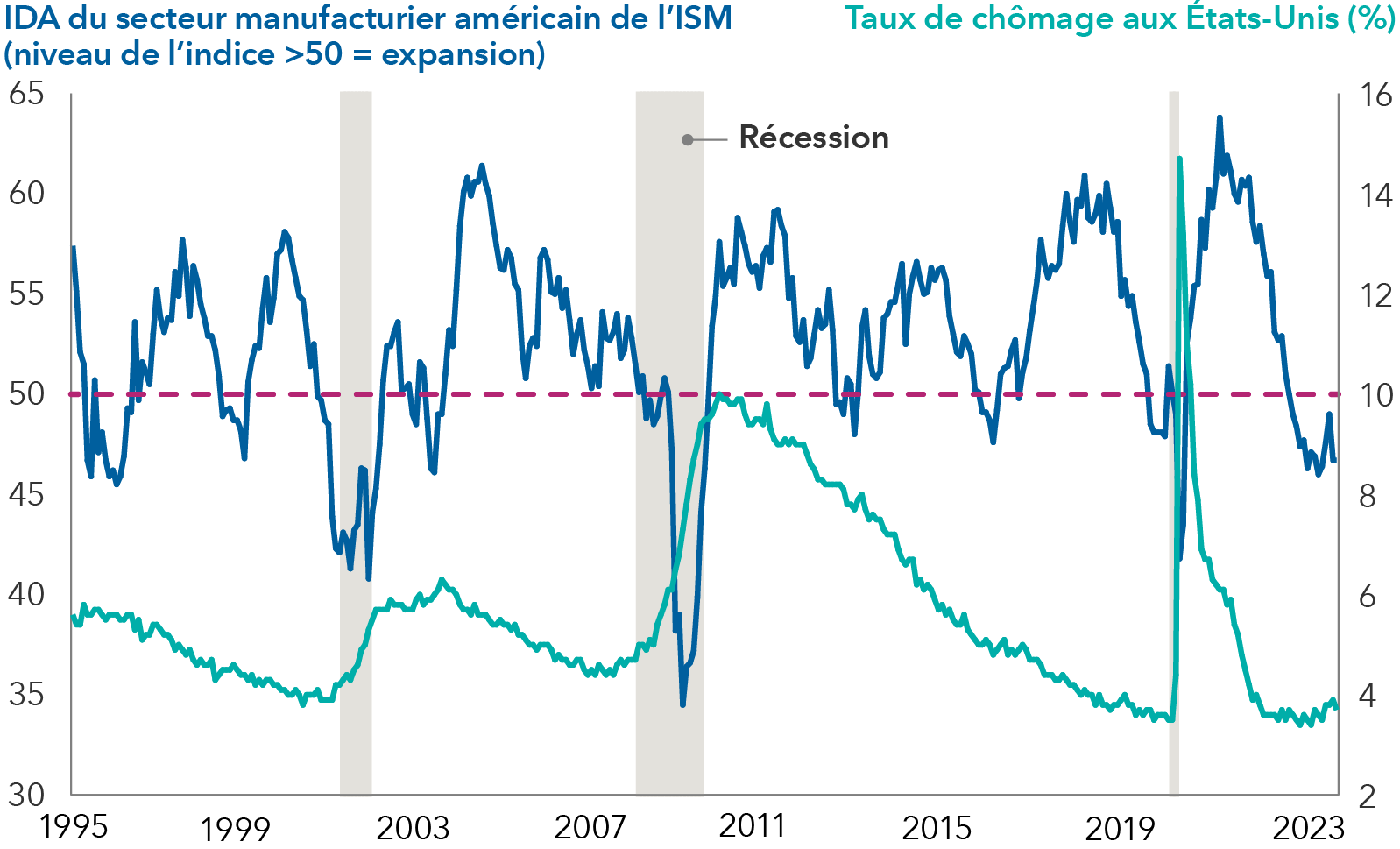

Les indicateurs de récession étaient-ils un signal ou juste un brouhaha?

Selon M. Spence, si les modèles économiques ne se sont pas tout à fait effondrés, le système a absorbé de nombreuses distorsions.

« Les gens parlent de la "récession" de la COVID-19 et c’est peut-être parce que nous n’avons pas de mot plus adéquat », explique M. Spence. « La production s’est effectivement contractée, mais pas en raison de forces récessionnistes habituelles. » C’était intentionnel. Les gouvernements ont jeté de l’argent sur le problème et l’économie a eu besoin de temps pour s’adapter.

Si la Fed parvient à gérer un atterrissage en douceur, il serait utile de se pencher sur l’IDA (ou indice des directeurs d’achat) du secteur manufacturier de l’ISM, une mesure de l’activité industrielle qui a chuté de concert avec chaque récession au cours des trois dernières décennies. Un chiffre inférieur à 50 signifie une contraction de l’activité manufacturière, tandis qu’un chiffre supérieur à 50 représente une expansion. L’IDA actuel (au 30 novembre 2023) était de 46,7. La dernière fois qu’il a atteint un niveau inférieur à 45 sans déclencher de récession, c’était en juin 1995.

Un récent repli de l’IDA n’a pas donné lieu à une hausse correspondante du chômage

Sources : Capital Group, Bureau of Labor Statistics, Institute for Supply Management (ISM), National Bureau of Economic Research. Les chiffres reflètent les résultats du sondage corrigés des variations saisonnières de l’indice des directeurs d’achat (IDA) dans le secteur manufacturier de l’ISM; un indice IDA supérieur à 50 % indique que l’économie manufacturière est généralement en expansion; un indice inférieur à 50 % indique qu’elle est généralement en déclin. Au 30 novembre 2023.

On dit que l’histoire ne se répète pas, mais souvent elle rime. En 1995, l’insécurité du marché s’expliquait en partie par le quasi-doublement du taux des fonds fédéraux, qui est passé de 3,25 % à 6,00 % en seulement sept augmentations. Les baisses de taux intervenues dans la seconde moitié de 1995 et au début de 1996 ont permis d’éviter une récession. Le résultat pourrait être similaire cette fois-ci. Le ralentissement récent de la production industrielle est considéré comme une simple conséquence des déséquilibres de l’offre dus à la pandémie.

Si les conditions économiques actuelles semblent robustes par rapport à l’histoire, il n’en reste pas moins que l’année à venir réservera certainement des surprises, comme cela a toujours été le cas. Plutôt que d’attendre un signal très clair pour revenir sur les marchés des actions et des obligations, le maintien de portefeuilles bien diversifiés et équilibrés tout au long des cycles économiques reste une approche judicieuse pour les investisseurs à long terme.

L’indice des prix à la consommation (IPC) est une mesure de l’évolution moyenne dans le temps des prix payés par les consommateurs urbains pour un panier de biens et de services de consommation.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice NASDAQ Composite suit le rendement de plus de 3 000 actions cotées au NASDAQ et est souvent considéré comme un indicateur des secteurs les plus récents de l’économie.

L’indice Nasdaq 100 est constitué de titres de participation émis par 100 des plus grandes entreprises non financières cotées au NASDAQ.

L’indice S&P 500 est un indice pondéré selon de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos points de vue récents

-

-

Intelligence artificielle

-

Indicateurs économiques

-

Actions mondiales

-

POINTS DE VUE CONNEXES

-

-

Indicateurs économiques

-

Volatilité du marché

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Mark Casey

Mark Casey

Will Robbins

Will Robbins

Darrell Spence

Darrell Spence