Volatilité du marché

Quand les parquets ont piqué du nez dans le monde au cours des premiers jours d’août, l’exubérance des investisseurs a vite cédé la place à l’appréhension. Les préoccupations entourant le ralentissement de l’économie aux États-Unis, combinées aux niveaux élevés des taux d’intérêt et des cours dans le secteur des technologies, ont ébranlé la confiance des investisseurs, qui portaient alors des lunettes roses.

Pendant les épisodes de tensions sur les marchés comme celle que nous connaissons en ce moment, il importe de prendre du recul, d’examiner les données fondamentales et de déterminer si la volatilité est attribuable à une réaction excessive ou s’il s’agit d’une correction prévue après une longue période de rendements solides.

Voici le point de vue de cinq professionnels en placement de Capital Group, qui ont analysé les derniers changements survenus rapidement sur marché.

La conjoncture macroéconomique demeure favorable

Jared Franz, économiste américain

Nous sommes en pleine saison estivale, période marquée par de faibles liquidités où les investisseurs réagissent de manière excessive aux nouvelles tant positives que négatives. Comme la situation est peu susceptible de changer au cours des prochaines semaines, je m’attends à une volatilité accrue.

Dans l’arène économique, je ne vois rien dans les données qui indiquerait un recul prononcé ou une dégradation des fondamentaux de l’économie américaine. Je constate surtout un ralentissement du moteur économique, mais pas nécessairement une contraction.

Un ralentissement de l’économie va normalement de pair avec un affaiblissement du marché du travail et des salaires, ce qui a pour effet de freiner la consommation. Cela dit, si les données économiques continuent de fléchir de façon générale, c’est-à-dire si le taux chômage grimpe pour dépasser la barre de 4,5 % jusqu’à 5,0 %, cela pourrait jeter les bases d’une réduction des taux d’intérêt américains plus importante que ce qui se reflète dans les cours à l’heure actuelle, selon moi. J’aimerais souligner par ailleurs que l’activité économique en Europe et en Chine a perdu beaucoup de vitesse au cours des trois à six derniers mois.

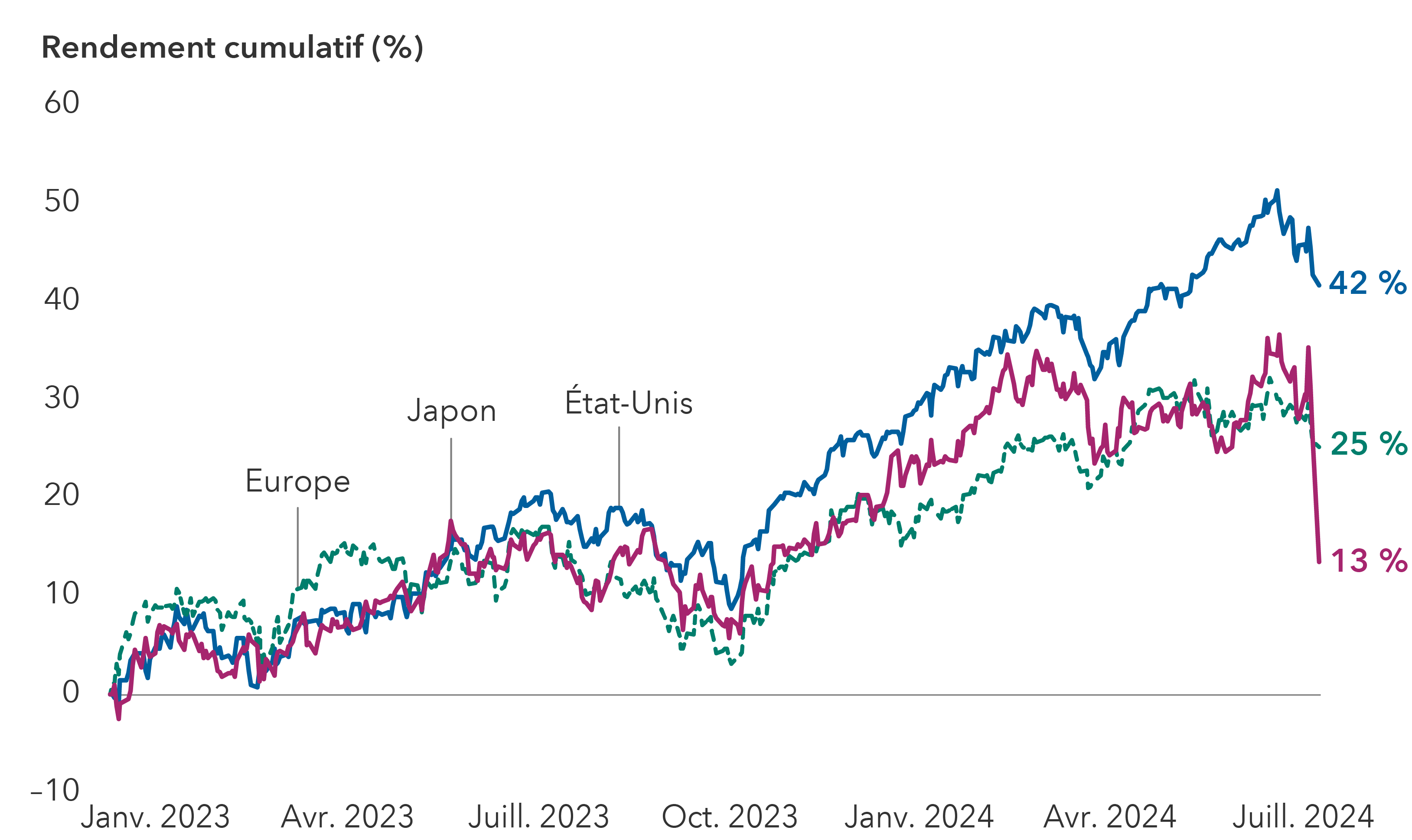

Les places boursières mondiales ont connu une forte remontée jusqu’à présent

Sources : MSCI, RIMES, Standard & Poor’s. Les rendements présentés sont les rendements totaux cumulatifs de l’indice S&P 500, de l’indice MSCI Europe et de l’indice MSCI Japan du 1er janvier 2023 au 5 août 2024. Les données du 5 août sont fondées sur les valeurs intrajournalières.

Malgré un léger ralentissement de l’économie, les entreprises américaines ont enregistré de solides bénéfices. Dans l’ensemble, les cours boursiers demeurent raisonnables, les actions de l’indice S&P 500 se négociant à un multiple de 20,8 fois les bénéfices prévus dans 12 mois (27,8 fois en ce qui concerne les actions des sept magnifiques à l’exclusion de Tesla), au 2 août. Même si la correction du marché s’explique en partie par la crainte que la Fed traîne les pieds dans la mise en œuvre de sa politique d’assouplissement, il reste que nous nous trouvons au début d’un cycle de détente et que les taux d’intérêt tant nominaux que réels ne sont pas excessivement élevés par rapport aux normes historiques.

Dans l’ensemble, cela ressemble davantage à une zone de turbulence grave qu’à une violente contraction.

Les marchés des actions étaient prêts pour un repli

Gerald Du Manoir, gestionnaire de portefeuille,

Fonds Capital Group actions internationalesMC (Canada)

Nous avons connu une période d’hyperconcentration où les marchés semblaient indiquer que seules les actions d’une poignée d’entreprises méritaient de se négocier à des ratios plus élevés. Les investisseurs s’intéressaient alors uniquement à certains thèmes du marché. À l’avenir, je m’attends à ce que les investisseurs accordent plus d’attention aux données fondamentales des entreprises sans égard au thème de placement, que les entreprises exercent leurs activités dans les domaines de l’intelligence artificielle (IA) ou des médicaments pour la perte de poids ou qu’il s’agisse de titres axés sur la valeur ou la croissance.

Au cours des dernières années, les évaluations de certaines entreprises très robustes ont subi des pressions baissières, les investisseurs étant obnubilés par les technologies et l’IA. Or, bon nombre de ces entreprises se sont relativement bien comportées récemment. Selon moi, la récente correction signifie simplement qu’à l’avenir, il faudra mettre l’accent sur les fondamentaux, qui finiront par reprendre du lustre. Une approche équilibrée et diversifiée s’avérera alors indispensable.

L’intelligence artificielle entre dans une zone de désillusion

Chris Buchbinder, gestionnaire de portefeuille,

Fonds Capital Group actions américainesMC (Canada)

Il fallait s’attendre à une correction des actions liées à l’IA, qui a suscité beaucoup d’enthousiasme, à l’instar de l’Internet en 2000. Je pense que l’IA est tout à fait réelle et qu’elle changera radicalement nos vies au cours des 5 à 10 prochaines années. Cependant, je crois aussi que nous entrons dans une zone de désillusion. Dans le cadre de n’importe quel cycle de croissance, il y a toujours des périodes où les fondamentaux perdent de la vigueur. Néanmoins, ils finissent par se raffermir à long terme, mais dans l’intervalle, les investisseurs peuvent réagir de façon excessive.

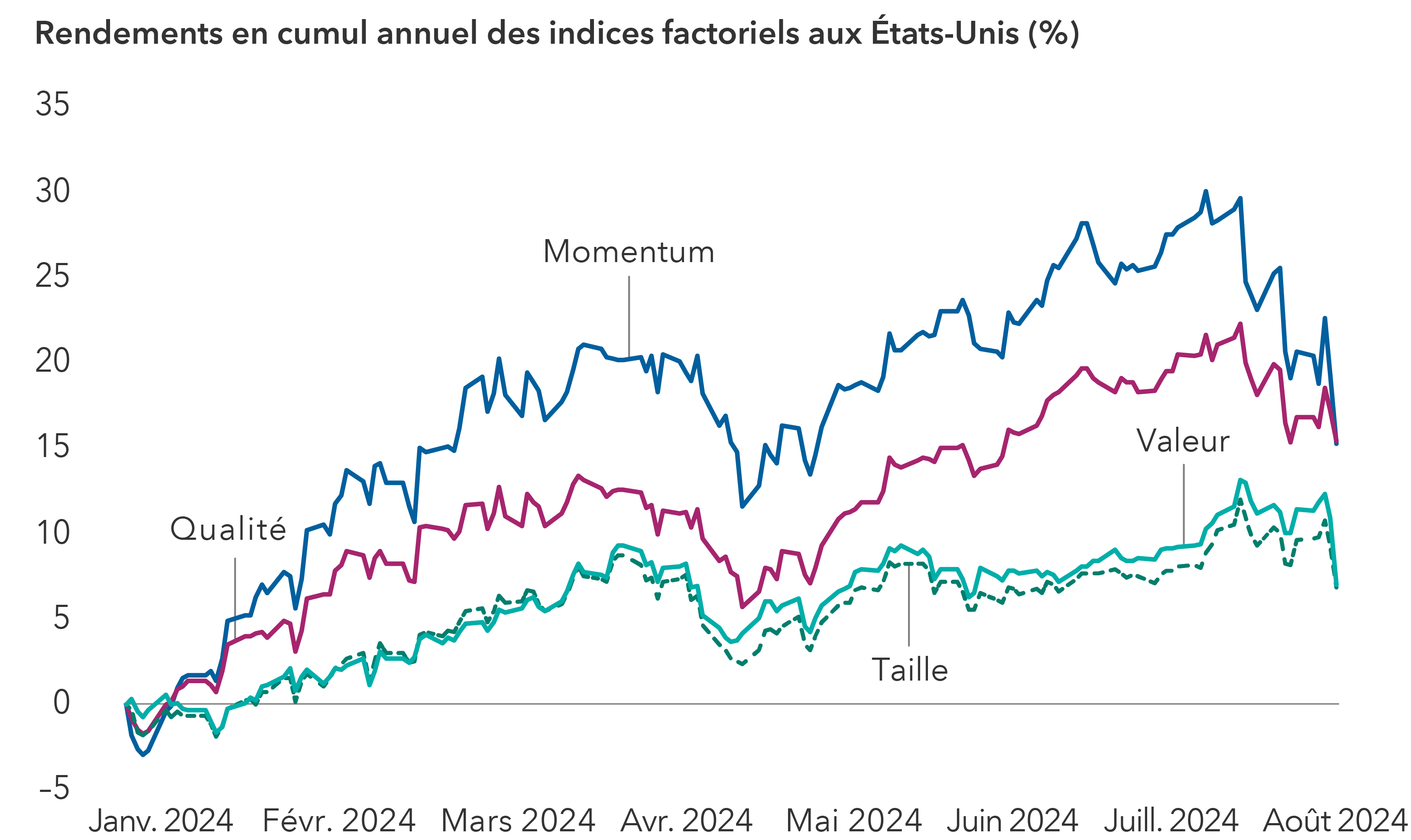

En effet, bien que le récent repli boursier ait été à la fois rapide et puissant, il a davantage touché les actions dites « momentum » ou celles dont le cours évolue dans une direction depuis un certain temps. Bon nombre d’entreprises bien établies versant des dividendes ou celles générant des flux de trésorerie à court terme visibles ont affiché une bonne tenue.

Les actions axées sur le momentum ont fait l’objet de ventes massives

Source : MSCI. Les indices factoriels font partie de l’indice MSCI USA. Les rendements présentés sont les rendements totaux du 1er janvier au 2 août 2024 et sont en USD.

Les obligations ont résisté à la dégringolade des places boursières

John Queen, gestionnaire de portefeuille de titres à revenu fixe

Les marchés obligataires ont procuré un certain répit aux investisseurs pendant le repli général des actions. En effet, les cours des bons du Trésor américain se sont envolés en réaction au rapport sur l’emploi publié vendredi. Craignant de plus en plus une récession, les investisseurs ont cherché à se mettre à l’abri, ce qui a pesé sur les taux des obligations du Trésor, qui ont cédé beaucoup de terrain la semaine dernière. Pendant ce temps, les actions ont chuté et les écarts de crédit se sont élargis, les rendements obligataires évoluant à l’inverse des prix.

Ces mouvements du marché font suite à un rapport paru vendredi aux États-Unis indiquant des salaires inférieurs aux prévisions. Selon les données publiées, la croissance de l’emploi avait décéléré et le taux de chômage avait augmenté, passant de 4,1 à 4,3 % en juin. Or, cela a déclenché la règle de Sahm voulant qu’une telle hausse du taux de chômage à partir d’un creux indique toujours une récession. La semaine dernière, la Fed a maintenu les taux d’intérêt dans une fourchette de 5,25 à 5,50 % pour la huitième fois consécutive. Son grand manitou, Jerome Powell, a signalé que des réductions pourraient avoir lieu dès septembre, mais les investisseurs craignent qu’une baisse standard de 25 points de base arrive trop tard et qu’elle soit insuffisante.

Les rendements initiaux étant plus élevés sur toute la courbe, les obligations peuvent jouer leur rôle lorsque les actions font l’objet de ventes massives. La corrélation négative entre les obligations et les actions rappelle l’importance de la diversification et des titres à revenu fixe dans les portefeuilles des investisseurs.

Les chiffres sur l’emploi parus vendredi ont continué à pointer vers un ralentissement et pourraient ouvrir la voie à une véritable faiblesse ainsi qu’à une récession, mais rien n’indique clairement que c’est le cas à l’heure actuelle. Compte tenu des fortes fluctuations observées depuis le début de l’année à cause des rapports sur les données économiques et des attentes des investisseurs à l’égard des baisses de taux, la prudence est de mise. Je vais donc continuer de me concentrer sur l’avenir et d’analyser la situation dans son ensemble, ce qui m’aidera à déterminer le moment opportun pour modifier mes placements, au besoin.

Le Japon a déclenché la vague de liquidations dans le monde

Steve Watson, gestionnaire de portefeuille, Capital Group générateur de revenuMC (Canada)

L’appréciation du yen pourrait également contribuer à la volatilité des marchés au sud de la frontière. La semaine dernière, la Banque du Japon a surpris les investisseurs en relevant son taux directeur de 15 points de base pour le porter à 0,25 %, son niveau le plus élevé depuis la crise financière mondiale. Elle a par ailleurs annoncé un plan visant à réduire son programme d’assouplissement quantitatif. Le yen a alors gagné beaucoup de poids par rapport au billet vert.

Les parquets nippons ont subi les contrecoups de cette volte-face et dégringolé. Or, le repli pourrait s’étendre aux États-Unis. En effet, de nombreux investisseurs se sont tournés vers le Japon pour effectuer des opérations spéculatives sur écart de rendement, empruntant en yens à des taux très bas afin d’investir dans d’autres devises ou actifs à rendement élevé. Compte tenu de la montée vertigineuse du yen, ils ont été obligés de vendre d’autres actifs, y compris des actions américaines, pour couvrir leurs pertes et financer des appels de capitaux. Il est néanmoins difficile de quantifier l’ampleur d’un tel mouvement.

Certains diront que la récente vigueur du yen a incité les investisseurs japonais à délaisser les actions des sept magnifiques, ce qui a pesé sur les marchés américains. Bien que ce soit peut-être le cas, je crois plutôt que les actions de croissance cotées aux États-Unis étaient devenues trop onéreuses et qu’elles étaient mûres pour une correction.

Par ailleurs, les actions japonaises se sont envolées au cours de la dernière année, les investisseurs s’attendant à une embellie des données fondamentales. En effet, les organismes de réglementation ont exercé des pressions sur les entreprises pour qu’elles raffermissent leur santé financière globale, ce qui a incité bon nombre d’entre elles à se départir d’activités non essentielles. Dans ce contexte, certains investisseurs craignent donc que la banque centrale du Japon ait resserré la politique monétaire trop tôt.

Les sept magnifiques comprennent Alphabet, Amazon, Apple, Meta, Microsoft, NVIDIA et Tesla.

L’indice MSCI Europe est conçu pour mesurer les résultats des marchés boursiers de 15 pays développés en Europe.

L’indice MSCI Japan est un indice ajusté au flottant et pondéré en fonction de la capitalisation boursière conçu pour mesurer les résultats des marchés boursiers du Japon.

L’indice MSCI USA est un indice ajusté au flottant et pondéré en fonction de la capitalisation boursière conçu pour mesurer les résultats des marchés boursiers des États-Unis.

L’indice MSCI USA Momentum est basé sur l’indice MSCI USA, son indice mère, qui comprend les actions d’entreprises américaines à grande et moyenne capitalisation. Il est conçu pour refléter le rendement d’une stratégie boursière axée sur le momentum en mettant l’accent sur les actions de sociétés dont les bénéfices jouissent d’un fort potentiel de croissance tout en maintenant des liquidités raisonnablement élevées aux fins de négociation ainsi qu’une capacité d’investissement et un taux de rotation modéré.

L’indice MSCI USA Quality est basé sur l’indice MSCI USA, son indice mère, qui comprend les actions d’entreprises américaines à grande et moyenne capitalisation. Il vise à refléter le rendement des actions de croissance de grande qualité en déterminant celles présentant trois grandes caractéristiques fondamentales : rendement des capitaux propres élevé, croissance stable des bénéfices en glissement annuel et faible endettement.

L’indice MSCI USA Size Tilt est basé sur l’indice MSCI USA, son indice mère, qui comprend les actions d’entreprises américaines à grande et moyenne capitalisation. Il reflète le rendement d’une stratégie de petite taille ayant une capacité d’investissement assez élevée. Il comprend tous les constituants de l’indice mère et les pondère au moyen de la racine carrée de la pondération de leur capitalisation boursière.

L’indice MSCI USA Value Weighted est basé sur l’indice MSCI USA, son indice mère, qui comprend les actions d’entreprises américaines à grande et moyenne capitalisation. Il pondère de nouveau chaque titre de l’indice mère pour mettre l’accent sur les actions affichant des évaluations plus faibles. Les pondérations de l’indice sont déterminées à l’aide de données comptables fondamentales — ventes, valeur comptable, bénéfices et flux de trésorerie provenant des activités d’exploitation — plutôt que des prix du marché.

L’indice S&P 500 est un indice pondéré selon la capitalisation boursière fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos points de vue récents

-

-

Intelligence artificielle

-

Indicateurs économiques

-

Actions mondiales

-

POINTS DE VUE CONNEXES

-

Actions mondiales

-

-

Investissement à long terme

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz

Gerald Du Manoir

Gerald Du Manoir

Chris Buchbinder

Chris Buchbinder

John Queen

John Queen

Steve Watson

Steve Watson