Actions mondiales

Nous observons les premiers signes d’une rotation du marché, passant d’un petit groupe de chefs de file en termes de croissance à un éventail plus large d’entreprises. Bien que les investisseurs ne se détournent pas des géants de la technologie, beaucoup s’inquiètent du risque de concentration et d’une exposition excessive à ces entreprises dans les indices pondérés selon la capitalisation boursière. Et c’est logique. Nous pensons que les investisseurs devraient conserver une exposition aux géants de la technologie en place, qui ont largement contribué à la croissance de l’économie américaine, tout en diversifiant vers un ensemble plus large d’entreprises et de secteurs avec des modèles d’affaires solides et bénéficiant d’une marge de progression importante.

Voici nos réflexions sur des occasions d’investissement reconnues par le marché et que nous pensons pérennes, ainsi que sur d’autres secteurs et thèmes susceptibles de connaître une croissance.

1. Les grands deviennent plus grands : la technologie et son écosystème

Historiquement, la taille a toujours constitué un frein à la croissance. Ce n’est pas le cas pour les géants de la technologie, qui ont généré des rendements à partir d’investissements incrémentiels très faibles. Les investissements en capital dans ces industries sont orientés vers le matériel et les logiciels, qui sont des coûts irrécupérables. Ensuite, à mesure que l’activité se développe, les marges peuvent s’élargir parallèlement à l’augmentation des volumes. Meta en a fait la démonstration l’an dernier. L’entreprise a réduit ses effectifs tout en accélérant ses revenus. Par exemple, au deuxième trimestre 2024, Meta a enregistré un chiffre d’affaires de 39 G$ US, une hausse de 22 % par rapport à l’année précédente, tandis que sa marge d’exploitation est passée de 29 % à 38 %.

Nvidia, pour sa part, a étendu sa franchise de semi-conducteurs pour jeux vidéo à l’intelligence artificielle, ouvrant ainsi un marché en plein essor avec peu de coûts supplémentaires. Elle bénéficie d’un avantage considérable grâce à son expertise en unités de traitement graphique (GPU) utilisées pour les grands modèles linguistiques. Les ventes de Nvidia ont bondi de 11 G$ US en 2020, pour se retrouver à 60 G$ US lors de l’exercice 2024. Toutefois, ces entreprises pourraient ne pas avoir à engager de coûts supplémentaires importants. En effet, on s’attend à ce que les entreprises technologiques dépensent environ 30 G$ US par an pour construire et alimenter les centres de données nécessaires aux puces à semi-conducteurs et à d’autres matériels liés à l’IA. Et si des impératifs géopolitiques conduisent à la conception et à la fabrication de puces semi-conductrices aux États-Unis et en Europe, cela pourrait engendrer des dépenses supplémentaires, partiellement subventionnées par les gouvernements.

Globalement, l’échelle demeure un avantage majeur pour les entreprises à mégacapitalisation. L’auteur et physicien Geoffrey West a écrit sur les avantages et les enjeux liés à l’échelle. Il observe que les grands organismes nécessitent moins d’énergie pour rester au chaud, tels que les éléphants et les baleines qui vivent longtemps. Comme le rappelle notre collègue Carl Kawaja, gestionnaire de portefeuille pour le Fonds Capital Group actions mondialesMC (Canada), il en va de même pour les grandes villes. Elles développent des avantages d’échelle et sont plus rentables en termes de coût par unité produite. Ce phénomène s’applique également aux géants de la technologie, qui ont démontré qu’il était possible de faire des affaires d’une manière plus virtuelle et moins gourmande en capital et en main-d’œuvre.

Un écosystème plus large tire avantage des géants de la technologie

Les activités phénoménales générées par les Sept Magnifiques (Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia et Tesla) et d’autres entreprises à forte capitalisation sont indiscutables et, comme nous l’avons mentionné, la valeur n’a cessé de s’accumuler pour ces entreprises, dont les capitalisations boursières atteignent des milliers de milliards de dollars pour beaucoup d’entre elles.

Mais au-delà de ces géants, il existe un écosystème plus large d’entreprises qui fournissent des pièces ou des infrastructures indispensables à la réussite de ces entreprises à mégacapitalisation. D’une certaine manière, ces fournisseurs offrent des moyens d’accéder à des occasions de croissance que nous considérons comme plus probables et plus durables.

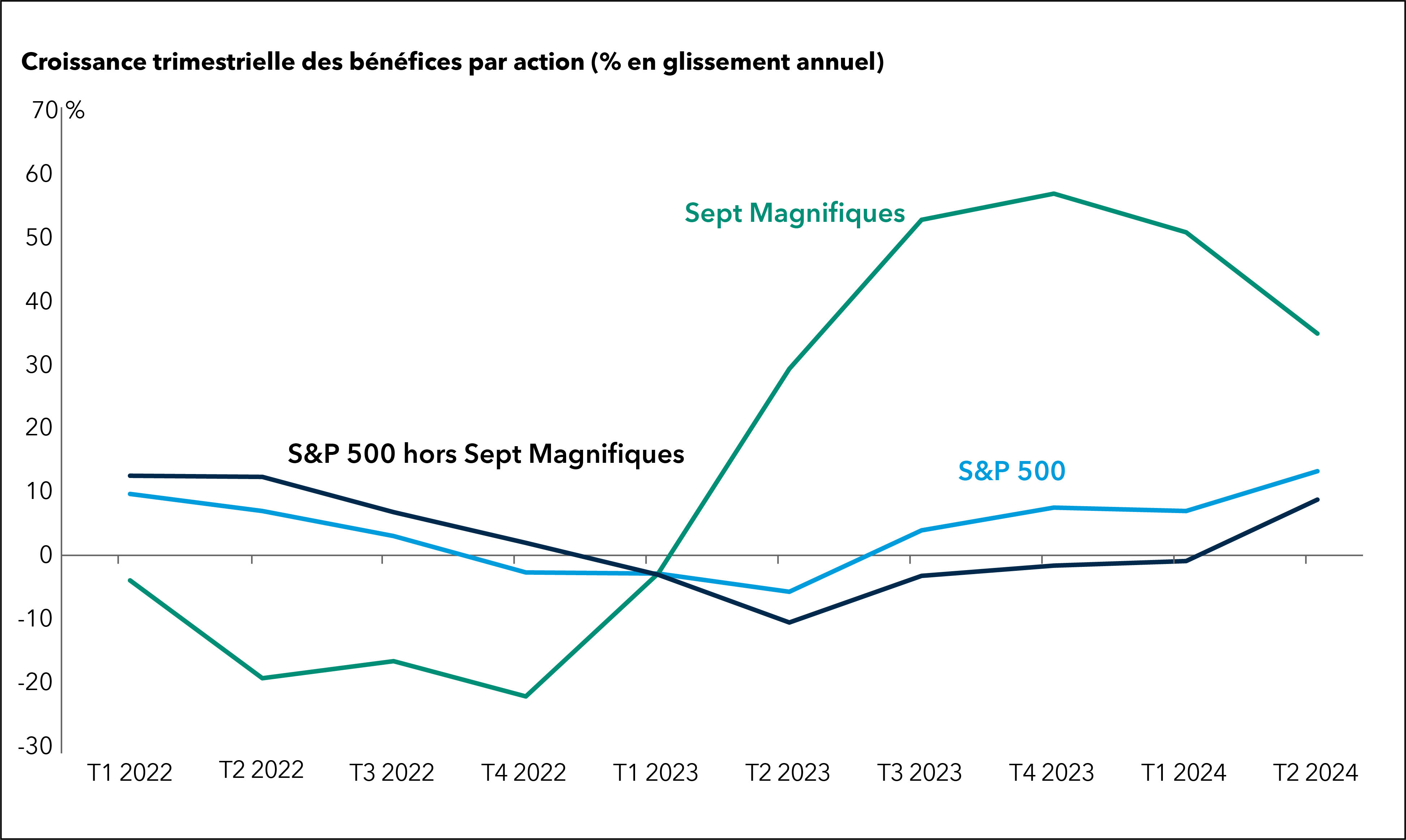

La croissance des bénéfices en dehors des Sept Magnifiques s’est redressée

Source : Bloomberg. Les données sont au 13 août 2024. Les résultats passés ne sont pas garants des résultats futurs.

Cette tendance est illustrée par des entreprises présentes tout au long de la chaîne de valeur des semi-conducteurs, dont les concepteurs de puces, tels qu’Avago (Broadcom), les fonderies de fabrication, telles que TSMC, les fabricants d’équipements de semi-conducteurs, tels qu’ASML, Tokyo Electron et Applied Materials, et l’entreprise de conception de plaquettes de silicium, Synopsys.

Les entreprises impliquées dans la réponse aux besoins croissants en centres de données et en production d’énergie, comme les fournisseurs de services collectifs, pourraient également en bénéficier. À l’autre bout du spectre, les entreprises qui adoptent l’IA à ses débuts pourraient susciter un plus grand intérêt de la part des investisseurs. L’innovation pharmaceutique en est un exemple. De nombreuses entreprises pharmaceutiques parlent désormais d’IA. AstraZeneca et Roche, par exemple, ont démontré comment elles exploitent les outils d’IA pour la découverte de médicaments et la gestion de la chaîne d’approvisionnement.

2. Secteur industriel : des barrières à l’entrée élevées et des avantages concurrentiels importants

Au-delà de la sphère technologique, nous recherchons des industries et des entreprises avec un solide avantage concurrentiel, c’est-à-dire des barrières à l’entrée élevées, des actifs irremplaçables et une demande croissante. Le secteur des industries est vaste et diversifié, mais nous voyons des entreprises qui dominent largement leur secteur d’activité renforcer et étendre leur empreinte dans des domaines susceptibles de connaître une croissance à long terme.

L’industrie bénéficie de nombreux vents favorables : la transition énergétique aux États-Unis, la sécurité énergétique en Europe, la relocalisation des chaînes d’approvisionnement et l’augmentation des dépenses dans le domaine de la défense. Ces tendances pluriannuelles ouvrent la voie à un supercycle d’investissement en capital qui pourrait offrir des occasions à toute une série d’entreprises.

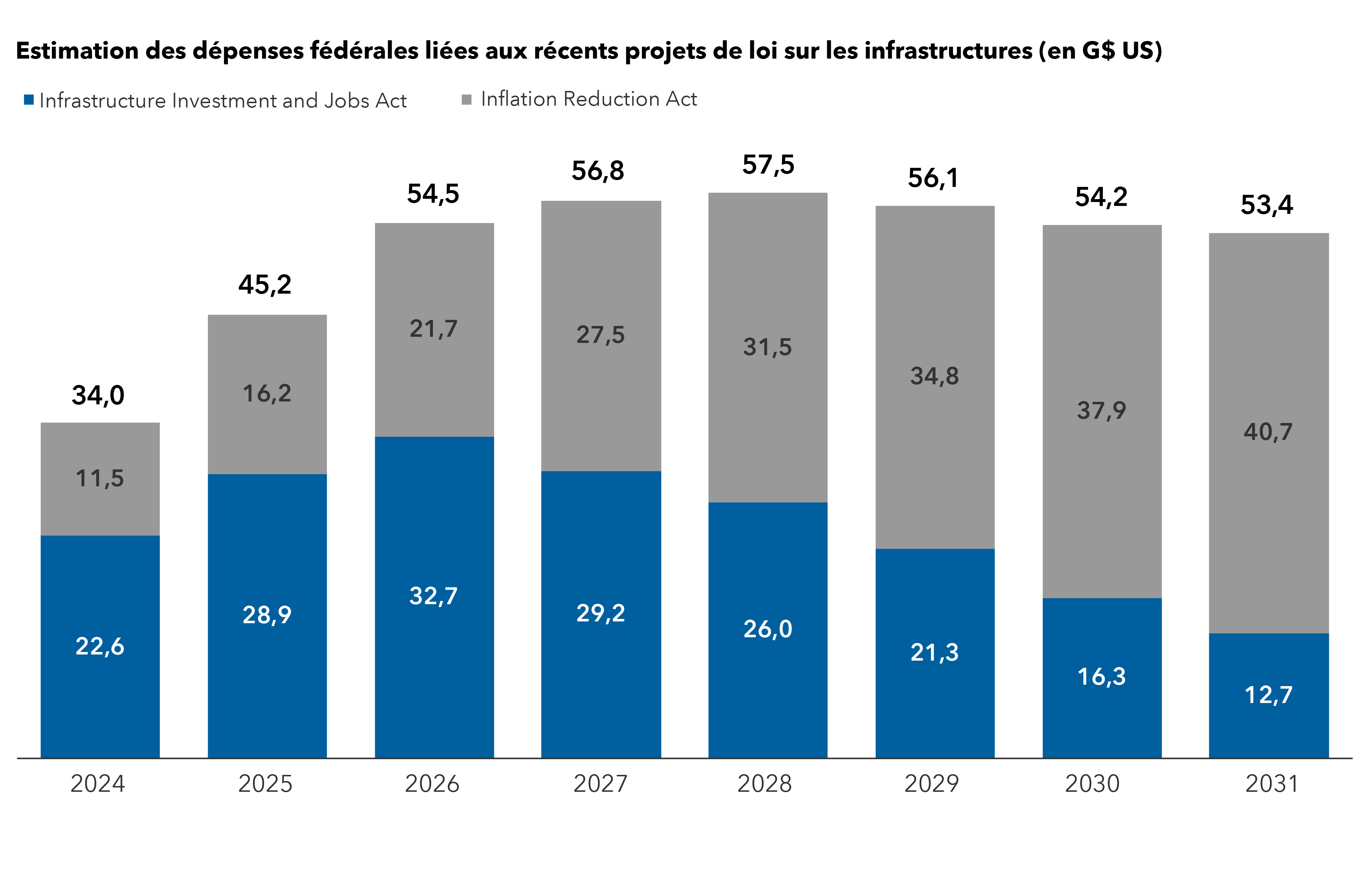

Les États-Unis ont engagé des milliards dans les infrastructures et les énergies renouvelables.

Sources : Capital Group, Congressional Budget Office (CBO). Les chiffres ci-dessus reflètent les dépenses fédérales totales estimées par le CBO, compilées par Capital Group. Les totaux peuvent ne pas correspondre exactement en raison des arrondis. Les estimations du CBO pour les deux projets de loi datent d’août 2022.

Prenons l’exemple de l’entreprise américaine Eaton, qui produit une large gamme de produits et de services électriques pour des centres de données, des projets de services collectifs, des bâtiments industriels et commerciaux, ainsi que des systèmes économes en carburant et des composants de sécurité pour les avions commerciaux. Au deuxième trimestre 2024, la division électrique d’Eaton affichait un carnet de commandes de 11,4 G$ US, un chiffre en constante augmentation par rapport aux 2,8 G$ US enregistrés au quatrième trimestre de 2019. De même, Schneider Electric, dont les produits contribuent à améliorer l’efficacité énergétique des bâtiments commerciaux, prévoit une croissance annualisée de 7 % à 10 % jusqu’en 2027.

Les fournisseurs d’énergie renouvelable AES et NextEra sont des exemples d’entreprises bénéficiant déjà d’un avantage grâce à leur vaste infrastructure énergétique. Ces entreprises développent des solutions d’efficacité énergétique de nouvelle génération pour répondre à la demande mondiale en énergie et joueront également un rôle clé dans le soutien des centres de données alimentés par l’intelligence artificielle.

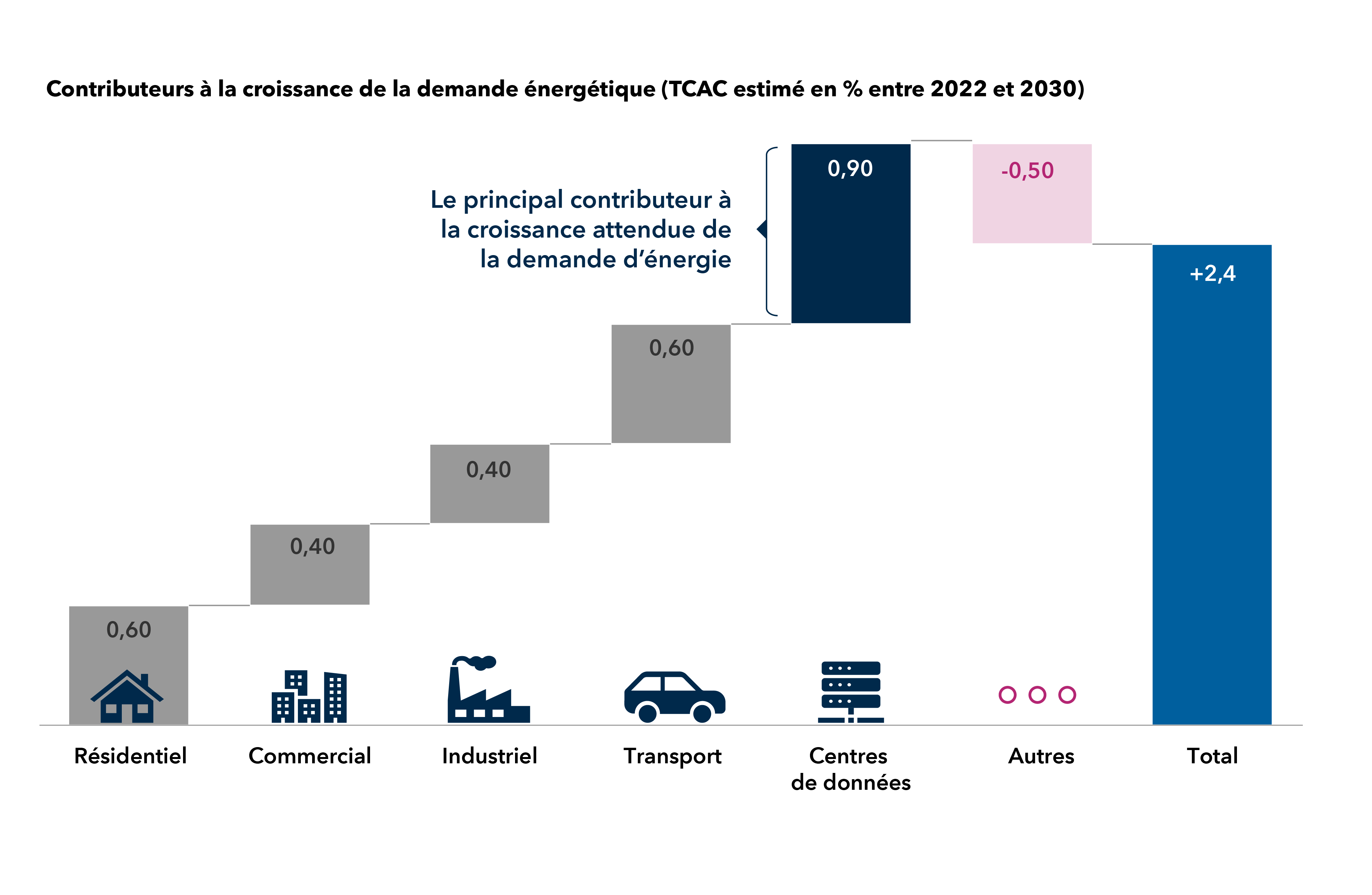

Les centres de données font exploser la demande d’électricité

Sources : Goldman Sachs, U.S. Energy Information Administration. Estimations de Goldman Sachs au 28 avril 2024. TCAC désigne taux de croissance annuel composé. « Autres » inclut l’impact des améliorations de l’efficacité énergétique et le changement des catégories non listées.

Le secteur de l’aérospatial et de la défense constitue un autre segment industriel qui pourrait bénéficier à court terme des commandes gouvernementales et des conflits géopolitiques en cours. Des pays comme le Royaume-Uni, la France et l’Allemagne ont augmenté leurs dépenses de défense, ce qui pourrait stimuler l’innovation technologique dans les produits liés à l’aérospatial et à la défense. Les dépenses militaires mondiales ont augmenté pour la neuvième année consécutive en 2023, atteignant un total de 2 440 G$ US, soit une hausse de 6,8 % et la plus forte augmentation annuelle depuis 2009. Parmi les bénéficiaires de cette tendance figurent des entreprises comme Lockheed Martin, Raytheon et BAE Systems.

Les actions industrielles, en tant que groupe, affichent de solides performances depuis 2016. Elles ont également été renforcées par les contraintes de chaîne d’approvisionnement durant la période post-COVID. Ainsi, leurs valorisations en tant que groupe pourraient être élevées, surtout si nous entrons dans une période de ralentissement de la croissance économique mondiale. Cela dit, toute faiblesse cyclique pourrait offrir une occasion intéressante d’investir dans des entreprises soigneusement sélectionnées, présentant de solides perspectives de croissance à long terme.

3. Soins de santé : plusieurs leviers de croissance

Nous avons déjà abordé ce thème à plusieurs reprises, et nous continuons à considérer le secteur de la santé comme un domaine offrant de solides perspectives. Il s’agit d’un secteur incontournable pour les investisseurs à long terme. En 2022, les dépenses en soins de santé aux États-Unis ont atteint 4 500 G$ US, soit 17,3 % du PIB, selon les Centers for Medicare and Medicaid Services. Les vastes progrès technologiques, tels que l’amélioration de la connectivité et de l’intelligence artificielle, accélèrent le développement de thérapies.

Nous sommes aux prémices d’une troisième grande vague d’innovation dans le domaine des biotechnologies et de la découverte de médicaments. Lors de la première vague, les entreprises chimiques traditionnelles traitaient les maladies. Au cours de la deuxième vague sont apparues les thérapies à base de protéines plus ciblées, lesquelles exploitent le système immunitaire pour traiter les maladies.

La troisième vague actuelle relève de la génétique. Les entreprises du secteur de la santé, fortes des découvertes faites ces dernières années en matière de séquençage génétique et de la capacité à traiter une multitude de données plus rapidement, ont mis au point des méthodes permettant d’intervenir plus spécifiquement dans le processus de la maladie. Nous vivons une époque passionnante.

L’une des principales avancées est le développement de technologies qui permettent d’intervenir sur les voies de la maladie au niveau génétique, bien plus en amont que de nombreux médicaments conventionnels. Grâce au séquençage et au traitement des données, les développeurs de médicaments peuvent appliquer des interventions très spécifiques, comme la thérapie génique, où des gènes normaux peuvent être transplantés pour remplacer ceux qui manquent ou sont défectueux afin de traiter la maladie.

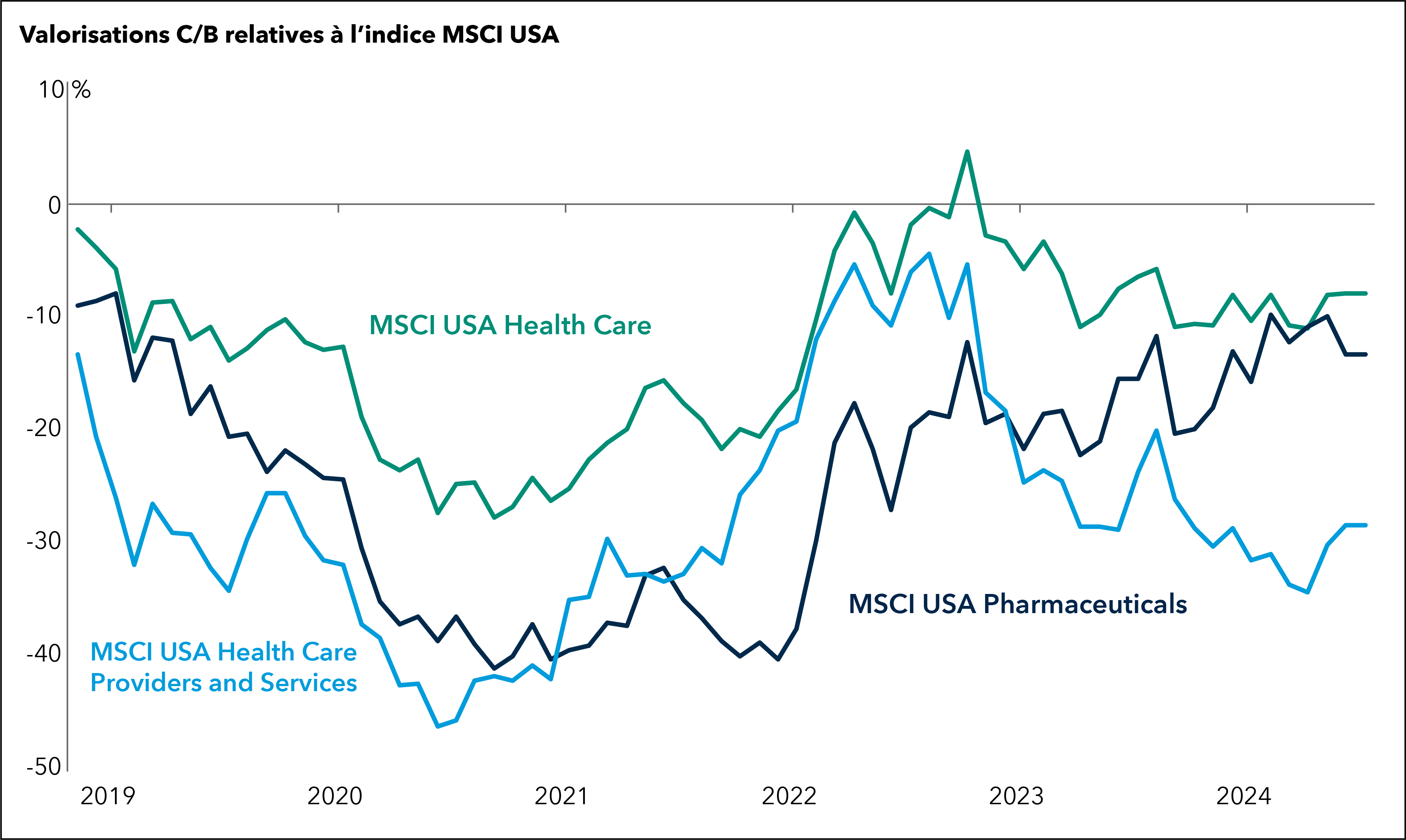

Les actions du secteur de la santé semblent sous-évaluées par rapport au marché global

Sources : Capital Group, MSCI. La valorisation relative correspond à la relation entre le ratio cours/bénéfices (C/B) prévisionnel à 12 mois des indices MSCI USA Health Care, MSCI USA Health Care Providers & Services et MSCI USA Pharmaceuticals, par rapport à l’indice MSCI USA global, sur la période allant du 31 janvier 2019 au 5 septembre 2024. Le ratio cours/bénéfices (C/B) d’une action est calculé en divisant le cours de l’action par le bénéfice annuel par action de l’entreprise. Une valeur inférieure à zéro indique que l’indice du secteur de la santé est relativement sous-évalué. Données au 5 septembre 2024. Les résultats passés ne sont pas garants des résultats futurs.

Une autre technologie émergente est celle des thérapies ARN par interférence (ARNi). L’ARNi est un processus biologique naturel qui régule l’expression des gènes en interférant avec l’ARN messager (ARNm), qui transmet les instructions de l’ADN pour la fabrication de nouvelles protéines. Connues également sous le nom d’ARNm silencieux, ces thérapies « réduisent au silence » les gènes qui sont responsables ou contribuent à la maladie. Cette technologie sera importante pour lutter contre toute une série de maladies. Des entreprises comme Alnylam ont ouvert la voie en matière de thérapies ARNi, jetant les bases du traitement contre le cancer du poumon, et les prochains domaines visés pourraient être l’hypertension et la tension artérielle élevée.

Les avancées dans les systèmes d’édition génétique, comme le CRISPR, suscitent également un grand intérêt. Vertex Pharmaceuticals, basé à Boston, a franchi une étape majeure en devenant la première entreprise à obtenir l’approbation de la Food and Drug Administration des États-Unis pour une thérapie basée sur le CRISPR visant à traiter la drépanocytose.

Les entreprises sont également devenues plus rigoureuses en se concentrant sur leur domaine d’expertise. Leur priorité accordée aux médicaments contre l’obésité a permis à Eli Lilly et à Novo Nordisk de bénéficier d’un avantage de précurseur dans ce domaine.

Ces dernières années, les investisseurs ont injecté un capital considérable dans les industries biotechnologique et pharmaceutique, stimulant des innovations qui ont généré la création de propriétés intellectuelles et de savoir-faire susceptibles d’être perfectionnés dans les années à venir. Ainsi, nous pourrions assister à une explosion de nouvelles occasions thérapeutiques au cours de la prochaine décennie.

4. Une position dominante, peu de concurrents et une demande vigoureuse

Ce thème couvre le domaine de l’industrie. Cela nécessite des années de consolidation sectorielle, une gamme de produits bien adaptée, l’affinement du modèle d’affaires et une équipe de gestion solide. Les entreprises qui réussissent à s’imposer peuvent connaître une croissance substantielle à la fois de leurs revenus et de leurs bénéfices. Il ne s’agit peut-être pas d’une ligne droite en termes de cours de l’action et de sentiment des investisseurs, mais les investisseurs à long terme peuvent accumuler une valeur importante au fil du temps.

LVMH et Hermès sont des exemples dans le secteur du luxe, où leurs modèles d’affaires pour les produits de luxe restent difficiles à battre. De même, le domaine de la fabrication de semi-conducteurs s’est tellement consolidé depuis les années 1990 que TSMC, à Taïwan, fabrique 80 % des puces informatiques les plus avancées au monde.

En guise d’exemples au sein de plusieurs secteurs, Caterpillar domine le segment des équipements industriels lourds, Netflix s’est imposé comme le chef de file de la diffusion en continu en ligne, et Meta ainsi que Google contrôlent le marché de la publicité en ligne. Costco est devenu un acteur majeur dans le secteur des magasins-entrepôts, réussissant à exporter son modèle d’affaires vers d’autres pays. Airbus et Boeing détiennent le duopole des fuselages d’avions, avec des carnets de commandes qui s’étendent sur une dizaine d’années. De même, GE, Safran et Pratt & Whitney sont les principaux fournisseurs de moteurs d’avions à fuselage étroit. Quant aux entreprises minières, comme Freeport-McMoRan et BHP, elles dominent l’exploitation du cuivre, un minéral de plus en plus rare et en forte demande dans plusieurs industries.

Nous restons également attentifs aux entreprises qui risquent de se faire évincer par les fournisseurs dominants. Au fil des ans, de nombreux détaillants à grande surface ont été perturbés par Amazon, et nous pensons que les entreprises des soins de santé qui tardent à intégrer l’IA dans l’innovation pharmaceutique pourraient être surpassées par celles qui le font dans les années à venir.

Nous tenons à rappeler que les actions de ces sociétés peuvent ne pas être de bons investissements dans tous les contextes : cela dépend d’une série de facteurs tels que la valorisation, la surveillance réglementaire, les changements de direction et les défis opérationnels, comme ceux que nous observons chez Boeing. Mais il s’agit d’un thème sur lequel nous nous concentrons régulièrement, ce qui signifie que les entreprises présentant ces caractéristiques resteront probablement dans notre ligne de mire.

5. L’Inde : un point d’inflexion sur la courbe de croissance

L’Inde est une économie en pleine croissance, forte d’un secteur privé dynamique. Les équipes de direction des entreprises sont de grande qualité, souvent comparables à celles des entreprises de niveau mondial. L’Inde n’en est toutefois qu’aux balbutiements de son développement dans de nombreux domaines, avec un nombre important de petites et moyennes entreprises dont les cours boursiers pourraient croître considérablement au cours de la prochaine décennie.

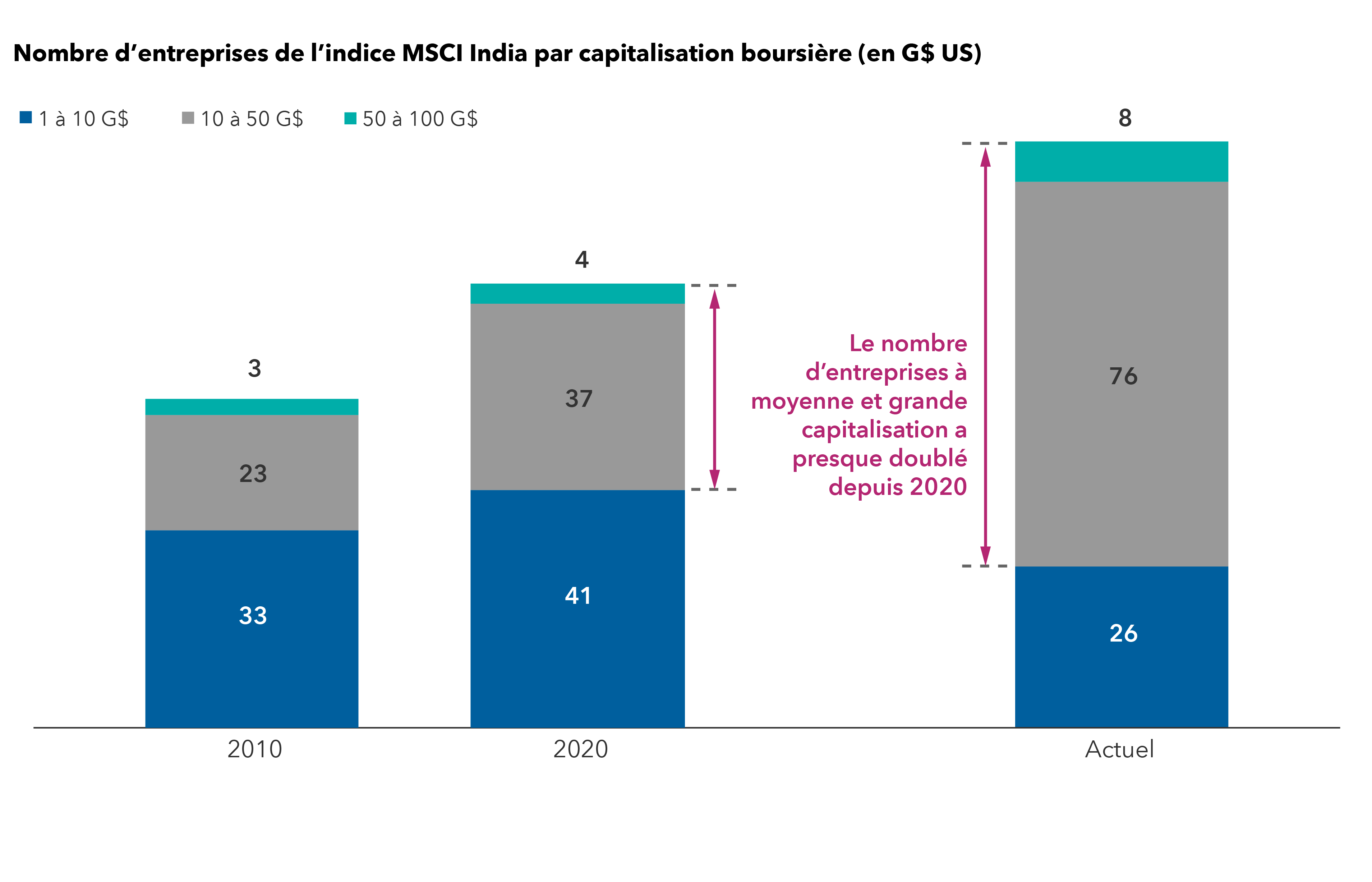

Au 31 août 2024, les entreprises de taille moyenne, avec une capitalisation boursière comprise entre 1 et 10 G$ US, représentaient un tiers des 1 200 G$ US de l’indice MSCI India. Et les occasions s’élargissent dans des secteurs comme la fabrication, les produits chimiques et les entreprises axées sur les consommateurs. L’économie florissante de l’Inde, la croissance du marché immobilier et de l’infrastructure numérique créent également un terrain fertile pour l’épanouissement des entreprises de petite capitalisation.

Le marché indien des actions s’est développé dans le secteur des moyennes capitalisations

Sources : Capital Group, MSCI, RIMES. Données pour 2010 et 2020 au 31 décembre, respectivement. Données actuelles au 31 août 2024.

Grâce à d’importants investissements gouvernementaux dans les infrastructures, l’Inde devient également une solution de rechange viable à la Chine pour les produits manufacturés, tels que les téléphones mobiles, les appareils électroménagers et les ordinateurs. Ces facteurs offrent des occasions bien plus nombreuses qu’il y a 10 ans.

Prenons le secteur du logement. L’Inde compte moins de mises en chantier que les États-Unis et 10 000 de moins que la Chine. S’ils en ont l’occasion, certains promoteurs immobiliers constituent de bons exemples d’entreprises qui pourraient bénéficier d’investissements dans les infrastructures, en particulier ceux qui se spécialisent dans les quartiers de banlieue qui sont en train d’être reliés à un système ferroviaire en voie d’amélioration.

Le secteur de la santé est un autre bon exemple. Avec une population de plus de 1,4 milliard de personnes, la demande en soins de santé reste élevée. Tandis que les hôpitaux publics répondent aux besoins des populations défavorisées, une classe moyenne en pleine expansion réclame des soins de santé de qualité, combinés au confort moderne, et est prête à en payer le prix. Dans le secteur financier, une nouvelle génération d’entreprises émerge, notamment des sociétés de gestion de patrimoine, de prêteurs hypothécaires et de plateformes de crédit à la consommation basées sur la téléphonie mobile.

Dans l’ensemble, l’Inde représente un marché avec un potentiel de croissance considérable, comparable à ce que nous avons observé en Chine il y a plus de deux décennies. Bien que les contours du développement soient très différents de ceux de la Chine, l’Inde se trouve encore au début de sa courbe de développement.

Conclusion

Le paradigme de la croissance a été dominé par les géants de la technologie au cours des dernières années. Cependant, le champ des occasions est bien plus large, et compte tenu de la concentration sur les marchés, en particulier aux États-Unis, il est essentiel d’explorer d’autres domaines pour élaborer des portefeuilles robustes et équilibrés, avec des horizons à moyen et long terme.

Certains thèmes sont clairs, et il s’agit d’une question de valorisation. D’autres deviennent plus évidents avec le temps. Cependant, disposer d’un large éventail de thèmes, exprimés à travers une gamme variée d’entreprises, nous aide à viser des rendements à long terme plus élevés, tout en cherchant à atténuer les risques dans nos portefeuilles.

En économie et en finance, un coût irrécupérable est un coût qui a déjà été encouru et qui ne peut être récupéré.

Les Sept Magnifiques : il s’agit des sept plus grands contributeurs au S&P 500 en 2023. Ces entreprises sont Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA et Tesla.

L’indice MSCI USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer la partie américaine du marché mondial.

L’indice MSCI USA Health Care est conçu pour saisir les segments des grandes et moyennes capitalisations de l’univers des actions américaines. Tous les titres de l’indice sont classés dans le secteur des soins de santé.

L’indice MSCI USA Health Care Providers & Services est conçu pour refléter les actions à grande et moyenne capitalisation du marché des actions américaines. Tous les titres de l’indice sont classés dans l’industrie des fournisseurs et services en soins de santé (au sein du secteur des soins de santé) conformément à la Global Industry Classification Standard (GICS®).

L’indice MSCI India est conçu pour mesurer la performance des segments à grande et moyenne capitalisation du marché indien.

L’indice MSCI USA Pharmaceuticals est conçu pour refléter les actions à grande et moyenne capitalisation du marché des actions américaines. Tous les titres de l’indice sont classés dans l’industrie pharmaceutique (au sein du secteur des soins de santé) conformément à la Global Industry Classification Standard (GICS®).

L’indice MSCI USA Pharmaceuticals et l’indice MSCI USA Health Care Providers & Services sont des sous-composantes de l’indice MSCI USA Health Care et ne contiennent que des entreprises appartenant à leurs industries respectives.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, qui est basé sur les résultats de 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

-

-

Indicateurs économiques

-

Services aux collectivités

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Anne-Marie Peterson

Anne-Marie Peterson

Arun Swaminathan

Arun Swaminathan

David Polak

David Polak