Inversión a largo plazo

Capital IdeasTM

Perspectivas de inversión de Capital Group

Perspectivas

El sólido repunte de los beneficios empresariales podría impulsar las cotizaciones en 2024.

De cara al nuevo año, la economía continúa enviando señales contradictorias. Sin embargo, en lo que respecta a las cotizaciones, uno de los parámetros que tiene mayor relevancia es el que se refiere a los beneficios empresariales.

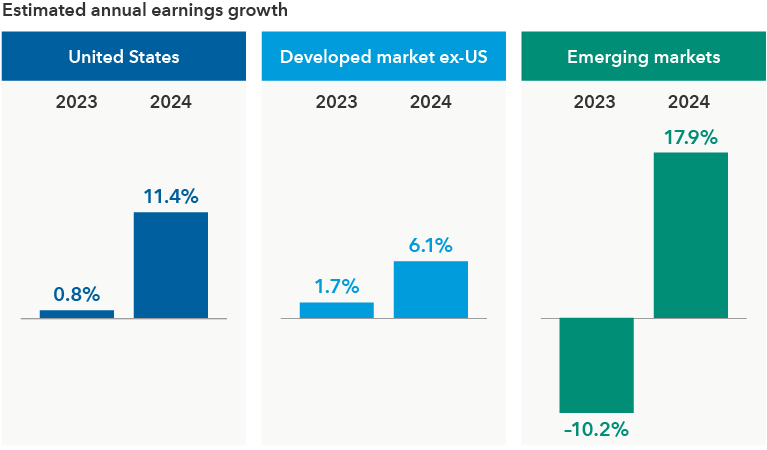

En Estados Unidos, los analistas prevén un aumento de los beneficios de las compañías que componen el índice S&P 500 de casi el 12% en 2024, según los datos de consenso recopilados por FactSet. Por su parte, dicho aumento ascendería al 6,1% en el caso de los mercados desarrollados, excluido Estados Unidos, y del 18% en los mercados emergentes.

Se prevé un sólido crecimiento de los beneficios empresariales en los principales mercados

Fuente: Capital Group, FactSet, MSCI, Standard & Poor’s. La previsión de crecimiento anual de los beneficios empresariales está representada por las estimaciones medias de consenso de los beneficios por acción para los años que finalizan en diciembre de 2023 y 2024 respectivamente de los índices S&P 500 (Estados Unidos), MSCI EAFE (mercados desarrollados sin Estados Unidos) y MSCI Emerging Markets (mercados emergentes). Previsión a 30 noviembre 2023.

Dadas las dificultades a las que se han enfrentado los mercados en 2023, es lógico esperar un repunte de los beneficios en 2024. Pero existen ciertos riesgos que podrían provocar una importante revisión de la previsión de beneficios, entre los que se incluyen la posible desaceleración del consumo, la ralentización del crecimiento económico en Europa y China y el aumento del riesgo geopolítico provocado por los conflictos en Ucrania e Israel.

«No creo que vaya a ser un año malo para los beneficios empresariales, pero, en mi opinión, el crecimiento de los beneficios en Estados Unidos se situará entre el 6% y el 8%», señala Jared Franz, economista de Capital Group, «y probablemente por encima en algunos mercados emergentes».

Las compañías que han liderado el mercado en 2023 (empresas estadounidenses de megacapitalización que impulsan la revolución de la inteligencia artificial) pueden continuar ofreciendo buenos resultados en 2024, a medida que las aplicaciones de la IA vayan extendiéndose por la economía y favoreciendo un crecimiento potencial de los beneficios empresariales.

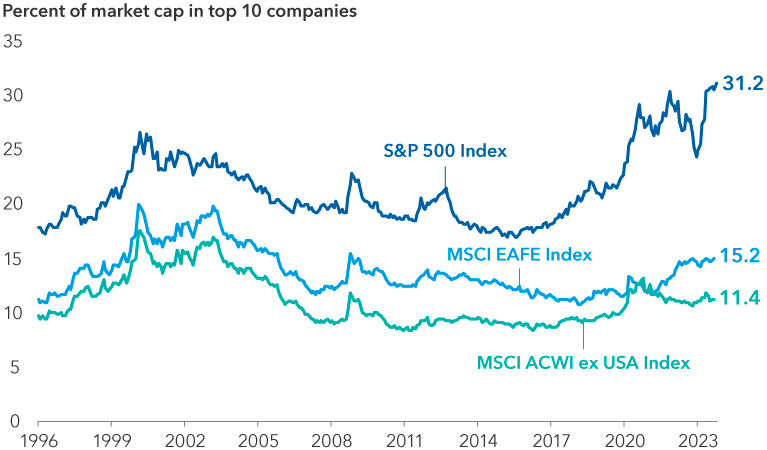

Posible exceso de concentración en las carteras de inversión de renta variable

Es probable que los inversores sepan que el mercado de renta variable estadounidense está muy concentrado. Lo que a lo mejor no saben es que el grado de concentración del S&P 500 es hoy superior al que presentaba el índice en el momento álgido de las puntocom.

En septiembre, las cinco mayores compañías del índice S&P 500 representaban el 24% de su capitalización de mercado, frente a la ponderación del 19% que tenían en marzo del año 2000.

En lo que se refiere a las ganancias del mercado, solo siete compañías (Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet y Tesla) generaron el 130% de la rentabilidad total del índice en los diez primeros meses de 2023. En otras palabras: sin la participación de las conocidas como «siete magníficas», el índice S&P 500 habría registrado pérdidas.

La diversificación continúa siendo esencial

Estos niveles de concentración suponen un riesgo potencial para los inversores, sobre todo para aquellos que optan por la inversión pasiva, que trata de replicar el patrón de rentabilidad de un índice de referencia. Según el gestor de renta variable Lawrence Kymisis, si bien es cierto que las compañías tecnológicas innovadoras podrían continuar liderando el mercado en 2024, los inversores deberían plantearse diversificar sus carteras de inversión en la medida de lo posible.

«Muchas de estas compañías tecnológicas pueden continuar siendo buenas opciones de inversión a largo plazo, pero creo que los inversores deberían ser prudentes a la hora de invertir en un número reducido de compañías con modelos de negocio similares con tal nivel de concentración», afirma Kymisis. «Dada la previsión de incertidumbre económica en 2024, creo que la diversificación continúa siendo tan esencial como siempre. Y creo que en Capital Group podemos identificar grandes compañías de distintos sectores en mercados de todo el mundo, incluidas las grandes tecnológicas estadounidenses».

Si comparamos el S&P 500 con los principales índices de renta variable de otros mercados desarrollados vemos que estos presentan un grado menor de concentración, lo que indica que podrían ofrecer una gama más amplia de oportunidades de inversión. A 31 de octubre de 2023, las diez mayores compañías del S&P 500 representaban el 31,2% del índice, mientras que las diez principales compañías del MSCI EAFE, que agrupa a los mercados desarrollados sin Estados Unidos, representaban el 15,2% de la ponderación en el índice.

Nivel elevado de concentración del índice S&P 500 en relación con la historia y con los mercados internacionales

Fuente: Capital Group, Morningstar. Información a 31 octubre 2023.

Nuevas tendencias en los mercados internacionales

«Esto no quiere decir que haya que buscar la diversificación a toda costa», añade Kymisis. «Hay muchos peces en el mar, pero nuestro trabajo de gestión activa nos permite identificar aquellas compañías que tienen potencial para convertirse en los próximos líderes del mercado».

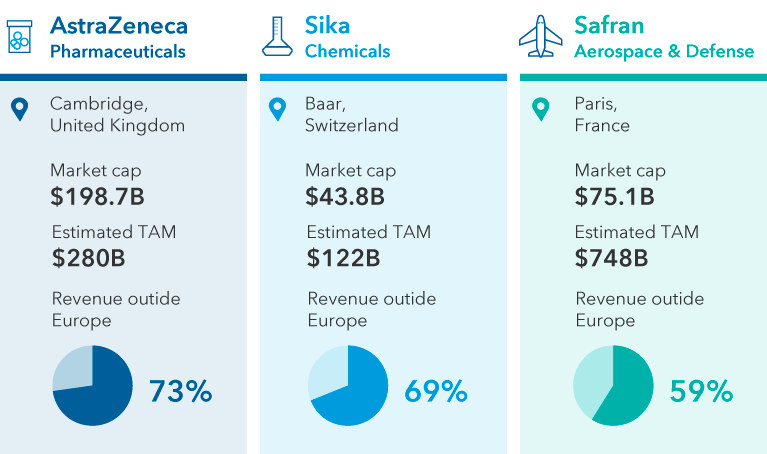

Las grandes tecnológicas estadounidenses no tienen el monopolio de la innovación Europa alberga numerosas compañías que están impulsando los avances en muchos sectores como el sanitario y el aeroespacial, entre otros.

Por ejemplo, AstraZeneca, la farmacéutica británico-sueca que desarrolló la vacuna contra el covid y que fabrica Tagrisso, el fármaco contra el cáncer de pulmón, ha realizado fuertes inversiones en investigación y desarrollo, lo que ha dado lugar a una amplia gama de terapias oncológicas y contra enfermedades raras en etapas avanzadas de desarrollo.

El transporte aéreo ofrece importantes oportunidades de crecimiento a largo plazo en muchos países y también está aumentando la demanda de aviones. Los organismos de regulación de Europa y el resto del mundo están endureciendo la normativa en materia de emisiones, por lo que la innovación será también crucial a la hora de hacer frente a los problemas de sostenibilidad en el sector aeroespacial.

«El endurecimiento de las exigencias en materia de emisiones llevará a las aerolíneas a encargar los aviones más modernos y eficientes, lo que favorece a los fabricantes que utilizan la tecnología más avanzada»,afirma Michael Cohen, gestor de renta variable.

En este ámbito, la compañía francesa Safran, que se ha convertido en el principal fabricante de motores para aviones de fuselaje estrecho, está desarrollando motores en colaboración con General Electric que podrían reducir las emisiones en un 20%.

Europa alberga a compañías innovadoras de sectores diversos

Fuente: Capital Group, Aviation Week Intelligence Network, informes de empresas, FactSet, Global Market Insights, MSCI. Las compañías mencionadas sirven como ejemplo de compañías europeas de sectores seleccionados con bases de ingresos diversificadas geográficamente; cada una de ellas se encuentra entre las diez mayores compañías por valor de mercado de sus respectivos sectores dentro del índice MSCI Europe. Los porcentajes de ingresos geográficos son estimaciones de FactSet y se basan en las cifras más recientes de cada compañía, a 30 noviembre 2023. MPT: mercado potencial total.

Japón toma medidas para generar valor para los inversores

A pesar de las dificultades a las que se enfrenta la economía japonesa, algunas compañías innovadoras del país han logrado crear unas sólidas ventajas competitivas. Por ejemplo, SMC es una compañía líder en la producción de semiconductores y de componentes de equipos robóticos, y TDK es uno de los mayores fabricantes de baterías de vehículos eléctricos de alta gama.

Muchas compañías japonesas son famosas por sus niveles excesivos de efectivo y por sus prácticas deficientes de gobierno corporativo. Sin embargo, el gobierno y la Bolsa de Tokio están pidiendo a las empresas la adopción de medidas destinadas a mejorar la rentabilidad e impulsar las valoraciones. Entre ellas, destacan aquellas destinadas a reducir el exceso de efectivo en los balances y a eliminar las filiales menos rentables. Aproximadamente una tercera parte de las compañías japonesas presentan un ratio precio-valor contable (un parámetro financiero que se utiliza para comparar el valor contable de una compañía con su capitalización de mercado) inferior al valor de sus activos subyacentes.

Las reformas pueden generar oportunidades en diversos sectores.

Los mercados emergentes dejan de estar a la sombra de China

En los mercados emergentes, China acapara la mayoría de la atención. Pero están surgiendo nuevas oportunidades en países como la India, Indonesia y México, regiones donde el crecimiento de las infraestructuras se está acelerando, los balances de los gobiernos son más sólidos y los cambios en las cadenas de suministro están impulsando las economías regionales.

La construcción de nuevas carreteras, promociones inmobiliarias y parques industriales ha hecho que algunas zonas de la India resulten casi irreconocibles con respecto a hace unos años. Indonesia está atrayendo inversión extranjera destinada a la creación de la cadena de suministro de vehículos eléctricos, y México se está convirtiendo en un centro de relocalización, ya que las economías occidentales están tratando de reconfigurar sus cadenas de suministro.

Las oportunidades de inversión van de los bancos a los fabricantes de componentes de aviones, pasando por los promotores inmobiliarios, el sector minero y las compañías relacionadas con el consumo. Por su parte, la rápida expansión de las plataformas tecnológicas basadas en la telefonía móvil está aprovechando la demanda de servicios de consumo.

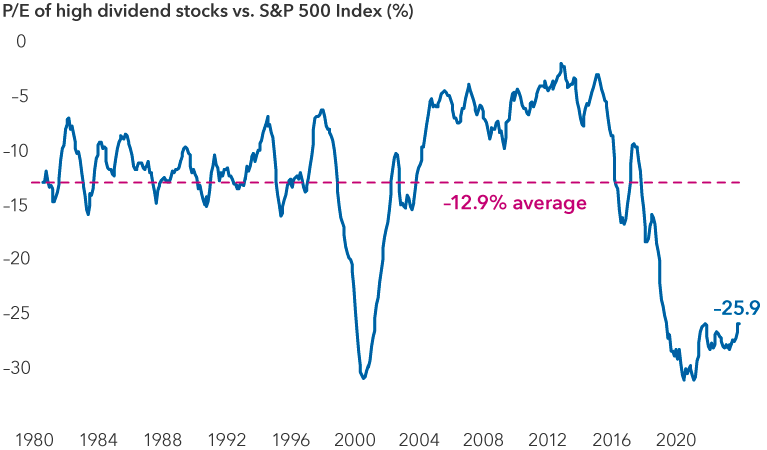

Las compañías que reparten dividendos ofrecen potencial de diversificación

Mientras los inversores estaban atentos al repunte del mercado impulsado por las compañías de inteligencia artificial, las valoraciones de las compañías que reparten dividendos se han ido reduciendo hasta alcanzar los niveles más bajos de las últimas décadas, al contrario de lo que ha ocurrido en el mercado en general. Ante la previsión de moderación del crecimiento económico en 2024 y la posibilidad de que la economía entre en recesión, los dividendos podrían adquirir un mayor protagonismo a la hora de impulsar la rentabilidad total de los inversores.

Las valoraciones de las compañías con un nivel elevado de dividendos están muy por debajo de la media del mercado

Fuente: Capital Group, Goldman Sachs. Información a 28 noviembre 2023. Las compañías con un nivel elevado de dividendos son las que están incluidas en el quintil superior de rentabilidad por dividendo (neutrales con respecto al sector) del índice S&P 500. La línea representa la media suavizada a seis meses. Ratio PER: ratio precio-beneficios. Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras.

Algunas compañías con reparto de dividendos de diversos sectores están adoptando estrategias destinadas a impulsar la demanda de sus productos. Por ejemplo, CVS Health ha creado un departamento que trabajará con los fabricantes de medicamentos en la producción de versiones biosimilares de los principales fármacos con el fin de hacerlos más asequibles.

Otras compañías de dividendos que tienden a mantener una demanda constante de sus productos a lo largo de los ciclos de mercados pueden ofrecer estabilidad. Por ejemplo, muchos de los productos del fabricante de bebidas Keurig Dr Pepper, como Canada Dry y Snapple, cuentan con un fuerte reconocimiento de marca y una trayectoria de estabilidad relativa de la demanda a lo largo de los distintos ciclos económicos.

Tal y como afirma la gestora de renta variable Diana Wagner, «es difícil saber cuándo puede cambiar el ciclo, por lo que los inversores pueden buscar compañías con potencial de crecimiento, pero también empresas que repartan dividendos, lo que puede ayudar a mitigar la volatilidad de los mercados». «La valoración es importante, pero es esencial saber distinguir entre el valor real y las compañías cuyas perspectivas de negocio se están deteriorando».

Our latest insights

-

-

-

-

Indicadores económicos

-

Construcción de carteras

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. No está permitido invertir de forma directa en un índice, que no se gestiona. El valor de las inversiones y las rentas generadas por las mismas pueden subir o bajar y es posible que los inversores no recuperen los importes invertidos inicialmente. El presente material no pretende ofrecer ningún tipo de asesoramiento de inversión, fiscal o de cualquier otra naturaleza, ni constituye una oferta ni una solicitud de compra o venta de valores.

Las declaraciones atribuidas a una persona concreta representan las opiniones de dicha persona en la fecha de la publicación, y no reflejan necesariamente las opiniones de Capital Group o de sus filiales. Salvo indicación en contrario, la información contenida en el presente documento se refiere a la fecha indicada. Es posible que alguna información haya sido obtenida de terceros y, por lo tanto, la fiabilidad de dicha información no está garantizada.

Capital Group gestiona activos de renta variable a través de tres grupos de inversión. que realizan inversiones y toman las decisiones relativas a la delegación de voto de forma independiente. Los profesionales de la inversión en renta fija proporcionan análisis y gestión de la inversión de la renta fija en toda la organización. No obstante, en lo que respecta a aquellos títulos con características de renta variable, actúan exclusivamente en nombre de uno de los tres grupos de inversión en renta variable.

Jared Franz

Jared Franz

Lawrence Kymisis

Lawrence Kymisis

Diana Wagner

Diana Wagner