美國股市

Capital IdeasTM

資本集團投資透視

市場波動

下一次經濟衰退何時到來?

這是我們最近經常被問及的一個問題,尤其是在各國央行為遏止通脹而大舉加息超過一年的背景下。儘管經濟衰退似乎迫在眉睫,但由於各個行業在不同時期走低及復甦,經濟前景變得不太明朗。我們認為,即使經濟廣泛收縮,其嚴峻程度將不及2008年的環球金融危機及其他較典型的經濟衰退時期,隨後亦能強勁復甦。

為幫助投資者應對這些不明朗時期,我們研究了超過70年的數據,包括過去11次的經濟下行,以淬煉我們的主要見解,並解答有關經濟衰退的主要問題。

1.甚麽是經濟衰退?

經濟衰退的一般定義是指國內生產總值在增長期後至少連續兩個季度下跌,但這個定義本身尚有不足。負責界定經濟週期日期的美國國家經濟研究局(NBER)對經濟衰退的定義是「各種經濟活動持續數月顯著下跌,通常會在實質國內生產總值、實質收入、就業人數、工業生產及批發零售銷售中反映」。本文將使用NBER的官方日期。

2.甚麽因素會造成經濟衰退?

過往導致經濟衰退的原因眾多,但通常是因為需要糾正經濟失衡情況。例如,2008年出現經濟衰退的原因是房產市場的置業人士過度舉債,而2001年則是由於科技股資產泡沫。新冠疫情等影響廣泛、足以損害企業利潤和引發企業裁員的意外衝擊,亦可能造成經濟衰退。

當失業率上升,消費者通常會減少支出,令經濟增長、企業盈利和股價進一步受壓。這些因素或會引發惡性循環,造成經濟崩潰。儘管經濟衰退令人痛苦,但它是消除經濟過剩的一個自然和必要的階段,其後經濟才會再次擴張。正如資本集團股票基金經理Rob Lovelace所說:「經濟不可能長期持續增長,期間必然會偶爾出現下滑以作調整。這是正常、預期之內,以及健康的現象。」

3.經濟衰退會持續多久?

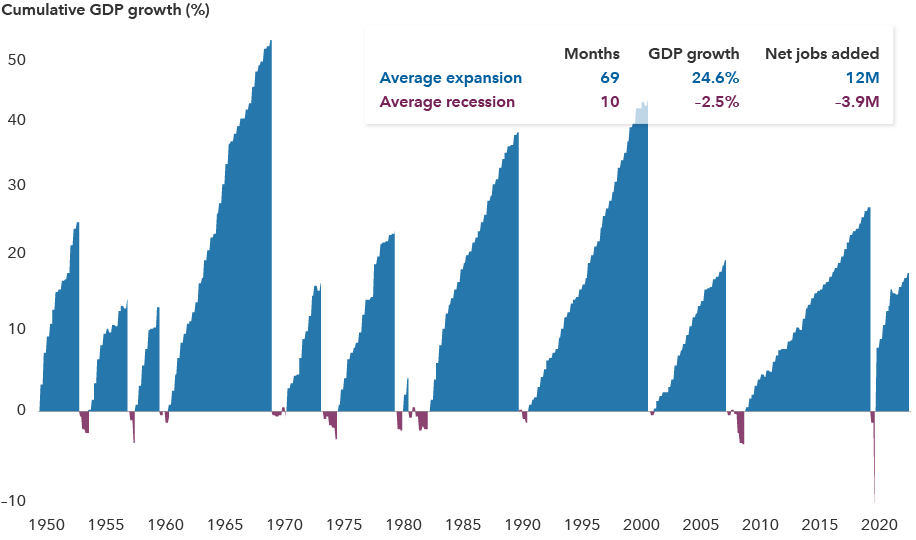

好消息是經濟衰退一般不會持續太久。我們對自1950年以來11個週期的分析顯示,衰退的持續時間介乎2至18個月,平均約為10個月。對於受裁員和企業倒閉直接影響的人士而言,衰退猶如沒有盡頭。不過若著眼於長線投資的投資者能抱持全局觀點,將會獲益匪淺。

經濟衰退時跌幅嚴峻,但經濟擴張時勢頭強勁

資料來源:資本集團、美國國家經濟研究局(NBER)、Refinitiv Datastream。圖表數據截至2023年8月31日的最新可用數據,以對數比例為基礎。截至2023年8月31日,由2020年開始的經濟擴張仍然被視為當前週期,並不包括在平均經濟擴張的統計數據概要中。由於NBER只公佈衰退的開始和結束月份而非具體日期,我們使用月底日期作為代表,以計算新增就業。國內生產總值增長率以最近季度末的價值計算。過往的業績表現並非未來期間業績表現的指標。

事實上,衰退是經濟史上相對較短暫的現象。過去70年來,美國陷入官方定義的衰退時間,佔總時間的比例不足15%,而且淨經濟影響相對較小。每次經濟擴張平均令經濟產出增加近25%,而每次衰退平均導致國內生產總值減少2.5%。股市甚至可能在整個經濟萎縮期間獲得正回報,因為在衰退最後階段往往出現若干最強勁的反彈。

4.經濟衰退期間,股市會有何變化?

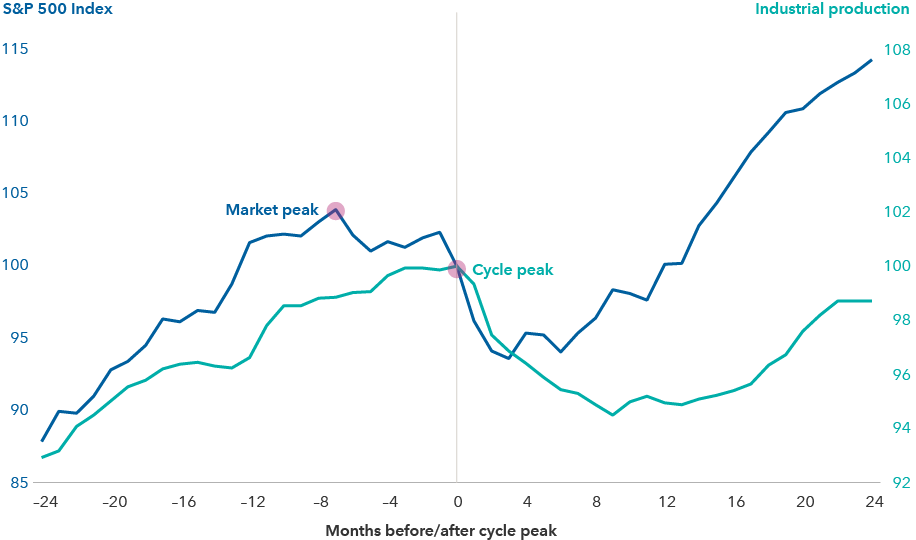

雖然難以預測出現經濟衰退的確切時間,但預早評估衰退可能對投資組合的影響仍然是明智之舉。熊市(市場下跌20%或以上)往往與衰退重疊,股市較經濟週期早六至七個月開始下行或回升。

股票通常在經濟衰退前數月見頂,但可能迅速反彈

資料來源:資本集團、美國聯儲局、Haver Analytics、美國國家經濟研究局,標準普爾。數據反映標普500指數及經濟活動(以工業生產代表)在1950年至2022年所有已結束經濟週期的平均變動。「週期高位」是指在經濟萎縮開始之前每個週期內經濟活動的最高水平。兩條線均作指數化,以每個經濟週期高位為100,而X軸上的「週期高位前/後月數」則為0。負數(週期高位左方)反映每條線在邁向週期見頂之前的月數的平均變動。正數(週期高位右方)顯示在週期見頂之後的平均變動。過往的業績表現並非未來期間業績表現的指標。

然而,進取地揣測最佳交易時機,例如將整個投資組合轉換為現金,可能會適得其反。在經濟週期後段或市場見底後可望迎來強勁反彈。平均成本法策略(即投資者有系統地定期以等量資金作出投資)可能在跌市期間帶來助益。此方法令投資者能夠以較低價格購買更多股票,同時能在市場最終反彈時維持持倉。

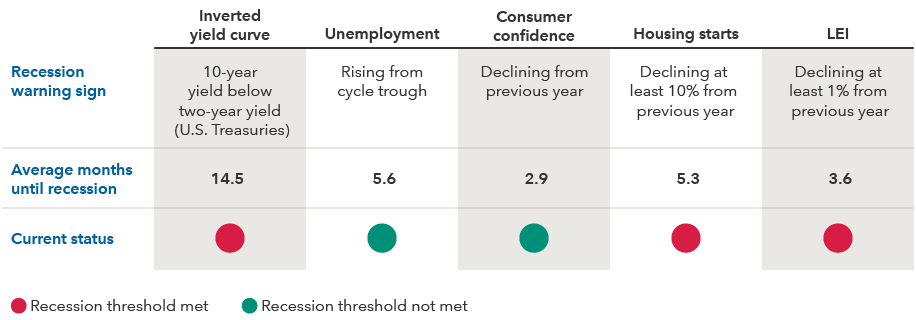

5.甚麽經濟指標可以預示衰退?

如果能在經濟衰退來臨之前提前佈局當然至為理想。儘管無法準確預測開始的時間,但在經濟週期後段存在一些值得關注的可靠訊號。

資料來源:資本集團、Refinitiv Datastream。反映截至2022年8月31日的最新可用數據。

許多因素可導致經濟衰退,但主因往往不同。因此,考察經濟的不同方面,有助評估哪些範疇可能正醞釀失衡情況。值得注意的是,任何指標均應視為一個里程標記,而不是距離終點的標誌。

可能預示衰退的四個經濟指標包括收益曲線、失業率、消費者信心和新屋動工量。此外,綜合指標一直以來均可作可靠參考,例如是美國經濟諮商局領先經濟指標®,其將10個不同的經濟和金融訊號合併為一個單一分析系統,從而預測高位和低位。

這些指標反映好淡不一的經濟狀況,收益曲線及領先經濟指標顯示更廣泛的經濟衰退仍可能迫在眉睫,但消費市道強韌及勞工市場穩健則預示著經濟向好。房地產業基本上已經陷入衰退並可能即將復甦,或會提振整個經濟環境。不過,新的經濟數據或會令情況迅速轉變。

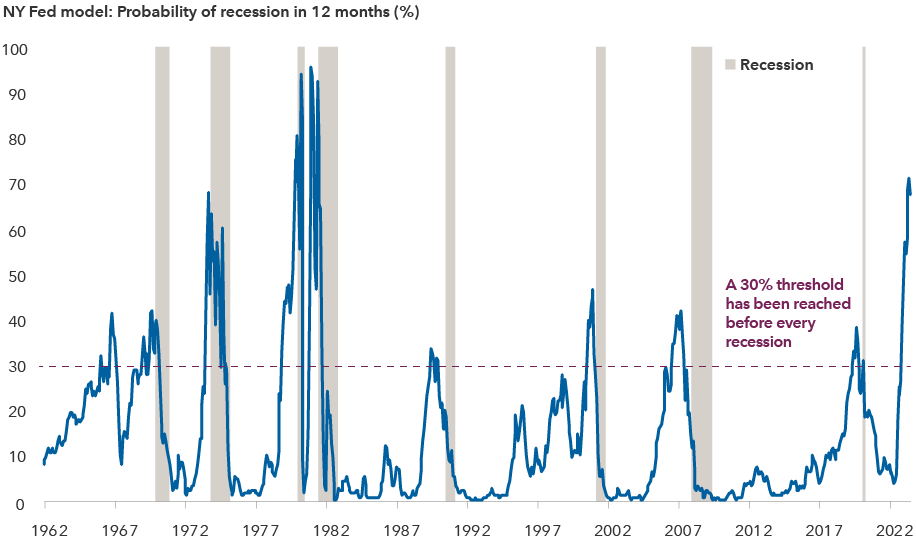

6.我們是否已經步入經濟衰退?

儘管我們偶爾會感到已經陷入經濟衰退,但我們認為真正的經濟衰退尚未開始。我們的基本情境預測仍然是,我們將進入一個相對短暫而溫和的經濟衰退期,但不會出現經濟衰退的概率亦有所增加。儘管高通脹及高利率對消費者信心及企業盈利造成影響,但勞工市場出乎意料地穩健,並繼續支撐經濟向好。

近月出現經濟衰退的可能性大幅增加

資料來源:紐約聯邦儲備銀行、Refinitiv Datastream。截至2023年7月31日。陰影區表示美國國家經濟研究局界定的美國衰退。

與真正的經濟衰退不同,我們可能面對滾動式經濟衰退,即不同的經濟領域在不同時期收縮和復甦。房產市場的下滑幅度已經超過以往的多次經濟衰退,並開始反彈。同樣,半導體業也從2022年的嚴重萎縮中強勁復甦。假如個別行業持續上揚而其他下滑,則避免整體經濟衰退的可能性會增加。

當然,其他因素亦可能影響短期前景。勞工市場走弱或地緣政治衝擊(如俄烏戰爭升級),可能令美國經濟更快出現衰退。

7.為應對經濟衰退,投資者應如何配置股票投資組合?

我們已經確定股票往往在經濟衰退期間表現疲弱,但並不建議透過沽售股票捕捉入市時機。那麼投資者應按兵不動嗎?當然不是。

為作好準備,投資者應藉此機會重新審視整體資產配置(其在牛市期間可能已出現顯著變化),以確保投資組合保持平衡和多元化。

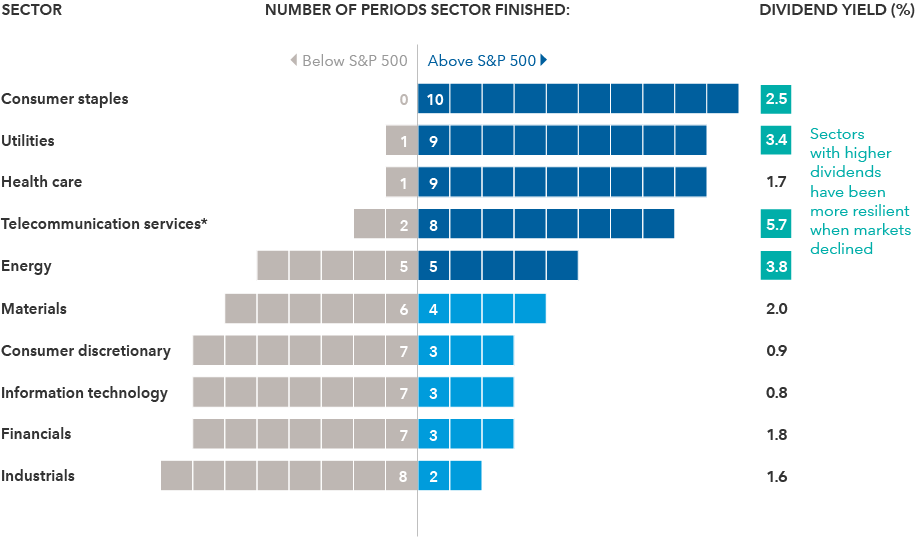

經歷10次跌浪後,部分行業表現優於大市

*2018年9月,電訊服務業更名為通訊服務,其公司構成出現重大變動。所示股息收益率屬於新構建的通訊服務業分類下的電訊服務產業類別。截至2023年8月31日,通訊服務業股息收益率為0.8%。

資料來源:資本集團、FactSet。包括標普500指數總回報過往跌幅超過15%的十個週期。1987年的行業回報權重相同,使用1989年以後最早可用數據集的指數成分。2022年熊市仍被視為當前,截至2023年8月31日,並包含在本分析中。股息收益率截至2023年8月31日。

在經濟受壓期間,並非所有股票都會作出相同反應。在1987年至2022年的八次最大跌市中,部分行業表現一直較其他行業堅挺,通常是股息較高的行業,例如必需消費品和公用事業。當股價普遍下跌時,股息可提供穩定的回報潛力。

增長股仍可在投資組合中佔一席之地,但投資者更應考慮財力雄厚、現金流穩定及具有長遠增長潛力、可更好地抵禦短期波動的公司。

即使在經濟衰退期間,許多公司仍可獲利。投資者應專注於提供日常用品和服務的企業,例如擁有定價能力的電訊、公用事業和食品生產公司。

8.為應對經濟衰退,投資者應如何配置債券投資組合?

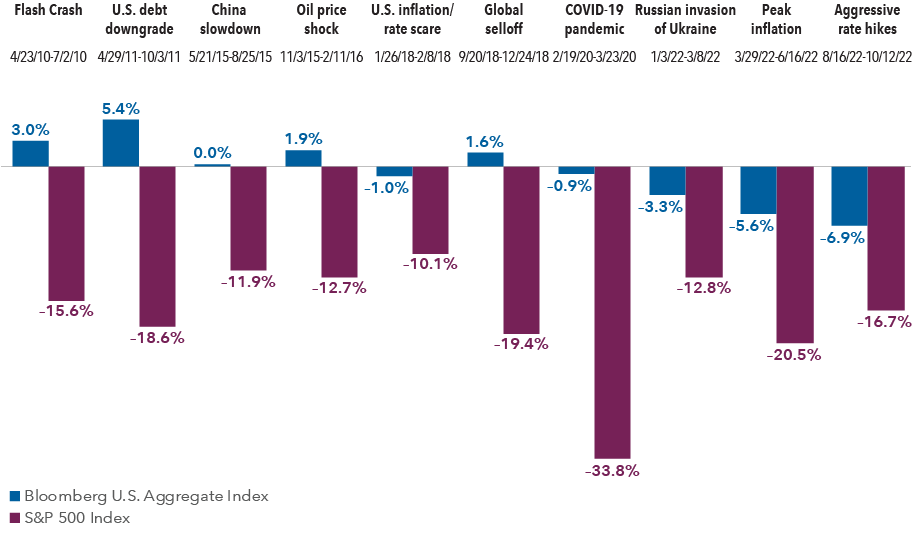

在經濟衰退或熊市期間,固定收益往往是投資的致勝關鍵,因債券可用以維持穩定性及保本,特別是在股市波動期間。

2022年出現的股市拋售屬於特殊情況,許多債券未能發揮其典型的避險作用。但綜觀過去的七次市場調整,債券(以彭博美國綜合債券指數計)在其中四次均錄得升幅,而跌幅亦從未超過1%。

優質債券在股市波動時表現強韌

資料來源:Bloomberg Index Services Ltd.、RIMES、標準普爾。所示市場調整日期基於標普500指數價格跌幅為10%或以上(不計股息再投資),兩次下跌之間的回升幅度至少50%並持續超過一個營業日。包括所有在2010年1月1日至2023年8月31日期間已完成的調整。回報乃基於美元總回報。過往的業績表現並非未來期間業績表現的指標。

進行適當的固定收益配置至為重要。鑑於經濟正步入不明朗時期,投資者尤其有必要專注於有助平衡投資組合的債券持倉。投資者不一定要在經濟衰退來臨前增加其債券配置,但應檢視其持倉,以確保能夠分散股票風險、提供收益、保本及抵禦通脹,因我們認為固定收益在充分多元化的投資組合中,可發揮這四個關鍵作用。

9.有哪些應對經濟衰退的方法?

首先,投資者在經濟衰退前或期間進行投資時,應保持冷靜。情緒可能是取得強勁投資回報的最大障礙之一,在經濟和市場受壓時尤其如此。

本文的重要啟示在於,確定經濟衰退將於何時開始或結束不僅困難,而且亦非關鍵,更重要的是維持長遠投資視野,並確保投資組合保持適當平衡,從而於潛在增長期間獲益,以及在波動期間保持強韌,把損失降至最低。

我們的最新觀點

-

-

環球股票

-

環球股票

-

環境、社會及管治

-

我們的市場觀點

想獲得市場領先的投資見解?歡迎訂閲我們的電子通訊。

過往的業績表現並非未來期間業績表現的指標。指數屬非管理性質,投資者無法直接投資於指數。投資的價值及來自投資的收入可升亦可跌,閣下可能損失部分或全部原投資額。 本資料不擬提供投資、稅務或其他意見,亦不擬招攬任何人士購買或出售任何證券。

個別人士的陳述僅代表其截至發佈日的個人立場,不一定反映資本集團或其聯屬公司的意見。一切資料為所示日期之資料,除非另行訂明。某些資料可能從第三方取得,因此概不保證該資料的可靠性。

資本集團透過三個投資部門管理股票投資。該等部門獨立作出投資與代理投票決定。固定收益投資專家為整個資本集團組織提供固定收益研究及投資管理;然而,對於擁有股票特點的證券,他們僅代表三個股票投資部門的其中之一。

Jared Franz

Jared Franz

Darrell Spence

Darrell Spence