Internationale Aktien

Capital IdeasTM

Investmentresearch von der Capital Group

Ausblick

Eine kräftige Erholung der Unternehmensgewinne könnte der Rückenwind sein, der die Aktienkurse im Jahr 2024 nach oben treibt.

Auf dem Weg ins neue Jahr sendet die Wirtschaft weiterhin gemischte Signale aus. Im Hinblick auf die Aktienkurse stellen die Unternehmensgewinne jedoch eine der wichtigsten Kennzahlen dar.

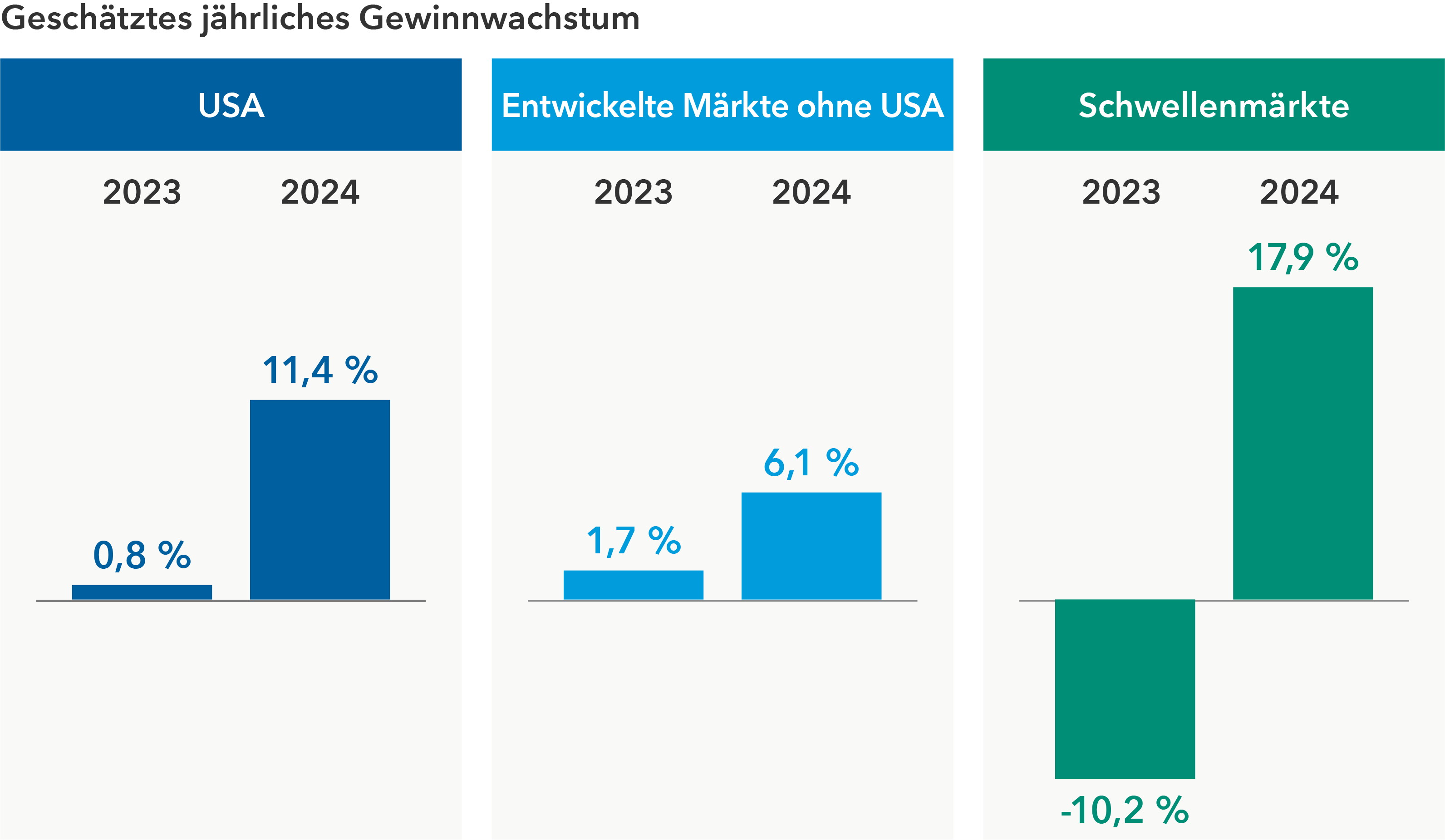

In den USA gehen Wall-Street-Analysten aufgrund der von FactSet zusammengestellten Konsensdaten davon aus, dass die Gewinne der Unternehmen im S&P 500 Index im Jahr 2024 um fast 12 % steigen werden. Hinzu kommt ein erwarteter Gewinnanstieg von 6,1 % in den Industrieländern (ohne USA) und ein kräftiges Plus von 18 % in den Schwellenländern.

Solides Gewinnwachstum in allen wichtigen Märkten erwartet

Quellen: Capital Group, FactSet, MSCI, Standard & Poor's. Das geschätzte jährliche Gewinnwachstum wird durch den Mittelwert der Konsensschätzungen des Gewinns je Aktie für die Jahre bis Dezember 2023 bzw. Dezember 2024 für den S&P 500 Index (USA), den MSCI EAFE Index (Industrieländer ohne USA) und den MSCI Emerging Markets Index (Schwellenländer) dargestellt. Stand der Schätzungen ist der 30. November 2023.

In Anbetracht der Schwierigkeiten des Jahres 2023 liegt es nahe, dass die Erträge 2024 wieder steigen werden. Es gibt jedoch eine Reihe von Risiken, die zu erheblichen Gewinnkorrekturen führen könnten, wie z. B. ein schleppender Konsum, eine Verlangsamung des Wirtschaftswachstums in Europa und China sowie steigende geopolitische Risiken durch die Kriege in der Ukraine und Israel.

„Ich glaube nicht, dass es ein verheerendes Jahr für die Unternehmensgewinne sein wird. Ich denke eher, dass wir in den USA ein Wachstum von 6 bis 8 % verzeichnen werden“, so Capital Group-Ökonom Jared Franz. „In einigen Schwellenländern möglicherweise sogar mehr.“

Anleger könnten die Marktführer des Jahres 2023 – US-Mega-Cap-Unternehmen, die die Revolution der künstlichen Intelligenz (KI) vorantreiben – als weitere Kraftquelle im Jahr 2024 betrachten, da die Anwendungen immer mehr in allen Wirtschaftsbereichen zum Einsatz kommen und möglicherweise zu weiterem Gewinnwachstum führen.

Portfolios der Anleger sind möglicherweise zu stark konzentriert

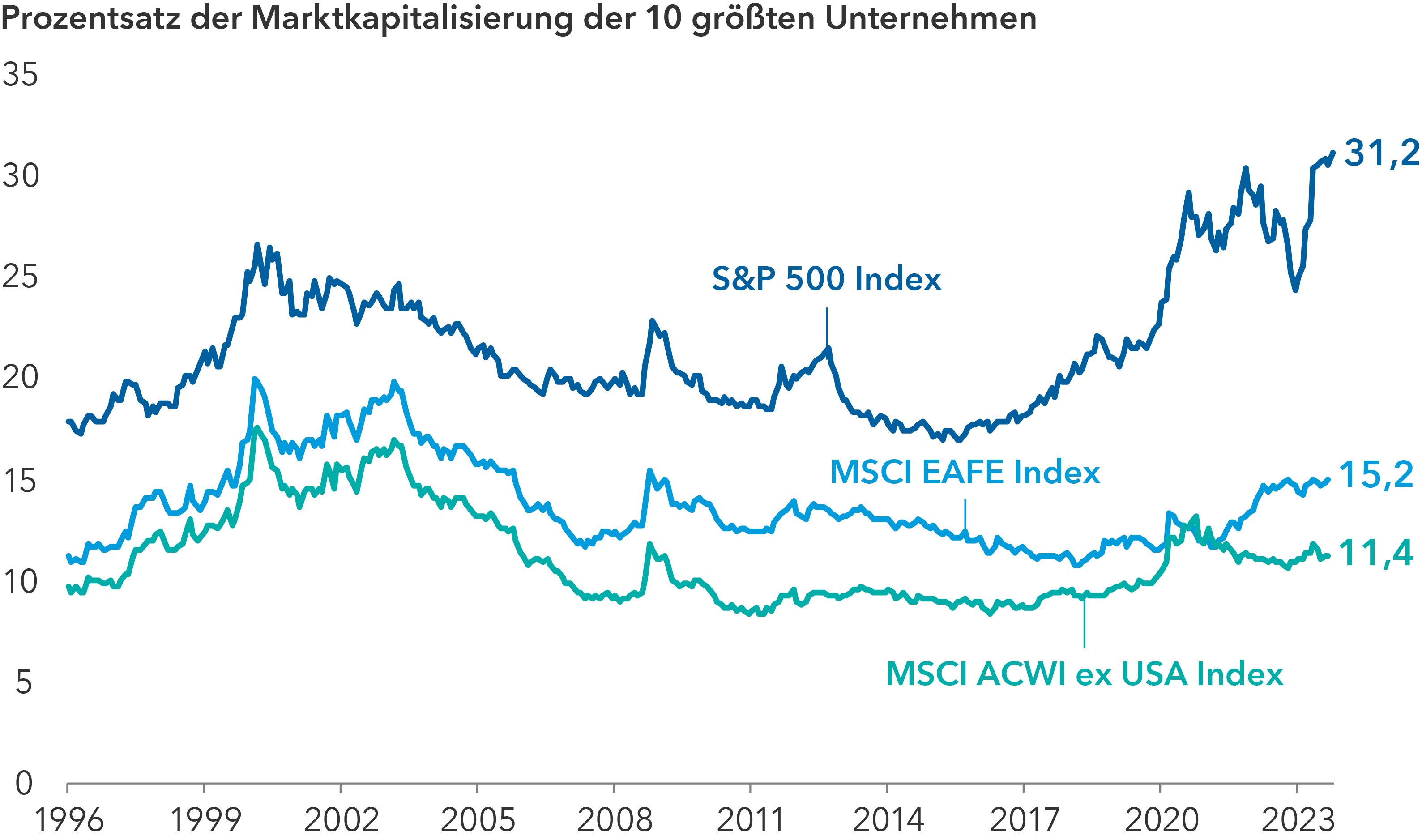

Allerdings dürfte den Anlegern inzwischen klar sein, dass der US-Aktienmarkt kopflastig ist. Was sie vielleicht nicht wissen, ist, dass der S&P 500 Index aktuell stärker konzentriert ist als auf dem Höhepunkt der Dot-com-Ära.

Im September entfielen 24 % der Marktkapitalisierung des S&P 500 auf die fünf größten Unternehmen im Index. Zum Vergleich: Im März 2000 hatten die fünf größten Unternehmen im Index eine Gewichtung von 19 %.

Was die Marktgewinne betrifft, so entfielen in den ersten zehn Monaten des Jahres 2023 sagenhafte 130 % der Gesamtrendite des Indexes auf nur sieben Unternehmen – Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet und Tesla. Mit anderen Worten: Ohne die so genannten „Magnificent Seven“ hätte der S&P 500 einen Rückgang verzeichnet.

Diversifizierung bleibt von entscheidender Bedeutung

Derartige Konzentrationen stellen ein potenzielles Risiko für die Anleger dar, insbesondere diejenigen in passiven Indexanlagen, die versuchen, das Renditemuster des Referenzindexes nachzubilden. Auch wenn Technologieinnovatoren 2024 durchaus weiterhin führend sein könnten, sollten Anleger gegebenenfalls eine Diversifizierung ihrer Aktienbestände in Erwägung ziehen, empfiehlt Aktienportfolioverwalter Lawrence Kymisis.

„Viele dieser führenden Technologieunternehmen können auch weiterhin gute langfristige Investitionen sein, aber ich denke, dass Anleger vorsichtig sein sollten, wenn sie auf so konzentriertem Niveau in eine kleine Anzahl von Unternehmen mit ähnlichen Geschäftsmodellen investieren“, so Kymisis. „Angesichts der wirtschaftlichen Ungewissheit auf dem Weg ins Jahr 2024 halte ich eine Diversifizierung für so wichtig wie eh und je. Zudem bin ich überzeugt, dass wir bei Capital Group großartige Unternehmen aller Branchen in Märkten auf der ganzen Welt aufzeigen können, darunter auch führende US-Technologieunternehmen.“

Ein kurzer Vergleich anderer großer Aktienindizes der Industrieländer mit dem S&P 500 zeigt, dass erstere weniger konzentriert sind und somit ein breiteres Spektrum an Möglichkeiten bieten. Zum 31. Oktober 2023 hatten die zehn größten Unternehmen im S&P 500 eine Gewichtung von 31,2 % im Index. Im Gegensatz dazu entfielen 15,2 % der Indexgewichtung auf die zehn größten Unternehmen im MSCI EAFE Index, einer breiten Kennzahl für entwickelte Märkte außerhalb der USA.

S&P 500 ist im Vergleich zur Historie und den internationalen Märkten kopflastig

Quellen: Capital Group, Morningstar. Stand: 31. Oktober 2023.

Auf den internationalen Märkten zeichnen sich überzeugende Trends ab

„Das soll nicht heißen, dass jede Form der Diversifizierung den Anlegern nützt“, fügt Kymisis hinzu. „Möglichkeiten gibt es viele, aber unsere Aufgabe als aktive Portfolioverwalter ist es, die Unternehmen herauszufiltern, die das Potenzial haben, zur nächsten Welle von Marktführern zu gehören.“

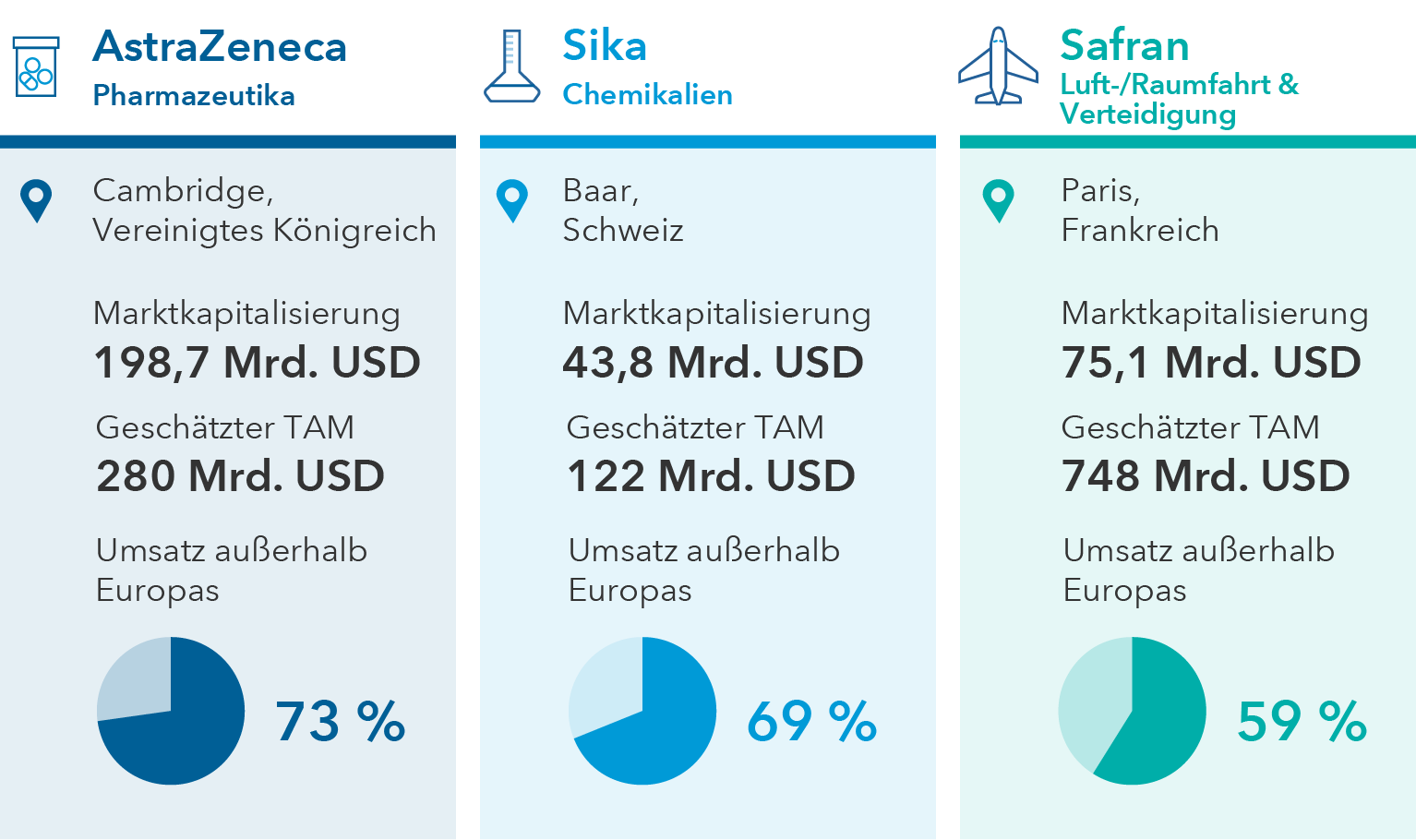

US-Technologieriesen haben kein Monopol auf Innovation. Europa ist die Heimat von Pionierunternehmen, die in den Bereichen Gesundheitswesen, Luft- und Raumfahrt sowie in anderen Branchen bahnbrechende Erfolge erzielen.

So hat beispielsweise AstraZeneca, der britisch-schwedische Entwickler des COVID-Impfstoffs und Hersteller des Lungenkrebsmittels Tagrisso, intensiv in Forschung und Entwicklung investiert, sodass sich eine umfangreiche Pipeline von Therapien für Onkologie und seltene Krankheiten in der Spätphase der Entwicklung befindet.

Der Luftverkehr ist in vielen Ländern eine Branche mit langfristigem Wachstum, und die Nachfrage nach neuen Flugzeugen wächst. Da die Aufsichtsbehörden in Europa und auf der ganzen Welt strengere Emissionsanforderungen stellen, wird Innovation auch bei der Lösung der Nachhaltigkeitsherausforderungen in der Luft- und Raumfahrtindustrie eine zentrale Rolle spielen.

„Fluggesellschaften werden einen Anreiz erhalten, die neuesten und effizientesten Flugzeuge zu bestellen, was den führenden Herstellern Auftrieb verschafft“, so Michael Cohen, ein Aktienportfolioverwalter.

Zur Veranschaulichung dieses Effizienzstrebens: Das französische Unternehmen Safran, der weltweit führende Hersteller von Triebwerken für Schmalrumpfflugzeuge, entwickelt im Rahmen seiner Partnerschaft mit General Electric Triebwerke, die die Emissionen um 20 % senken.

In Europa sind Innovatoren in einer Reihe von Branchen ansässig

Quellen: Capital Group, Aviation Week Intelligence Network, Unternehmensberichte, FactSet, Global Market Insights, MSCI. Die oben genannten Unternehmen dienen als Beispiele für europäische Unternehmen in ausgewählten Branchen mit geografisch diversifizierter Umsatzbasis. Jedes der ausgewählten Unternehmen gehört nach Marktwert für ihre jeweiligen Branchen innerhalb des MSCI Europe Index zu den zehn größten Unternehmen. Die geografischen Umsatzanteile sind Schätzungen von FactSet auf der Grundlage der zuletzt gemeldeten Unternehmenszahlen zum 30. November 2023. „TAM“ steht für „Total Addressable Market“, den gesamten Zielmarkt.

Japan unternimmt Schritte zur Wertschöpfung für Anleger

Trotz des starken Gegenwinds in der japanischen Wirtschaft haben einige innovative japanische Unternehmen robuste Geschäftsbereiche mit starkem Wettbewerbsvorsprung aufgebaut. So ist SMC beispielsweise führend bei Komponenten für die Automatisierungstechnik und in der Halbleiterproduktion und TDK gehört zu den größten Herstellern von High-End-Batterien für Elektrofahrzeuge.

Viele japanische Unternehmen sind für das Horten liquider Mittel und für eine suboptimale Unternehmensführung bekannt. Die Regierung und die Tokioter Börse drängen die Unternehmen jedoch zu Reformen, um die Rentabilität zu verbessern und die Aktienbewertungen zu steigern. Zu den Reformen gehören Maßnahmen zum Abbau der liquiden Mittel in den Bilanzen und zum Abstoßen leistungsschwacher Geschäftsbereiche. Bei etwa einem Drittel der japanischen Unternehmen liegt das Kurs-Buchwert-Verhältnis (eine Finanzkennzahl, mit der der Buchwert eines Unternehmens mit seiner Marktkapitalisierung verglichen wird) unter dem Wert der zugrunde liegenden Basiswerte.

Nachhaltige Reformen könnten branchenübergreifend neue Möglichkeiten eröffnen.

Schwellenmärkte treten aus dem Schatten Chinas heraus

In den Schwellenmärkten mag China die Schlagzeilen dominieren, aber die Chancen wachsen in Ländern wie Indien, Indonesien und Mexiko – Regionen, in denen sich das Infrastrukturwachstum beschleunigt, die Staatsbilanzen stärker sind und Verschiebungen der Lieferketten die regionalen Wirtschaften ankurbeln.

Neue Straßen, Wohnsiedlungen und Industrieparks haben in wenigen Jahren dazu geführt, dass Teile Indiens nicht mehr wiederzuerkennen sind. Indonesien zieht ausländische Investoren an, um die Lieferkette für Elektrofahrzeuge auszubauen. Mexiko entwickelt sich zu einem Drehkreuz für Rückverlagerungen, da westliche Volkswirtschaften ihre Lieferketten neu zu gestalten versuchen.

Die Investitionsmöglichkeiten reichen von Banken über Hersteller von Flugzeugkomponenten und Immobilienentwickler bis hin zu Bergbau- und Konsumunternehmen. Mit der raschen Verbreitung mobiler Technologieplattformen steigt die Nachfrage nach Verbraucherdienstleistungen.

Dividendenzahler bieten Diversifizierungspotenzial

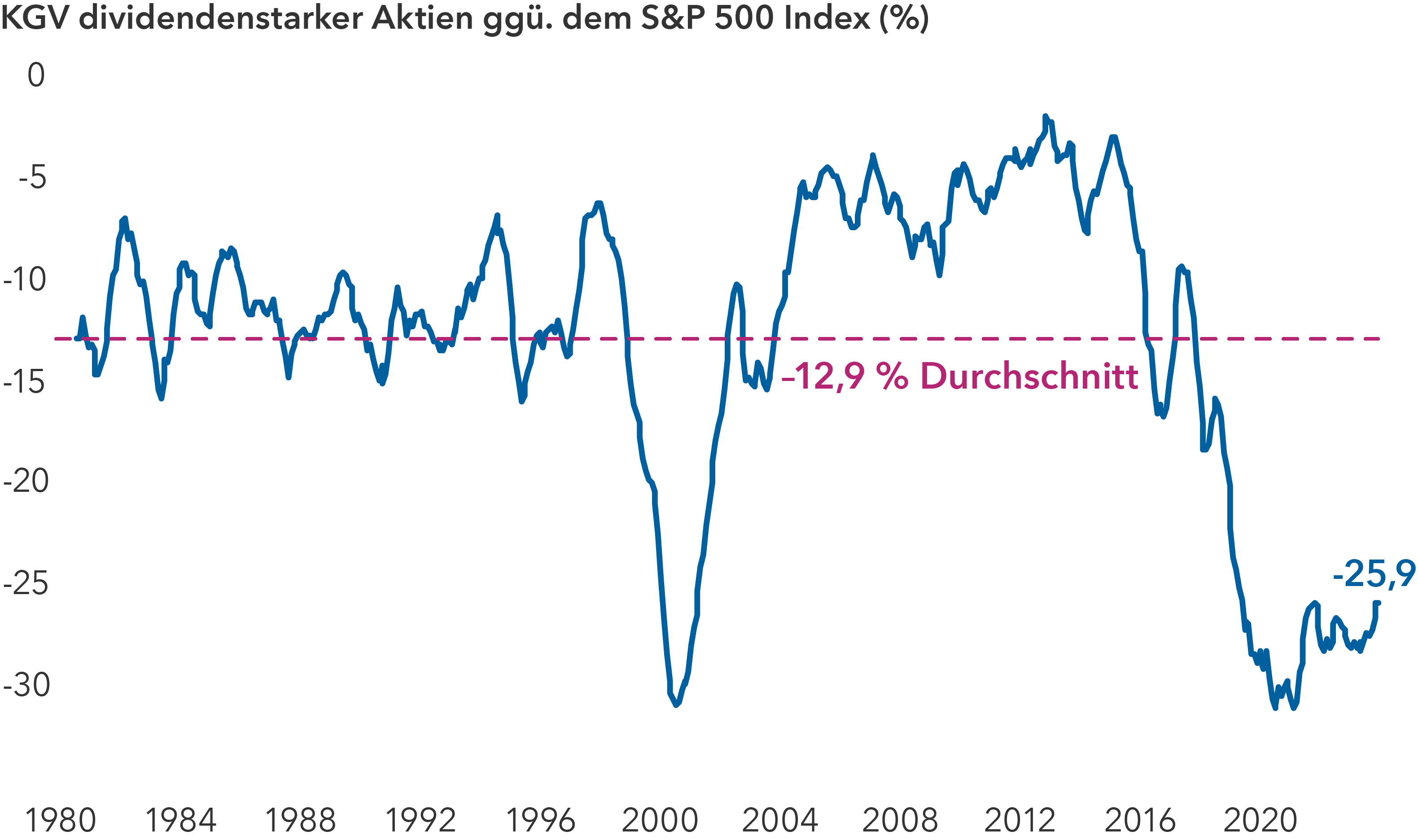

Während die Anleger die starke KI-dominierte Marktrally verfolgten, sanken die Bewertungen von Dividendenpapieren im Vergleich zum Gesamtmarkt auf die Tiefststände der letzten Jahrzehnte. Angesichts der erwarteten Abschwächung des Wirtschaftswachstums im Jahr 2024 und des anhaltenden Rezessionspotenzials könnten Dividenden bei der Steigerung der Gesamtrenditen für Anleger eine wichtigere Rolle spielen.

Bewertungen der dividendenstarken Unternehmen liegen weit unter dem Marktdurchschnitt

Quellen: Capital Group, Goldman Sachs. Stand: 28. November 2023. Dividendenstarke Aktien sind die Kohorte von Aktien im S&P 500 Index mit der höchsten Dividendenrendite in Quintilen (sektorneutral) innerhalb des Indexes. Die Linie stellt den geglätteten Sechsmonatsdurchschnitt dar. KGV = Kurs-Gewinn-Verhältnis. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Ausgewählte Dividendenzahler aus verschiedenen Branchen verfolgen Strategien, um die Nachfrage nach ihren Angeboten zu steigern. So führt beispielsweise die Einzelhandelsapotheke CVS Health eine neue Abteilung ein, die mit Arzneimittelherstellern zusammenarbeiten wird, um kostengünstigere Biosimilar-Versionen führender Therapien zu produzieren.

Andere Dividendenzahler, deren Angebote in der Regel über die Marktzyklen hinweg eine konstante Nachfrage aufweisen, können ein gewisses Maß an Stabilität bieten. So haben beispielsweise viele Produkte des Getränkeherstellers Keurig Dr Pepper, wie Canada Dry und Snapple, einen hohen Bekanntheitsgrad und über Konjunkturzyklen hinweg eine relativ stabile Nachfrage.

„Es ist schwierig zu wissen, wann ein Zyklus umschlägt. Daher sollten Anleger nach Unternehmen mit Wachstumspotenzial Ausschau halten, aber auch nach solchen, die Dividenden zahlen, was die Marktvolatilität abmildern kann“, so die Aktienportfolioverwalterin Diana Wagner. „Die Bewertung ist wichtig, aber entscheidend ist, zwischen realen Werten und Unternehmen mit sich verschlechternden Geschäftsaussichten zu unterscheiden.“

Our latest insights

-

-

-

European Equity

-

Konjunkturindikatoren

-

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Jared Franz

Jared Franz

Lawrence Kymisis

Lawrence Kymisis

Diana Wagner

Diana Wagner