Énergie

Les actions du secteur de l’énergie ont-elles encore du « carburant dans le réservoir »?

C’est la question que se posent de nombreux investisseurs, alors que le secteur de l’énergie a solidement surpassé tous les autres au cours des deux dernières années. Historiquement, la trajectoire des prix du pétrole a été un bon indicateur des perspectives du secteur, car les prix ont un impact direct sur les résultats de nombreuses entreprises. Mais jusqu’à présent, en 2023, il semble y avoir quelques écarts par rapport à cette corrélation qui a fait ses preuves. En fait, les prix du pétrole ont connu une évolution tumultueuse l’année dernière, revenant récemment à un niveau proche de celui qu’ils avaient atteint en 2022. En revanche, les actions du secteur de l’énergie conservent pour la plupart leurs gains.

1. Le mouvement haussier des actions pétrolières va-t-il se poursuivre?

Nous pensons que nous sommes au début d’un cycle haussier pluriannuel pour les actions pétrolières. Cela ne signifie pas que le secteur de l’énergie, avec en tête les valeurs pétrolières, évoluera en ligne droite. Parmi les longues tendances haussières, il existe également des mini-cycles, dont certains durent de quelques mois à un an ou plus, au cours desquels les facteurs à court terme l’emportent sur les tendances à long terme de l’offre et de la demande. Néanmoins, nous voyons des occasions d’investissement pour les trois à cinq prochaines années.

La réouverture de la Chine et la levée des restrictions liées a la COVID-19 devraient pousser la demande de pétrole vers de nouveaux sommets, l’Agence internationale de l’énergie (AIE) prévoyant une augmentation de près de 2 millions de barils par jour. Parallèlement, il existe une pénurie structurelle de l’offre due à de nombreuses années de sous-investissement dans de nouvelles capacités par les entreprises pétrolières, aux réductions de production de l’Organisation des pays exportateurs de pétrole (OPEP+), dont la production est inférieure aux objectifs d’approvisionnement, et à la diminution des stocks de schiste aux États-Unis. Il faudra plusieurs années avant que l’offre puisse rattraper la demande. L’ensemble de ces facteurs devrait favoriser un prix du pétrole supérieur à 70 $ US le baril.

L’analyse des précédents marchés haussiers des actions du secteur de l’énergie (nous montrons le Canada, à titre d’exemple, dans le graphique ci-dessous) suggère que nous n’en sommes peut-être qu’aux prémices d’une revalorisation positive du secteur. Soutenues par la hausse des prix de l’énergie, les entreprises du secteur ont généré un flux de trésorerie disponible (FTD) estimé à 1 400 G$ US en 2022, ce qui constitue un record. Les évaluations restent attrayantes pour un certain nombre d’indicateurs, notamment les ratios cours/bénéfice et cours/valeur comptable. Et la résilience des actions pétrolières devant la chute des prix du pétrole au cours des trois derniers mois suggère que les investisseurs ne se préoccupent pas de la faiblesse à court terme du prix des matières premières sous-jacentes.

Les marchés haussiers des actions du secteur de l’énergie ont souvent fait preuve de longévité

Sources : Bloomberg, Peters & Co. Limited, Rendement de l’indice composite S&P/TSX (Canada). Données au 25 janvier 2023.

2. Quelles sont les priorités des entreprises pétrolières en matière de dépenses?

Le modèle d’affaires du secteur a largement évolué, passant d’une forte croissance et d’un réinvestissement dans la production à une plus grande distribution de dividendes et à une plus grande discipline en matière de capital. Il s’agit de l’un des changements les plus importants que nous ayons connus au cours de notre vie. Et cette tendance devrait se poursuivre. Les flux de trésorerie records des 12 derniers mois ont permis aux producteurs de pétrole d’afficher des bilans parmi les plus robustes de l’histoire. Selon une étude réalisée en 2022 par Deloitte, près de 40 % des dirigeants des 100 plus grandes entreprises pétrolières et gazières aux États-Unis ont indiqué que la réduction de la dette et le rendement pour les actionnaires constituaient leurs principales priorités en matière d’allocation de capital.

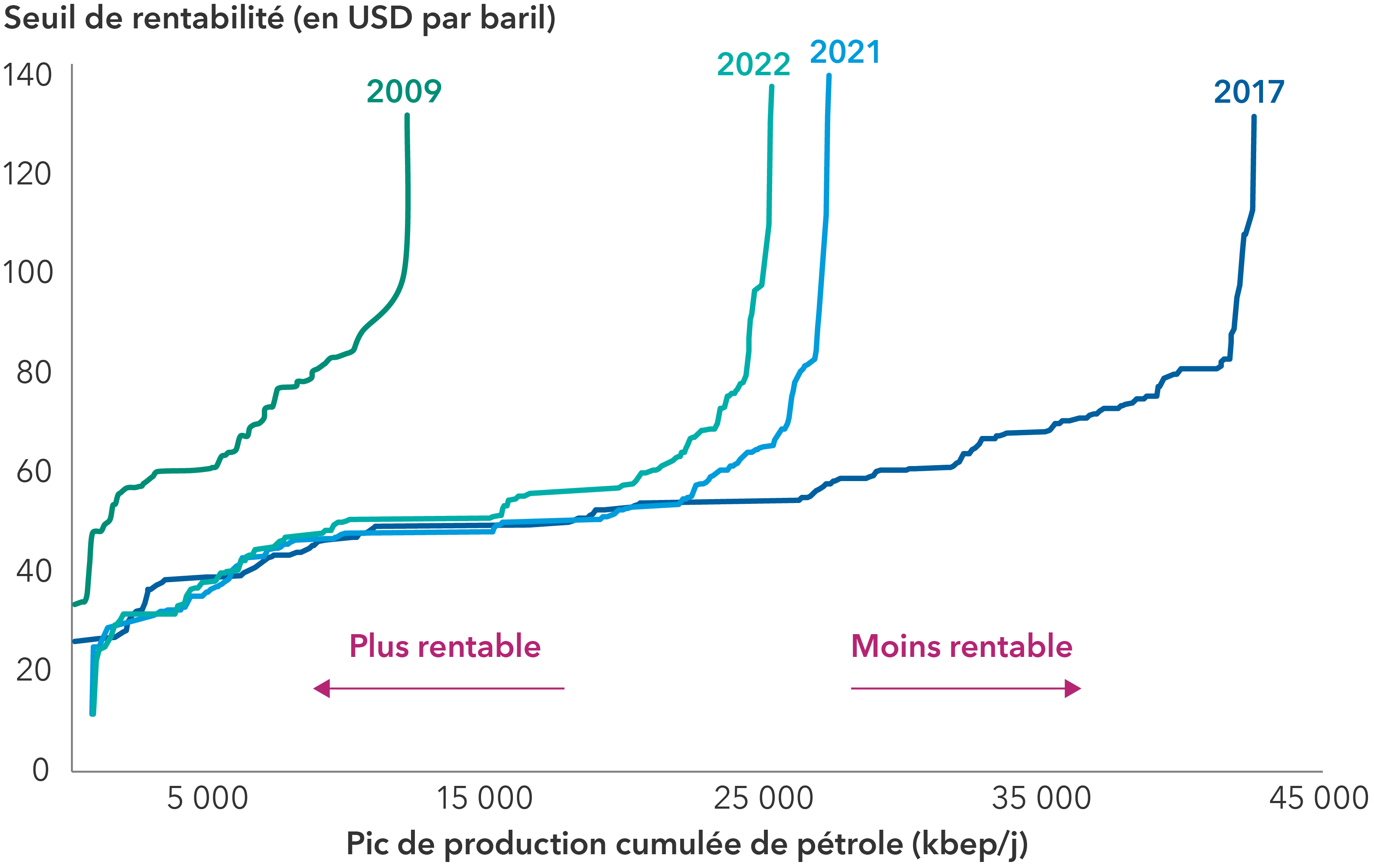

Le raccourcissement et l’accentuation de la courbe des coûts profitent aux producteurs de pétrole

Sources : Capital Group, Bloomberg, Goldman Sachs. Données au mois d’avril 2022.

La courbe des coûts indique la quantité de pétrole qui serait produite pour un prix donné, une fonction qui détermine la rentabilité des producteurs au-delà du seuil de rentabilité du forage d’un nouveau puits de pétrole. Des courbes de coûts courtes et raides permettent généralement aux producteurs de générer des profits plus élevés. kbep/j = milliers de barils équivalent pétrole par jour

Ce regain d’intérêt pour le rendement des actionnaires s’explique par le fait que les investisseurs exigent une discipline en matière de capital. Les investisseurs qui sont prêts à s’engager maintenant font pression pour obtenir des dividendes et des rachats d’actions plutôt qu’un réinvestissement à des prix plus élevés. Il faudra probablement attendre encore 12 à 18 mois avant de voir les producteurs commencer à réinvestir dans leurs entreprises tout en continuant à se concentrer sur la discipline en matière de capital et le rendement du capital investi.

La dynamique de l’offre et de la demande favorise également une hausse du prix du pétrole. Il faudra des années pour que l’offre rattrape la demande, comme l’illustrent les déficits de production croissants de l’OPEP+ et la diminution prévue de la capacité de réserve mondiale. Parmi les principaux pays producteurs de pétrole, l’Arabie saoudite pourrait augmenter sa capacité d’un million de barils par jour et les Émirats arabes unis d’un million supplémentaire. Mais il faudrait des années pour développer cette capacité, et la production américaine ralentit assez rapidement. Dans l’ensemble, il n’y a tout simplement pas assez de pétrole pour soutenir l’offre mondiale.

De plus, les coûts d’exploration augmentent. Les réserves de pétrole de qualité supérieure ont été épuisées, et la poursuite de l’exploration coûte de plus en plus cher et nécessite une expertise accrue à mesure que les forages s’éloignent. Les entreprises américaines de prospection et de production ne disposent pas de l’expertise nécessaire à la prospection avancée et devront probablement acquérir des entreprises qui savent comment exploiter ces gisements de pétrole afin d’apporter de nouveaux approvisionnements sur le marché. En outre, les coûts des services pétroliers ont augmenté avec l’inflation. L’augmentation de la structure des coûts a un impact sur l’ensemble du secteur, mais elle touchera plus particulièrement les petites entreprises qui disposent de moins d’options en matière de ressources.

En tenant compte de la dynamique de l’offre et de la demande, nous estimons que 70 $ US le baril de pétrole est un plancher qui devrait tenir dans la plupart des scénarios, et notre analyse présente que cela permettrait aux grandes entreprises pétrolières de maintenir leur rentabilité, même en tenant compte de l’inflation et de l’augmentation des coûts de production.

3. Quel est l’impact de la Loi américaine sur la réduction de l’inflation sur les entreprises du secteur de l’énergie?

La Loi sur la réduction de l’inflation de 2022 (Inflation Reduction Act) est un texte législatif américain historique. Le projet de loi prévoit un financement fédéral de 369 G$ US pour des incitations fiscales, des prêts et des subventions aux consommateurs et aux entreprises dans le domaine de l’énergie propre, ce qui pourrait rendre plus attrayant le profil de rentabilité des investissements dans des domaines tels que la séquestration du carbone et la mise en place d’une infrastructure de l’hydrogène propre.

Au cours de la prochaine décennie, la législation pourrait contribuer à déclencher une vague de dépenses d’investissement. Les entreprises pétrolières et gazières, les fabricants de produits chimiques et les constructeurs automobiles ne sont que quelques-uns des bénéficiaires potentiels. Seule une poignée de grandes entreprises américaines ont mis en place des projets à faible émission de carbone, mais les subventions prévues par la Loi sur la réduction de l’inflation devraient inciter d’autres entreprises à abandonner leurs projets.

Malgré cet optimisme, il est juste de dire que certaines entreprises avancent avec prudence, conscientes que les priorités politiques pourraient être modifiées en fonction des changements dans l’équilibre du pouvoir politique. L’administration Biden soutient les investissements dans les énergies renouvelables. Toutefois, si les prochaines élections donnent lieu à un changement d’administration ou si les prix de l’énergie deviennent trop élevés, les priorités pourraient facilement revenir en faveur des combustibles fossiles pour aider à réduire les coûts.

4. En quoi les entreprises européennes et américaines diffèrent-elles dans leur approche de la décarbonisation?

Les entreprises pétrolières et gazières, quelle que soit la région, cherchent de nouveaux moyens de réduire les émissions dans le cadre de leurs activités. L’un des principaux moteurs de ce changement de comportement a été la prolifération d’objectifs de carboneutralité, où la quantité d’émissions de gaz à effet de serre produites par l’homme est compensée par une réduction équivalente.

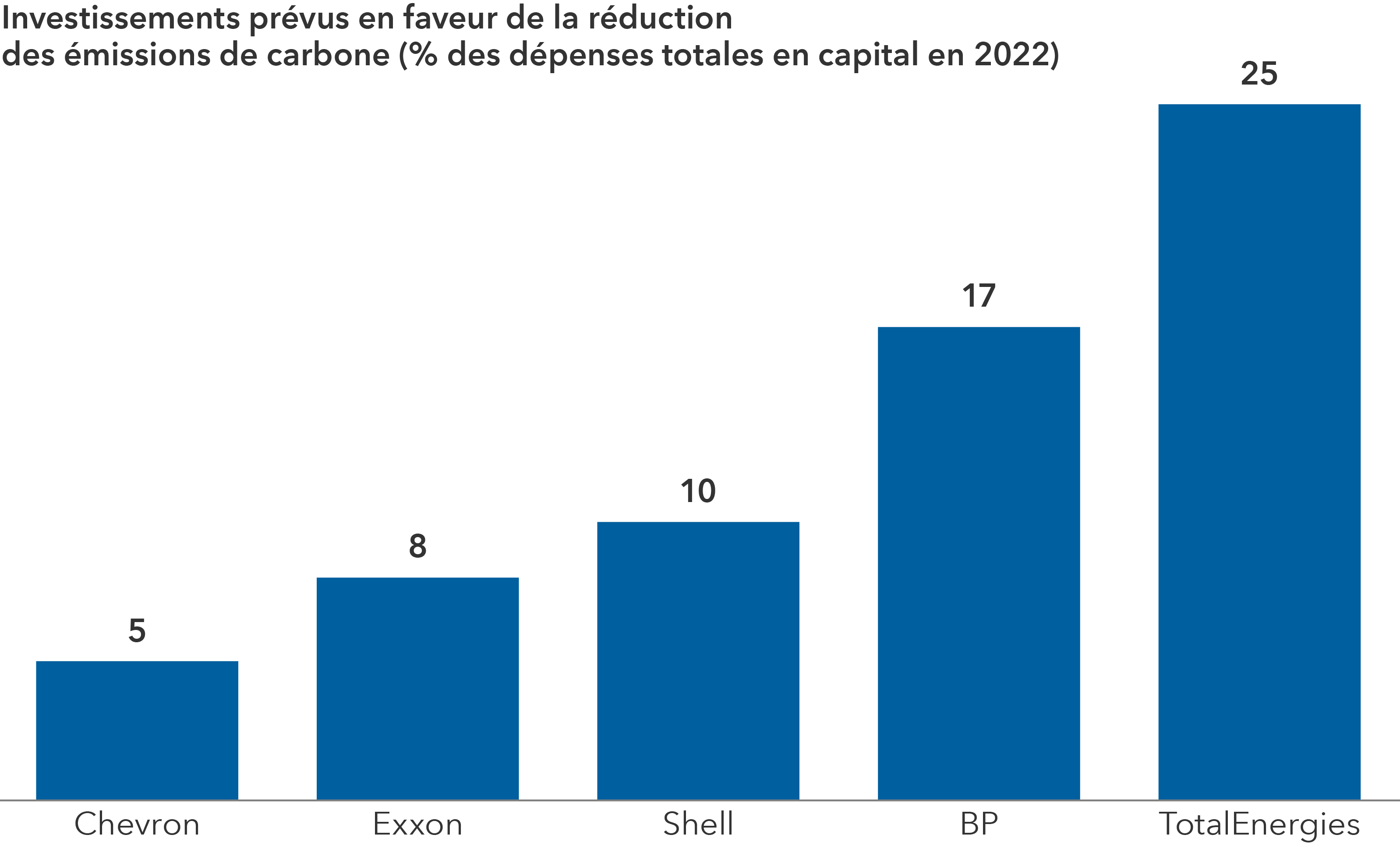

Les entreprises pétrolières et gazières européennes cherchent activement des remplaçants pour leurs activités liées aux combustibles fossiles, tandis que les entreprises américaines se concentrent principalement sur la manière d’éliminer le carbone de leurs activités existantes. Elles misent sur des tactiques telles que la séquestration du carbone, qui consiste à retirer le dioxyde de carbone de l’atmosphère et à le conserver sous forme solide ou liquide, plutôt que de chercher à diversifier leur bouquet énergétique.

Les grands groupes pétroliers européens investissent davantage de capitaux dans des projets à faibles émissions de carbone.

Source : InfluenceMap. Données au mois de septembre 2022.

Les chiffres relatifs aux dépenses en capital sont tirés des informations divulguées directement par l’entreprise. Il est à noter que les investissements consacrés à la transition vers l’abandon des combustibles fossiles sont probablement inférieurs, car plusieurs entreprises incluent les activités liées au gaz fossile dans leurs dépenses d’investissement « à faible émission de carbone ».

Comme leurs homologues américaines, les entreprises européennes sont encouragées par la nouvelle législation. Le plan REPowerEU, adopté par la Commission européenne en mars 2022, prévoit près de 210 G€ en nouveaux investissements dans les énergies propres au sein de l’Union européenne. Le projet de loi finance de nouveaux partenariats énergétiques avec des fournisseurs de gaz renouvelable et à faible teneur en carbone, ainsi que des projets d’hydrogène propre et des projets d’énergie solaire et éolienne.

Si l’on n’investit pas aujourd’hui dans les infrastructures renouvelables, les entreprises risquent d’être perturbées plus tard. Et il ne s’agit pas seulement de préoccupations environnementales, sociales et de gouvernance. Il existe un risque de perte de parts de marché à mesure que la demande globale d’énergies renouvelables augmente.

5. Où voyez-vous des zones de valeur relative?

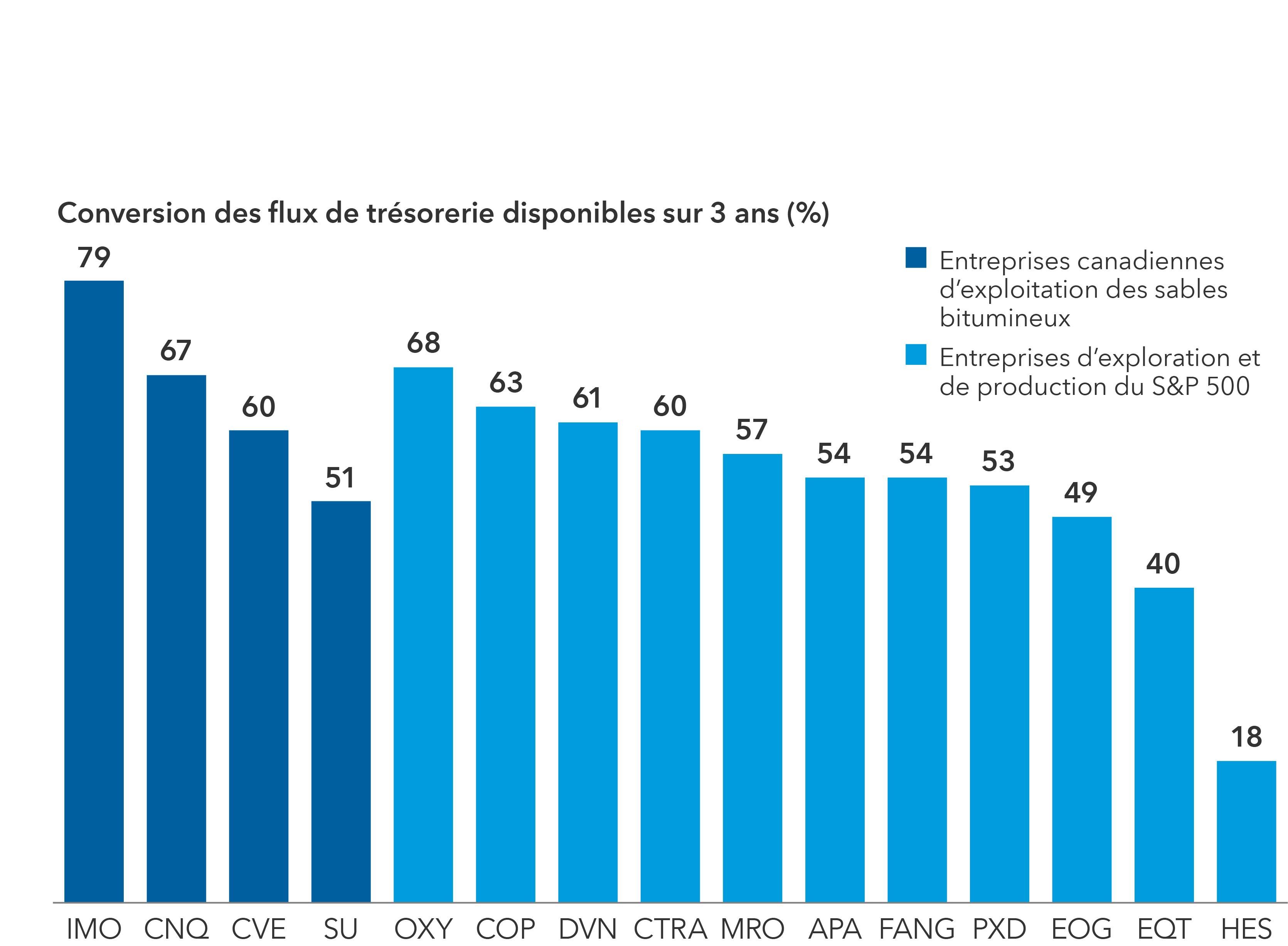

L’opinion selon laquelle les coûts de production des sables bitumineux canadiens, situés dans la région de l’Alberta, sont élevés, est assez répandue. Mais les faits sur le terrain changent. Le coût de la production pétrolière y a diminué au cours des deux dernières décennies. La longue durée de vie et la nature peu dégressive de ces actifs signifient que l’intensité de capital nécessaire pour maintenir les activités est relativement faible par rapport à celle des entreprises américaines comparables, et qu’elle permet de générer un flux de trésorerie disponible élevé, c’est-à-dire un flux de trésorerie supérieur aux dépenses d’exploitation et aux dépenses en capital de l’entreprise. En outre, les actions des sables bitumineux canadiens se négocient souvent à des prix inférieurs à ceux du groupe de référence de l’exploration et de la production aux États-Unis, ce qui s’explique en partie par les préoccupations environnementales et la lourde empreinte carbone de la production par baril.

La faible intensité de capital des sables bitumineux canadiens favorise une conversion élevée du flux de trésorerie disponible

Sources : Rapports déposés des entreprises et analyse de Capital Group. La conversion du flux de trésorerie disponible est un ratio qui indique le montant des liquidités dont dispose une entreprise après avoir couvert ses dépenses d’exploitation et d’investissement, ce qui constitue une indication de son intensité de capital. Défini ici comme le flux de trésorerie disponible divisé par le flux de trésorerie d’exploitation.

Entreprises mises en avant : Sables bitumineux canadiens (IMO = Imperial Oil; CNQ = Canadian Natural Resources Limited; CVE = Cenovus Energy; SU = Suncor Energy). S&P 500 exploration et production (OXY = Occidental Petroleum Corporation; COP = ConocoPhillips; DVN = Devon Energy Corporation; CTRA = Coterra Energy; MRO = Marathon Oil Corporation; APA = APA Corporation; FANG = Diamondback Energy; PXD = Pioneer Natural Resources Company; EOG = EOG Resources; EQT = EQT Corporation; HES = Hess Corporation).

Les équipes de direction de certains géants pétroliers américains et européens agissent avec la plus grande discipline en matière de capital observée depuis des décennies, et les dividendes offrent une certaine marge de manœuvre aux investisseurs, même si les prix du pétrole baissent à partir d’aujourd’hui. Les grandes multinationales du pétrole peuvent bénéficier de prix du pétrole et du gaz plus élevés pendant une période prolongée, ce qui permet de soutenir les entreprises d’exploration et de production en amont, en plus des marges de raffinage record en aval, auxquelles les entreprises actives uniquement en amont n’ont pas accès. Sur le plan des évaluations, les plus importantes multinationales du pétrole européennes négocient avec une décote plus importante que d’habitude par rapport à leurs homologues américains sur la base des multiples cours/bénéfices, malgré des caractéristiques commerciales très similaires.

Les grandes entreprises européennes se négocient à un prix nettement inférieur à celui de leurs rivales américaines

Source : Bloomberg. Données au 25 janvier 2023.

L’indice composé S&P/TSX est l’indice général du marché boursier canadien. Il s’agit de l’indice le plus étendu de la famille S&P/TSX et il sert de base à de nombreux sous-indices, notamment des indices d’actions, des indices de fiducies de revenu, des indices plafonnés, des indices GICS et des indices fondés sur la capitalisation boursière. La Bourse de Toronto (TSX) est le distributeur de données historiques et en temps réel de cet indice.

L’indice composé S&P/TSX est un produit de S&P Dow Jones Indices LLC ou des membres de son groupe, dont l’utilisation a été concédée sous licence à Capital Group. S&P Dow Jones Indices LLC, une division de S&P Global ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Our latest insights

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Craig Beacock

Craig Beacock

Darren Peers

Darren Peers