Volatilité du marché

Cet article a été initialement publié le 14 juillet 2022 et a été mis à jour pour refléter les conditions du marché.

Les marchés boursiers du monde entier sont entrés en territoire baissier. Aux États-Unis, l’indice S&P 500 a chuté de plus de 23 % depuis le début de l’année, au 26 septembre 2022. Aujourd’hui, de nombreux investisseurs se concentrent sur la probabilité d’une récession, d’une hausse des taux et d’autres difficultés à venir.

« Personne ne sait quand cette baisse prendra fin. Je suis toutefois convaincu qu’elle se terminera à un moment donné. Je vous encourage donc à ne pas céder au pessimisme », déclare Don O’Neal, gestionnaire de portefeuille du Fonds Capital Group actions américainesMC (Canada), qui compte 36 ans d’expérience en matière de placement et a traversé plusieurs marchés baissiers. « Les baisses créent des occasions pour les investisseurs qui gardent leur sang-froid. En effet, si nous prenons de bonnes décisions en période de stress, nous pouvons poser les bases pour générer de solides résultats pour les prochaines années. »

La valeur inestimable de l’expérience

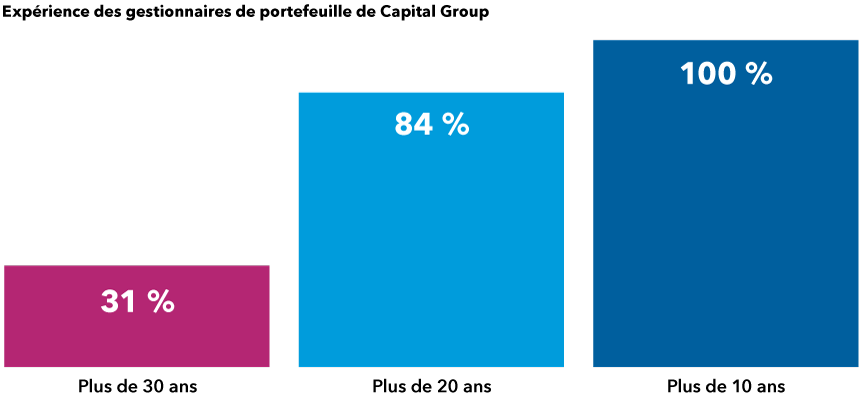

Source : Capital Group. Au 31 décembre 2021. Reflète l’organisation dans son ensemble.

Dans une période déstabilisante comme celle-ci, il est utile d’entendre l’opinion de vétérans comme M. O’Neal, qui ont survécu à de nombreux marchés baissiers. Chez Capital Group, 31 % des gestionnaires de portefeuille ont plus de 30 ans d’expérience en matière de placement, tandis que 84 % en ont 20 ou plus.

Nous avons demandé à M. O’Neal et à quatre de ses collègues, qui investissent chacun depuis plus de trois décennies, et ensemble, possèdent 171 ans d’expérience cumulée, de nous faire part des leçons qu’ils ont tiré des marchés baissiers passés et de la manière dont ils les appliquent aujourd’hui.

1. Évitez les gagnants du dernier cycle

Lisa Thompson, gestionnaire de portefeuille, 33 ans d’expérience dans le domaine des placements

Mon expérience m’a appris que les marchés ont des cycles longs. Je pense que la pandémie a marqué la fin du cycle qui a suivi la crise financière mondiale; un cycle dominé par le désendettement, les chocs de la demande et l’expansion de la mondialisation. Ces conditions ont conduit à un assouplissement de la politique monétaire et fiscale, à un faible coût du capital et à une inflation des cours boursiers.

Aujourd’hui, nous entamons un nouveau cycle qui, selon moi, sera marqué par la démondialisation, la contraction de la main-d’œuvre disponible et la décarbonisation; des conditions qui entraîneront un passage de l’inflation des prix des actifs à celle des biens. Les marges bénéficiaires et les actions fortement valorisées seront soumises à une pression continue. Comme je m’attends à une inflation généralement plus élevée au cours de cette période, je préfère rester à l’écart d’un grand nombre d’entreprises à croissance rapide, principalement américaines, qui ont été les gagnantes du cycle précédent.

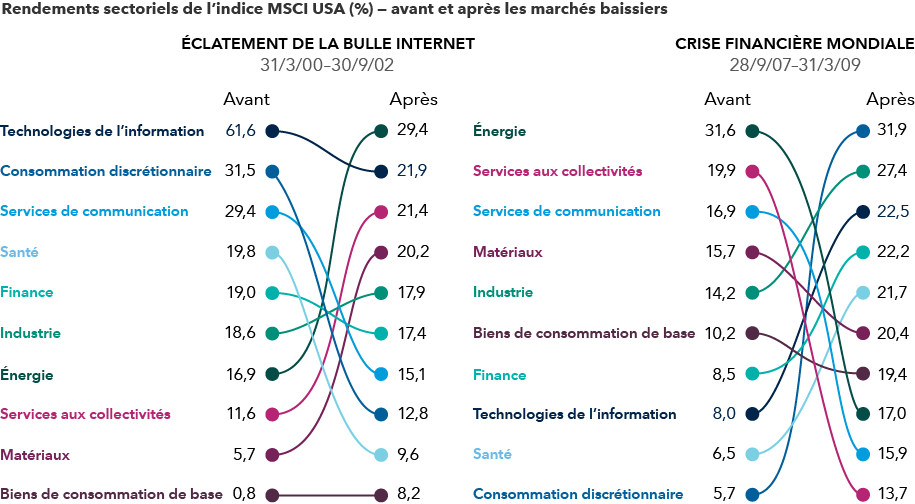

Le leadership du marché change souvent

Sources : Capital Group, MSCI, Refinitiv Datastream. Les rendements présentés proviennent de l’indice MSCI USA et sont des rendements totaux absolus en dollars américains. Pour la bulle technologique, les périodes représentées sont du 31 décembre 1996 au 31 mars 2000 (avant le marché baissier) et du 30 septembre 2002 au 30 décembre 2005 (après le marché baissier). Pour la crise financière mondiale, les périodes représentées sont du 31 décembre 2003 au 28 septembre 2007 (avant le marché baissier) et du 31 mars 2009 au 31 décembre 2013 (après le marché baissier).

Lorsque les cycles changent, le leadership du marché change. Ainsi, dans l’environnement actuel de hausse des taux, je me concentre sur les occasions d’investissement dans des entreprises présentant des valorisations accessibles et générant des flux de trésorerie importants. Je considère ce thème comme « La revanche des tronches ». Je me tiens généralement à l’écart des entreprises en vogue de la dernière décennie (les entreprises technologiques et médiatiques clinquantes) et je recherche des occasions parmi les enfants mal aimés des secteurs affectés par le faible coût du capital, la mauvaise répartition du capital et les réglementations défavorables. On peut citer à titre d’exemple les grandes entreprises de télécommunications sur des marchés comme l’Europe, le Mexique et le Japon.

Je me concentre surtout sur des entreprises situées en dehors des États-Unis. À mon avis, de nombreuses entreprises américaines ont davantage profité de la mondialisation et du faible coût du capital que leurs homologues d’autres marchés.

Compte tenu des craintes récentes de démondialisation et de hausse de l’inflation, je m’intéresse aux entreprises d’Europe et du Japon, ainsi qu’aux marchés émergents que je couvre depuis des décennies. Il peut s’agir, par exemple, de banques commerciales et de biens de consommation de base en Chine, mais aussi en Italie, en France, au Japon et en Amérique latine.

2. Séparez le bon grain de l’ivraie

Don O’Neal, gestionnaire de portefeuille du Fonds Capital Group actions américainesMC (Canada), 36 ans d'expérience dans le domaine des placements

Tout d’abord, il est important de reconnaître que les choses ont changé. Les méthodes de sélection de titres qui fonctionnaient auparavant ne s’appliqueront plus de la même façon, et ce, peut-être pendant des années. Le fait de détenir les meilleures entreprises avec les meilleures historiques de croissance semblait être une bonne approche ces dix dernières années.

Mais je crois que la dernière décennie a été trop facile. Chaque fois que les investisseurs individuels s’emballent et que les spéculateurs sur séance se multiplient sur des plateformes comme Robinhood, c’est un signe.

À l’avenir, il sera probablement plus difficile de générer de bons rendements, et les facteurs qui déterminent les rendements vont très probablement changer. Par exemple, il ne sera plus possible d’acheter et de conserver les entreprises qui connaissent la plus forte croissance sans tenir compte des bénéfices. Je considère cela comme un retour bienvenu aux fondamentaux.

Certains décrivent le marché baissier actuel comme une correction des titres de croissance à multiple élevé. Bien qu’en partie vrai, ce tableau est incomplet. Les actions qui ont le plus reculé ont toutes présenté des fondamentaux décevants par rapport aux attentes, tandis que les actions qui ont su maintenir des fondamentaux solides ont mieux résisté.

Cela dit, tous les titres qui se sont effondrés n’étaient pas forcément de mauvais investissements. Par exemple, durant le marché baissier de 2000, Amazon et Pets.com ont tous deux chuté de plus de 80 %. Pets.com, dont le cours est tombé à zéro, est devenu l’archetype de l’exubérance irrationnelle. Pendant ce temps, Amazon est devenue… Amazon.

Les marchés baissiers peuvent nuire aux entreprises sans discernement

.png)

Source : FactSet. Le graphique complet présente les rendements mensuels du 31 janvier 2000 au 30 juin 2022. Le plus petit graphique présente les rendements quotidiens du 3 janvier 2000 au 31 décembre 2000. Les rendements sont en USD.

Pour moi, il est temps de sortir une feuille de papier vierge, de se concentrer sur les fondamentaux et sur son portefeuille. Il faut liquider les prétendants et ne conserver que les investissements les plus convaincants. Autrement dit, séparer le bon grain de l’ivraie.

Au cours des prochaines années, la meilleure stratégie ne sera probablement pas axée exclusivement sur la recherche de la croissance. Au contraire, l’équilibre entre de bons fondamentaux et un bon prix devrait prévaloir. Recherchez une combinaison diversifiée d’entreprises. Il peut s’agir d’entreprises dans les secteur des semi-conducteurs, des services en nuage ou de la recherche, par exemple. Mais cette diversification pourrait également mener à des entreprises plus orientées vers la valeur, comme les entrepreneurs du secteur de la défense, les assureurs ou les entreprises énergétiques.

3. Échangez de l’immatériel contre du matériel

Carl Kawaja, gestionnaire de portefeuille du Fonds Capital Group actions mondialesMC (Canada), 35 ans d'expérience dans le domaine des placements

Au cours des dix dernières années, le marché boursier a accordé beaucoup de valeur aux entreprises qui proposent des biens immatériels comme les logiciels. Mais nous avons vu récemment qu’il s’intéressait davantage aux entreprises qui fabriquent des biens matériels. Nous savons et apprécions tous la rapidité avec laquelle les véhicules électriques se développent, mais je pense que les gens ont peut-être sous-estimé la quantité de nickel et de cuivre nécessaire à la fabrication de leurs batteries.

C’est pourquoi la demande pour certaines marchandises, comme le nickel, bénéficie de vents arrière séculaires, et les marchés commencent à le reconnaître. Bien entendu, pour réussir un investissement dans une matière première, il faut identifier une entreprise qui dispose d’une ressource durable ou d’un moyen rentable de la trouver et d’en produire davantage.

Prenons le cas du minerai de fer, un ingrédient clé de l’acier. L’une des raisons pour lesquelles il est important depuis l’âge du fer (et c’est une longue période) est que nous n’avons pas vraiment trouvé un autre matériau qui puisse le remplacer en termes de résistance, de coût, de poids, de flexibilité et de capacité à être moulé et transporté. Cette substance est à la base de bien des progrès réalisés dans le monde. Les gratte-ciel ne sont pas faits de briques, de bois ou d’un quelconque matériau New Age, mais d’acier. L’ordinateur que j’utilise contient lui aussi beaucoup d’acier, tout comme les voitures que la plupart des gens utilisent pour se rendre au travail.

Le minerai de fer est présent dans le monde entier, ce qui signifie qu’en théorie, un grand nombre d'entreprises pourraient produire de l’acier. Mais il n’y a vraiment que deux endroits où il peut être exploité de manière économique — le Brésil et l’Australie — car il doit être extrait en quantités pures.

C’est au Brésil que l’on trouve les gisements les plus riches en fer de haute qualité. Une fois extrait, le fer est souvent déversé directement dans des conteneurs recouverts de toiles, car il est si fin qu’il peut être emporté par le vent, comme de la poudre pour bébé. Le minerai de fer brésilien convient donc tout particulièrement au mélange à d’autres fers de moindre qualité, pour réduire le coût de production de l’acier en haut fourneau. Ce minerai de fer de haute qualité augmente également la résistance de l’acier, occupant ainsi une place de choix sur le marché.

Cela ne peut pas se faire ailleurs. Je ne m’inquiète pas de voir la Silicon Valley perturber la production de minerai de fer ou de voir de brillants scientifiques suisses découvrir une autre façon de le produire. Sachant que le marché évolue par cycles, le secteur connaitra des hauts et des bas, mais je suis raisonnablement convaincu que dans 50 ans, la production de minerai de fer restera importante.

4. Privilégiez les superpétroliers et limitez les tirs vers la Lune

Jody Jonsson, gestionnaire de portefeuille d'actions, 33 ans d’expérience dans le domaine des placements

Au cours de ma carrière, j’ai observé que lorsqu’il y a des changements de régime sur le marché, les actions qui représentent l’ancien leadership peuvent mettre beaucoup de temps à se rétablir. L’abandon des entreprises dominantes peut durer beaucoup plus longtemps que vous ne le pensez ou que cela ne devrait.

À la fin des années 1990 et au début des années 2000, certaines des plus grandes valeurs technologiques ont chuté de 80 % ou plus, et leurs cours sont restés en berne pendant 5 à 10 ans. Et je parle des entreprises les plus robustes, puisque bien d’autres ont vu leurs cours tomber à zéro. Il fallait avoir le cœur très solide pour tenir le coup pendant cette période. Les valeurs technologiques ont mis près de 10 ans avant de reprendre la tête du marché. Puis, après la crise financière de 2008, ce sont les valeurs financières qui ont été délaissées pendant une décennie par les investisseurs. Le contexte actuel indique ainsi que quelque chose a changé, et ce, au-delà de la simple valorisation de ces anciens chefs de file. En général, la valorisation se corrige en premier et les fondamentaux suivent.

Alors comment puis-je envisager d’investir dans l’environnement actuel? Je pense que nous sommes confrontés à un « changement climatique » sur le marché, et pas à un simple « orage ». Nous devons faire le deuil des taux de croissance, des marges bénéficiaires ou des cours boursiers du passé. Compte tenu du niveau élevé d’incertitude, je me concentre principalement sur les « superpétroliers », c’est-à-dire les entreprises dominantes dans leur secteur d’activité, qui génèrent des flux de trésorerie solides, qui ont de fortes marges concurrentielles et qui peuvent financer leur propre croissance. J’investis par ailleurs au compte-gouttes dans ce que j’appellerais les « tirs vers la lune », c’est-à-dire les entreprises plus risquées et plus volatiles, mais plus rémunératrices, car dans un contexte de hausse des taux d’intérêt, les investisseurs sont moins indulgents à l’égard des valorisations des entreprises plus spéculatives.

Je cherche donc à m’exposer aux entreprises dont les valorisations sont raisonnables et compréhensibles au regard des bénéfices et des flux de trésorerie à court terme. Parmi les exemples, citons les principaux fournisseurs de soins gérés ou les fabricants d’appareils dans le secteur de la santé, ou encore les entreprises non bancaires du secteur de la finance, telles que les assureurs et les bourses, qui peuvent profiter de la hausse des taux d’intérêt et de l’augmentation des volumes d’échanges et qui ne sont pas trop sensibles à l’économie.

5. Les marchés baissiers peuvent être de bons alliés

Steve Watson, gestionnaire de portefeuille d'actions de Capital Group générateur de revenuMC (Canada) et de Capital Group portefeuille de revenu mensuelMC (Canada), 34 ans d'expérience dans le domaine des placements

Au cours de ma carrière, j’ai vécu 21 chocs boursiers, dont l’effondrement de l’Union soviétique, l’éclatement de la bulle technologique, la crise financière mondiale et maintenant la COVID-19. Je mentionne ces événements pour souligner le fait que les perturbations du marché font partie de la vie. Ce n’est qu’une question de temps avant que le train ne déraille. Ma liste suggère que cela se produit tous les 18 mois environ.

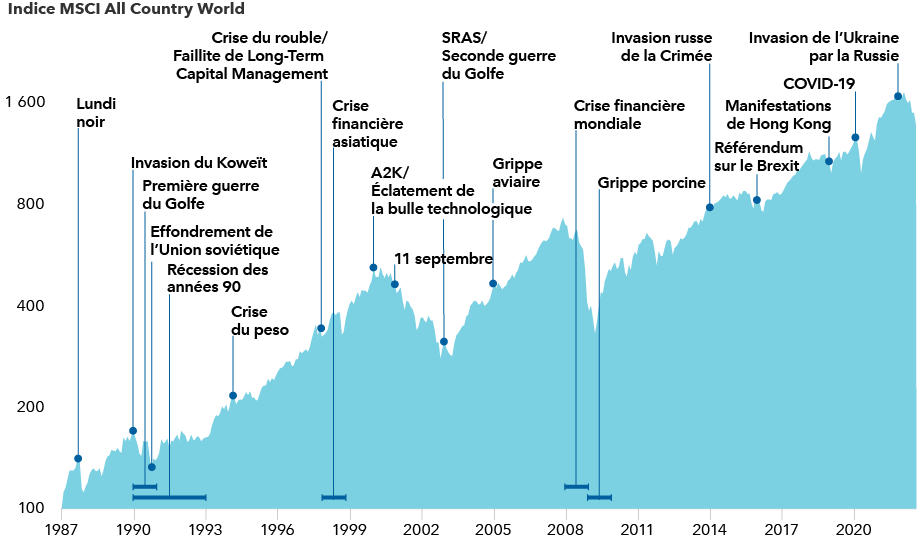

Les perturbations du marché sont une réalité de la vie pour les investisseurs

Sources : MSCI, RIMES. Au 30 juin 2022. Les données sont indexées à 100 le 1er janvier 1987 et basées sur l’indice MSCI World du 1er janvier 1987 au 31 décembre 1987, sur l’indice MSCI ACWI (rendements bruts) du 1er janvier 1988 au 31 décembre 2000 et sur l’indice MSCI ACWI (rendements nets) par la suite. Présenté sur une échelle logarithmique. Les rendements sont en USD.

Depuis que je suis dans ce métier, j’ai vu le marché passer d’un enthousiasme excessif à un pessimisme extrême. Un investisseur faisant preuve d’un degré raisonnable d’objectivité peut tirer profit en vendant dans le premier environnement et en achetant dans le second. C’est une approche qui est souvent douloureuse et tend à porter ses fruits surtout au début des reprises du marché, lorsque le pessimisme fait place à l’optimisme. Warren Buffett l’a bien dit : Soyez craintif quand les autres sont avides et avide quand les autres sont craintifs. En d’autres termes, les marchés baissiers sont les amis des investisseurs, à condition qu’ils restent calmes et patients, et qu’ils gardent une vision à long terme.

Si j’aime acheter des actions lorsqu’elles sont en baisse, j’aime aussi les conserver assez longtemps pour laisser au marché l’occasion de réaliser ce que je pense être la valeur réelle de l’entreprise en question. Malgré mon penchant pour la valeur, je reste convaincu de la résilience du secteur des technologies. Le point d’entrée est important pour moi. C’est pourquoi je cherche à investir de manière sélective dans certaines entreprises technologiques lorsque leurs actions sont au plus bas.

Par ailleurs, je considère depuis longtemps que les dividendes sont, pour les entreprises, le principal moyen de transférer de la valeur au profit des investisseurs. À mon avis, le potentiel des entreprises versant des dividendes à offrir une stabilité relative pendant les turbulences du marché est plus importante que jamais. Je continue ainsi de détenir plusieurs entreprises versant des dividendes élevés, ainsi que des entreprises qui versent des dividendes croissants. Les actions dans lesquelles j’investis, comme mes propres enfants, devraient payer un loyer pour vivre avec moi.

En résumé

Aujourd’hui, il existe des économistes réfléchis et expérimentés ainsi que des investisseurs professionnels qui peuvent vous donner des arguments solides expliquant pourquoi ce marché baissier est différent, pourquoi les problèmes économiques sont différents et pourquoi cette fois-ci, les choses pourraient empirer. Cependant, alors que d’autres pourraient vous dire : « Cette fois-ci, c’est différent », notre message est le suivant : « Nous avons déjà vu cela auparavant ».

« Je ne sais pas si le déclin actuel entrera dans le panthéon des marchés baissiers passés », déclare O’Neal. « Mais ce que je sais, c’est que chaque période baissière a fini par se terminer et que le marché est reparti à la hausse. »

Au fil du temps, les marchés financiers ont fait preuve d’une capacité remarquable à anticiper un meilleur lendemain, même lorsque les nouvelles d’aujourd’hui sont si mauvaises. Bien qu’il soit impossible de prédire l’avenir et qu’aucune baisse de marché ne soit identique à une autre, nous sommes déjà passés par là et nous avons appris à résister et à prospérer lorsque les marchés commencent à remonter la pente.

L’indice MSCI All Country World est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer le rendement des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer la partie américaine du marché mondial.

L’indice SP 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos dernières perspectives

-

-

Intelligence artificielle

-

Indicateurs économiques

-

Actions mondiales

-

POINTS DE VUE CONNEXES

-

Services aux collectivités

-

-

Intelligence artificielle

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.