Actions américaines

Les investisseurs veulent savoir combien de temps durera encore leur souffrance.

En 2022, l’indice S&P 500 a connu sa pire année en plus de 10 ans, enregistrant un recul de 13,1 % en dollars américains au 30 novembre. De plus, les investisseurs devront composer avec une plus grande volatilité sur les marchés au cours de 2023, car l’environnement macroéconomique pose des problèmes à bon nombre d’entreprises.

L’économie américaine, bien que plus robuste que celle de la plupart des autres pays développés, semble se diriger vers une récession, plombée par une inflation galopante et la hausse des taux d’intérêt.

Jared Franz, économiste chez Capital Group, prévoit que l’économie américaine se contractera d’environ 2 % en 2023. Ce scénario constituerait une situation pire que la bulle technologique et télécom du début des années 2000, mais moins grave que la crise financière de 2008-2009. « Ce qu’il faut retenir », souligne M. Franz, « c’est que les récessions sont inévitables et nécessaires pour éliminer les excès des marchés, et qu’elles préparent le terrain pour la croissance future. »

Il y a eu quelques points positifs. Les dépenses de consommation, l’un des piliers de l’économie américaine, ont été étonnamment fortes, malgré une inflation élevée. En septembre, les dépenses de consommation ont augmenté de 1,7 %, dépassant les prévisions de 1,4 %. Les consommateurs américains pourront-ils prévenir une récession? « Probablement pas », dit M. Franz. Néanmoins, il est bon de voir qu’ils essaient.

Quelle que soit l’évolution des données économiques, les entreprises bien gérées peuvent être compétitives et prospères dans cet environnement. Et les investisseurs patients et sélectifs peuvent être récompensés. « Nous sommes dans une période où l’environnement macroéconomique est particulièrement important », affirme Martin Romo, gestionnaire de portefeuille pour le Fonds Capital Group actions américainesMC (Canada). « Mais le risque est que vous vous concentriez tellement sur le point où nous en sommes dans le cycle que vous ne reconnaissez pas les entreprises qui sont florissantes et qui pourraient être des catalyseurs pour le prochain marché haussier. C’est à cela que je consacre mon temps ».

Voici cinq thèmes d’investissement à considérer pour 2023.

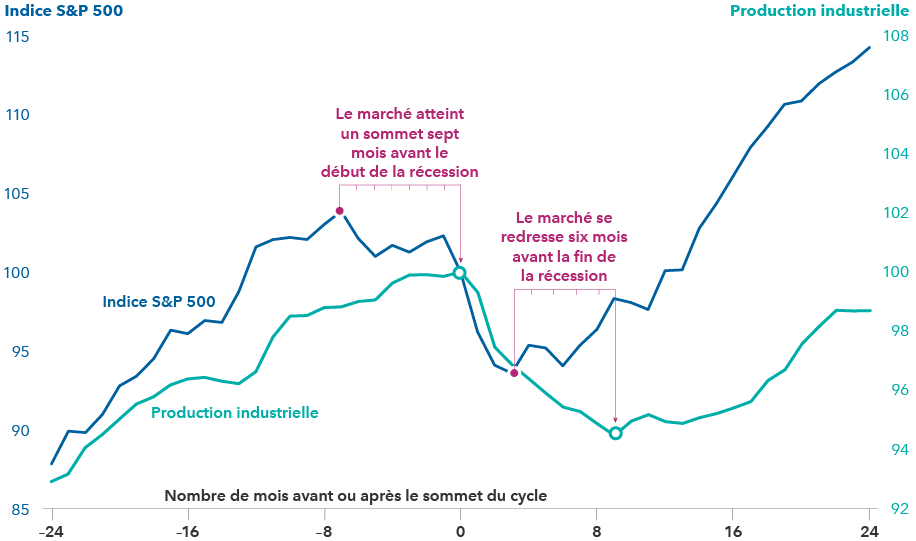

1. Les actions vont probablement rebondir avant l’économie

Toutes les récessions sont douloureuses à leur manière. En contrepartie, elles ne durent jamais longtemps du point de vue historique. Notre analyse de 11 cycles américains depuis 1950 indique que les récessions ont duré de 2 à 18 mois, la moyenne étant d’environ 10 mois.

Qui plus est, les marchés boursiers commencent généralement à se redresser avant la fin d’une récession. Les actions ont déjà entraîné l’économie à la baisse au cours du cycle actuel, et la quasi-totalité des principaux marchés boursiers sont entrés en territoire baissier à la mi-2022. S’il faut se fier à l’histoire, elles pourraient bien rebondir environ six mois avant que l’économie ne le fasse.

Par le passé, les actions ont été un indicateur principal de l’économie

Sources : Capital Group, U.S. Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, Standard and Poor’s. Les données reflètent la moyenne des cycles terminés aux États-Unis de 1950 à 2021, indexée à 100 à chaque sommet de cycle. Les autres données comprennent tous les cycles terminés du 1er janvier 1950 au 31 octobre 2022. La production industrielle mesure la variation de la production des fabricants, des mines et des services publics et est utilisée ici comme indicateur du cycle économique. Les rendements sont en USD. Les résultats passés ne sont pas garants des résultats futurs.

« Les actions ont tendance à anticiper un avenir meilleur avant que celui-ci ne se manifeste sur le plan statistique », explique M. Franz. Autrement dit, les investisseurs ont tout intérêt à conserver leurs placements plutôt que tenter de prévoir le moment précis de la reprise. Les avantages à tirer d’une reprise complète des marchés peuvent être considérables. Dans tous les cycles depuis 1950, les marchés haussiers ont eu un rendement moyen (en USD) de 265 %, contre une perte de 33 % pour les marchés baissiers.

Les plus fortes hausses surviennent souvent immédiatement après un creux. Il n’est donc pas recommandé de rester sur la touche en attendant un revirement de la conjoncture. « Lorsque le marché se redressera, cela se produira probablement rapidement, et personne ne donnera le signal de fin d’alerte », ajoute M. Franz.

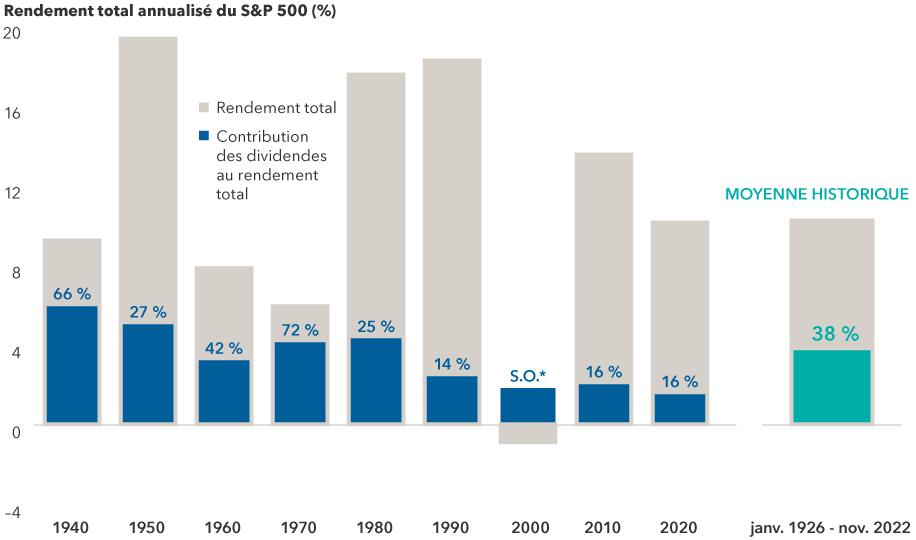

2. Les dividendes redeviennent importants

Au cours de la dernière décennie, les investisseurs avaient peu de raisons d’accorder de l’attention aux dividendes. Les entreprises américaines de technologie et de consommation générant des rendements à deux chiffres et dominant les rendements totaux du marché, les dividendes semblaient carrément ennuyeux.

Aujourd’hui, cet ennui est le bienvenu. « Depuis que les taux d’intérêts ont augmenté et que l’économie a ralenti, je constate de nombreuses occasions d’investir dans des entreprises qui versent des dividendes robustes », explique Diana Wagner, gestionnaire de portefeuille d’actions. « Et les dividendes commencent à représenter un plus grand pourcentage du rendement total, comme ils l’ont fait historiquement. »

Par le passé, les dividendes ont représenté un pourcentage plus important du rendement total

Source : S&P Dow Jones Indices LLC. Les données des années 2020 vont du 1er janvier 1926 au 30 novembre 2022. * Le rendement total pour l’indice S&P 500 a été négatif pendant les années 2000. Les dividendes ont affiché un rendement annualisé de 1,8 % au cours de la décennie. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Alors que les dividendes ne représentaient qu’un maigre 16 % du rendement total en USD du S&P 500 dans les années 2010, historiquement, ils ont contribué en moyenne à 38 % du rendement. Dans les années 1970, marquées par l’inflation, les dividendes ont grimpé jusqu’à plus de 70 %. « Lorsqu’on prévoit une croissance de moins de 10 %, les dividendes peuvent donner une longueur d’avance », ajoute Mme Wagner. « Ils peuvent également offrir une certaine protection contre la baisse lorsque la volatilité s’intensifie, mais il est essentiel de comprendre la durabilité de ces dividendes. »

Les entreprises qui ont versé des dividendes réguliers et supérieurs au marché se retrouvent notamment dans les secteurs de la finance, de l’énergie, des matériaux et de la santé. UnitedHealth Group, le plus grand fournisseur privé de prestations de santé aux États-Unis, a augmenté son dividende et continuera probablement à le faire, malgré la conjoncture difficile. « Les banques de détail, qui se trouvent dans l’œil du cyclone en termes d’exposition au cycle économique, ont fait preuve de prudence à l’approche de la récession, et je pense que les fondamentaux des banques sélectionnées devraient s’améliorer au cours de l’année prochaine », déclare Mme Wagner. « Autrement dit, je pense que les dividendes sont durables et ont le potentiel d’augmenter. »

En ce qui concerne le secteur de l’énergie, Mme Wagner estime que nous traversons une crise énergétique, et elle s’attend à ce que la demande augmente à long terme. « De nombreuses entreprises du secteur de l’énergie affichent aujourd’hui un engagement à l’égard des dividendes », ajoute-t-elle. Par exemple, la grande entreprise d’exploration et de production ConocoPhillips a récemment annoncé son intention d’augmenter ses rachats et ses dividendes.

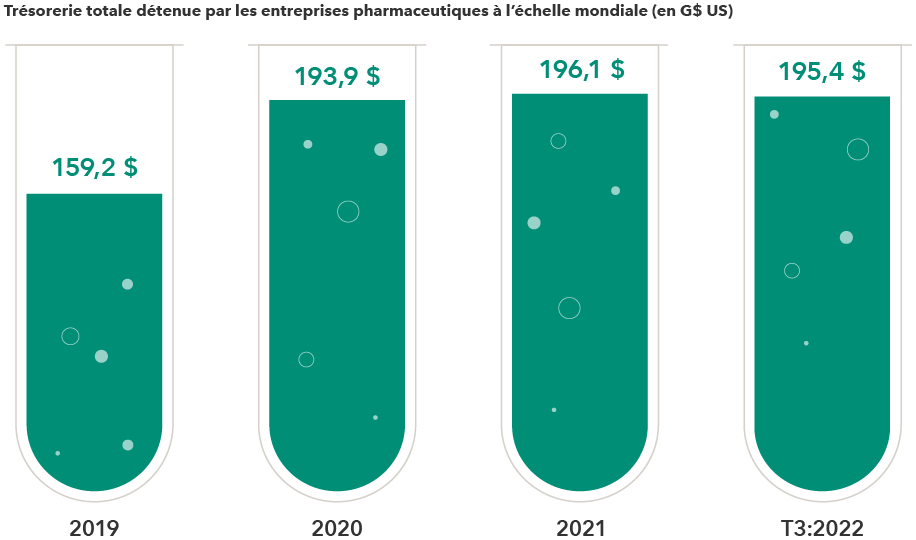

3. De nouveaux chefs de file émergent sur le marché

Les nouveaux leaders du marché émergent souvent à la fin d’un marché baissier. Avec la hausse fulgurante du coût du capital, les entreprises disposant de flux de trésorerie solides et fiables sont bien placées pour mener la prochaine reprise.

Prenons l’exemple du secteur de la santé, où l’on trouve des entreprises pharmaceutiques innovantes, bien capitalisées et disposant d’un pouvoir de fixation des prix. Certains fabricants de médicaments peuvent utiliser la rentabilité à court terme pour financer des acquisitions et d’autres stratégies de croissance. Ceci est particulièrement important lorsque la hausse des taux risque de limiter la capacité d’une entreprise à alimenter sa croissance par la dette.

Les grands fabricants de médicaments sont en mesure de financer leur propre croissance

Sources : Capital Group, FactSet, MSCI, Refinitiv Datastream, Refinitiv Eikon. Les chiffres ci-dessus représentent la valeur agrégée en USD de la trésorerie et des placements à court terme des composants de l’indice MSCI World Pharmaceuticals. Au 30 septembre 2022.

« Je ne peux pas affirmer avec certitude que le secteur de la santé mènera le prochain marché haussier », explique Mme Wagner. « Cela dit, les entreprises de ce secteur qui sont les mieux gérées pourraient devenir de nouveaux chefs de file du marché. »

Les investissements récents dans le développement de nouveaux médicaments permettent de trouver de nouvelles façons de gérer des problèmes majeurs comme l’obésité. D’ici 2030, on estime que plus d’un milliard de personnes dans le monde souffriront d’obésité, laquelle est liée aux maladies cardiovasculaires, au diabète et à l’insuffisance rénale. Des entreprises comme Eli Lilly ont investi massivement dans des thérapies susceptibles de réduire le poids des patients de 20 % à 25 %.

« Nous sommes entrés dans l’âge d’or du développement de médicaments qui peuvent améliorer considérablement la qualité de vie des gens. C’est un moment passionnant pour investir dans la santé. Cependant, peu de médicaments connaîtront un succès fulgurant, de sorte que l’investissement sélectif est crucial. »

4. Les placements axés sur la croissance pourraient dépendre des bénéfices

Les titres de croissance ont connu une année difficile en 2022, ce qui a incité de nombreux investisseurs à délaisser la croissance au profit de la valeur. Mais c’est peut-être la mauvaise façon de voir les choses, selon M. Romo. « Les titres de croissance n’ont pas perdu leur pertinence », dit M. Romo, « mais dans le contexte actuel, les investisseurs doivent modifier leur façon de voir la croissance. »

Au cours de la dernière décennie, les marchés ont été dominés par des actions d’entreprises du secteur de la technologie et de la consommation à croissance rapide, dont les activités dépendaient souvent du faible coût du capital. Mais l’inflation élevée et la hausse des taux d’intérêts obligent les investisseurs à réexaminer les valorisations.

Aujourd’hui, la croissance a été réévaluée en tenant compte de l’augmentation du coût du capital. « Un investissement de croissance réussi peut dépendre moins de l’expansion des multiples et plus de la croissance des bénéfices. Dans ce nouvel environnement, les investisseurs feront mieux de se concentrer davantage sur les entreprises dont les valorisations sont raisonnables et compréhensibles à l’égard des bénéfices et des flux de trésorerie à court terme », ajoute M. Romo.

« Les géants de la technologie qui sont bien établis et qui disposent de flux de trésorerie visibles provenant, par exemple, d’offres de logiciels hérités, associés à une offre à croissance plus rapide comme une plateforme en nuage, pourraient figurer parmi les leaders du prochain marché haussier. « Mais à l’avenir, les investisseurs se concentreront davantage sur la rentabilité, et ils seront moins tolérants à l’égard des entreprises à croissance rapide affichant une croissance des bénéfices faible ou nulle. »

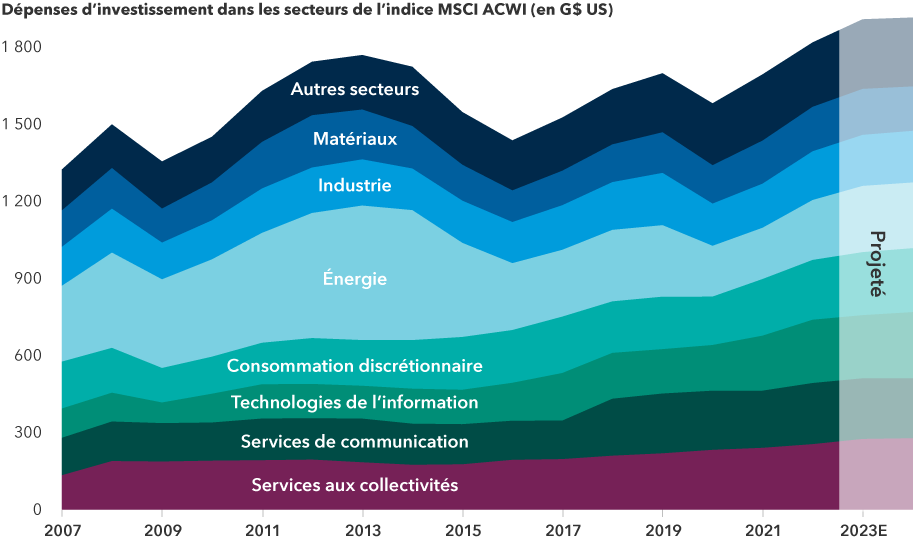

5. Se préparer à une éventuelle renaissance industrielle

Outre la santé et la technologie, de nouveaux chefs de file de la croissance pourraient émerger de secteurs inattendus, comme les fabricants de biens d’équipement. Il faut s’attendre à ce qu’un super-cycle d’investissement en capital déclenche une renaissance industrielle, car la relocalisation des chaînes d’approvisionnement, la modernisation des réseaux et les investissements dans les énergies renouvelables stimulent les dépenses en biens d’équipement.

Les années de mondialisation ont entraîné un sous-investissement dans les machines, les usines et autres projets d’immobilisation. « On constate un vieillissement des usines dans les secteurs manufacturiers de la plupart des marchés développés », explique Gigi Pardasani, analyste de placements en actions et spécialiste des sociétés industrielles américaines à grande capitalisation boursière.

En outre, la transition vers les énergies renouvelables et une plus grande sécurité énergétique génèrent des occasions pour les entreprises qui investissent de manière agressive.

La hausse des dépenses en immobilisations pourrait provoquer une renaissance des sociétés de biens d’équipement

Sources : Capital Group, FactSet, MSCI. En dollars américains courants. Tous les chiffres représentent des estimations de FactSet, y compris les chiffres projetés pour 2022 et 2023. Au 31 octobre 2022.

« Nous avons récemment eu une discussion intéressante sur l’Inflation Reduction Act (loi américaine sur la réduction de l’inflation), qui prévoit des milliards de dollars pour l’investissement dans les infrastructures d’énergies renouvelables », explique Jody Jonsson, gestionnaire de portefeuille d’actions. « Je pense que cela va mener à une renaissance pour les sociétés industrielles traditionnelles qui approvisionnent l’industrie des énergies renouvelables ou qui aident d’autres sociétés à devenir plus indépendantes sur le plan énergétique, que ce soit par le développement de bâtiments intelligents, la gestion de l’énergie, les réseaux intelligents ou la technologie des batteries. »

Ces milliards de dollars de dépenses reflètent également le potentiel de croissance des revenus pour les chefs de file en biens d’équipement comme Rockwell Automation, les développeurs de batteries et de stockage d’énergie comme Lockheed Martin et Tesla, de même que les fournisseurs d’équipements pour les industries énergétiques et minières comme Caterpillar et Baker Hughes.

« Ce cycle d’investissement peut avoir des avantages plus importants pour le secteur manufacturier américain, car des coûts énergétiques nettement plus bas, à long terme, peuvent donner aux fabricants un avantage concurrentiel », note Mme Pardasani.

L’indice MSCI All Country World (ACWI) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer le rendement des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI World est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats boursiers des marchés développés. L’indice est composé de plus de 20 indices de pays de marchés développés, dont les États-Unis.

L’indice MSCI World Pharmaceuticals est une sous-composante de l’indice MSCI World et ne contient que des sociétés du secteur pharmaceutique.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Rapport sur les perspectives 2023

Nos dernières perspectives

-

-

Intelligence artificielle

-

Indicateurs économiques

-

Actions mondiales

-

POINTS DE VUE CONNEXES

-

Services aux collectivités

-

-

Intelligence artificielle

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz

Martin Romo

Martin Romo

Diana Wagner

Diana Wagner