Capital IdeasTM

Investmentresearch von der Capital Group

Marktvolatilität

Wann kommt die nächste Rezession?

Das ist eine der Fragen, die wir sehr oft hören, insbesondere nach mehr als einem Jahr aggressiver Zinserhöhungen, die darauf abzielten, die Inflation im Zaum zu halten. Wenngleich eine Rezession schon eine Weile unmittelbar bevorzustehen schien, hat sich das wirtschaftliche Bild angesichts der zu verschiedenen Zeitpunkten stattfindenden Einbrüche und Erholungen von Industrien. Auch wenn wir einen breiten Rückgang sehen, erwarten wir, dass dieser weniger schwerwiegend sein wird als die globale Finanzkrise von 2008 und andere eher typische Rezessionen, und dass sich eine ausgeprägte Erholung anschließt.

Um Investoren bei der Vorbereitung auf diese unsicheren Zeiten zu unterstützen, haben wir mehr als 70 Jahre an Daten – einschließlich der letzten 11 Konjunkturabschwünge – untersucht, um auf diese Weise unsere wichtigsten Erkenntnisse herauszufiltern und zentrale Fragen zu Rezessionen zu beantworten:

1. Was ist eine Rezession?

Eine Rezession wird gemeinhin definiert als mindestens zwei aufeinanderfolgende Quartale mit rückläufigem BIP (Bruttoinlandsprodukt) nach einer Wachstumsphase, obwohl das allein nicht ausreicht. Das National Bureau of Economic Research (NBER), das für die Datierung von Konjunkturzyklen zuständig ist, definiert Rezessionen als einen „signifikanten Rückgang der Wirtschaftstätigkeit, der die gesamte Wirtschaft umfasst, mehr als nur ein paar Monate anhält und normalerweise im realen BIP, im Realeinkommen, in den Beschäftigungszahlen, in der Industrieproduktion und im Groß- und Einzelhandelsumsatz sichtbar ist.“ In diesem Leitfaden verwenden wir die offiziellen Daten der NBER.

2. Was verursacht Rezessionen?

Vergangene Rezessionen haben aus vielen Gründen stattgefunden, sind aber in der Regel das Ergebnis wirtschaftlicher Ungleichgewichte, die letztlich korrigiert werden müssen. So war die Rezession von 2008 beispielsweise auf übermäßige Schulden auf dem Wohnungsmarkt zurückzuführen, während der Rückgang von 2001 auf eine Spekulationsblase bei Technologieaktien zurückzuführen war. Ein unerwarteter Schock, wie die COVID-19-Pandemie, der weit genug verbreitet ist, um sich negativ auf Unternehmensgewinne auszuwirken und den Abbau von Arbeitsplätzen auszulösen, kann ebenfalls verantwortlich sein.

Wenn die Arbeitslosigkeit steigt, senken die Verbraucher in der Regel ihre Ausgaben, was das Wirtschaftswachstum, die Unternehmensgewinne und die Aktienpreise zusätzlich belastet. Diese Faktoren können einen Teufelskreis auslösen, der die Wirtschaft in die Krise stürzt. Auch wenn es schmerzhaft sein kann, sie durchzustehen, sind Rezessionen ein natürliches und notwendiges Mittel, um Maßlosigkeiten vor dem nächsten wirtschaftlichen Aufschwung zu beseitigen. Rob Lovelace, der Aktienportfoliomanager von Capital Group, stellte fest: „Eine so lange Wachstumsperiode ist nicht möglich ohne einen gelegentlichen Abschwung, der die Dinge wieder ins Gleichgewicht bringt. Es ist normal. Es ist zu erwarten. Es ist gesund.“

3. Wie lange dauern Rezessionen?

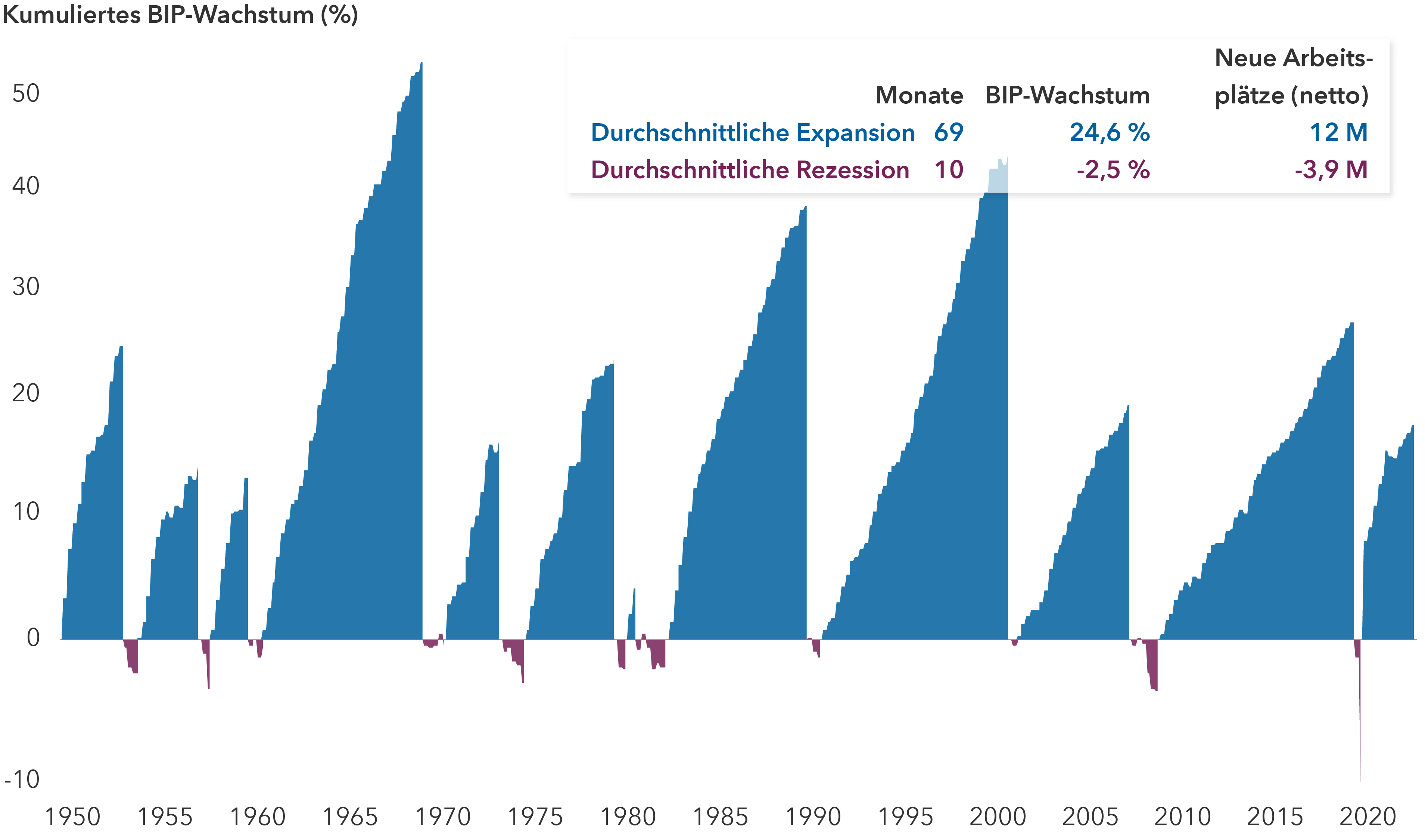

Die gute Nachricht ist, dass Rezessionen im Allgemeinen nicht sehr lange dauern. Unsere Analyse von 11 Zyklen seit 1950 zeigt, dass Rezessionen zwischen zwei und 18 Monaten dauerten, wobei der Durchschnitt bei etwa 10 Monaten lag. Für diejenigen, die direkt von einem Arbeitsplatzverlust oder Geschäftsschließungen betroffen sind, kann sich das wie eine Ewigkeit anfühlen. Anleger mit einem langfristigen Anlagehorizont wären jedoch besser bedient, das Gesamtbild zu betrachten.

Rezessionen sind schmerzhaft, aber Aufschwünge waren mächtig.

Quellen: Capital Group, National Bureau of Economic Research (NBER), Refinitiv Datastream. Die Diagrammdaten sind die zum 31.08.23 neuesten verfügbaren Daten und werden auf einer logarithmischen Skala dargestellt. Der wirtschaftliche Aufschwung, der im Jahr 2020 begann, wird zum 31.08.23 noch als aktuell betrachtet und in den zusammenfassenden Statistiken zu durchschnittlichen Aufschwüngen nicht berücksichtigt. Da das NBER (National Bureau of Economic Research) die Monate des Beginns und des Endes der Rezession und nicht die genauen Daten bekannt gibt, haben wir die Monatsenddaten als Ersatz für die Berechnungen der zusätzlichen Arbeitsplätze verwendet. Für die BIP-Wachstumsraten wurden die nächstgelegenen Quartalsendwerte verwendet. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Rezessionen waren in der Wirtschaftsgeschichte eher kleinere Ausreißer. In den letzten 70 Jahren befanden sich die USA in weniger als 15 % aller Monate in einer offiziellen Rezession. Darüber hinaus waren deren wirtschaftliche Nettoauswirkungen relativ gering. Eine durchschnittliche Expansionsphase hat die Wirtschaftsleistung um fast 25 % erhöht, während eine durchschnittliche Rezession das BIP um weniger als 2,5 % gesenkt hat. Aktienrenditen können sogar über die gesamte Dauer eines Rückgangs positiv sein, da einige der stärksten Aktienrallyes in den Spätphasen einer Rezession stattgefunden haben.

4. Was passiert mit der Börse während einer Rezession?

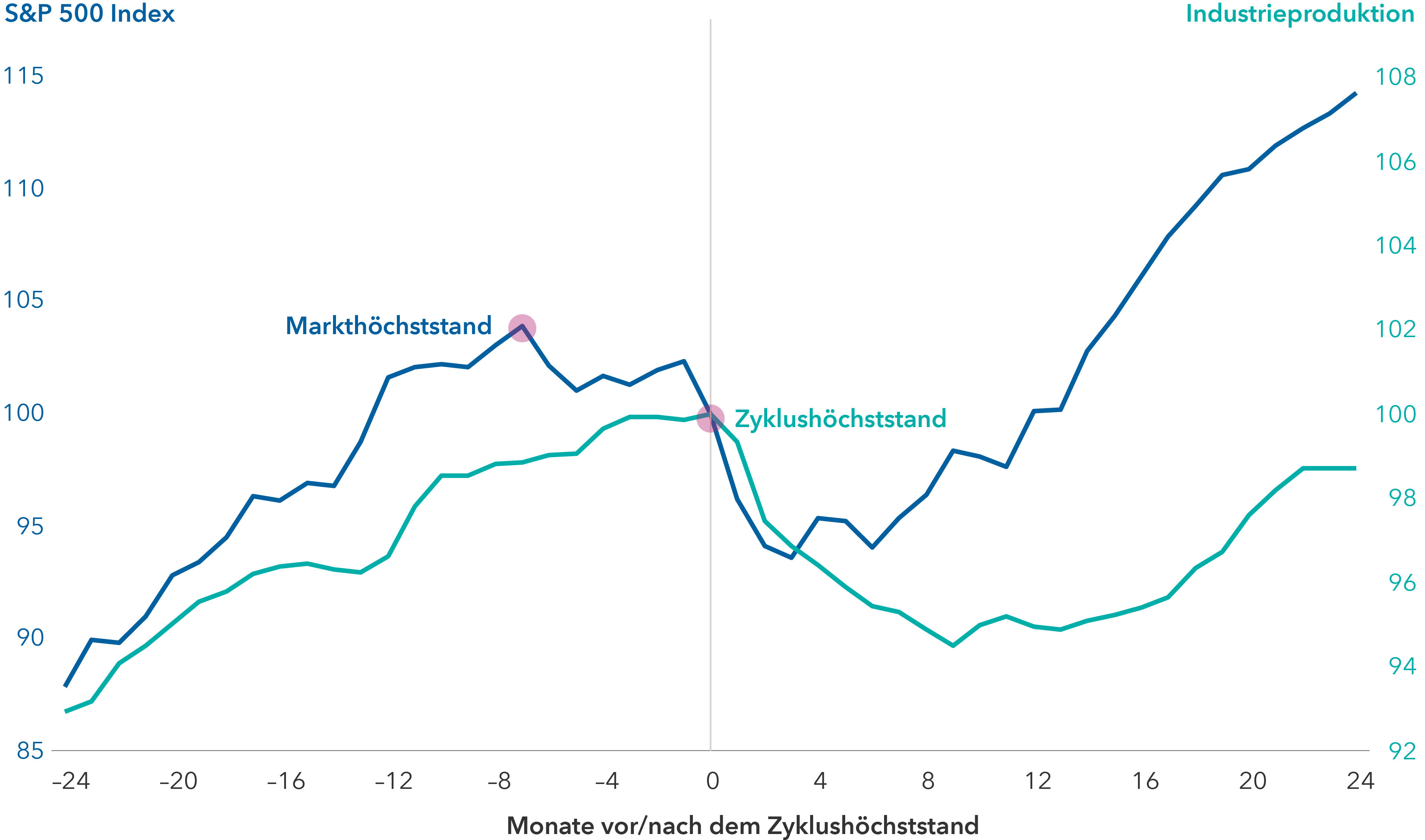

Der genaue Zeitpunkt einer Rezession ist schwer vorherzusagen, aber es ist immer noch klug, darüber nachzudenken, wie eine Rezession sich auf Ihr Portfolio auswirken könnte. Bärenmärkte (Marktrückgänge von 20 % oder mehr) und Rezessionen haben sich häufig überlappt – wobei Aktien dem wirtschaftlichen Zyklus auf dem Weg nach unten und wieder nach oben um sechs bis sieben Monate voraus sind.

Aktien haben in der Regel Monate vor einer Rezession ihren Höchststand erreicht, können sich aber schnell wieder erholen.

Quellen: Capital Group, Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, Standard & Poor's. Die Daten spiegeln die durchschnittliche Veränderung des S&P 500-Index und der Wirtschaftstätigkeit (stellvertretend dafür die Industrieproduktion) aller abgeschlossenen Wirtschaftszyklen von 1950 bis 2022 wider. Die „Zyklusspitze“ bezieht sich auf das höchste Niveau der Wirtschaftstätigkeit in jedem Zyklus, bevor die Wirtschaft zu schrumpfen beginnt. Beide Linien sind auf der X-Achse auf 100 bei jeder Konjunkturzyklusspitze und auf 0 „Monate vor/nach Zyklusspitze“ indexiert. Eine negative Zahl (links von der Zyklusspitze) gibt die durchschnittliche Veränderung jeder Linie in den Monaten vor der Zyklusspitze an. Die positiven Zahlen (rechts von der Zyklusspitze) zeigen die durchschnittlichen Veränderungen nach der Zyklusspitze an. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Dennoch können aggressive Aktionen bezüglich des Marktzeitpunktes, wie die Umwandlung eines gesamten Portfolios in Bargeld, nach hinten losgehen. Einige der stärksten Renditen können in den Spätphasen eines Konjunkturzyklus oder unmittelbar nach dem Erreichen der Talsohle auftreten. Eine Durchschnittsstrategie, bei der Anleger systematisch in regelmäßigen Abständen gleiche Beträge investieren, kann in schwachen Märkten von Vorteil sein. Dieser Ansatz ermöglicht es Anlegern, mehr Aktien zu niedrigeren Preisen zu kaufen. Gleichzeitig bleiben sie positioniert, wenn sich der Markt schließlich erholt.

5. Welche Wirtschaftsindikatoren können Warnhinweise für eine Rezession sein?

Wäre es nicht großartig, schon im Voraus zu wissen, wann eine Rezession kommt? Obwohl es nicht möglich ist, den genauen Beginn festzumachen, gibt es in einer Spätzykluskonjunktur gewisse generell zuverlässige Signale, die es wert sind, genau beobachtet zu werden.

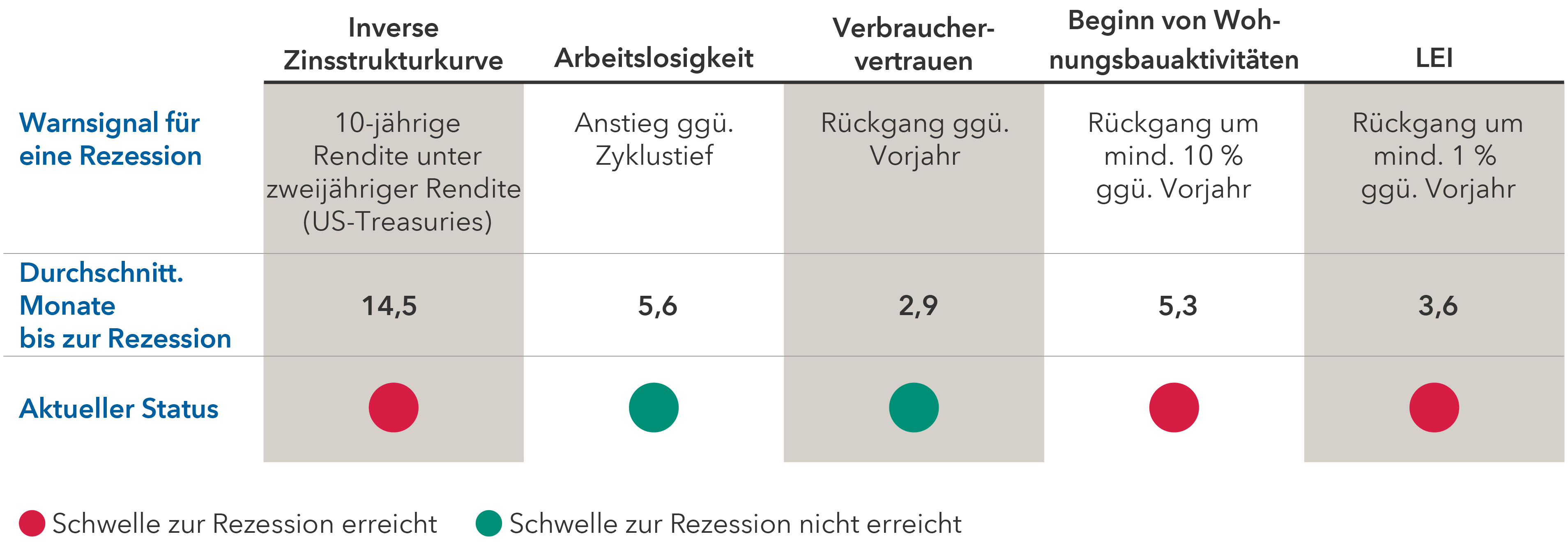

Quellen: Capital Group, Refinitiv Datastream. Gibt die neuesten verfügbaren Daten vom 31.08.23 wieder.

Viele Faktoren können zu einer Rezession beitragen, und die Hauptursachen ändern sich oft. Daher ist es hilfreich, verschiedene Aspekte der Wirtschaft zu betrachten, um zu beurteilen, wo Ungleichgewichte entstehen können. Denken Sie daran, dass jeder Indikator eher als Kilometermarke denn als Wegweiser mit genauer Entfernung zum Ziel angesehen werden sollte.

Vier Beispiele für Wirtschaftsindikatoren, die als Warnhinweise für eine Rezession dienen können, sind die Renditekurve, die Arbeitslosenquote, das Verbrauchervertrauen und Baubeginne. Aggregierte Kennzahlen wie der Conference Board Leading Economic Index® (LEI), der 10 verschiedene Wirtschafts- und Finanzsignale in einem einzigen Analysesystem kombiniert, um Spitzen und Talsohlen vorherzusagen, haben sich im Laufe der Zeit ebenfalls als zuverlässig erwiesen.

Diese Faktoren zeichnen ein gemischtes Bild. Während die Renditekurve und der LEI darauf hindeuten, dass noch immer eine umfassendere Rezession drohend bevorsteht, lassen ein widerstandsfähiger Verbraucher- und ein robuster Arbeitsmarkt auf das Gegenteil schließen. Die Wohnungsbaubranche ist im Wesentlichen bereits in eine Rezession geraten und könnte sich kurz vor einer Erholung befinden, die die gesamte Wirtschaft beleben könnte. Neue Wirtschaftsdaten können jedoch das Narrativ schnell ändern.

6. Befinden wir uns in einer Rezession?

Obwohl es sich manchmal so angefühlt hat, dass wir bereits in einer Rezession waren, glauben wir, dass eine offizielle Rezession noch nicht begonnen hat. Unser Grundszenario bleibt, dass wir eine relativ kurze und leichte Rezession haben werden, aber die Chancen sind gestiegen, dass wir überhaupt keine Rezession bekommen werden. Trotz der Auswirkungen, die hohe Inflation und Zinsen auf die Verbraucherstimmung und die Unternehmensgewinne hatten, war der Arbeitsmarkt überraschend robust und stützt die Wirtschaft weiterhin.

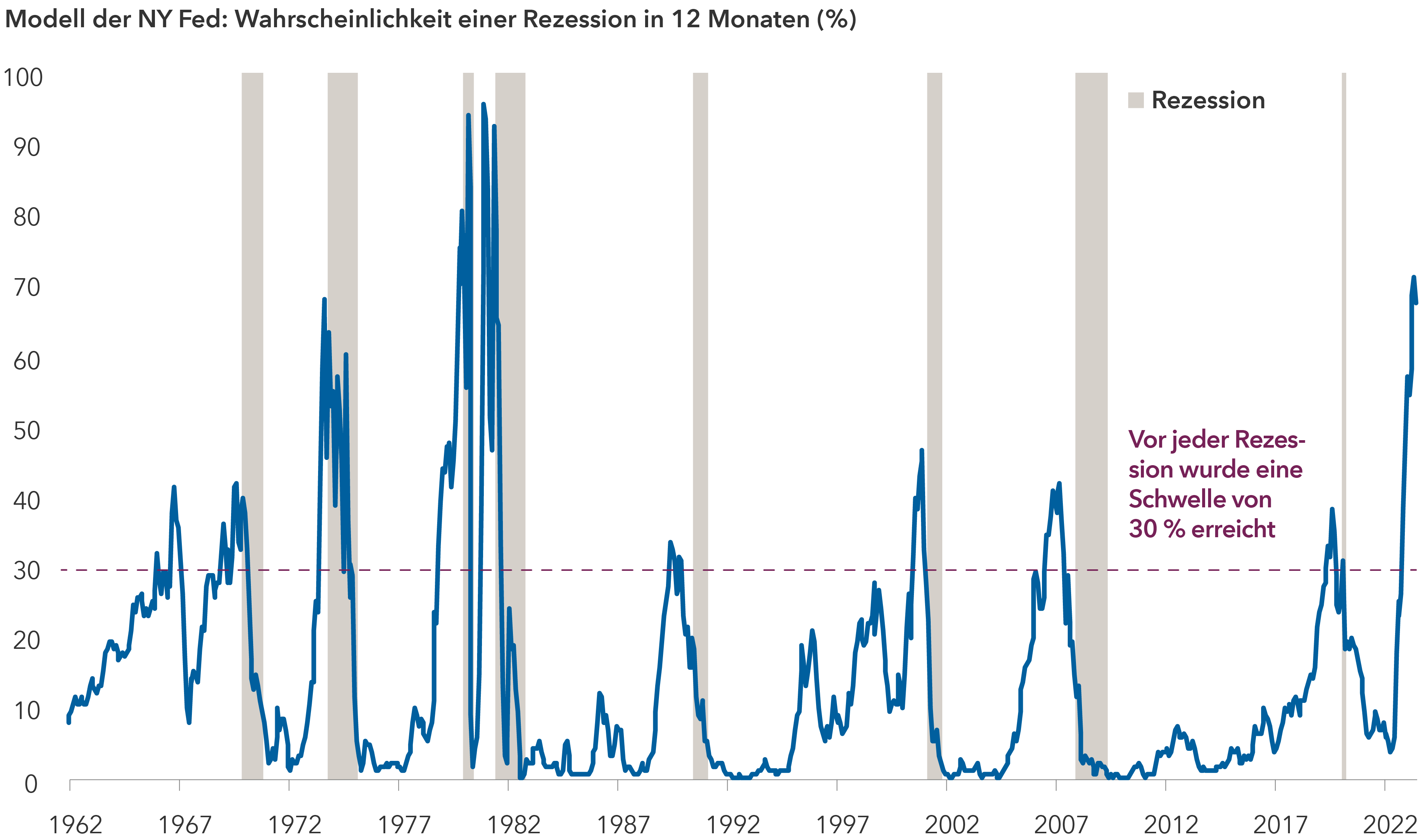

Die Wahrscheinlichkeit einer Rezession ist in den letzten Monaten drastisch gestiegen

Quellen: Federal Reserve Bank of New York, Refnitiv Datastream. Stand 31.07.23 Die schattierten Balken stellen US-Rezessionen gemäß der Definition des National Bureau of Economic Research dar.

Statt einer offiziellen Rezession könnten wir eine Fortsetzung einer rollierenden Rezession sehen, in der Bereiche der Wirtschaft zu unterschiedlichen Zeitpunkten zurückgehen und sich wieder erholen. Beim Wohnungsbau gab es eine tiefere Abschwächung als bei vielen früheren Rezessionen und der Sektor hat begonnen, sich wieder zu erholen. Ebenso hat sich die Halbleiterindustrie von einem ausgeprägten Rückgang im Jahr 2022 kräftig erholt. Wenn bestimmte Sektoren weiter steigen, während andere sich abschwächen, erhöht dies die Möglichkeit, eine breite Rezession zu vermeiden.

Natürlich könnten andere Faktoren die kurzfristigen Aussichten eintrüben. Ein sich abschwächender Arbeitsmarkt oder ein geopolitischer Schock – wie eine Eskalation des Krieges in der Ukraine – könnte den Zeithorizont für eine US-Rezession beschleunigen.

7. Wie können Anleger ein Aktienportfolio für eine Rezession positionieren?

Wir haben bereits festgestellt, dass Aktien in Rezessionen oft schlecht abschneiden. Aber der Versuch, günstige Marktzeitpunkte zu erwischen, um Aktien zu verkaufen, wird nicht angeraten. Also sollten Anleger nichts tun? Ganz und gar nicht.

Zur Vorbereitung können Anleger die Gelegenheit nutzen, ihre gesamten Vermögensallokationen zu überprüfen, die sich während des Bullenmarktes erheblich verändert haben können, um sicherzustellen, dass die Portfolios ausgewogen und diversifiziert sind.

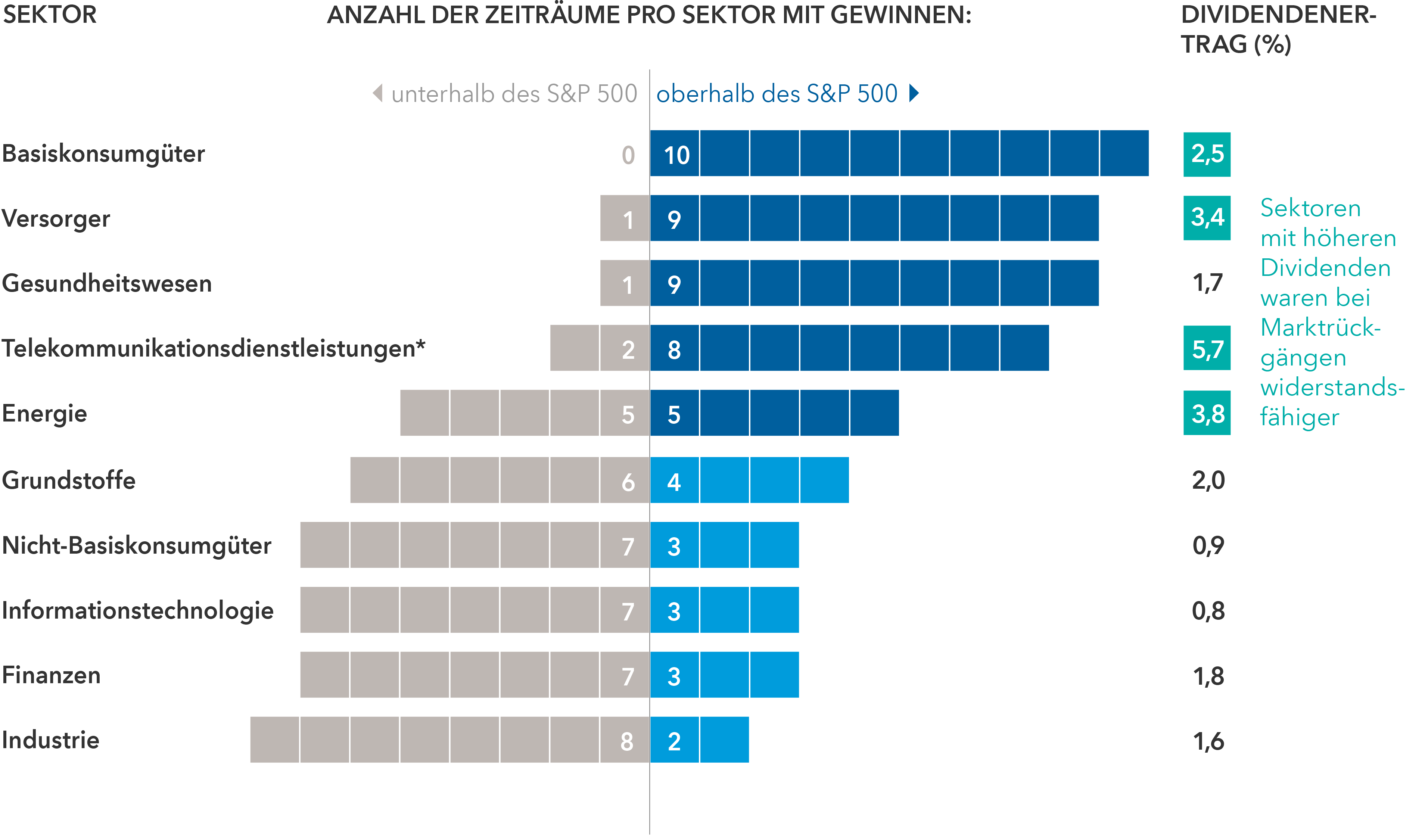

Über zehn Rückgänge betrachtet, haben einige Sektoren besser abgeschlossen als der Gesamtmarkt.

*Im September 2018 wurde der Sektor Telekommunikationsdienstleistungen in Kommunikationsdienste umbenannt und seine Unternehmenszusammensetzung hat sich erheblich verändert. Die dargestellte Dividendenrendite bezieht sich auf die Unternehmensgruppe der Telekommunikationsdienstleistungen, einer Untergruppe des neu geschaffenen Sektors Kommunikationsdienste. Die Dividendenrendite für den Sektor Telekommunikationsdienstleistungen war zum 31.08.23 bei 0,8 %.

Quellen: Capital Group, FactSet. Berücksichtigt die letzten zehn Zeiträume, in denen der S&P 500 auf Basis der Gesamtrendite um mehr als 15 % zurückgegangen ist. Die Sektorrenditen für 1987 sind gleich gewichtet, wobei Indexbestandteile aus 1989, dem frühesten verfügbaren Datensatz, verwendet wurden. Der Bärenmarkt 2022 wird zum 31.08.23 noch als aktuell angesehen und in dieser Analyse berücksichtigt. Die Dividendenrenditen entsprechen dem Stand zum 31.08.2023.

Nicht alle Aktien reagieren in Phasen wirtschaftlicher Belastung gleich. Bei den acht größten Aktienrückgängen zwischen 1987 und 2022 schnitten einige Sektoren durchgehend besser ab als andere – in der Regel solche mit höheren Dividenden wie Basiskonsumgüter und Versorgungsunternehmen. Dividenden können bei breit fallenden Aktienkursen ein stetes Renditepotenzial bieten.

Wachstumsorientierte Aktien können in Portfolios noch einen Platz haben, aber Anleger sollten Unternehmen mit starken Bilanzen, konsistenten Cashflows und einer Historie an langfristigem Wachstum in Betracht ziehen, die kurzfristigen Volatilitäten besser standhalten können.

Selbst in einer Rezession können viele Unternehmen profitabel bleiben. Konzentrieren Sie sich auf Unternehmen mit Produkten und Dienstleistungen, die die Menschen weiterhin täglich nutzen, wie Telekommunikationsunternehmen, Versorgungsunternehmen und Lebensmittelhersteller mit Preissetzungsmacht.

8. Wie können Anleger ein Anleihenportfolio für eine Rezession positionieren?

Festverzinsliche Wertpapiere sind oft der Schlüssel zu einer erfolgreichen Investition in einer Rezession oder einem Bärenmarkt. Das liegt daran, dass Anleihen ein Mittel für Stabilität und Kapitalerhalt sein können, insbesondere wenn die Aktienmärkte volatil sind.

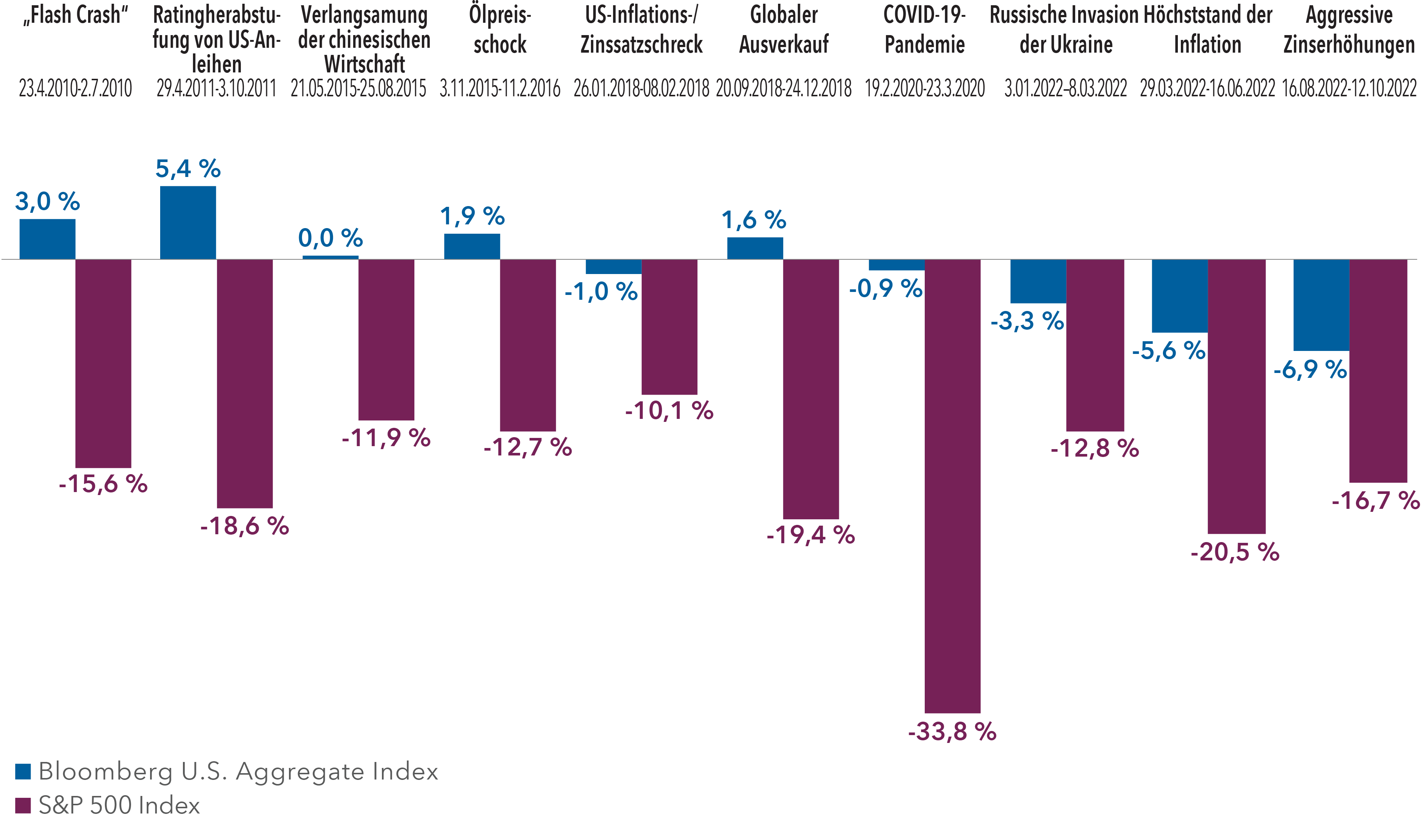

Der Marktausverkauf im Jahr 2022 war insofern einzigartig, als viele Anleihen nicht ihre typische Rolle als sicherer Hafen spielten. Doch in den sieben vorherigen Marktkorrekturen stiegen die Anleihen – gemessen am Bloomberg US Aggregate Index – viermal und gingen nie mehr als 1 % zurück.

Qualitätsanleihen waren bei volatilen Aktienmärkten recht stabil

Quellen: Bloomberg Index Services Ltd., RIMES, Standard & Poor’s. Die für Marktkorrekturen angegebenen Daten basieren auf Preisrückgängen von 10 % oder mehr (ohne reinvestierte Dividenden) im S&P 500, wobei zwischen den Rückgängen eine Erholung von mindestens 50 % über mehr als einen Geschäftstag anhielt. Beinhaltet alle abgeschlossenen Korrekturen zwischen dem 01.01.10 und dem 31.08.23. Die Renditen basieren auf der Gesamtrendite in US-Dollar. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Es ist immer wichtig, die richtige festverzinsliche Allokation zu erreichen. Da die Wirtschaft jedoch mit einer Zeit der Unsicherheit konfrontiert ist, ist es besonders wichtig, sich auf Anleihenbestände zu konzentrieren, die dazu beitragen können, ihre Portfolios auszugleichen. Anleger müssen ihre Anleihenallokation nicht unbedingt vor einer Rezession erhöhen, können aber ihre Exposition überprüfen, um sicherzustellen, dass sie für eine Diversifizierung von Aktien, Einkommen, Kapitalerhalt und Inflationsschutz positioniert ist – was wir als die vier Schlüsselrollen betrachten, die festverzinsliche Wertpapiere in einem gut diversifizierten Portfolio spielen können.

9. Wie kann man sich auf eine Rezession vorbereiten?

Vor allem sollten Anleger Ruhe bewahren, wenn sie vor und während einer Rezession investieren. Emotionen können eine der größten Hürden für eine starke Investitionsrendite sein – und dies gilt insbesondere in Zeiten von wirtschaftlichem und marktbezogenem Stress.

Wenn Sie etwas aus der Lektüre dieses Leitfadens gelernt haben, ist es wahrscheinlich, dass die Bestimmung des genauen Beginn- oder Enddatums einer Rezession nicht nur schwierig ist, sondern überdies auch gar nicht so entscheidend. Wichtiger ist es, eine langfristige Perspektive beizubehalten und sicherzustellen, dass die Portfolios angemessen ausgewogen sind, um von Perioden potenziellen Wachstums zu profitieren, während sie gleichzeitig resilient genug sind, um Verluste in Zeiten der Volatilität zu minimieren.

Unsere neuesten Erkenntnisse

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Jared Franz

Jared Franz

Darrell Spence

Darrell Spence