Capital IdeasTM

Perspectives d’investissement de Capital Group

Allocation d’actifs

2023 est une année pour le moins palpitante pour les marchés financiers, entre les actions qui ont rebondi au-delà des attentes et le taux du bon du Trésor américain à 10 ans qui a progressé d’environ 40 points de base (pb) depuis janvier. Qu’est-ce qui attend désormais les investisseurs pour cette fin d’année ? D’après mon analyse, les marchés sont en train de négocier un tournant majeur, caractérisé par la fin des politiques monétaires restrictives, un contexte dans lequel les investisseurs de long terme peuvent trouver des opportunités attrayantes pour générer des revenus.

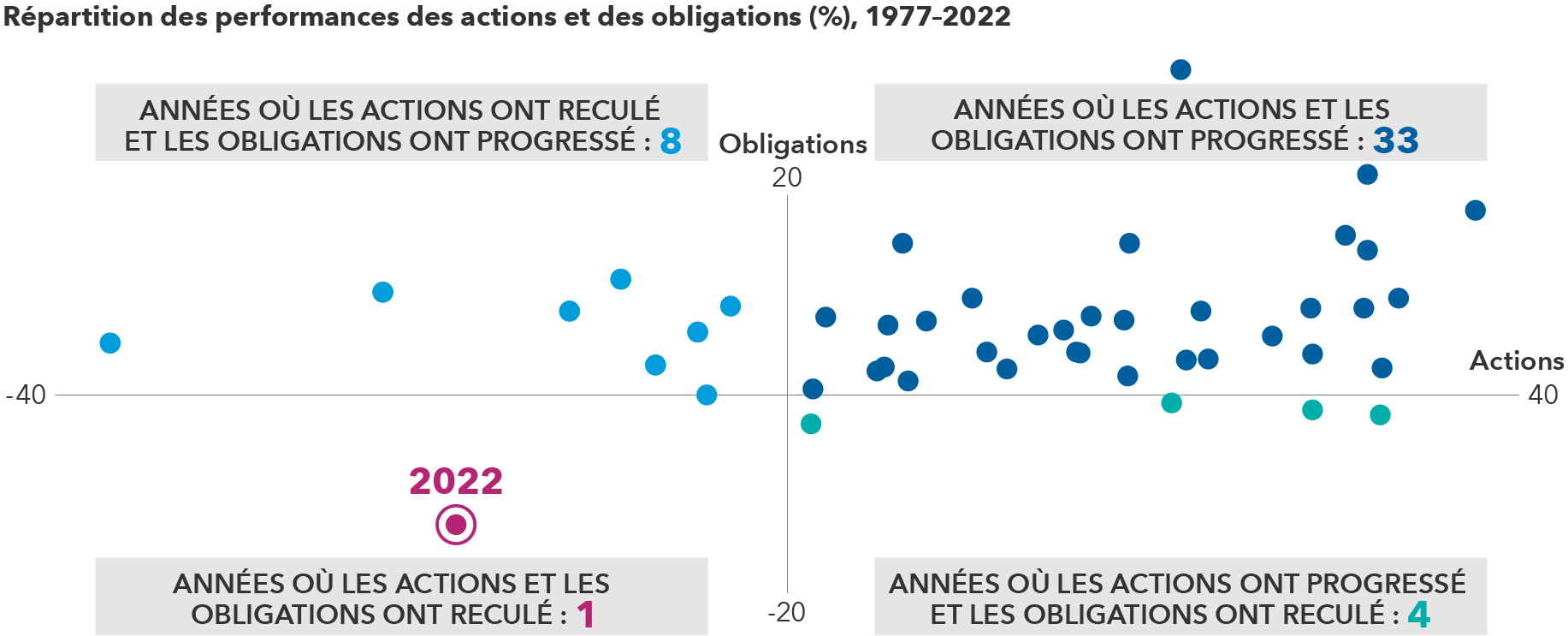

L’année dernière a été un choc pour de nombreux acteurs de la communauté des investisseurs: C’était la première fois depuis au moins 45 ans que les actions et les obligations affichaient toutes deux des rendements négatifs au cours d’une année civile. l’accélération brutale de l’inflation a contraint les banques centrales à relever leurs taux directeurs à un rythme effréné, ce qui a eu pour effet de plomber les performances de l’ensemble des marchés boursiers. Pour la première fois en plus de 45 ans, les actions comme les obligations ont plongé en même temps. Même les obligations de qualité n’ont pas joué leur rôle de diversification, sur lequel les investisseurs comptent habituellement pour se prémunir contre la volatilité.

2022 a été une année particulièrement éprouvante pour les investisseurs

Sources : Capital Group, Bloomberg Index Services Ltd., Standard & Poor’s. Chaque point représente une année entre 1977 et 2022. Performances des actions : indice S&P 500. Performances des obligations : indice Bloomberg US Aggregate. Les résultats passés ne préjugent pas des résultats futurs.

Refroidis par les turbulences boursières de 2022, les investisseurs ont dès lors délaissé les obligations au profit d’instruments monétaires assortis de rendements potentiellement supérieurs. Selon l’Investment Company Institute (ICI), les fonds monétaires ont ainsi atteint un encours record de 5 600 milliards USD au début du mois de septembre. Aujourd’hui, alors que les investissements en liquidités continuent de séduire de nombreux investisseurs, la politique monétaire américaine semble proche d’un point d’inflexion. Et à en croire les données historiques, le moment est peut-être venu de revenir aux actions et aux obligations.

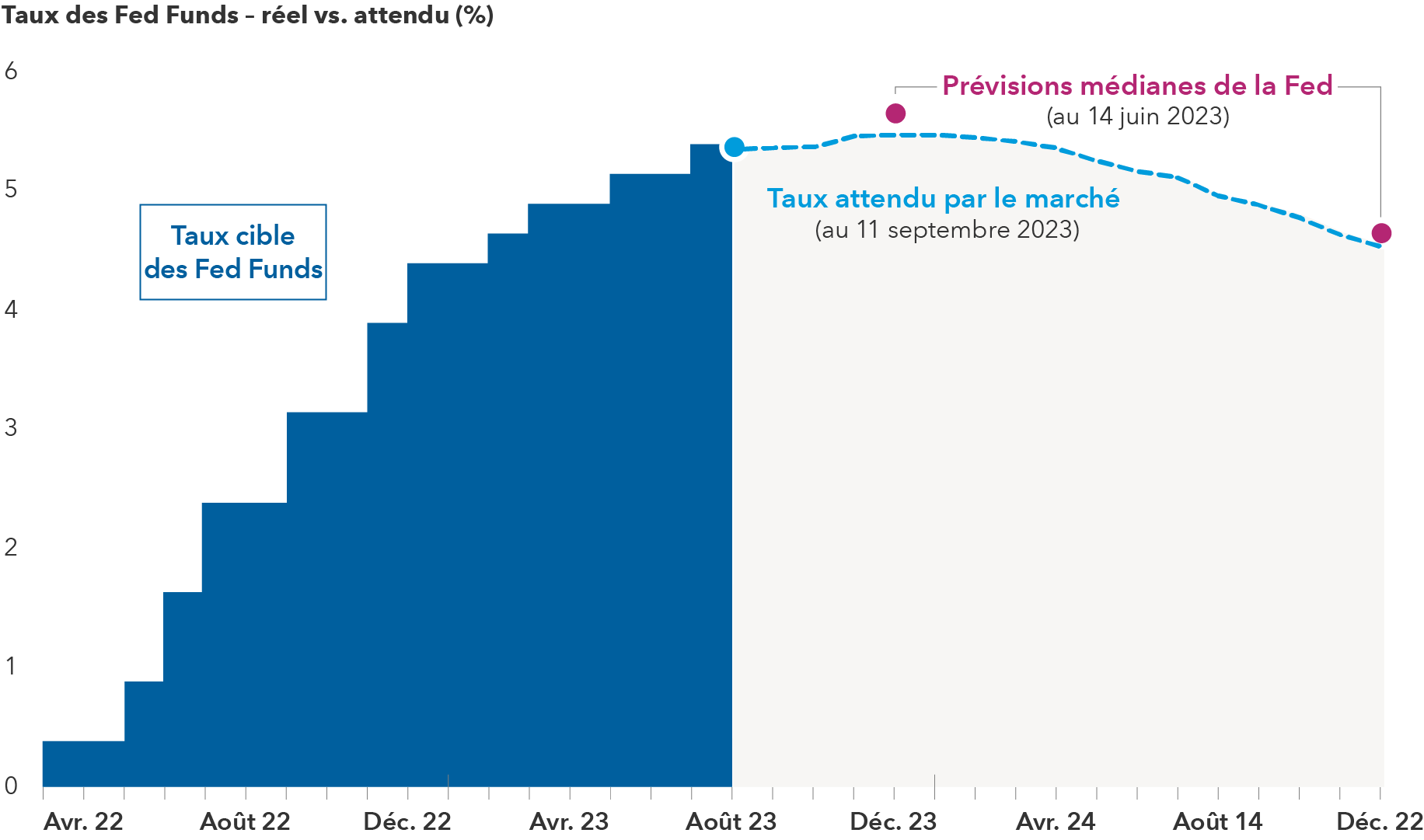

Les taux d’intérêt américains vont-ils encore augmenter ?

Bien qu’il soit impossible de savoir quand le taux des Fed Funds cessera d’augmenter, les marchés et la Fed elle-même estiment qu’il est proche de son point culminant, et qu’il pourrait diminuer d’environ 100 pb courant 2024.

Les marchés et la Fed anticipent une baisse des taux d’intérêt en 2024

Sources : Bloomberg, Réserve fédérale américaine. Taux cible des Fed Funds : milieu de la fourchette de 50 pb visé par la Fed pour fixer son taux directeur. Taux attendu par le marché : indicateur du taux des Fed Funds potentiel futur, calculé à partir des contrats de type « futures » sur Fed Funds.

Pour avoir une idée plus précise de ce qu’implique la fin de cycle de hausse des taux, il peut être utile de regarder en arrière : on observe ainsi qu’au terme des quatre derniers cycles haussiers de la Fed, les rendements des investissements en liquidités ont diminué, tandis que les cours des actions et des obligations sont repartis à la hausse.

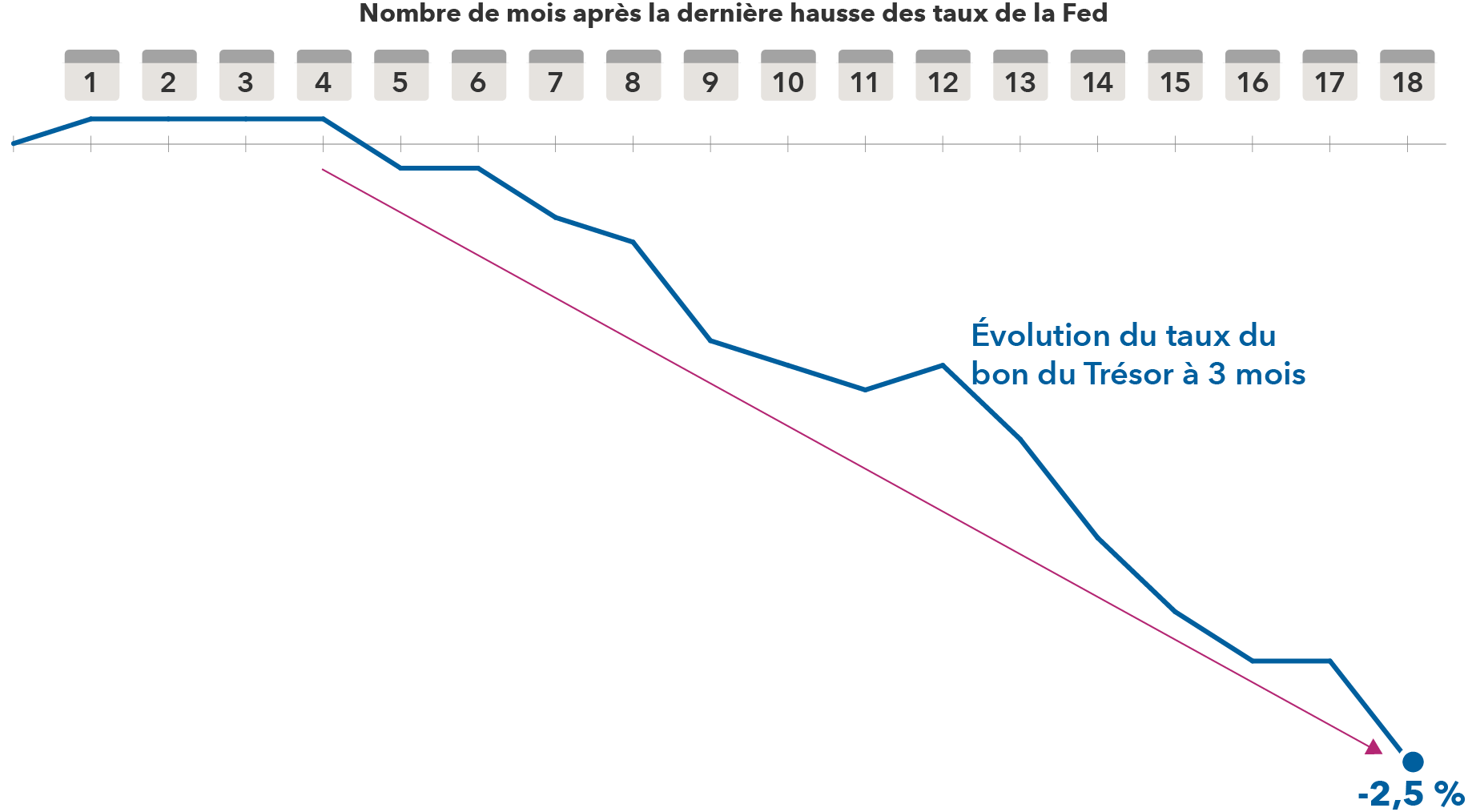

Les rendements des liquidités ont tendance à reculer quand les taux de la Fed cessent d’augmenter

Les investisseurs en fonds monétaires bénéficient actuellement de rendements proches de 5 % (un niveau basé sur le taux du bon du Trésor américain à 3 mois), un niveau très attractif après la période prolongée de taux quasi nuls qui a succédé à la crise financière mondiale. À noter cependant que ces rendements sont déjà érodés par l’inflation et qu’ils pourraient reculer davantage encore à moyen terme, c’est-à-dire quand le cycle de hausse des taux de la Fed aura pris fin.

Les données historiques parlent d’elles-mêmes : L’histoire montre qu’au cours des 18 mois qui ont suivi la fin des hausses de taux par la Fed au cours des quatre derniers cycles, les rendements des investissements assimilables à des liquidités ont traditionnellement diminué rapidement. Le rendement du Trésor américain à trois mois, un titre de référence dont le rendement est similaire à celui des investissements en espèces, a chuté en moyenne de 2,5 %. Si l’histoire devait se répéter, il faut ainsi s’attendre à ce que les rendements actuels des fonds monétaires diminuent. Partant de ce scénario, les investisseurs ont tout intérêt à investir activement dans des actions et des obligations.

Le taux du bon du Trésor à 3 ans a tendance à plonger après la fin d’un cycle de hausse des taux directeurs

Sources : Bloomberg, Réserve fédérale américaine. Au 30 juin 2023. Recul moyen du taux du bon du Trésor américain à 3 mois à compter du mois de la dernière hausse du taux des Fed Funds, au cours des quatre derniers cycles de hausse des taux survenus entre 1995 et 2018. Les résultats passés ne préjugent pas des résultats futurs.

Où réinvestir ses liquidités ?

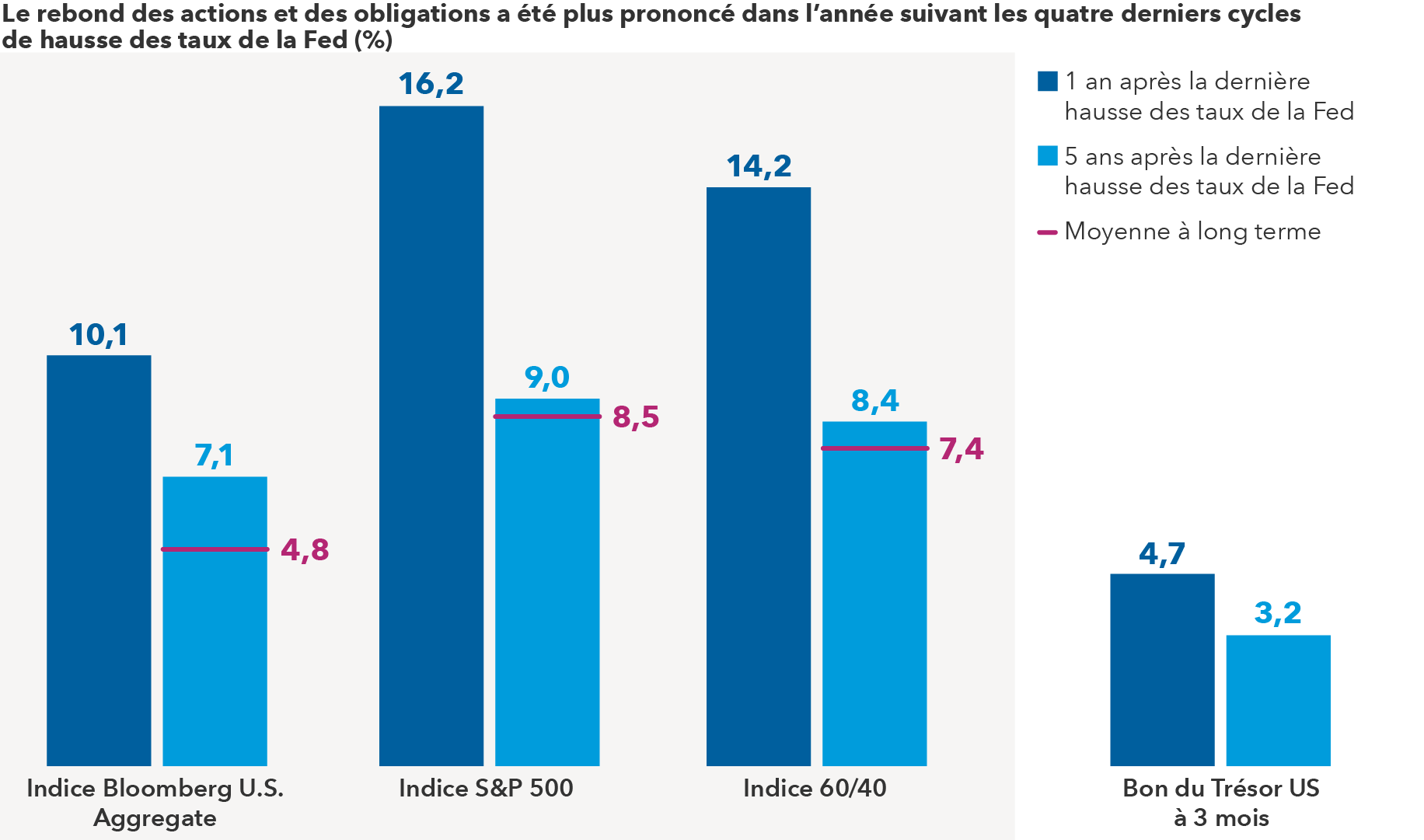

Si vous convenez que la Fed a presque terminé sa hausse et que les rendements des liquidités pourraient baisser avec le temps, la question est la suivante: Où investir aujourd’hui? Il s’avère que les actions et les obligations ont enregistré de solides performances au cours de l’année suivant la fin des quatre derniers cycles de hausse des taux directeurs, des performances qui se sont d’ailleurs globalement maintenues pendant 5 ans.

Les actions et les obligations ont tendance à surperformer les fonds monétaires après la fin d’un cycle de hausse des taux d’intérêt, en particulier la première année

Sources : Capital Group, Morningstar. Performances moyennes des indicateurs sectoriels respectifs à compter du mois de la dernière hausse du taux de la Fed au cours des quatre cycles de hausse des taux survenus entre 1995 et 2018, et ce jusqu’au 30 juin 2023. Indice 60/40 : 60 % indice S&P 500 et 40 % indice Bloomberg US Aggregate, avec rééquilibrage mensuel. Moyenne à long terme : résultats annualisés moyens à 5 ans depuis 1995. Les résultats passés ne préjugent pas des résultats futurs.

Les obligations sont donc en train de retrouver leur attrait en offrant à nouveau un solide potentiel de revenu aux investisseurs. L’indice Bloomberg US Aggregate, que nous utilisons comme indicateur de référence du marché mondial des obligations de qualité, affichait un yield-to-worst (taux le plus faible pouvant être perçu sur une obligation sans que son émetteur n’aille jusqu’au défaut de paiement) de 5,0 % fin août, soit près du double de sa moyenne sur 10 ans, dont le faible niveau est imputable aux politiques monétaires ultra-accommodantes de la décennie écoulée. Voilà qui constitue un point de départ solide pour les investisseurs prêts à revenir aux obligations.

La sensibilité des obligations aux taux d’intérêt, qui avait causé leur débâcle en 2022, redeviendrait dès lors un facteur de soutien si les taux repartaient à la baisse. Prenons l’exemple d’un indice obligataire qui présente une duration (ou sensibilité aux taux d’intérêt) de 6,25 ans, ce qui signifie que si les taux obligataires baissaient d’environ 100 pb en 2024, les investisseurs pourraient bénéficier d’une appréciation des cours de l’ordre de 6,25 %, toutes choses étant égales par ailleurs. Dans ces conditions, et sous réserve que la qualité du crédit reste globalement identique, les composantes « revenu » et « appréciation du cours » pourraient contribuer à générer un rendement total à deux chiffres sur 1 an. En parallèle, les rendements des fonds monétaires repasseraient sous la barre des 5 %.

En ce qui concerne les actions, les risques qui pèsent sur le système financier américain devraient se dissiper lorsque la Fed cessera de resserrer sa politique monétaire. La stabilisation – et ensuite la baisse possible – des coûts d’emprunt pour les entreprises et les ménages qui pourraient en découler donneront alors un coup de fouet à l’économie et aux bénéfices des entreprises, ce qui devrait également profiter aux investisseurs en actions.

À l’heure actuelle, une stratégie équilibrée pourrait également s’avérer intéressante pour les investisseurs plus prudents. Un portefeuille équilibré a tendance à détenir des positions plus défensives dans des actions versant des dividendes et des obligations de haute qualité. si l’économie devait ralentir davantage, voire entrer en récession.

Il faut du courage pour passer à l’action

L’inaction peut être lourde de conséquences, en particulier pour les investisseurs qui choisissent de conserver leurs investissements en liquidités. Les émotions des investisseurs sont réelles. Les pertes passées restent douloureuses et les taux apparemment attractifs actuels sur les marchés monétaires font du bien. les investisseurs doivent savoir que rien n’est jamais définitif. S’ils attendent trop longtemps pour revenir sur les marchés actions et obligations, ils risquent de passer à côté d’opportunités potentiellement plus rémunératrices.

Chez Capital Group, nous nous efforçons d’aider nos clients à réussir leurs investissements à long terme, et je suis convaincu que le meilleur moyen d’y parvenir est de s’exposer aux marchés actions et obligations. Nos analystes et nos gérants de portefeuille scrutent le monde pour trouver de nouvelles idées d’investissement, et ce quelle que soit la conjoncture. Nous sommes des professionnels optimistes et soucieux de contribuer à améliorer le quotidien des individus grâce à des investissements réussis.

Nos dernières analyses

-

-

-

European Equity

-

Indicateurs économiques

-

Gestion obligataire

SUR LE MÊME THÈME

Restez à l’écoute des perspectives de notre équipe d’investissement.

Inscrivez-vous dès maintenant pour recevoir tous les quinze jours dans votre boîte de réception des idées et des articles d'actualité de l'industrie.

Les résultats passés ne préjugent pas des résultats futurs. Il est impossible d’investir directement dans les indices, qui ne sont pas gérés. La valeur des investissements et le revenu qu’ils génèrent ne sont pas constants dans le temps, et les investisseurs ne sont pas assurés de récupérer l’intégralité de leur mise initiale. Les informations fournies dans le présent document ne constituent pas une offre de conseil en investissement, en fiscalité ou autre, ni une sollicitation à l’achat ou à la vente de titres.

Les déclarations attribuées à un individu représentent les opinions de ce dernier à la date de leur publication, et ne reflètent pas nécessairement le point de vue de Capital Group ou de ses filiales. Sauf mention contraire, toutes les informations s’entendent à la date indiquée. Certaines données ayant été obtenues de tiers, leur fiabilité n’est pas garantie.

Capital Group gère des actions par le biais de trois entités d’investissement, qui décident en toute indépendance de leurs investissements et de leurs votes par procuration. Les professionnels de l’investissement obligataire assurent la recherche et la gestion d’actifs obligataires par le biais de Capital Group. Pour ce qui concerne les titres apparentés à des titres de participation, ils agissent uniquement pour le compte de l’une des trois entités d’investissement en actions.

Mike Gitlin

Mike Gitlin