Internationale Aktien

Capital IdeasTM

Investmentresearch von der Capital Group

Asset-Allokation

Dieses Jahr als „interessantes Jahr an den Finanzmärkten“ zu bezeichnen, wäre eine glatte Untertreibung. Aktien entwickelten sich stärker als von den meisten erwartet, und die Rendite der 10-jährigen US-Schatzanleihen stieg zum 13. September um 40 Basispunkte. Wie also ist die Lage vor dem letzten Quartal 2023? Nach meiner Einschätzung stehen wir kurz vor einem großen Umschwung mit hervorragenden Chancen für langfristige Anleger, denn die Zentralbanken beenden ihre restriktive Geldpolitik und schlagen einen wesentlich expansiveren Kurs ein.

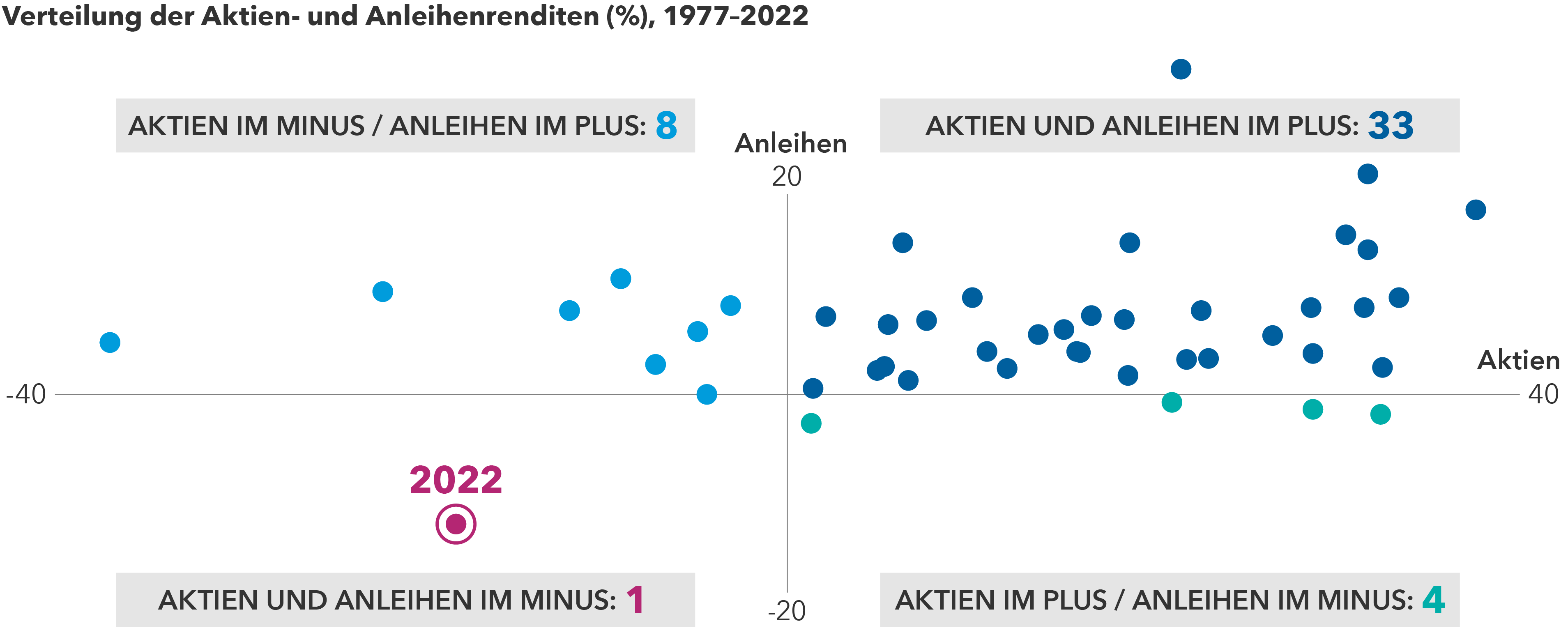

Das vergangene Jahr war für viele Investoren ein Desaster: Zum ersten Mal seit mindestens 45 Jahren verzeichneten sowohl Aktien als auch Anleihen über den Zeitraum eines gesamten Kalenderjahrs negative Renditen. Die US-Notenbank Federal Reserve (Fed) und andere Zentralbanken hoben die Zinssätze stark an, um der hohen Inflation entgegenzuwirken. Dies wirkte sich auf breiter Ebene auf die Renditen von Investoren aus. Die Anleger verlassen sich darauf, dass eine Diversifikation mit hochwertigen Anleihen sie gegenüber der Volatilität von Aktien absichert – aber dieser Effekt blieb nahezu komplett aus.

Die meisten Investoren hatten noch nie ein so schwieriges Jahr erlebt wie 2022

Quellen: Capital Group, Bloomberg Index Services Ltd., Standard & Poor's. Jeder Punkt steht für eine jährliche Rendite an den Aktien- und Anleihemärkten von 1977 bis 2022. Aktienrenditen, dargestellt durch den S&P 500 Index. Anleiherenditen, dargestellt durch den Bloomberg US Aggregate Index. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Die Turbulenzen der Märkte im Jahr 2022 und die Aussicht auf relativ hohe Renditen an den Geldmärkten führten dazu, dass sich die Anleger bargeldähnlichen Produkten zuwandten. Geldmarktfonds befanden sich laut dem Investment Company Institute am 6. September mit 5,6 Billionen US-Dollar auf einem Allzeithoch. Barinvestitionen erscheinen nach wie vor vielen Anlegern attraktiv, aber die Fed scheint kurz vor einem entscheidenden Wendepunkt zu stehen. Die Geschichte lehrt uns, dass dies eine günstige Gelegenheit sein könnte, wieder auf Aktien und Anleihen zu setzen.

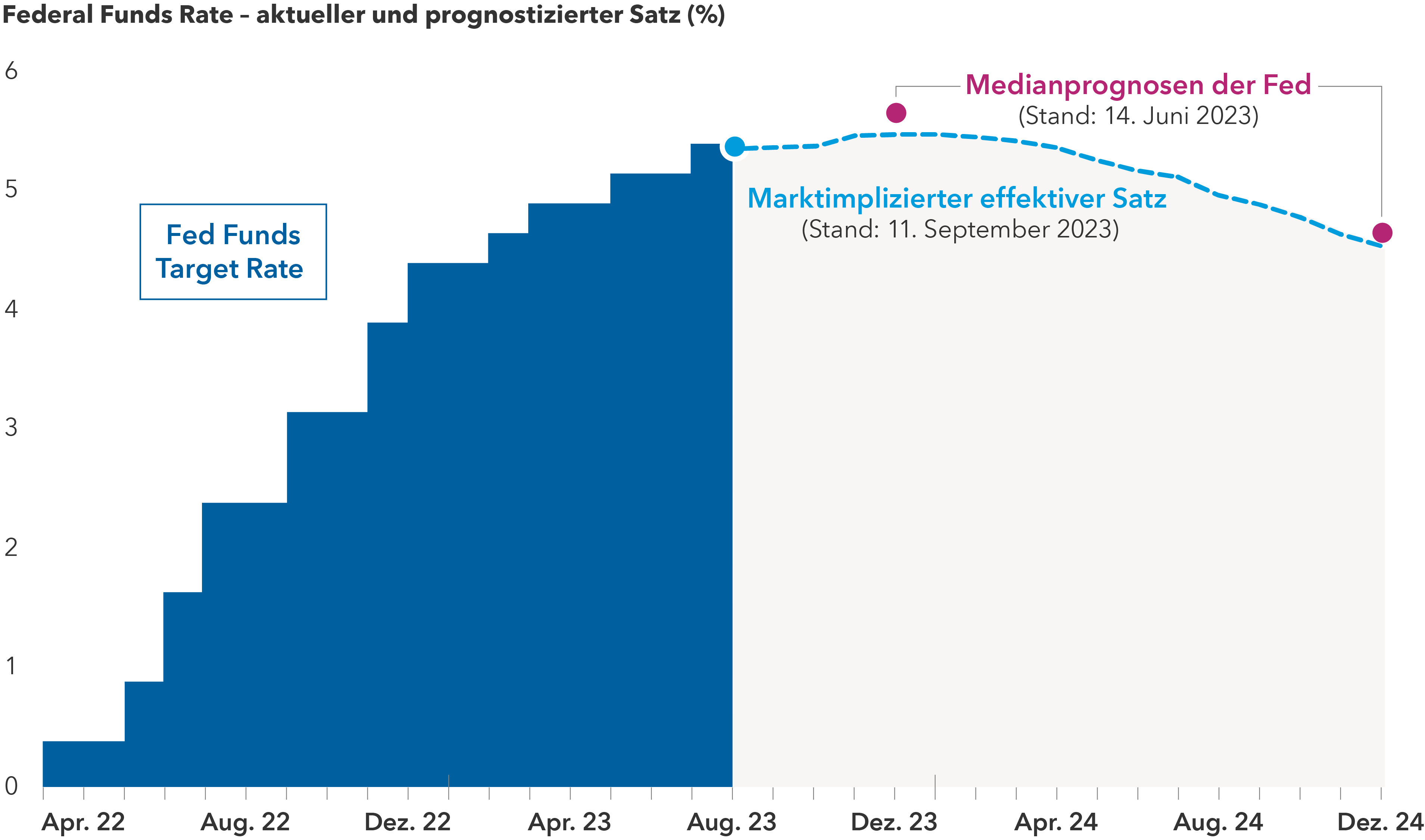

Wird die Fed die Zinsen wieder anheben?

Niemand weiß genau, wann die Fed ihre Zinserhöhungen beenden wird. Sowohl die Märkte als auch die Fed selbst gehen jedoch davon aus, dass aktuell der Höchststand beim Leitzins in etwa erreicht ist und bis Ende 2024 eine Zinssenkung um rund 100 Basispunkte stattfinden wird.

Sowohl der Markt als auch die Fed gehen davon aus, dass die Zinsen im Jahr 2024 sinken

Quellen: Bloomberg, Federal Reserve. Die angegebene Federal Funds Target Rate ist die Mitte des 50-Basispunkte-Bereichs, den die Federal Reserve bei der Festlegung ihres Leitzinses anstrebt. Marktimplizite effektive Zinssätze sind ein Maß dafür, wie hoch die Federal Funds Target Rate in Zukunft sein könnte, und werden anhand von Marktdaten zu Fed Funds Rate-Futures berechnet.

Sie glauben, dass die Fed die Zinsen nicht weiter erhöhen wird. Wie haben sich vergleichbare Situationen in der Vergangenheit entwickelt? Eine Analyse des Endes der letzten vier Zinserhöhungszyklen der Fed zeigt, dass die Renditen für Baranlagen sanken, während sich Aktien und Anleihen positiv entwickelten.

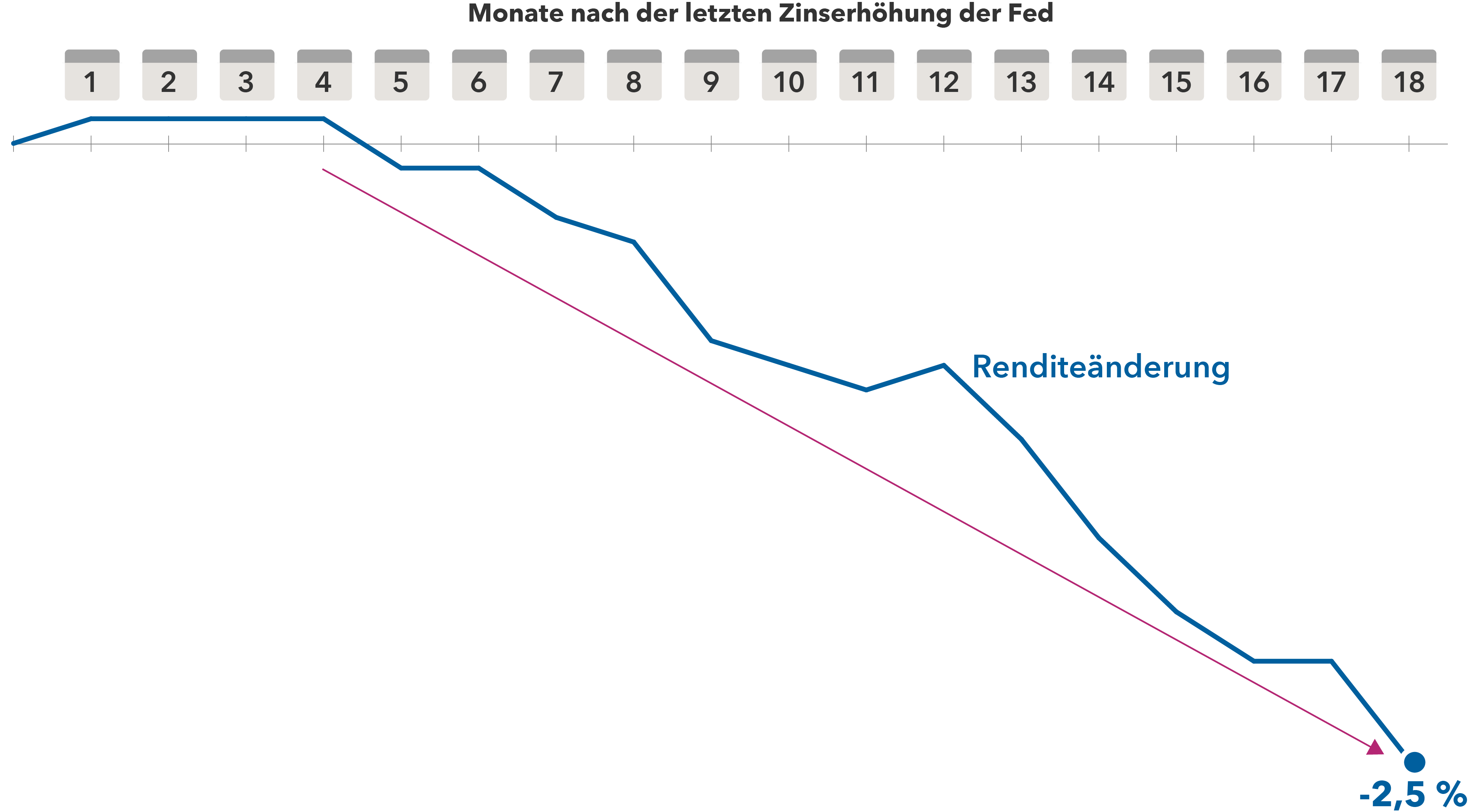

Generell zeigt die Geschichte, dass die Renditen von Investitionen in Barmittel nach dem Ende von Zinserhöhungen der Fed zurückgehen.

Geldmarktfonds mögen mit einer Rendite von etwa 5 % gegenüber dreimonatigen US-Treasuries als Benchmark attraktiv erscheinen, insbesondere nach einer längeren Periode experimenteller Nullzinspolitik im Anschluss an die globale Finanzkrise. Doch die derzeit durch das Festhalten an Barinvestitionen erzielte Rendite wird durch die aktuell moderate Inflation geschmälert. Darüber hinaus ist anzunehmen, dass es nach Beendigung der Zinserhöhungen durch die Fed keine weitere Aufwärtsentwicklung bei bargeldähnlichen Instrumenten geben wird.

Diese These wird von konkreten Zahlen der Vergangenheit gestützt. In den 18 Monaten nach Ende der letzten vier Zinserhöhungszyklen der Fed gingen die Renditen bargeldähnlicher Anlagen jeweils schnell und stark zurück. Die Rendite dreimonatiger US-Schatzanleihen, die sich generell ähnlich wie bargeldähnliche Instrumente entwickeln und deshalb als Benchmark herangezogen werden, fiel dabei durchschnittlich um 2,5 %. Sollte sich die Geschichte wiederholen, würden die Renditen von Geldmarktfonds sinken, und Investoren würden mit aktiven Investments in Aktien und Anleihen besser abschneiden.

Die Renditen von 3-monatigen Treasury Bills gingen nach der letzten Zinserhöhung der letzten vier Zinserhöhungszyklen der Fed jeweils stark zurück

Quellen: Bloomberg, Federal Reserve. Stand: 30. Juni 2023. Die Abbildung zeigt den durchschnittlichen Rückgang der Rendite von 3-monatigen Treasury Bills seit dem Monat, in dem die Fed letztmalig ihren Leitzins angehoben hat (Durchschnitt der letzten vier Erhöhungszyklen in den Jahren 1995 bis 2018). Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Investieren im aktuellen Umfeld

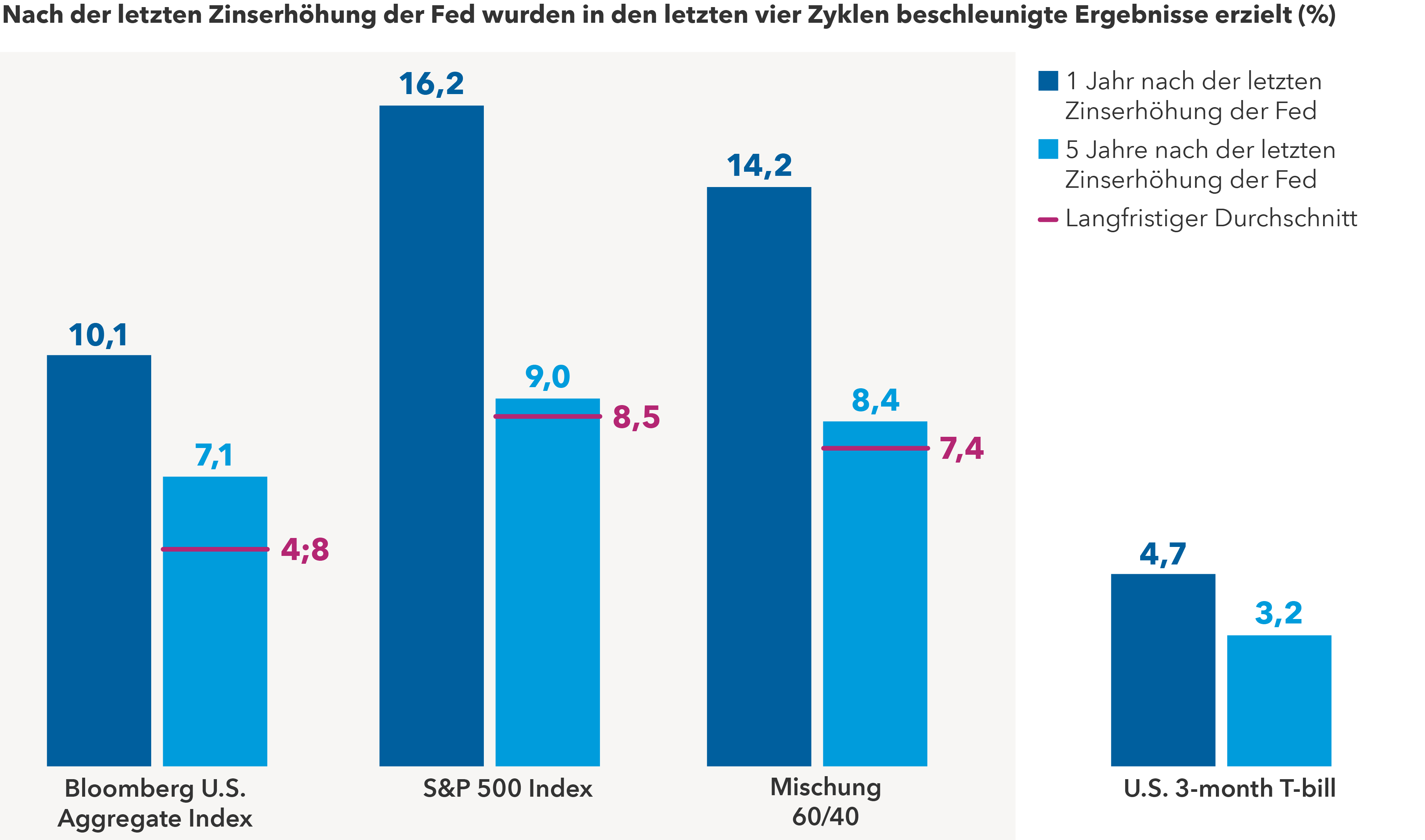

Wenn man davon ausgeht, dass die Fed die Zinsen nicht weiter erhöhen wird und die Renditen von bargeldähnlichen Instrumenten im Laufe der Zeit sinken könnten, ergibt sich eine Frage: Wo sollte man aktuell investieren? Im Jahr nach dem Ende der letzten vier Zinserhöhungszyklen der Fed wiesen jeweils sowohl Aktien als auch festverzinsliche Wertpapiere starke Renditen auf. Für langfristige Investoren ist wichtig zu wissen, dass diese relative Stärke dann auch über einen Zeitraum von fünf Jahren erhalten blieb.

Nach dem Ende von Zinserhöhungen der Fed überstiegen die langfristigen Renditen die von Investitionen in Barmittel, am stärksten im ersten Jahr danach

Quellen: Capital Group, Morningstar. Das Diagramm stellt die durchschnittlichen Renditen von Vertretern der jeweiligen Sektoren dar – beginnend im Monat der letzten Zinsanhebung der Fed in den letzten vier Übergangsphasen zwischen 1995 und 2018 und auf der Grundlage von Daten bis 30. 6. 2023. Die 60/40-Mischung entspricht 60 % S&P 500 Index und 40 % Bloomberg US Aggregate Index bei monatlicher Neugewichtung. Langfristige Durchschnittswerte, dargestellt anhand des annualisierten rollierenden Fünf-Jahres-Durchschnitts der Renditen ab 1995. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

Heute werden festverzinsliche Wertpapiere ihrem Ruf wieder gerecht und bieten Investoren ein solides Renditepotenzial. Der Bloomberg US Aggregate Index, den wir als Referenzwert für hochwertige globale Anleihen nutzen, hatte Ende August eine Yield-to-Worst-Rendite (niedrigste mögliche Rendite einer Anleihe bei vollständiger Erfüllung der Vertragsbedingungen und ohne Emittentenausfall) von 5,0 %. Das ist ungefähr das Doppelte des Durchschnitts der letzten 10 Jahre. In diesem Zeitraum drückte die sehr entgegenkommende Geldpolitik die Renditen. Dieses Potenzial bietet aktuell eine solide Basis für eine gute Gesamtrendite.

Das Zinsexposure, das Anleihen im Jahr 2022 schadete, kommt ihnen nun bei sinkenden Zinsen zugute. Das folgende hypothetische Beispiel zeigt, wie es funktionieren könnte. Die Duration des Index als Maß für die Zinssensitivität beträgt 6,25 Jahre. Wenn also die Renditen 2024 um etwa 100 Basispunkte sinken, verzeichnen die Anleger eine positive Kursrendite von 6,25 %, wenn alle anderen Faktoren unverändert bleiben. Diese Ertrags- und Kurskomponenten addieren sich zu einer hypothetischen einjährigen Rendite, die im zweistelligen Bereich liegen könnte, falls keine signifikante Verschlechterung der Bonität eintritt. Beim selben Szenario würden die Renditen von Geldmarktfonds unter 5 % sinken.

Für Aktien gilt, dass bei Beendigung der Straffungspolitik ein Risiko für das Finanzsystem verschwindet. Und da sich die Kreditkosten für Unternehmen und Verbraucher stabilisieren und schließlich zu sinken beginnen, erhöhen sich Wirtschaftswachstum und Unternehmensgewinne. In der Vergangenheit haben reine Aktienanleger davon profitiert.

Aktuell könnte eine gut diversifizierte Strategie auch für vorsichtigere Anleger attraktiv sein. Ausgewogene Portfolios beinhalten in der Regel defensivere Positionen mit Dividendenaktien und hochwertigen Anleihen. Wenn sich das Wirtschaftswachstum abschwächt oder es zu einer Rezession kommt, kann diese Strategie eine gewisse Stabilität bieten.

Veränderung braucht Mut

Beharrungskräfte können sehr stark sein, insbesondere wenn sie durch 5 % Rendite wie bei Investitionen in bargeldähnliche Produkte bedingt sind. Anlageentscheidungen haben eine starke emotionale Komponente. Erlittene Verluste schmerzen lange, und die aktuellen Renditen auf den Geldmärkten erscheinen attraktiv. Aber als Investoren wissen wir, dass die Märkte niemals stillstehen. Investoren laufen Gefahr, zu lange auf Bargeld zu setzen, und dadurch die sich ergebenden Chancen auf dem übrigen Markt zu verpassen.

Capital Group konzentriert sich darauf, Anlegern zu langfristigem Erfolg zu verhelfen. Ich bin fest davon überzeugt, dass der beste Weg zu diesem Ziel über die Aktien- und Anleihemärkte führt. Unsere Analysten und Portfoliomanager suchen unabhängig von den Aufwärts- und Abwärtsentwicklungen des Marktes ständig weltweit nach neuen Anlagechancen. Wir blicken optimistisch in die Zukunft und setzen uns dafür ein, dass Menschen von erfolgreicher Anlagetätigkeit profitieren können.

Unsere neuesten Erkenntnisse

ÄHNLICHE ARTIKEL

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Mike Gitlin

Mike Gitlin