Allocation d’actifs

Dire que l’année a été intéressante pour les marchés financiers est un euphémisme. Les actions ont été plus performantes que prévu et le rendement du Trésor américain à 10 ans a augmenté de 37 points de base au 13 septembre. Où en sommes-nous à l’aube de 2023? Je pense que nous sommes à mi-chemin d’une transition majeure, où les investisseurs à long terme peuvent trouver des occasions de revenus attrayantes, car les banques centrales passent d’une politique monétaire restrictive à quelque chose qui semble beaucoup plus bénin.

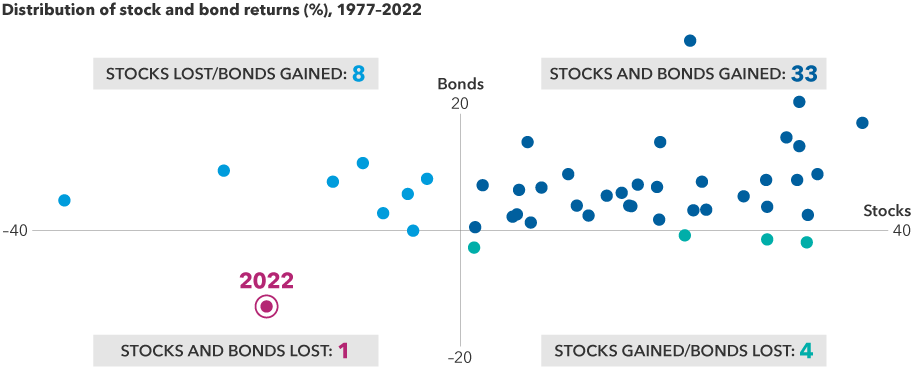

L’année dernière a été un choc pour de nombreux acteurs de la communauté financière : pour la première fois depuis au moins 45 ans, les actions et les obligations ont affiché des rendements négatifs au cours d’une année civile. Luttant contre une inflation élevée, la Réserve fédérale américaine (la Fed) a relevé les taux d’intérêt de manière agressive. Ces hausses ont nui aux résultats absolus dans tous les domaines. Le rôle habituel des obligations de qualité investissement en tant que source de diversification face à la volatilité des marchés boursiers, sur lequel les investisseurs comptent, s’est effondré.

La plupart des investisseurs n’ont jamais été confrontés à une année aussi difficile que 2022

Sources : Capital Group, Bloomberg Index Services Ltd, Standard & Poor’s. Chaque point représente un rendement annuel du marché des actions et des obligations de 1977 à 2022. Rendement des actions représenté par l’indice S&P 500. Rendements obligataires représentés par l’indice Bloomberg U.S. Aggregate. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Les turbulences des marchés en 2022, ainsi que la perspective de rendements relativement élevés sur les marchés monétaires, ont poussé les investisseurs à se tourner vers des alternatives de type liquidités. Selon l’Investment Company Institute, les fonds du marché monétaire ont atteint un niveau record de 5 600 G$ US au 6 septembre. Aujourd’hui, les placements en liquidités semblent encore intéressants pour de nombreux investisseurs, mais la Fed semble s’approcher d’un point d’inflexion. L’histoire nous enseigne que c’est peut-être l’occasion de revenir aux actions et aux obligations.

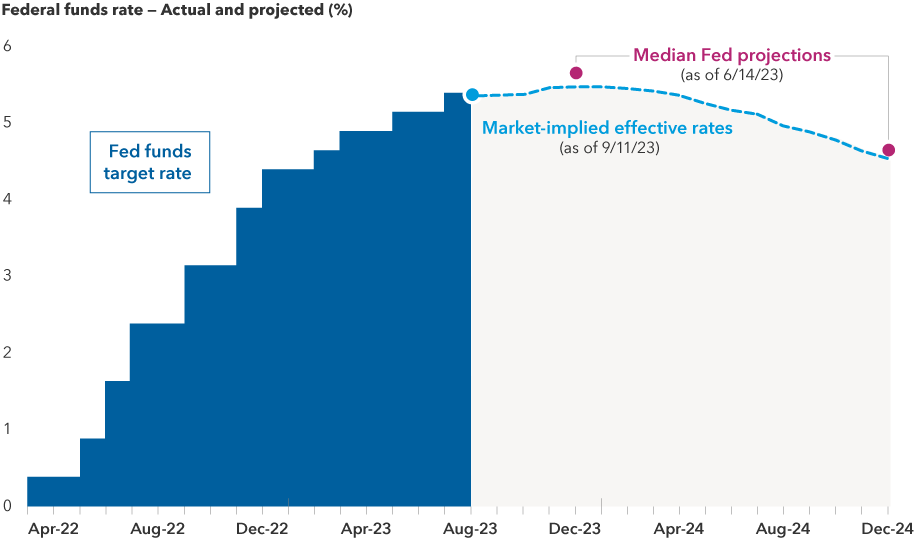

La Fed haussera-t-elle à nouveau les taux d’intérêt?

Personne ne sait exactement quand la Fed cessera de hausser ses taux. Toutefois, tant les marchés que la Fed elle-même prévoient que son taux directeur atteindra un sommet proche des niveaux actuels, puis diminuera d’environ 100 points de base d’ici à la fin de 2024.

Le marché et la Fed prévoient des taux plus bas en 2024

Sources : Bloomberg, Réserve fédérale américaine. Le taux cible des fonds fédéraux indiqué est le point médian de la fourchette de 50 points de base que la Réserve fédérale américaine vise pour fixer son taux directeur. Les taux effectifs implicites du marché sont une mesure de ce que le taux des fonds fédéraux pourrait être à l’avenir et sont calculés à l’aide des données du marché à terme des taux des fonds fédéraux.

Si vous pensez que la Fed a terminé ou qu’elle est sur le point de le faire, que nous indique le passé? Une analyse de la fin des quatre derniers cycles de hausse de la Fed indique que les investissements en liquidités ont diminué alors que les actions et les obligations ont prospéré.

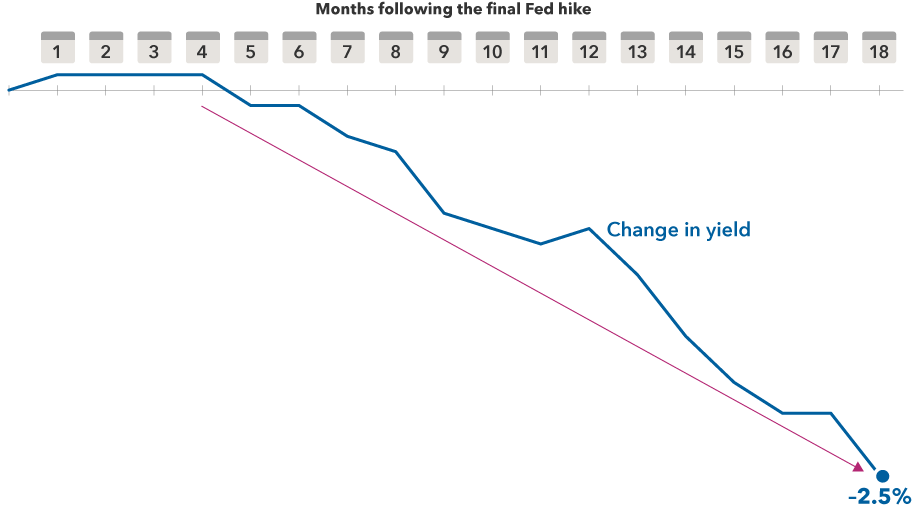

L’histoire démontre que les liquidités diminuent à la fin des cycles de hausse de la Fed

Les détenteurs de fonds du marché monétaire peuvent aujourd’hui se sentir à l’aise avec un rendement d’environ 5 %, basé sur le rendement de référence du Trésor américain à trois mois, surtout après une période prolongée de politique expérimentale de taux d’intérêt zéro après la crise financière mondiale. Cependant, l’avantage de rester en liquidités avec les rendements actuels est érodé par l’inflation modérée d’aujourd’hui. En outre, ces avoirs de type liquidités risquent d’être peu valorisés lorsque la Fed aura fini d’augmenter ses taux d’intérêt.

C’est là que les mathématiques entrent en jeu. Par le passé, au cours des 18 mois qui ont suivi la fin des hausses de taux de la Fed au cours des quatre derniers cycles, les rendements des investissements assimilables à des liquidités ont traditionnellement diminué rapidement. Le rendement du Trésor américain à trois mois, un titre de référence dont le rendement est similaire à celui des placements en espèces, a baissé en moyenne de 2,5 %. Si l’histoire devait se répéter, les rendements des fonds monétaires diminueraient et les investisseurs seraient mieux servis en investissant activement dans des actions et des obligations.

Les rendements des bons du Trésor à 3 mois ont fortement diminué après la dernière hausse de la Fed au cours des quatre derniers cycles.

Sources : Bloomberg, Réserve fédérale américaine. Au 30 juin 2023. Le graphique représente la baisse moyenne des bons du Trésor à 3 mois à partir du mois de la dernière hausse de la Fed au cours des quatre derniers cycles de transition de 1995 à 2018. Les résultats passés ne sont pas garants des résultats futurs.

Où placer son argent aujourd’hui?

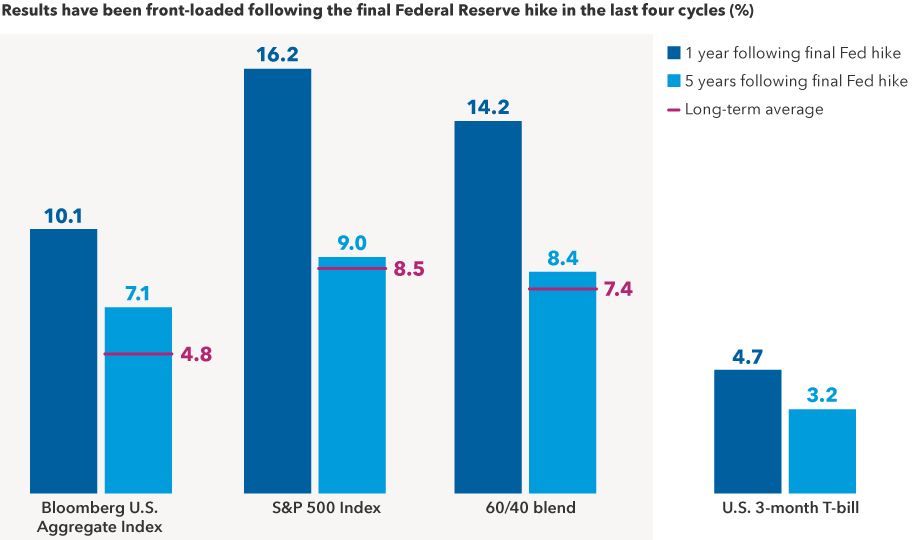

Si l’on admet que la Fed a presque terminé ses hausses et que les rendements des liquidités pourraient diminuer au fil du temps, la question est la suivante : où investir aujourd’hui? Après la dernière hausse de la Fed au cours des quatre derniers cycles, les rendements des actions et des titres à revenu fixe ont été solides au cours de l’année qui a suivi. Fait important pour les investisseurs à long terme : ces secteurs ont conservé leur force relative sur une période de cinq ans.

Après la fin des hausses de la Fed, les résultats à long terme ont été supérieurs à ceux des liquidités, la première année étant celle qui a le plus contribué

Sources : Capital Group, Morningstar. Le graphique représente les rendements moyens des indices sectoriels respectifs dans une fenêtre d’extension à terme commençant le mois de la dernière hausse de la Fed au cours des quatre derniers cycles de transition de 1995 à 2018, avec des données jusqu’au 30 juin 2023. Le portefeuille 60/40 représente 60 % de l’indice S&P 500 et 40 % de l’indice Bloomberg U.S. Aggregate Bond, rééquilibré mensuellement. Les moyennes à long terme sont représentées par la moyenne des rendements annualisés sur cinq ans à partir de 1995. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Aujourd’hui, les titres à revenu fixe font à nouveau honneur à leur nom en offrant aux investisseurs un solide potentiel de revenus. L’indice Bloomberg U.S. Aggregate Bond, une référence populaire pour les fonds d’obligations de base de qualité supérieure, avait un rendement au pire (le rendement le plus bas possible que l’on peut obtenir sur une obligation qui fonctionne entièrement selon les termes de son contrat sans faire défaut) de 5,0 % à la fin du mois d’août. C’est environ le double de sa moyenne sur 10 ans, car la politique très accommodante a pesé sur les rendements au cours de la dernière décennie. Ce potentiel de revenu constitue aujourd’hui un point de départ solide pour le rendement total.

L’exposition aux taux d’intérêt, qui a nui aux obligations en 2022, serait bénéfique aux obligations si les taux commençaient à baisser. Voici un exemple hypothétique de la manière dont cela pourrait fonctionner. La duration de l’indice, qui mesure la sensibilité aux taux d’intérêt, est de 6,25 ans. Cela signifie que si les rendements baissent de près de 100 points de base en 2024, les investisseurs pourraient bénéficier d’un rendement positif de 6,25 %, toutes choses égales par ailleurs. Ensemble, ces composantes de revenu et de rendement des prix équivaudraient à un rendement hypothétique sur un an qui pourrait être à deux chiffres, à condition que le crédit ne se détériore pas de manière significative. Dans ce même scénario, les rendements des fonds monétaires tomberaient en dessous de 5 %.

Pour les actions, lorsque la Fed cesse de resserrer sa politique, un risque pour le système financier se dissipe. Et comme les entreprises et les consommateurs voient leurs coûts d’emprunt se stabiliser et éventuellement commencer à diminuer, cela donne un coup de pouce à l’économie et aux bénéfices des entreprises. Historiquement, les investisseurs en actions en ont tiré profit.

À l’heure actuelle, une stratégie équilibrée pourrait également être attrayante pour les investisseurs plus prudents. Un portefeuille équilibré tend à détenir des positions plus défensives dans des actions à dividendes et des obligations de qualité supérieure. Et si l’économie ralentit ou entre en récession, elle pourrait apporter une certaine résilience.

Il faut du courage pour agir

L’inertie peut être une force très puissante, en particulier l’inertie induite par le rendement de 5 % des liquidités. Les émotions des investisseurs sont réelles. Les pertes passées restent longtemps douloureuses, et les taux apparemment attrayants des certificats de dépôt aux États-Unis et sur les marchés monétaires sont rassurants. Mais en tant qu’investisseurs, nous savons que les marchés ne restent pas longtemps inactifs. S’ils attendent trop longtemps pour revenir sur le marché, les investisseurs risquent de se retrouver coincés dans leurs liquidités, alors que de meilleures occasions potentielles se présentent.

Chez Capital Group, nous nous efforçons d’aider les investisseurs à atteindre le succès à long terme. Je suis fermement convaincu que le meilleur moyen d’atteindre cet objectif est de passer par les marchés boursiers et obligataires. Nos analystes et nos gestionnaires de portefeuille parcourent le monde pour trouver de nouvelles idées d’investissement, quels que soient les hauts et les bas des marchés. Nous sommes optimistes quant à ce que l’avenir nous réserve et nous sommes engagés à améliorer la vie des gens grâce à des investissements fructueux.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

L’indice 60 %/40 % S&P 500/Bloomberg U.S. Aggregate Bond combine le S&P 500 avec l’indice Bloomberg U.S. Aggregate en pondérant leurs rendements totaux cumulés à 60 % et 40 %, respectivement. Cela suppose que cette combinaison est rééquilibrée mensuellement.

© 2023 Morningstar, Inc. Tous droits réservés. Les renseignements contenus dans le présent document : 1) sont la propriété de Morningstar ou de ses fournisseurs de contenu; 2) ne peuvent être ni copiés ni distribués; et 3) sont donnés sans garantie quant à leur exactitude, leur exhaustivité ou leur actualité. Ni Morningstar ni ses fournisseurs de contenu ne peuvent être tenus responsables des dommages ou pertes découlant de l’utilisation des renseignements qu’il contient.

Nos points de vue récents

-

-

-

-

-

Actions mondiales

Commissions, trailing commissions, management fees and expenses all may be associated with investments in investment funds. Please read the prospectus before investing. Investment funds are not guaranteed or covered by the Canada Deposit Insurance Corporation or by any other government deposit insurer. For investment funds other than money market funds, their values change frequently. For money market funds, there can be no assurances that the fund will be able to maintain its net asset value per security at a constant amount or that the full amount of your investment in the fund will be returned to you. Past performance may not be repeated.

Unless otherwise indicated, the investment professionals featured do not manage Capital Group‘s Canadian investment funds.

References to particular companies or securities, if any, are included for informational or illustrative purposes only and should not be considered as an endorsement by Capital Group. Views expressed regarding a particular company, security, industry or market sector should not be considered an indication of trading intent of any investment funds or current holdings of any investment funds. These views should not be considered as investment advice nor should they be considered a recommendation to buy or sell.

Statements attributed to an individual represent the opinions of that individual as of the date published and do not necessarily reflect the opinions of Capital Group or its affiliates. This information is intended to highlight issues and not be comprehensive or to provide advice. For informational purposes only; not intended to provide tax, legal or financial advice. Capital Group funds are available in Canada through registered dealers. For more information, please consult your financial and tax advisors for your individual situation.

Forward-looking statements are not guarantees of future performance, and actual events and results could differ materially from those expressed or implied in any forward-looking statements made herein. We encourage you to consider these and other factors carefully before making any investment decisions and we urge you to avoid placing undue reliance on forward-looking statements.

The S&P 500 Composite Index (“Index”) is a product of S&P Dow Jones Indices LLC and/or its affiliates and has been licensed for use by Capital Group. Copyright © 2025 S&P Dow Jones Indices LLC, a division of S&P Global, and/or its affiliates. All rights reserved. Redistribution or reproduction in whole or in part are prohibited without written permission of S&P Dow Jones Indices LLC.

FTSE source: London Stock Exchange Group plc and its group undertakings (collectively, the "LSE Group"). © LSE Group 2025. FTSE Russell is a trading name of certain of the LSE Group companies. "FTSE®" is a trade mark of the relevant LSE Group companies and is used by any other LSE Group company under licence. All rights in the FTSE Russell indices or data vest in the relevant LSE Group company which owns the index or the data. Neither LSE Group nor its licensors accept any liability for any errors or omissions in the indices or data and no party may rely on any indices or data contained in this communication. No further distribution of data from the LSE Group is permitted without the relevant LSE Group company's express written consent. The LSE Group does not promote, sponsor or endorse the content of this communication. The index is unmanaged and cannot be invested in directly.

BLOOMBERG® is a trademark and service mark of Bloomberg Finance L.P. and its affiliates (collectively “Bloomberg”). Bloomberg or Bloomberg’s licensors own all proprietary rights in the Bloomberg Indices. Neither Bloomberg nor Bloomberg’s licensors approves or endorses this material, or guarantees the accuracy or completeness of any information herein, or makes any warranty, express or implied, as to the results to be obtained therefrom and, to the maximum extent allowed by law, neither shall have any liability or responsibility for injury or damages arising in connection therewith.

MSCI does not approve, review or produce reports published on this site, makes no express or implied warranties or representations and is not liable whatsoever for any data represented. You may not redistribute MSCI data or use it as a basis for other indices or investment products.

Capital believes the software and information from FactSet to be reliable. However, Capital cannot be responsible for inaccuracies, incomplete information or updating of the information furnished by FactSet. The information provided in this report is meant to give you an approximate account of the fund/manager's characteristics for the specified date. This information is not indicative of future Capital investment decisions and is not used as part of our investment decision-making process.

Indices are unmanaged and cannot be invested in directly. Returns represent past performance, are not a guarantee of future performance, and are not indicative of any specific investment.

All Capital Group trademarks are owned by The Capital Group Companies, Inc. or an affiliated company in Canada, the U.S. and other countries. All other company names mentioned are the property of their respective companies.

Capital Group funds are offered in Canada by Capital International Asset Management (Canada), Inc., part of Capital Group, a global investment management firm originating in Los Angeles, California in 1931. Capital Group manages equity assets through three investment groups. These groups make investment and proxy voting decisions independently. Fixed income investment professionals provide fixed income research and investment management across the Capital organization; however, for securities with equity characteristics, they act solely on behalf of one of the three equity investment groups.

The Capital Group funds offered on this website are available only to Canadian residents.

Mike Gitlin

Mike Gitlin