Volatilité du marché

PRINCIPAUX POINTS À RETENIR

Restez calme et maintenez une perspective à long terme.

Conservez un portefeuille équilibré et bien diversifié.

Répartissez vos placements en actions entre les titres versant des dividendes et les titres de croissance.

Optez pour des mandats qui ont prouvé leur capacité à résister aux baisses du marché.

Misez sur les obligations de qualité supérieure pour aider à compenser la volatilité boursière.

Les conseillers financiers peuvent aider les investisseurs à traverser les périodes de volatilité.

La prochaine récession, c’est pour quand?

Voilà une question particulièrement fréquente, surtout maintenant, alors que l’épidémie de coronavirus cause des perturbations sans précédent, déclenchant le premier marché baissier en 11 ans. Même si l’ampleur de ses répercussions économiques ne sera pas connue avant un certain temps, il nous semble évident que les États-Unis entreront en récession en 2020, si ce n’est déjà fait.

Depuis 1970, le Canada a connu des récessions à peu près en même temps que son voisin du sud, ce qui démontre l’interdépendance entre les deux économies.

Les récessions peuvent être complexes, mal comprises et parfois angoissantes. Pour vous aider à vous préparer à cette période d’incertitude, nous avons analysé les dix derniers replis économiques pour en dégager nos principaux points de vue. Le présent guide vous aidera à vous préparer à la prochaine récession en répondant à neuf grandes questions :

1. Qu’est-ce qu’une récession?

2. Quelles sont les causes d’une récession?

3. Combien de temps durent les récessions?

4. Qu’arrive-t-il au marché boursier durant une récession?

5. Quels indicateurs économiques peuvent annoncer une récession?

6. Combien de temps avant la prochaine récession?

7. Comment composer son portefeuille d’actions en prévision d’une récession?

8. Comment composer son portefeuille d’obligations en prévision d’une récession?

1. Qu’est-ce qu’une récession?

On définit couramment la récession comme une période d’au moins deux trimestres consécutifs marqués par une baisse du PIB après une période de croissance. De manière plus formelle, pour le National Bureau of Economic Research (NBER) des États-Unis, il s’agit d’une baisse considérable de l’activité touchant l’ensemble de l’économie, durant plus de quelques mois et se répercutant habituellement sur le produit intérieur brut (PIB), le revenu réel, l’emploi, la production industrielle ainsi que les ventes en gros et au détail. Dans le présent guide, nous utilisons les dates officielles du NBER.

Au Canada, c’est au gouvernement qu’il incombe de déterminer à quel moment l’économie entre en récession et en émerge. L’annonce vient de la Banque du Canada ou du ministre des Finances, selon les données fournies par Statistique Canada. Des récessions régionales peuvent aussi survenir, puisque les secteurs d’activité varient d’une province à l’autre. Par exemple, une baisse du prix du pétrole pourrait entraîner une récession en Alberta, mais avoir des effets minimes en Ontario.

2. Quelles sont les causes d’une récession?

Les récessions passées ont diverses causes, mais elles résultent en général de déséquilibres qui s’amplifient au sein de l’économie et qui doivent au bout du compte être corrigés. Par exemple, la récession de 2008 a été causée par l’endettement excessif sur le marché de l’habitation, tandis que la contraction de 2001 a été causée par une bulle dans les actions du secteur des technologies.

Un choc imprévu – comme la crise actuelle – qui est suffisamment généralisé pour entamer la profitabilité des entreprises et provoquer des suppressions d’emplois peut également causer une récession.

Quand le chômage augmente, les consommateurs réduisent en général leurs dépenses, ce qui entrave davantage la croissance économique, les bénéfices des entreprises et les cours boursiers. Ces facteurs peuvent alimenter un cercle vicieux qui fait basculer l’économie. Nous avons déjà vu le premier domino tomber : 6,6 millions de travailleurs ont déposé des demandes d’assurance-emploi aux États-Unis au cours de la semaine terminée le 28 mars, ce qui représente un sommet inégalé. Près d’un million de Canadiens ont fait de même au cours de la semaine du 16 mars, et certains économistes craignent que le nombre de demandes augmente au cours des prochaines semaines.

3. Combien de temps durent les récessions?

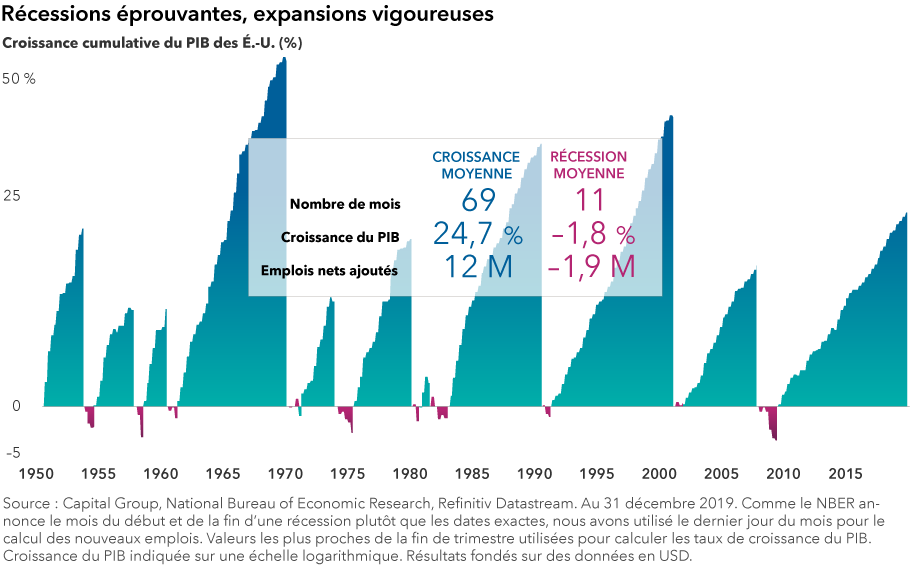

Heureusement, les récessions ont généralement été de courte durée. Les récessions survenues au cours de 10 cycles économiques analysés depuis les années 1950 ont duré entre 8 et 18 mois, pour une durée moyenne d’environ 11 mois. Pour une personne directement touchée par un licenciement ou une faillite, cela peut sembler une éternité. Par contre, l’investisseur qui bénéficie d’un horizon de placement à long terme a tout intérêt à regarder la situation dans son ensemble.

Les récessions sont des déviations passagères dans l’histoire économique. Ces 65 dernières années, les États-Unis ont été officiellement en récession pendant moins de 15 % des mois. Par ailleurs, l’effet économique net de la plupart des récessions a été relativement faible. Selon les données étudiées, une phase d’expansion moyenne accroît la production économique de 25 %, tandis qu’une récession moyenne réduit le PIB de moins de 2 %. Il arrive même que les rendements boursiers soient positifs sur l’ensemble de la contraction, puisque certaines des plus fortes remontées boursières sont survenues aux derniers stades de la récession.

4. Qu’arrive-t-il au marché boursier durant une récession?

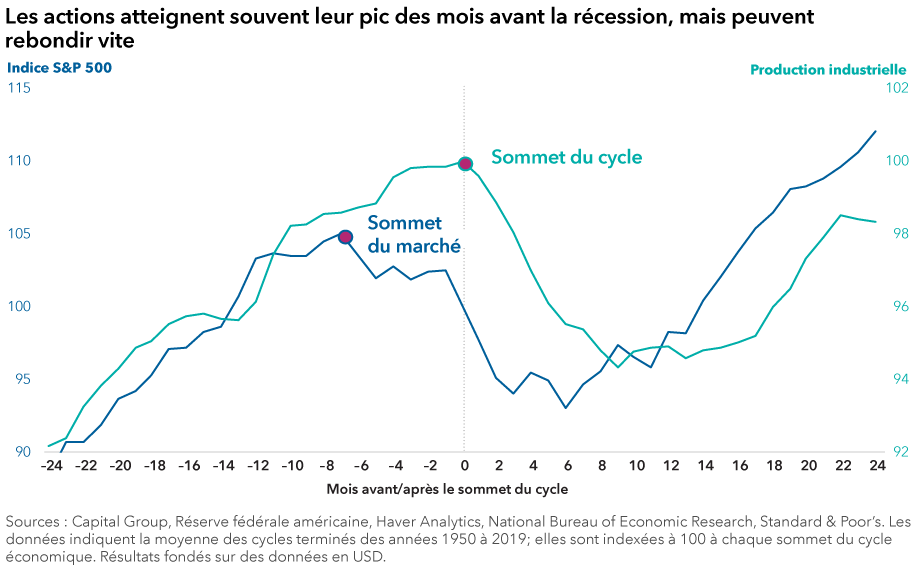

Même s’il est difficile de prévoir le moment précis d’une récession, réfléchir à l’incidence qu’elle pourrait avoir sur votre portefeuille peut être judicieux. Cela s’explique par le fait que les marchés baissiers et les récessions se chevauchent souvent, les actions ayant une longueur d’avance de six à sept mois sur le cycle économique, et ce, lors de la baisse et de la remontée.

En période de récession, le marché boursier continue généralement de chuter pendant plusieurs mois. Il touche souvent son creux environ six mois après le début d’une récession, et il repart d’ordinaire en sens inverse avant l’économie. (Gardez à l’esprit qu’il s’agit de moyennes du marché et que les résultats peuvent varier considérablement d’un cycle à l’autre.)

Les décisions radicales visant à anticiper le marché, telle la liquidation intégrale d’un portefeuille, peuvent se retourner contre l’investisseur. Les gains les plus substantiels peuvent survenir aux derniers stades du cycle économique ou dès que le marché a touché son creux. Il est donc souvent préférable de conserver ses placements pour ne pas manquer la remontée.

5. Quels indicateurs économiques peuvent annoncer une récession?

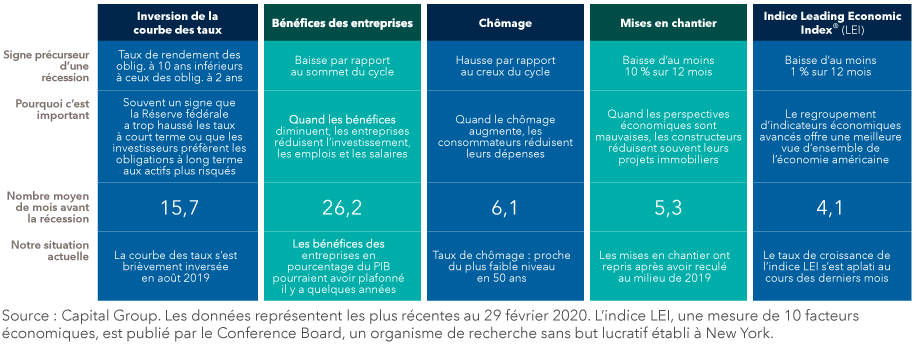

Ne serait-il pas formidable de pouvoir prédire la prochaine récession? Même s’il est impossible de déterminer le début exact d’une récession, il existe des signes précurseurs généralement fiables que l’on a intérêt à suivre de près à la fin du cycle économique.

De nombreux facteurs peuvent contribuer à une récession, et les causes principales sont souvent différentes. Il est donc préférable d’examiner plusieurs volets de l’économie pour se faire une meilleure idée des excès et des déséquilibres qui se mettent en place. Dites-vous qu’un indicateur doit être considéré davantage comme une borne kilométrique qu’un panneau affichant la distance vous séparant d’une destination.

La courbe des taux, les bénéfices des entreprises, le taux de chômage et les mises en chantier sont quatre exemples d’indicateurs économiques susceptibles d’annoncer une récession. De la même manière, les mesures globales, comme l’indice Leading Economic Index® publié par le Conference Board, ont constamment offert, au fil du temps, une analyse fiable de l’économie américaine, qui peut être un baromètre pour les marchés mondiaux.

Dans l’ensemble, ces facteurs semblent indiquer que, bien que les États-Unis occupaient généralement une position solide, ils se trouvaient en fin de cycle au début de 2020. De toute évidence, beaucoup de choses ont changé depuis, et les données économiques commenceront à le démontrer plus clairement au cours des prochaines semaines et des prochains mois.

6. Combien de temps avant la prochaine récession?

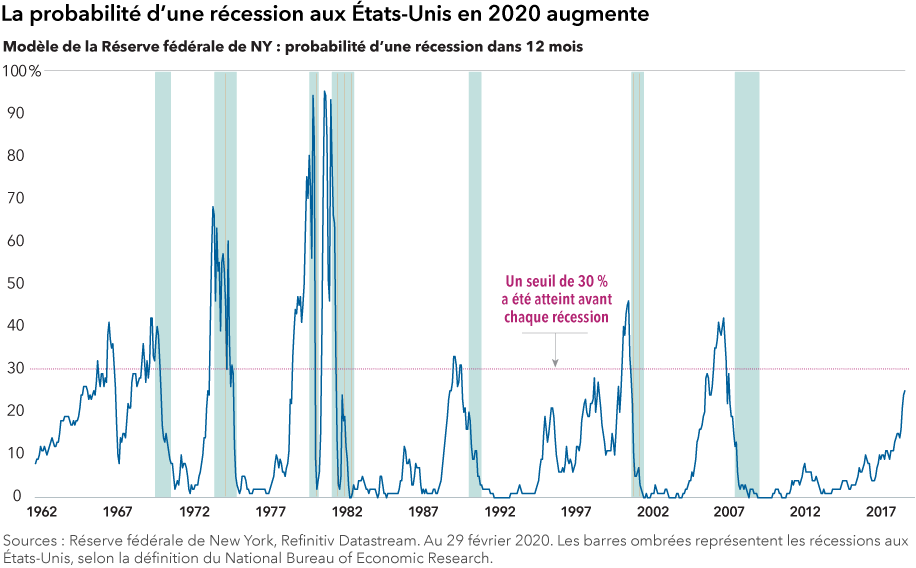

Même si l’économie américaine était relativement vigoureuse il y a quelques mois, l’éclosion du coronavirus a considérablement modifié cette perspective.

Selon notre scénario de base, une récession est pratiquement garantie en 2020. Même si l’ampleur des répercussions économiques pourrait ne pas être connue avant un certain temps, la combinaison des perturbations de la chaîne d’approvisionnement mondiale et de la baisse de la consommation aura une incidence importante sur les bénéfices des entreprises en 2020. Certains segments, comme ceux du voyage et de l’hôtellerie, devraient être plus durement touchés, mais les effets se feront probablement sentir dans tous les secteurs.

Si le gouvernement et la Réserve fédérale continuent de réagir en adoptant de solides mesures de relance budgétaire et monétaire, cela pourrait grandement contribuer à atténuer les répercussions économiques et la durée d’un ralentissement. Bien entendu, le temps qu’il faudra pour contenir la propagation du virus sera également un facteur clé.

Les chocs pétroliers et l’incidence de la COVID-19 pourraient entraîner une récession au Canada en 2020. Dans le but d’atténuer le ralentissement, la Banque du Canada a fortement abaissé son taux directeur en mars, et le gouvernement fédéral a annoncé un plan de relance économique. Il pourrait être prudent de composer les portefeuilles en fonction de diverses possibilités économiques.

7. Comment composer son portefeuille d’actions en prévision d’une récession?

Nous avons mentionné que, même si les actions se comportent souvent mal en période de récession, il peut être malavisé de tenter d’anticiper le marché en les vendant. Dans ce cas, faut-il attendre sans rien faire? Pas du tout.

Pour se préparer à une récession, les investisseurs devraient passer en revue la répartition de leurs actifs – qui a peut-être beaucoup changé pendant le marché haussier – pour veiller à ce que leur portefeuille soit équilibré et très bien diversifié. Un conseiller financier peut apporter une aide précieuse, car il y a souvent une charge émotive liée à ces décisions.

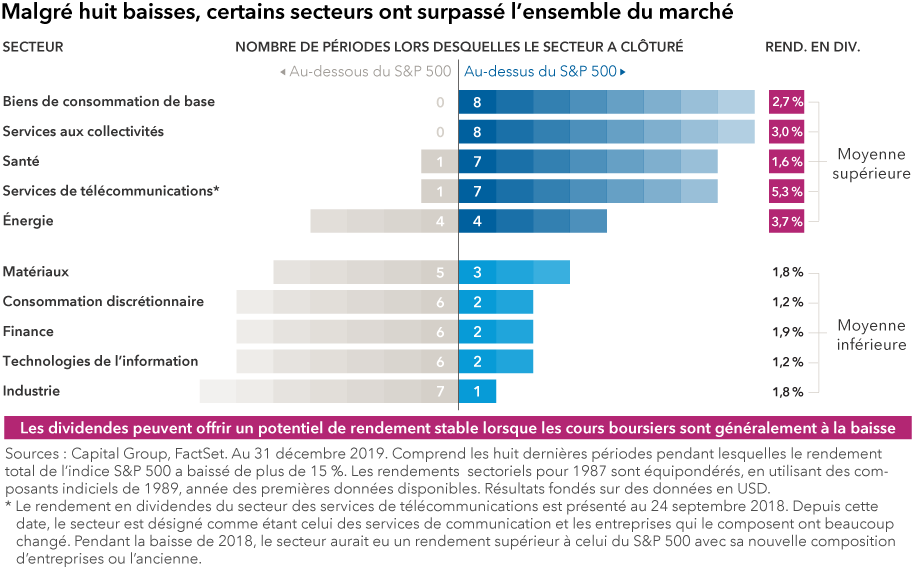

Les actions ne réagissent pas toutes de la même façon aux tensions économiques. Au cours des huit plus grands ralentissements observés sur les marchés boursiers entre 1987 et 2019, certains secteurs se sont révélés plus résistants que d’autres – habituellement ceux qui versent des dividendes plus élevés, comme les biens de consommation de base et les services aux collectivités. Les dividendes peuvent offrir un potentiel de rendement stable lorsque les cours boursiers sont généralement à la baisse.

Les actions axées sur la croissance méritent toujours une place au sein des portefeuilles, mais les investisseurs auront sans doute intérêt à se tourner vers des entreprises aptes à résister aux épisodes de volatilité grâce à leur bilan solide, à leurs flux de trésorerie réguliers et à leurs bonnes perspectives de croissance.

Même en période de récession, de nombreuses entreprises pourraient demeurer rentables. Concentrez-vous sur les entreprises offrant des produits et des services que l’on continuera d’utiliser au quotidien, comme les services de télécommunications et les fabricants de produits alimentaires.

8. Comment composer son portefeuille d’obligations en prévision d’une récession?

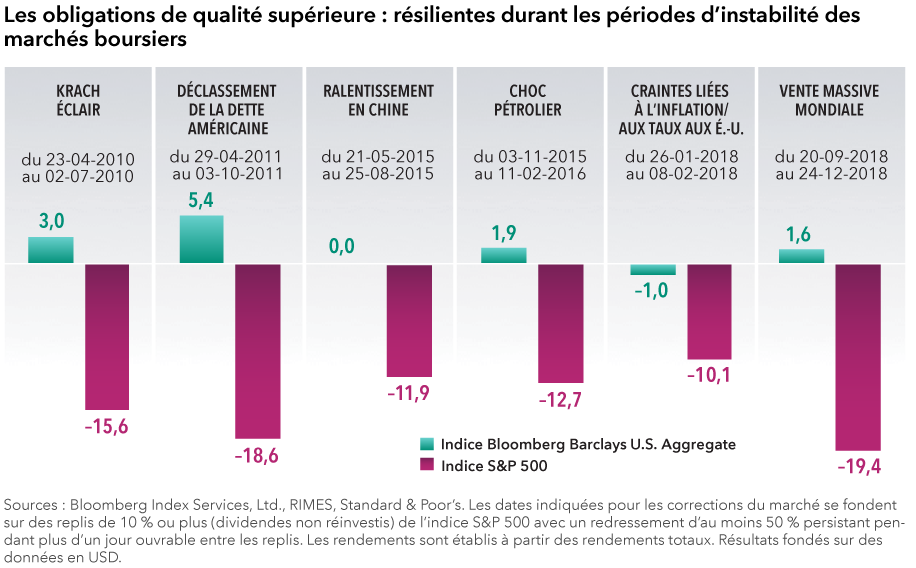

Les titres à revenu fixe sont la clé du succès en période de récession ou de marché baissier. En effet, les obligations peuvent apporter un élément de stabilité essentiel et contribuer à la préservation du capital, surtout lorsque les marchés boursiers sont volatils.

Durant les six dernières corrections, le rendement des obligations américaines – selon l’indice Bloomberg Barclays Global Aggregate – a été stationnaire ou positif cinq périodes sur six.

Bien doser la part allouée aux titres à revenu fixe est toujours important. Mais comme l’économie mondiale entame une période de grande incertitude, les placements obligataires de base joueront plus que jamais un rôle particulièrement essentiel dans l’équilibre des portefeuilles. Il n’est pas forcément nécessaire d’accroître votre allocation en obligations à l’approche d’une récession, mais il est avisé de vérifier si la composante titres à revenu fixe est positionnée de manière à offrir certaines caractéristiques liées aux quatre fonctions des obligations à savoir une diversification par rapport aux actions, un revenu, la préservation du capital et une protection contre l’inflation.

9. Que doit‑on faire pour se préparer à une récession?

Avant tout, il faut rester calme et fidèle à une stratégie à long terme quand on investit avant ou pendant une récession. Les émotions sont l’un des principaux facteurs susceptibles d’entamer vos rendements, urtout quand des tensions se font sentir au sein de l’économie et des marchés.

Si vous retenez une seule chose de ce guide, ce sera sans doute qu’il est en fin de compte impossible de prédire avec exactitude le début d’une récession, mais que ce n’est pas non plus essentiel. Il est essentiel de conserver une perspective à long terme et de maintenir un portefeuille suffisamment équilibré pour profiter des périodes de croissance potentielle et bien résister ensuite aux inévitables sursauts de volatilité.

Nos dernières perspectives

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz

Darrell Spence

Darrell Spence