Capital IdeasTM

Perspectives d’investissement de Capital Group

Perspectives

Un rebond significatif des résultats des entreprises pourrait fournir un tremplin à la progression des actions en 2024.

Face à des signaux économiques encore contrastés en cette fin d’année 2023, les bénéfices des entreprises offrent aux investisseurs un indicateur relativement fiable concernant les cours des actions.

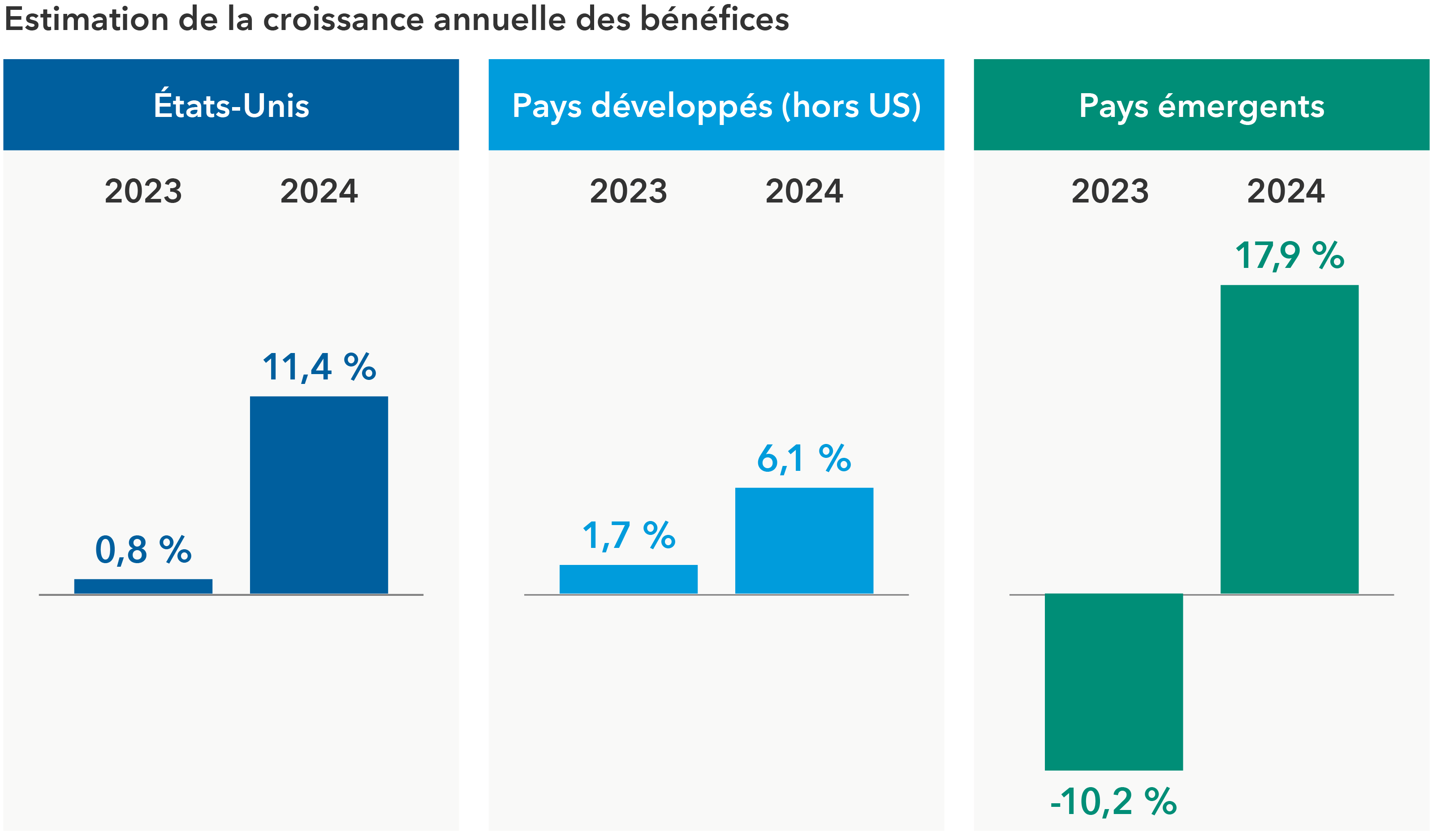

Une estimation réalisée par FactSet indique en effet que les bénéfices pourraient augmenter de près de 12 % aux États-Unis (S&P 500) en 2024, contre 6,1 % dans les autres économies développées et 18 % dans les économies émergentes.

Les bénéfices devraient bondir sur les principaux marchés

Sources : Capital Group, FactSet, MSCI, Standard & Poor’s. Estimation de la croissance annuelle des bénéfices : croissance moyenne du bénéfice par action estimée par le consensus en 2023 et 2024, pour les indices S&P 500 (États-Unis), MSCI EAFE (autres pays développés) et MSCI Emerging Markets (pays émergents). Estimations au 30 novembre 2023.

Bien qu’un rebond des résultats en 2024 semble justifié après une année 2023 éprouvante, des facteurs négatifs demeurent, comme un repli de la consommation des ménages, la faible croissance en Europe et en Chine, ou encore la montée des risques géopolitiques, notamment en Ukraine et en Israël.

« L’année 2024 pourrait s’avérer plutôt positive : je table sur une progression d’environ 6 % aux États-Unis, et potentiellement supérieure dans certaines économies émergentes », estime Jared Franz, économiste chez Capital Group.

Les valeurs phares de 2023 – les mégacapitalisations américaines à la pointe de l’intelligence artificielle (IA) – pourraient quant à elles demeurer la locomotive des marchés en 2024, avec le déploiement d’applications nouvelles susceptibles de stimuler encore la croissance des bénéfices.

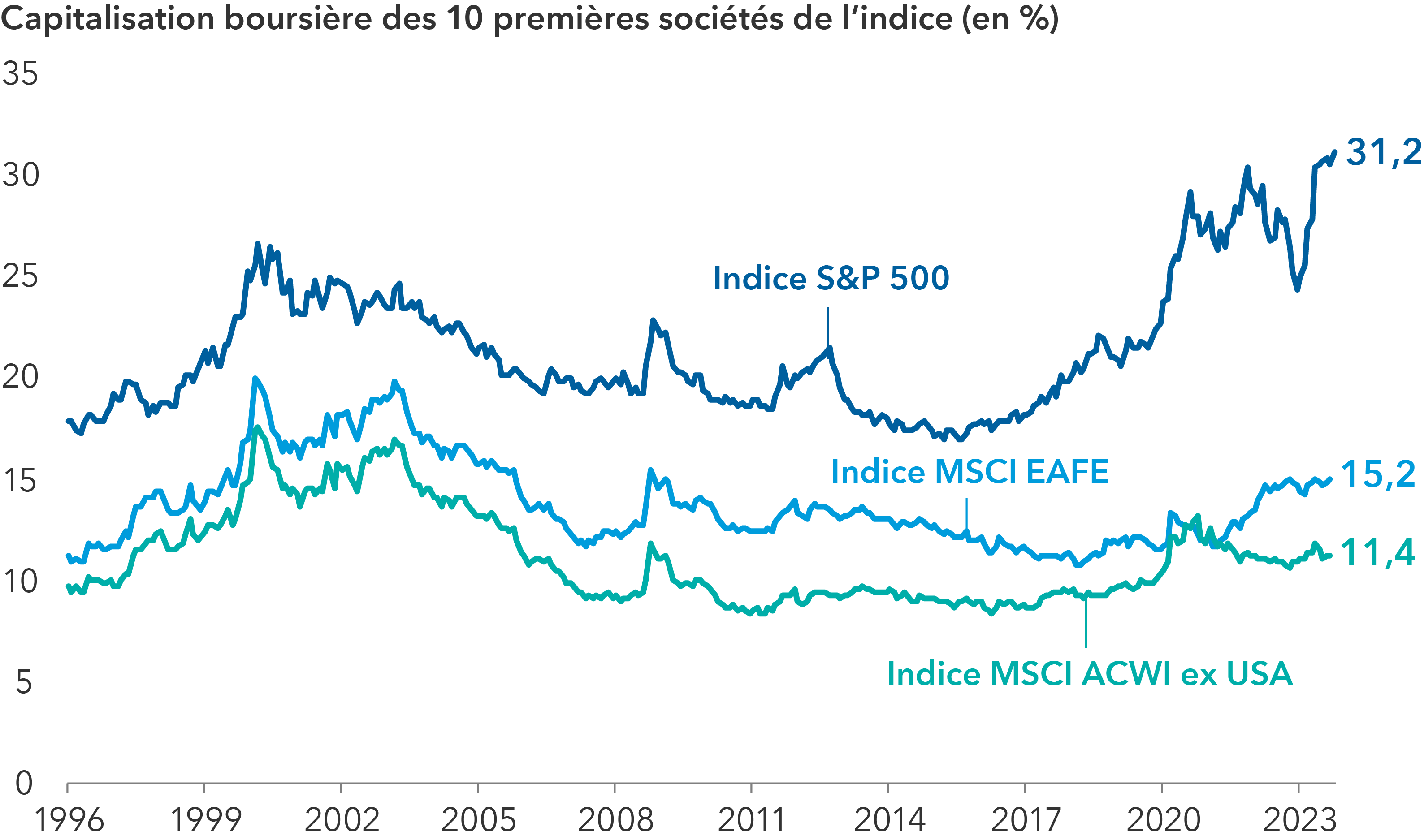

Les portefeuilles d’actions pâtissent peut-être d’une concentration excessive

Si les investisseurs ont récemment (re)découvert l’importance des grandes capitalisations sur le marché actions américain, ils ignorent sans doute encore que l’indice S&P 500 est plus fortement concentré aujourd’hui qu’il ne l’était au moment de la bulle Internet.

Ainsi, les cinq premières entreprises du S&P 500 représentent aujourd’hui à elles seules 24 % de la capitalisation boursière de l’indice, contre 19 % en mars 2000.

À noter également que les « Magnificent Seven » – Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet et Tesla – ont représenté à elles seules 130 % du rendement total de l’indice sur les dix premiers mois de l’année 2023. Autrement dit, sans leur contribution, le S&P 500 aurait enregistré une baisse.

La diversification reste la clé

De tels niveaux de concentration constituent un risque pour les investisseurs, en particulier ceux qui sont exposés au marché par le biais de fonds à gestion passive, qui se contentent de répliquer les rendements d’un indice de référence. Bien que les champions de l’innovation technologique puissent continuer de tirer les marchés à la hausse en 2024, les investisseurs devraient veiller à diversifier leur portefeuille d’actions, suggère Lawrence Kymisis, gérant de portefeuille chez Capital Group.

« Si les leaders technologiques demeureront pour la plupart des investissements judicieux à long terme, il me paraît imprudent de détenir de manière aussi concentrée un nombre restreint de sociétés assorties de modèles économiques semblables. Compte tenu de l’incertitude économique ambiante, je pense que la diversification est plus importante que jamais. À ce titre, les professionnels de l’investissement de Capital Group ont les moyens d’identifier d’excellentes opportunités dans différents secteurs et pays, et pas seulement dans le secteur technologique américain. »

Le poids des dix premières entreprises dans la capitalisation boursière des grands indices au 31 octobre 2023 parle d’elle-même : 31,2 % pour le S&P 500, contre 15,2 % pour l’indice MSCI EAFE des marchés développés hors États-Unis. Les indices d’autres grands marchés actions développés étant moins concentrés que le S&P 500, on peut en déduire qu’ils offrent un éventail plus large d’opportunités.

L’indice S&P 500 n’a jamais autant compté de grandes capitalisations

Sources : Capital Group, Morningstar. Données au 31 octobre 2023.

Des tendances attrayantes apparaissent sur les marchés internationaux

« Le fait qu’il existe tellement d’opportunités peut également représenter un risque, met en garde Lawrence Kymisis. Face à la profusion d’opportunités, notre rôle, en tant que spécialistes de la gestion active, est d’identifier les sociétés susceptibles de faire partie de la prochaine vague de champions boursiers. »

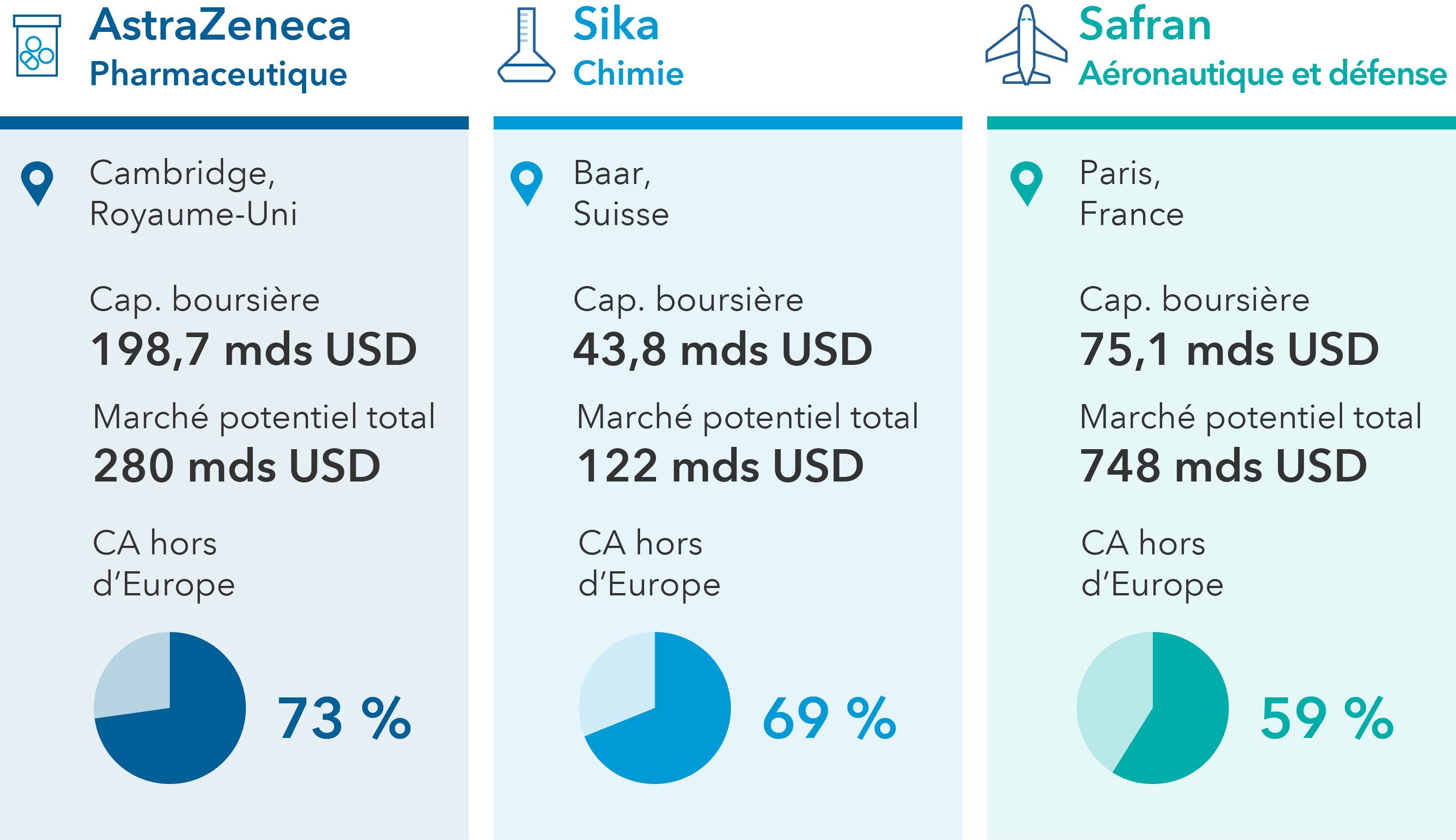

En la matière, l’innovation n’est pas l’apanage des géants technologiques américains : l’Europe compte elle aussi quelques leaders à l’origine de progrès décisifs dans des secteurs comme la santé et l’aéronautique.

En effet, grâce à de lourds investissements dans la recherche et le développement, le laboratoire britannico-suédois AstraZeneca – qui est à l’origine d’un vaccin anti-covid et de l’anticancéreux Tagrisso – est en train de finaliser le développement de plusieurs traitements novateurs contre des cancers et des maladies rares.

Le secteur du transport aérien présente lui aussi un potentiel de croissance sur le long terme dans de nombreux pays, et la demande d’avions neufs est déjà en hausse. De plus, dans le contexte du durcissement des règles d’émissions en Europe et ailleurs, l’innovation sera essentielle pour surmonter les défis liés au développement durable dans le secteur aéronautique.

« Les compagnies aériennes seront contraintes de se procurer les modèles d’avion les plus récents et les moins énergivores, ce qui offrira un tremplin pour les constructeurs utilisant les technologies dernier cri », précise Michael Cohen, gérant de portefeuille actions chez Capital Group.

Illustrant cette thématique de recherche d’efficacité, le français Safran, numéro un mondial des moteurs d’avion à fuselage étroit, est en train de mettre au point avec General Electric des moteurs 20 % plus propres.

Dans tous les secteurs d’activité, les entreprises européennes innovent

Sources : Capital Group, Aviation Week Intelligence Network, rapports annuels d’entreprise, FactSet, Global Market Insights, MSCI. Exemples de sociétés européennes actives dans différents secteurs et qui génèrent un chiffre d’affaires à l’international. Chaque société citée figure parmi les dix premières de son secteur par valeur boursière dans l’indice MSCI Europe. Pourcentage de chiffre d’affaires réalisé hors d’Europe fourni par FactSet à partir des derniers chiffres publiés par les entreprises concernées, au 30 novembre 2023.

Le Japon prend des mesures pour faire prévaloir les intérêts des actionnaires

Malgré une économie japonaise durement malmenée, quelques entreprises nippones innovantes sont parvenues à développer des activités pérennes leur procurant un très large avantage concurrentiel. Citons notamment SMC, leader des composants destinés aux équipements d’automatisation et à la production de semi-conducteurs, mais aussi TDK, l’un des plus grands fabricants de batteries haut de gamme utilisées dans les véhicules électriques.

Malgré tout, les entreprises japonaises sont encore trop nombreuses à laisser dormir leur trésorerie et à délaisser la question de la gouvernance, puisqu’un tiers d’entre elles sont assorties d’un ratio cours/valeur comptable inférieur à 1x. Autrement dit, leur valeur en bourse est inférieure à la valeur de leurs actifs. C’est pourquoi les autorités et la Bourse de Tokyo appellent désormais les entreprises à se donner les moyens d’améliorer leur rentabilité et à stimuler leur valorisation, par exemple en limitant leur excédent de trésorerie ou en revendant leurs activités déficitaires.

Un changement de pratiques pourrait donc faire émerger des opportunités dans différents secteurs d’activité.

Les marchés émergents sortent de l’ombre de la Chine

Alors que la Chine domine l’actualité des économies émergentes, les opportunités se multiplient en Inde, en Indonésie ou encore au Mexique – autant de régions qui ont décidé d’accélérer le développement de leurs infrastructures, qui maîtrisent mieux leurs finances publiques et qui bénéficient de la reconfiguration des chaînes d’approvisionnement.

Par exemple, avec ses routes, ensembles résidentiels et parcs industriels flambant neufs, l’Inde s’est métamorphosée en l’espace de seulement quelques années. L’Indonésie attire quant à elle les investissements étrangers pour construire sa propre chaîne d’approvisionnement des véhicules électriques. Et le Mexique devient une destination de « reshoring » pour les entreprises qui ont besoin de rapprocher leurs sites de production du marché américain.

Des banques aux équipementiers aéronautiques, en passant par les promoteurs immobiliers, les plateformes technologiques mobiles, les compagnies minières et les sociétés axées sur la consommation, les opportunités d’investissement foisonnent donc sur d’autres marchés émergents que la Chine.

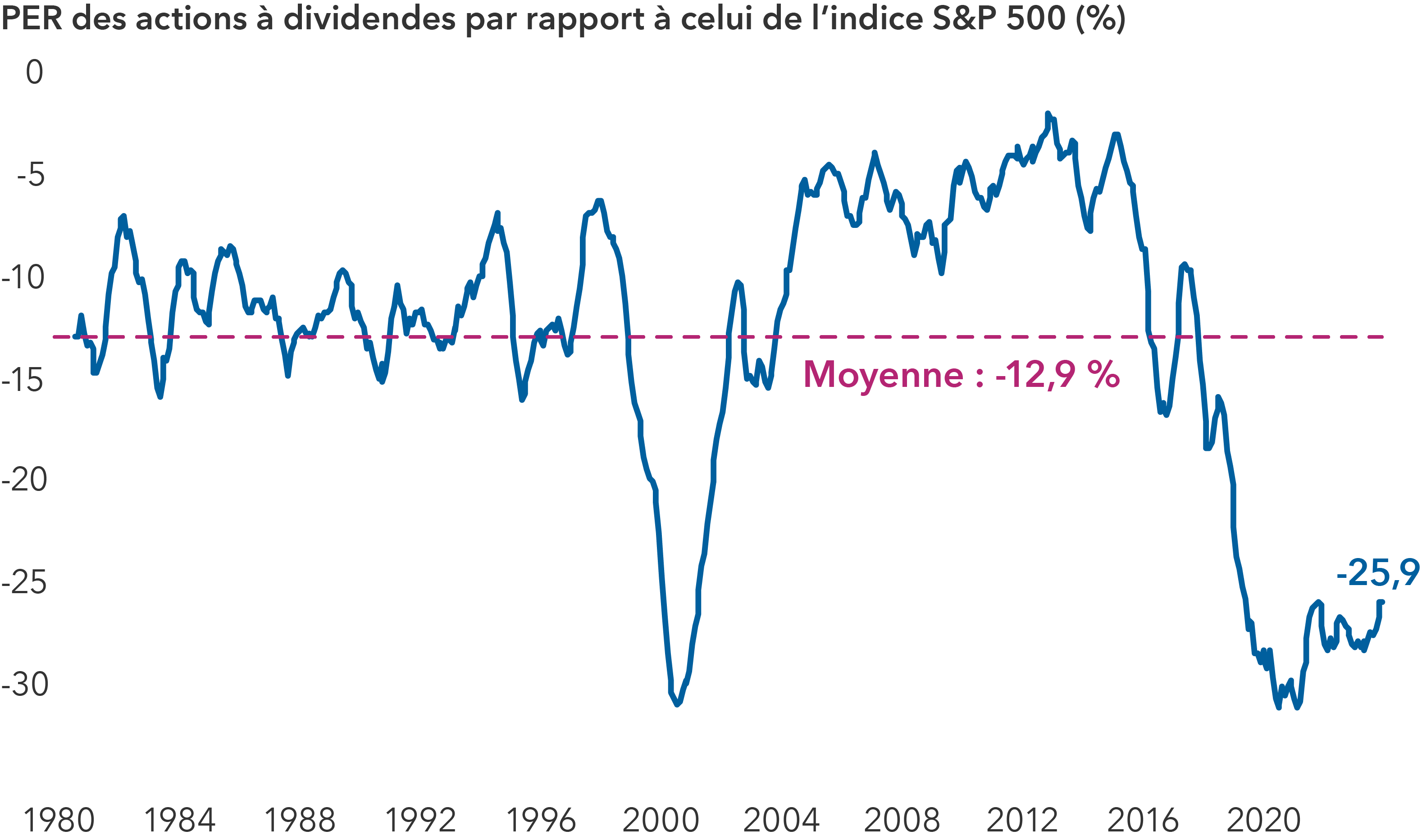

Les actions à dividendes offrent un moyen de diversification des revenus

Obnubilés par l’intelligence artificielle, les investisseurs ont délaissé les actions à dividendes, dont les valorisations ont progressivement baissé à des niveaux jamais vus depuis plusieurs dizaines d’années. Face au ralentissement attendu de la croissance en 2024 et à la persistance du risque de récession, la composante « revenu » pourrait cependant jouer un rôle plus important pour les investisseurs en actions.

Les valorisations des sociétés qui versent des dividendes élevés sont très inférieures à la moyenne du marché

Sources : Capital Group, Goldman Sachs. Au 28 novembre 2023. Sociétés qui versent des dividendes élevés : actions de l’indice S&P 500 affichant un rendement du dividende correspondant au quintile supérieur (sans distinction de secteur d’activité). Ligne en pointillés : moyenne sur 6 mois. PER : rapport cours/bénéfice. Les résultats passés ne préjugent pas des résultats futurs.

Dans plusieurs secteurs, des sociétés versant des dividendes adoptent des stratégies pour développer leur activité. C’est le cas de la chaîne américaine de pharmacies CVS Health, qui est en train de créer une nouvelle division en partenariat avec plusieurs laboratoires pharmaceutiques en vue de produire à moindre coût des versions biosimilaires de grands médicaments.

D’autres sociétés, dont la demande de produits et services a tendance à rester constante au gré des cycles économiques, peuvent offrir une certaine stabilité, comme les grandes marques de consommation Canada Dry et Snapple, qui appartiennent au groupe de boissons non alcoolisées Keurig Dr Pepper.

Comme l’explique Diana Wagner, gérante de portefeuille chez Capital Group, « les retournements de cycle étant difficiles à anticiper, il est judicieux de cibler les sociétés qui versent des dividendes en plus d’offrir un potentiel de croissance, ce qui peut aider les investisseurs à se prémunir contre la volatilité boursière. La valorisation est importante, mais il est essentiel de distinguer les vraies opportunités des entreprises dont les perspectives se dégradent. »

Our latest insights

-

-

European Equity

-

Indicateurs économiques

-

Gestion obligataire

-

SUR LE MÊME THÈME

Restez à l’écoute des perspectives de notre équipe d’investissement.

Inscrivez-vous dès maintenant pour recevoir tous les quinze jours dans votre boîte de réception des idées et des articles d'actualité de l'industrie.

Les résultats passés ne préjugent pas des résultats futurs. Il est impossible d’investir directement dans les indices, qui ne sont pas gérés. La valeur des investissements et le revenu qu’ils génèrent ne sont pas constants dans le temps, et les investisseurs ne sont pas assurés de récupérer l’intégralité de leur mise initiale. Les informations fournies dans le présent document ne constituent pas une offre de conseil en investissement, en fiscalité ou autre, ni une sollicitation à l’achat ou à la vente de titres.

Les déclarations attribuées à un individu représentent les opinions de ce dernier à la date de leur publication, et ne reflètent pas nécessairement le point de vue de Capital Group ou de ses filiales. Sauf mention contraire, toutes les informations s’entendent à la date indiquée. Certaines données ayant été obtenues de tiers, leur fiabilité n’est pas garantie.

Capital Group gère des actions par le biais de trois entités d’investissement, qui décident en toute indépendance de leurs investissements et de leurs votes par procuration. Les professionnels de l’investissement obligataire assurent la recherche et la gestion d’actifs obligataires par le biais de Capital Group. Pour ce qui concerne les titres apparentés à des titres de participation, ils agissent uniquement pour le compte de l’une des trois entités d’investissement en actions.

Jared Franz

Jared Franz

Lawrence Kymisis

Lawrence Kymisis

Diana Wagner

Diana Wagner