Investissement à long terme

Capital IdeasTM

Perspectives d’investissement de Capital Group

Fed

La hausse des taux d’intérêt américain est-elle enfin terminée ? Nul ne peut l’affirmer avec certitude. Lors de sa réunion de septembre, la Réserve fédérale américaine (Fed) a de nouveau laissé son taux directeur inchangé, tout en se laissant la possibilité d’appliquer au moins une nouvelle hausse en 2023.

Mais la question qui préoccupe le plus les investisseurs n’est pas tant de savoir jusqu’où les taux d’intérêt pourraient monter, mais plutôt combien de temps ils resteront élevés.

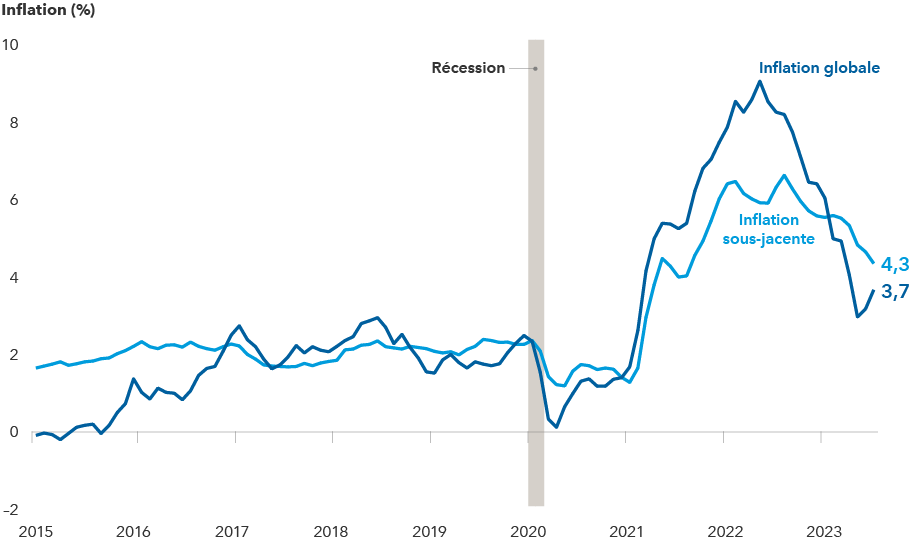

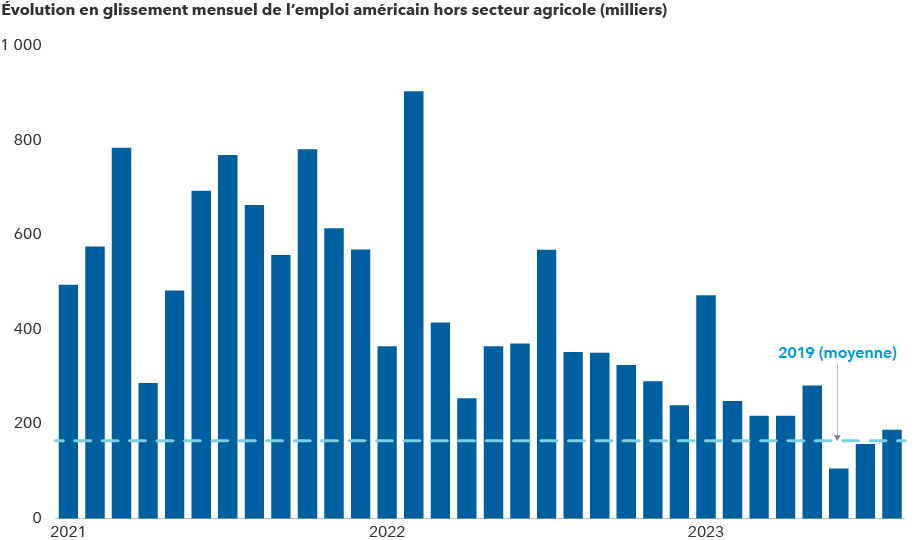

En réalité, tout dépendra de l’évolution des indicateurs économiques, à commencer par l’inflation : l’indice des prix à la consommation (IPC), hors prix très volatils de l’énergie et de l’alimentation, est retombé de 4,7 % en rythme annualisé en juillet aux États-Unis, à 4,3 % en août. Les chiffres de l’emploi commencent également à se tasser, avec un ralentissement à la fois des offres d’emploi, de la hausse des salaires et du nombre d’embauches. À ce jour, l’objectif de taux des Fed Funds se situe dans une fourchette comprise entre 5,25 % et 5,50 %, soit son niveau le plus élevé en 22 ans.

La Fed a revu à la hausse ses prévisions de taux pour 2024, avec seulement 50 points de base (pb) de baisses potentielles, alors qu’en juin, une détente de 100 pb était attendue pour l’année prochaine. Reste à savoir quand ces baisses de taux pourraient intervenir.

Après l’annonce du statu quo monétaire lors de la réunion de septembre, le président de la Fed Jerome Powell s’est livré à un discours sans concession, évoquant les craintes que la croissance actuelle ne ravive l’inflation aux États-Unis, tout en s’abstenant de citer les facteurs susceptibles d’inciter la banque centrale à réduire ses taux.

"Selon ses termes, « Face au rebond de l’activité économique, il faut encore ajuster la politique monétaire. Bien sûr, il est possible que le taux neutre ait augmenté. » Ce taux « neutre » – aussi appelé « taux d’équilibre » – correspond au niveau théorique du taux directeur auquel la politique monétaire est considérée comme n’étant ni expansionniste ni restrictive.

Le recul marqué de l’inflation américaine depuis l’été 2022 est favorable à une pause monétaire de la Fed

Sources : Bureau of Labor Statistics, Refinitiv Datastream. Inflation globale : variation en glissement annuel de l’indice des prix à la consommation (IPC). Inflation sous-jacente : variation en glissement annuel de l’indice des prix à la consommation (IPC) hors énergie et alimentation. Au 31 août 2023.

Contrairement aux attentes de la plupart des investisseurs, l’économie américaine résiste. Mais on sait aussi que la politique monétaire fait effet avec un certain décalage. À en croire certains signes, les ménages ont épuisé l’épargne accumulée pendant la période du Covid, dépendent davantage de leurs cartes de crédit et font la chasse aux bonnes affaires. Il faut donc s’attendre à une baisse de la consommation.

La détente sur le marché du travail pourrait permettre d’éviter de nouvelles hausses de taux

Sources : Bureau of Labor Statistics, Refinitiv Datastream, Département américain du Travail. Données corrigées des variations saisonnières. Au 31 août 2023.

D’après David Hoag, gérant de portefeuille obligataire chez Capital Group, bien qu’il soit possible que la Fed diminue lentement ses taux d’intérêt à mesure que l’inflation recule, il est peu probable que le taux cible de 2 % d’inflation ou un taux directeur neutre soit atteint dans un avenir proche.

Cela dit, si la conjoncture devait se dégrader rapidement, la Fed disposerait d’une marge de manœuvre suffisante pour relancer l’économie. « Dans un tel cas, la Fed s’empresserait sans doute de ramener les taux à un niveau neutre autour de 3,0 % à 3,5 %, explique David Hoag. Et elle pourrait le faire sans délai ni justification. »

David Hoag estime cependant que Jerome Powell doit rester ferme pour éviter d’anéantir les efforts accomplis par la Fed. Un ton plus conciliant ferait en effet probablement reculer les taux d’intérêt à court terme et bondir les marchés des actions et des obligations d’entreprise, un mouvement qui contribuerait à assouplir rapidement les conditions de financement et risquerait de relancer l’inflation.

Comment l’inflation pourrait-elle évoluer ces prochains mois ?

L’inflation américaine a fléchi à un rythme régulier au cours des six derniers mois, une tendance confirmée par l’IPC du mois d’août, mais le taux d’inflation global reste supérieur aux attentes. Malgré tout, l’inflation hors énergie et alimentation continue de refluer et l’inflation des prix des logements (qui comprend les loyers effectifs et imputés) a encore baissé. Ces composantes, qui sont les plus importantes de l’IPC, poursuivront probablement leur recul au cours des six à neuf prochains mois sur fond de stabilisation, voire de diminution des loyers dans de nombreuses villes des États-Unis.

Déjà, les loyers reculent pour certains types de logement, la productivité se redresse, les coûts salariaux unitaires ralentissent et les difficultés économiques de la Chine contribuent à contenir la hausse des prix des matières premières. L’inflation des biens tend également à diminuer, les consommateurs délaissant les achats de biens au profit de services (voyages, soins médicaux, etc.). En conséquence, les prix des services de base restent fermes et pourraient soit reculer, soit se stabiliser.

« Tous ces facteurs pourraient déboucher sur une inflation sous-jacente de l’ordre de 2 % d’ici la fin 2024 aux États-Unis, soit un an avant le calendrier attendu, ce qui justifierait de légères réductions des taux d’intérêt », estime Jared Franz, économiste chez Capital Group.

Quelle tendance à long terme pour l’inflation ?

Si l’inflation américaine semble poursuivre sa décrue à court terme, à plus long terme, la tendance désinflationniste observée depuis plusieurs dizaines d’années semble avoir touché à sa fin sous l’effet d’une modification de plusieurs facteurs structurels de long terme.

« Les pressions désinflationnistes découlant du surplus d’épargne mondial au cours des 40 dernières années sont en train de se dissiper en raison de changements démographiques tels que la diminution de l’espérance de vie aux États-Unis. La fiscalité accrue des sociétés et l’évolution du droit du travail (avec, entre autres, l’augmentation du salaire minimum) mettent quant à elles un terme au recul de la part du travail dans l’économie américaine. Et la mondialisation a atteint un palier sur les plans politique et physique, ce qui pourrait tirer les taux obligataires à la hausse », selon Tom Reithinger, gérant de portefeuille obligataire chez Capital Group.

De plus, en fonction de la conjoncture, la Fed pourrait s’accommoder d’une inflation supérieure à son objectif de 2 %. « Si la croissance venait à s’essouffler et si le chômage repartait à la hausse, la Fed pourrait laisser l’inflation dépasser son objectif officiel, tout en continuant à assouplir sa politique monétaire afin de soutenir l’économie. »

Mais la hausse de l’inflation n’est pas seulement un phénomène américain. Le 14 septembre dernier, la Banque centrale européenne (BCE) a relevé son taux de dépôt de 25 pb, à 4 %. Elle a toutefois adouci le ton dans sa communication, indiquant qu’elle pourrait avoir augmenté les taux suffisamment pour ramener l’inflation vers son objectif.

« Aucune nouvelle hausse n’est cependant exclue, mais la BCE dispose d’une marge plus restreinte que d’autres grandes banques centrales, précise Tom Reithinger. Face au risque de récession en Allemagne, il est possible que l’inflation reste élevée et que la croissance stagne ».

Quelles sont les perspectives concernant les taux d’intérêt ?

Avec le ralentissement de l’inflation, les taux des bons du Trésor américain pourraient commencer à baisser au cours des douze prochains mois, en particulier sur la partie courte de la courbe, et ce avant que la Fed réduise ses taux directeurs.

Et si, en parallèle, les taux à 10 ans et à 30 ans se maintiennent proches de leurs niveaux actuels, entre 3 % et 4 %, la courbe des taux jusqu’à présent inversée devrait renouer avec sa traditionnelle pente positive.

« Dans l’ensemble, cet environnement peut être porteur pour les obligations, dont les cours ont tendance à progresser lorsque le cycle de hausse des taux d’intérêt se termine et que la Fed marque une pause dans sa politique monétaire. Les taux obligataires restent généralement stables pendant ces phases de transition, ce qui permet aux investisseurs de profiter des avantages liés à la hausse des taux d’intérêt », explique Tim Ng, gérant de portefeuille obligataire chez Capital Group.

« Et c’est en cas de récession nécessitant une baisse des taux directeurs que l’univers obligataire – grâce à l’appréciation des cours résultant de la baisse des taux – devrait contribuer le plus aux résultats des portefeuilles. »

Sur les marchés actions, Jared Franz estime qu’une plus grande transparence de la part des banques centrales serait bienvenue pour rassurer les investisseurs :

« Depuis le début de l’année, la progression des actions provient en grande partie de l’appréciation des multiples. Les marchés ont tenu bon face à la remontée des taux d’intérêt, grâce à la résistance de l’emploi et à la demande de consommation qui ont permis aux entreprises américaines d’enregistrer des bénéfices. Mais cette progression ne concerne qu’une poignée d’actions, et il faudra que les investisseurs aient plus de visibilité sur la politique monétaire de la Fed au cours de l’année à venir pour que les gains s’élargissent à d’autres secteurs d’activité. »

Nos dernières analyses

-

-

-

-

Indicateurs économiques

-

Construction de portefeuille

SUR LE MÊME THÈME

-

Construction de portefeuille

-

Volatilité boursière

-

Restez à l’écoute des perspectives de notre équipe d’investissement.

Inscrivez-vous dès maintenant pour recevoir tous les quinze jours dans votre boîte de réception des idées et des articles d'actualité de l'industrie.

Les résultats passés ne préjugent pas des résultats futurs. Il est impossible d’investir directement dans les indices, qui ne sont pas gérés. La valeur des investissements et le revenu qu’ils génèrent ne sont pas constants dans le temps, et les investisseurs ne sont pas assurés de récupérer l’intégralité de leur mise initiale. Les informations fournies dans le présent document ne constituent pas une offre de conseil en investissement, en fiscalité ou autre, ni une sollicitation à l’achat ou à la vente de titres.

Les déclarations attribuées à un individu représentent les opinions de ce dernier à la date de leur publication, et ne reflètent pas nécessairement le point de vue de Capital Group ou de ses filiales. Sauf mention contraire, toutes les informations s’entendent à la date indiquée. Certaines données ayant été obtenues de tiers, leur fiabilité n’est pas garantie.

Capital Group gère des actions par le biais de trois entités d’investissement, qui décident en toute indépendance de leurs investissements et de leurs votes par procuration. Les professionnels de l’investissement obligataire assurent la recherche et la gestion d’actifs obligataires par le biais de Capital Group. Pour ce qui concerne les titres apparentés à des titres de participation, ils agissent uniquement pour le compte de l’une des trois entités d’investissement en actions.

Tim Ng

Tim Ng

Tom Reithinger

Tom Reithinger

David Hoag

David Hoag