Démographie et culture

La Chine a récemment rejoint la longue liste des pays qui enregistreront plus de décès que de naissances en 2023, soulignant ainsi une tendance au déclin démographique susceptible de bouleverser l’économie mondiale. Les changements démographiques sont lourds de conséquences.

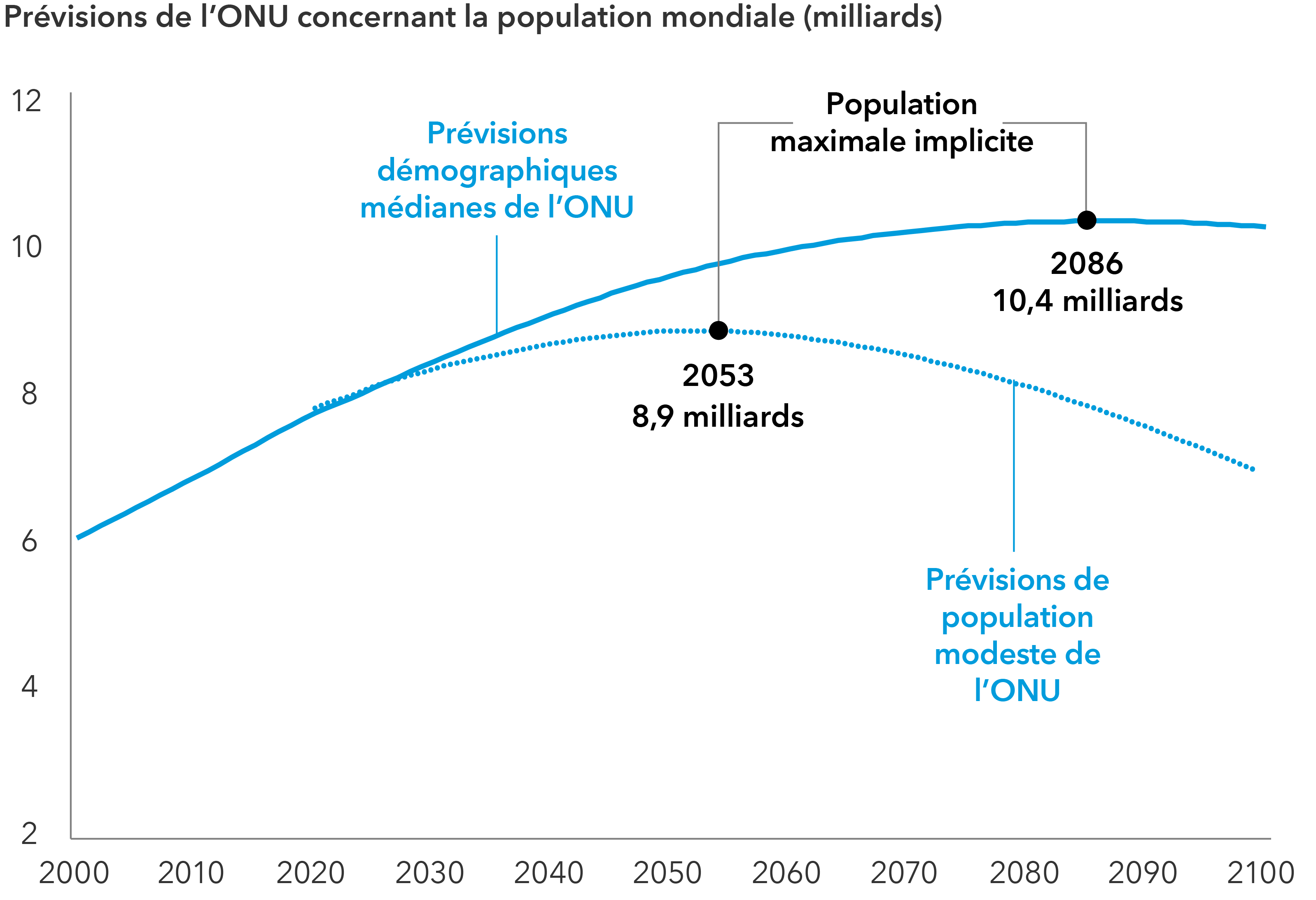

Selon les Nations Unies, la population mondiale atteindra son maximum vers 2086, mais selon moi, ce chiffre est optimiste. En effet, dans certains pays, l’explosion démographique due à la pandémie a pu aggraver le déclin de la population, et le problème semble persister. Même dans certains pays d’Afrique et d’Amérique latine, où les taux de natalité sont historiquement élevés, le nombre de nouveau-nés s’est rapproché du taux de renouvellement de 2,1 enfants par femme. Au vu de ces tendances, la population de l’humanité pourrait atteindre son maximum vers 2050.

La croissance démographique de l’humanité pourrait connaître son apogée plus tôt que prévu

Sources : Capital Group, Division de la population de l’Organisation des Nations Unies (ONU). Les chiffres reflètent les estimations démographiques de l’ONU pour 2023, en juillet 2022. Les prévisions démographiques les plus modestes reflètent un taux de fécondité inférieur de 0,5 naissance par femme par rapport aux projections médianes.

Le franchissement du point de non-retour démographique

Mais qu’est-ce que la réduction de la population sur la planète signifie pour la société? Le monde moderne n’a jamais connu une telle situation. Nous franchirions donc le Rubicon en matière de démographie.

Les caractéristiques démographiques ont un effet sur ce que les gens achètent et sur le potentiel de revenus d’une entreprise. Du point de vue d’un économiste, elles contribuent à déterminer la politique monétaire et, en fin de compte, le bien-être de chaque génération à venir.

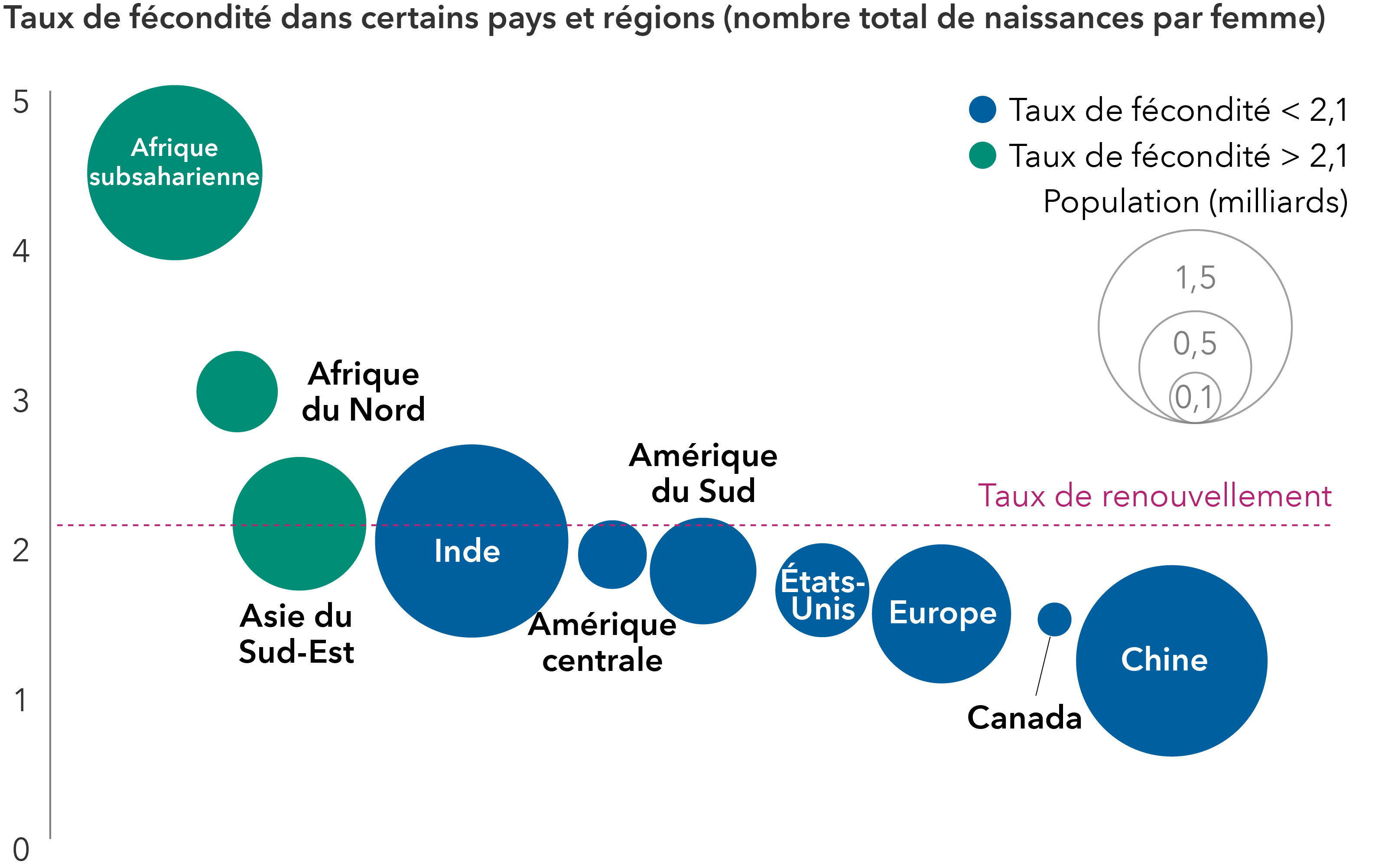

Pour ma part, je préfère examiner les pays individuellement dans la mesure où ils présentent de nombreuses particularités, qu’elles soient d’ordre culturel ou politique. Aux États-Unis, les tendances démographiques sont favorables à la croissance par rapport aux économies développées, en dépit d’une baisse rapide des taux de natalité depuis les années 1960, qui ont atteint le niveau actuel de 1,7 %. Ce taux est certes faible, bien qu’il soit supérieur à celui de l’Europe, du Japon et d’autres économies développées. À mon avis, le recul de la population américaine sera moins marqué, en partie parce que les politiques d’immigration sont plus libérales. Les données révèlent que les immigrants ont tendance à avoir plus d’enfants.

Le Japon est probablement l’exemple de société en décroissance le plus étudié. Le pays voit sa population se réduire depuis des décennies, et son cas illustre la rapidité avec laquelle ce phénomène peut faire boule de neige. Le Japon a enregistré 20 000 habitants de moins en 2008, et ce chiffre a depuis explosé pour atteindre 831 872 habitants de moins en 2023. Le Premier ministre Fumio Kishida a déclaré que cette tendance constituait « la crise la plus grave à laquelle notre pays a été confronté ».

La majorité de la population vit dans des pays où les taux de fécondité sont inférieurs au seuil de renouvellement

Sources : Capital Group, Nations Unies (ONU) Division de la population. Les taux de fécondité correspondent aux dernières estimations pour 2023, publiées en juillet 2022.

Le déclin démographique de la Chine ne fait que commencer, mais je pense qu’elle sera confrontée à des défis similaires à ceux du Japon. Il sera important de surveiller la réactivité du gouvernement chinois, en termes de relance économique et d’attentes en matière de productivité. À maints égards, la Chine est peut-être plus vulnérable, car son développement économique est beaucoup plus faible par rapport à la période au cours de laquelle la population du Japon a commencé à diminuer. La Chine a mis fin à sa politique en faveur de l’enfant unique en 2016 et a depuis instauré des mesures d’incitation financière pour encourager les couples à avoir plusieurs enfants, mais jusqu’à présent, cela n’a pas porté ses fruits.

Je ne dis pas qu’il est impossible d’inverser les tendances démographiques, mais de nombreux pays nordiques ont essayé, sans succès, d’enrayer la baisse de la démographie. Ils ont tout proposé, des mesures d’incitation financière aux programmes de garde d’enfants, mais ces plans n’ont guère fait bouger l’aiguille, si tant est qu’ils l’aient fait.

En raison du déclin démographique de la Chine, les pays qui dépendent d’elle sur le plan commercial, tels que l’Australie et les pays d’Asie du Sud-Est, pourraient connaître un ralentissement de leur croissance économique. Cependant, il existe parallèlement des opportunités, car plusieurs de ces marchés émergents ont une démographie plus favorable et pourraient proposer des mesures incitatives pour ramener les chaînes d’approvisionnement dans leur pays d’origine.

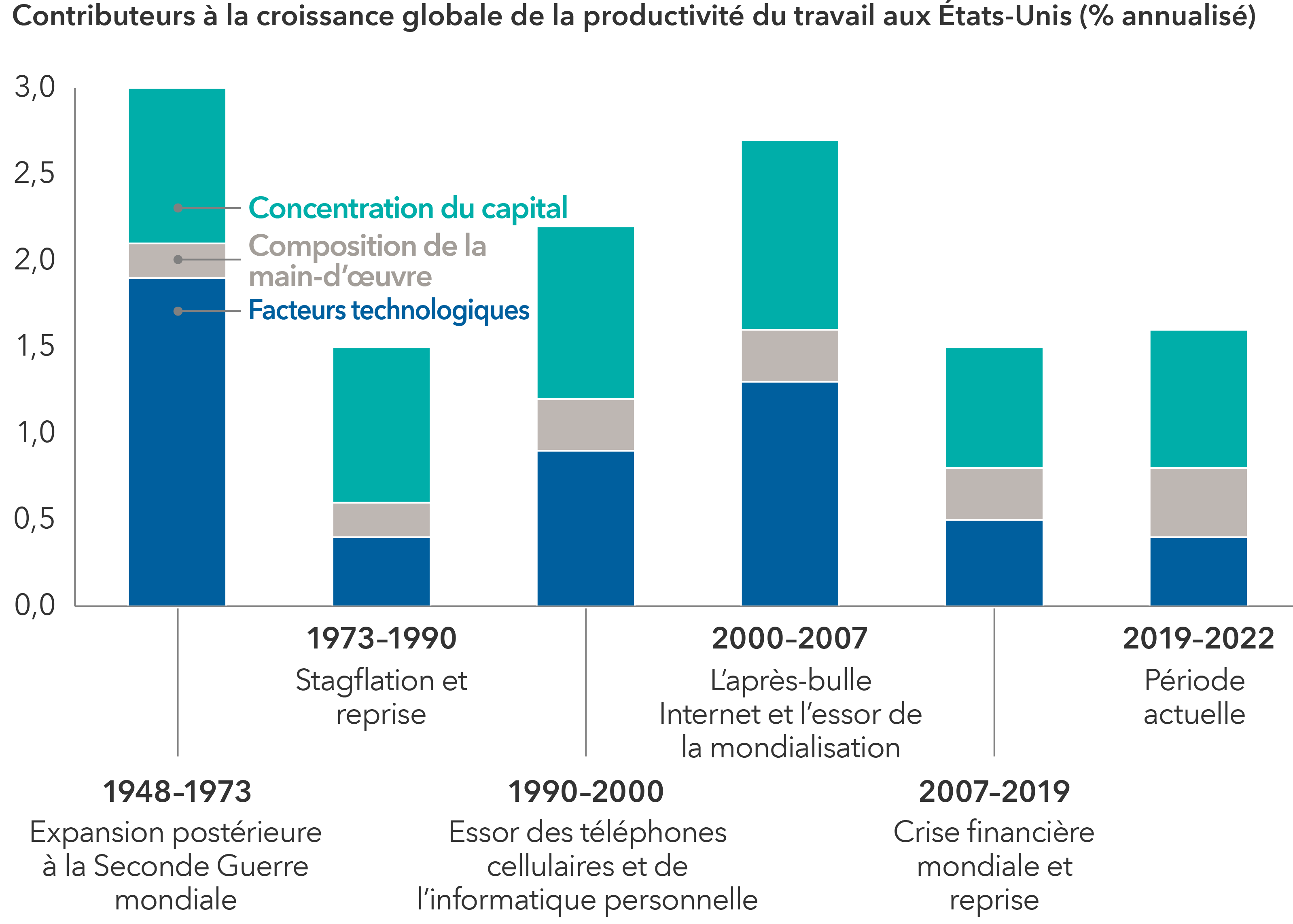

Une population en déclin nuit à la croissance

L’intérêt des économistes pour la démographie n’est pas sans raison. En bref, le taux de croissance économique à long terme d’un pays dépend fortement de la croissance démographique, l’autre élément du casse-tête étant la productivité, qui mesure l’efficacité des travailleurs. En d’autres termes, si la population augmente de 2 % et la productivité d’environ 1 %, le produit intérieur brut d’un pays se situe aux alentours de 3 %.

Une croissance soutenue entraîne en définitive une augmentation du revenu par personne, un indicateur important de la santé globale d’une économie. Au fil des générations, les revenus ont augmenté au sein d’une grande partie du monde, tout comme la qualité de vie.

Le résultat évident du déclin de la population est la diminution du nombre de travailleurs en raison de l’augmentation des départs à la retraite. Cette situation peut entraîner un déséquilibre entre la baisse des recettes fiscales et l’augmentation des dépenses consacrées aux retraités. Lorsque cela se produit, les jeunes ont tendance à quitter le pays ou la société, ce qui ne fait qu’exacerber le problème.

L’innovation peut engendrer des gains de productivité

Sources : Capital Group, Bureau of Labor and Statistics. Dernière mise à jour des données au 21 novembre 2023.

Les conséquences sont également profondes pour les différents secteurs, qu’il s’agisse des biens de consommation, des soins de santé ou du logement. En ce qui concerne ce dernier, la rareté de l’offre pourrait s’aggraver, car les pénuries de main-d’œuvre et le fait que les personnes âgées choisissent de vieillir chez elles au lieu de vendre font que les prix de l’immobilier restent élevés. Les entreprises devront impérativement continuer à s’adapter. Par exemple, lorsque les taux des emprunts hypothécaires américains sont passés d’environ 3 % à 8 % lors du relèvement des taux par la Réserve fédérale américaine en mars 2022, l’entreprise de construction résidentielle Lennar a proposé à ses clients d’importants rachats de taux, ce qui a contribué à rendre les logements plus abordables.

Les investisseurs se sont à juste titre concentrés sur les soins de santé, qu’ils considèrent comme un domaine propice à l’innovation pour faire face à la baisse des taux de natalité, à l’allongement de l’espérance de vie et à l’augmentation des coûts de la main-d’œuvre. Par exemple, la société pharmaceutique américaine CVS Health a réagi à ces tendances démographiques en proposant des services tels que des cliniques sans rendez-vous et des programmes de réduction des prix des médicaments. La société a également cherché à réduire ses coûts en intégrant sa chaîne d’approvisionnement, notamment par l’acquisition de compagnies d’assurance et de négociateurs de prix de médicaments.

Distorsions de prix

Parler de déflation peut sembler ridicule compte tenu de la bataille que les banques centrales mènent depuis des années dans le monde entier contre les hausses de prix fulgurantes. Pourtant, le Japon présente une étude de cas fascinante qui démontre que la déflation, ou la baisse des prix, peuvent être le résultat de changements démographiques.

Le scénario est simple : chaque jour, au Japon, le nombre de personnes et la demande de biens et de services diminuent, ce qui exerce une pression à la baisse sur les prix. Dans ce contexte, les ralentissements économiques ou les récessions sont plus probables, et les outils habituels des banques centrales pour lutter contre les ralentissements, tels que la baisse des taux, ne sont pas aussi efficaces. La Banque du Japon a mis en œuvre une politique de taux d’intérêt négatifs en 2016 pour stimuler la croissance économique, mais cette politique est essentiellement considérée comme un échec, le PIB affichant une faiblesse générale depuis le début des années 1990.

La déflation est un problème qu’aucune banque centrale ne veut affronter. La chute des prix est synonyme de stagnation de la croissance, de faiblesse des dépenses et de manque de confiance en l’avenir. Cette situation est une véritable gangrène pour l’économie.

Le Japon n’est qu’un exemple parmi d’autres. Certains économistes influents estiment que le déclin démographique pourrait entraîner une hausse structurelle de l’inflation, car la diminution de la main-d’œuvre fait grimper les salaires et les coûts de production.

Les robots à la rescousse?

Nous assistons actuellement à la collision involontaire de deux forces : la démographie et l’intelligence artificielle (IA). Ces deux mégatendances perturbatrices bouleverseront l’avenir du travail dans les secteurs des soins de santé, de la fabrication, du commerce et bien plus encore.

Au vu des tendances démographiques actuelles, certains pourraient penser que le monde en subira les conséquences négatives. D’autres notent qu’une population moins nombreuse pourrait signifier moins de pression sur l’environnement. Le lien entre la croissance démographique et les émissions de dioxyde de carbone est étroit : lorsque l’activité économique augmente, les émissions de CO2 augmentent aussi.

L’IA pourrait marquer le début d’une nouvelle ère d’augmentation de la productivité, de sorte que nous n’aurions peut-être plus besoin d’autant de personnes que par le passé pour stimuler la croissance.

Nous n’en sommes pas encore là, mais j’espère que l’IA pourra combler les lacunes dues aux tendances démographiques, de sorte que certains des scénarios les plus pessimistes ne se concrétiseront pas. Au lieu de cela, nous aurons affaire à une société non seulement résiliente, mais aussi très capable de s’adapter aux chocs potentiels.

Nos points de vue récents

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz