Inflation

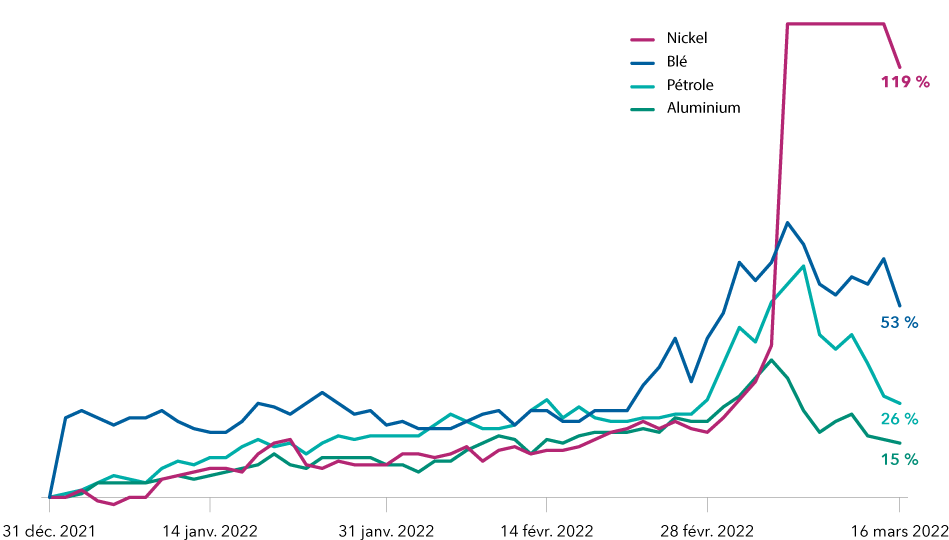

Pour un aperçu de la volatilité actuelle des marchandises, considérons le marché du nickel. Les prix ont doublé au début mars avant de chuter, motivant la London Metals Exchange à suspendre sa cotation. Cette semaine, le marché du nickel, un composant essentiel des batteries de véhicules électriques et des produits en acier inoxydable, a rouvert, mais avec des plafonds de négociation stricts.

Voilà un exemple parmi tant d’autres de la manière dont l’économie mondiale est perturbée par l’invasion russe de l’Ukraine. La Russie fournit environ 20 % de l’approvisionnement mondial en nickel. La menace de perdre cet approvisionnement a ébranlé les marchés commerciaux et incité les acheteurs à chercher d’autres sources.

Les cours des marchandises montent en flèche dans le contexte du conflit entre la Russie et l’Ukraine

Sources : Capital Group, London Metal Exchange, Refinitiv Datastream, U.S. Department of Agriculture. Données au 16 mars 2022.

Les prix des marchandises ont fortement augmenté depuis l’invasion du 24 février, en particulier ceux des matériaux produits en Russie et en Ukraine. Cela inclut le blé, le pétrole et le gaz naturel, ainsi que d’autres métaux essentiels comme l’aluminium, le palladium et le cuivre.

Les prix étaient toutefois déjà en hausse bien avant le début du conflit, contribuant ainsi à des pressions inflationnistes inédites depuis le début des années 1980. La question cruciale pour les investisseurs est donc la suivante : ces hausses de prix vont-elles durer?

Selon Lisa Thompson, gestionnaire de portefeuille d’actions, à court terme, la réponse est non. « Le marché a réagi de manière disproportionnée et les prix ont déjà quelque peu redescendu, dit-elle. Mais les prix des marchandises sont aujourd’hui bien supérieurs à leur niveau d’il y a un an, et je crois que cette tendance se maintiendra. »

« À long terme, ajoute Mme Thompson, les prix devraient rester élevés en raison d’un certain nombre de facteurs, notamment la hausse de la demande, les pénuries d’approvisionnement et les forces de démondialisation symbolisées par la guerre en Ukraine et les relations tendues entre les États-Unis et la Chine. Dans un monde où le commerce libre et ouvert est en recul, il faut s’attendre à des prix plus élevés. »

L’industrie des métaux est sur le point de briller

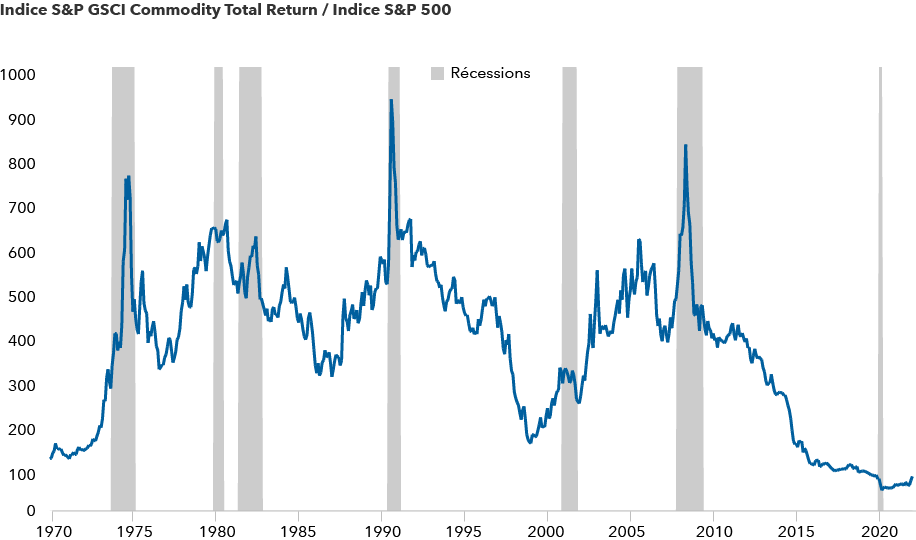

Dans l’optique de l’investissement, cette conjoncture aura des répercussions évidentes pour le secteur des mines et des métaux. Il s’agit d’un secteur négligé du marché depuis plus d’une décennie, voire plus si l’on exclut la dernière flambée des prix pendant la crise financière mondiale de 2008.

Le secteur est sous-évalué depuis des années et l’est encore aujourd’hui, malgré la récente reprise des actions des entreprises minières, estime Douglas Upton, analyste de placements en actions de Capital Group qui suit les marchés des marchandises depuis plus de 30 ans. D’après lui, les prix de nombreuses marchandises resteront élevés pendant les prochaines années en raison du sous-investissement chronique dans ce secteur depuis 2015. Or, le problème est exacerbé par le fait qu’il faut plus de temps qu’avant pour lancer de nouveaux projets miniers.

« Il s’agit d’un processus pluriannuel, explique M. Upton. La découverte, l’autorisation et le financement prennent tous beaucoup plus de temps, et en termes de prix, cela laisse présager des sommets et des creux plus prononcés, jusqu’à ce que les nouveaux investissements commencent à produire des résultats. » Selon lui, cette dynamique ne s’applique pas aux cultures vivrières et autres, car la production dans ces domaines peut être plus rapidement accrue.

Historiquement, les marchandises sont bon marché par rapport aux actions américaines

Sources : Capital Group, Refinitiv Datastream, Standard Poor’s. Le rapport de prix entre l’indice SP GSCI Total Return et l’indice composé Standard Poor’s 500 est échelonné sur 100. Données présentées du 27 févr. 1970 au 28 févr. 2022. En USD.

« À mon avis, toutes les grandes entreprises minières sont sous-évaluées, dit-il. Le marché ne réfléchit pas assez aux conséquences du phénomène de sous-investissement. De plus, les évaluations et les estimations consensuelles de bénéfices supposent que les prix des marchandises baisseront au cours des prochaines années, se rapprochant ainsi des moyennes historiques. Je crois que cette thèse est fautive. »

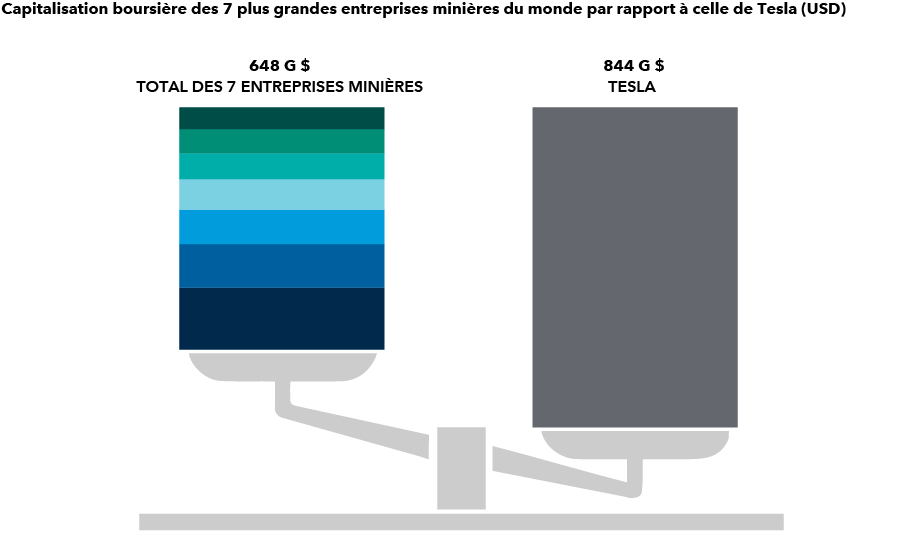

Comme exemple concret, considérons la capitalisation boursière des sept plus grandes entreprises minières du monde. Même combinées, elles sont loin d’atteindre la valeur de marché d’une entreprise bien-aimée de la nouvelle économie comme Tesla. Le constructeur automobile a besoin de certains métaux raffinés, dont le nickel, pour produire ses batteries lithium-ion. Bien avant l’invasion de l’Ukraine par la Russie, Elon Musk, le PDG de Tesla, avait d’ailleurs déclaré que l’accès au nickel figurait parmi ses principales préoccupations de production.

Les entreprises minières demeurent dans l’ombre malgré leur rôle clé dans l’économie mondiale

Source : RIMES. Au 16 mars 2022. Les entreprises minières représentées (de la plus grande à la plus petite) comprennent BHP, Rio Tinto, Vale, Glencore, Freeport, Anglo American et Newmont.

M. Upton ajoute qu’outre le sous-investissement, un autre facteur susceptible d’entraîner une hausse des prix des marchandises sur le long terme est la recherche mondiale de sources d’énergie durables. L’électricité, en particulier, est devenue une ressource privilégiée. L’expansion du réseau électrique, ainsi que l’adoption rapide des véhicules électriques, exigera beaucoup de cuivre, de nickel et d’autres métaux essentiels.

La Chine fera-t-elle contrepoids à la hausse des prix?

Le ralentissement de l’économie chinoise pourrait en revanche contribuer à freiner la hausse les prix des marchandises. Premier importateur de matières premières, la Chine consomme plus de la moitié des réserves mondiales de minerai de fer, de charbon et de cuivre. Lorsque l’économie chinoise faiblit, le marché mondial des marchandises a tendance à s’essouffler.

L’étroite relation commerciale de la Chine avec l’Union européenne pourrait également l’exposer à une récession en Europe si la guerre en Ukraine se prolonge. En outre, la Chine est confrontée à une résurgence de COVID-19 que le gouvernement tente d’endiguer en réintroduisant les restrictions sur les voyages et les loisirs, ce qui pourrait entraver davantage l’économie.

« Même avant la dernière flambée de COVID-19, l’économie chinoise ralentissait, ou du moins se stabilisait à un taux de croissance très faible », dit Stephen Green, économiste chez Capital Group qui couvre l’Asie. « La situation risque de s’aggraver avant de s’améliorer, et une récession suffisamment marquée pourrait faire chuter les prix des marchandises. »

M. Green suppose que la banque centrale de Chine réduira probablement bientôt les taux d’intérêt alors que la plupart des autres banques centrales dans le monde évoluent dans le sens inverse.

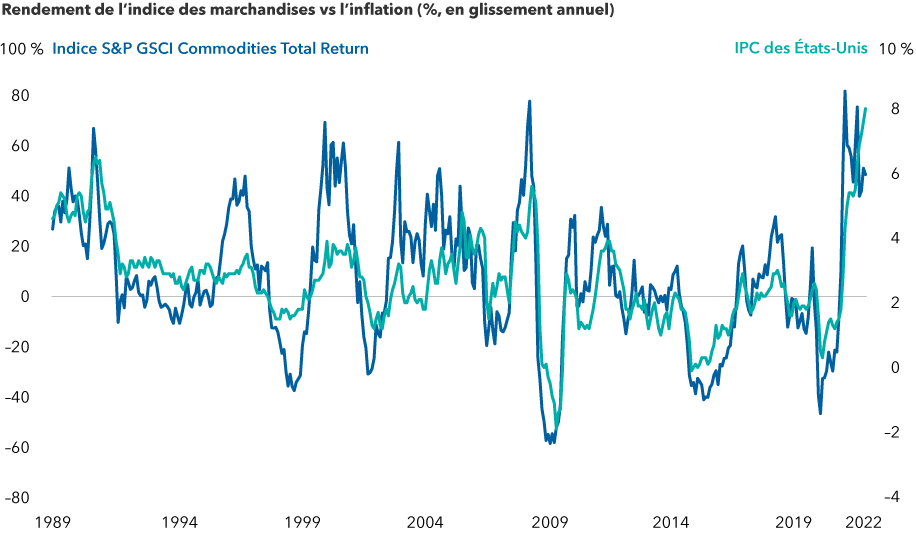

Implications en matière d’investissement : protection contre l’inflation

Quelle que soit l’évolution des marchés, la flambée actuelle des prix confirme à nouveau que les marchandises offrent une couverture efficace contre l’inflation. Ce n’est pas surprenant, car ces mêmes marchandises (le pétrole et le gaz, par exemple) alimentent de nombreux aspects de l’économie mondiale et peuvent contribuer à accélérer l’inflation, qui est actuellement au niveau le plus élevé depuis 40 ans.

Historiquement, l’énergie, et plus particulièrement le pétrole, a évolué au rythme de l’inflation, mesurée par l’indice des prix à la consommation (IPC) des États-Unis. Le pétrole étant généralement une composante majeure des indices liés aux marchandises, la corrélation à long terme entre les prix des marchandises et l’inflation est élevée.

Pas de surprise : les marchandises constituent une excellente protection contre l’inflation

Sources : Capital Group, U.S. Bureau of Labor Statistics, Refinitiv Datastream, Standard Poor’s, U.S. Department of Labor. Données présentées du 31 janv. 1989 au 28 févr. 2022. Les rendements sont en USD. IPC américain en USD.

Il y a toutefois d’importants écarts entre les grandes catégories de marchandises. Le pétrole et le gaz, les métaux, ainsi que les produits alimentaires et agricoles, suivent souvent leurs propres cycles.

Jared Franz, économiste chez Capital Group, prévient les investisseurs en quête de couverture contre l’inflation de bien garder cela à l’esprit. « Tout dépend de la source de l’inflation », affirme-t-il.

« Il n’est pas surprenant que le secteur de l’énergie a tendance à bien se porter lorsque l’inflation augmente, car les hausses des prix de l’énergie, notamment de l’essence, peuvent être rapidement répercutées sur les consommateurs, précise M. Franz. Ce n’est pas toujours le cas pour d’autres marchandises, pour lesquelles les hausses de prix peuvent être absorbées au fur et à mesure qu’elles avancent dans la chaîne de production. »

L’indice des prix à la consommation (IPC) des États-Unis est une mesure de l’évolution moyenne dans le temps des prix payés par les consommateurs urbains pour un panier de biens et de services de consommation.

L’indice S&P GSCI Commodity Total Return est un indice de rendement du secteur des marchandises représentant un investissement à long terme sans effet de levier dans des contrats à terme sur marchandises largement diversifiés parmi l’éventail des marchandises.

L’indice composé Standard Poor’s 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Lisa Thompson

Lisa Thompson

Douglas Upton

Douglas Upton

Stephen Green

Stephen Green