Gestion obligataire

Ce n’est un secret pour personne que l’année 2022 a été difficile pour les investisseurs en titres à revenu fixe. L’inflation élevée et la hausse des taux d’intérêt initiée par la Réserve fédérale américaine ont pesé sur les marchés. Néanmoins, le vaste univers du crédit offre aux investisseurs de nombreuses occasions d’ajouter de la valeur par le biais d’une recherche ascendante et d’une sélection de titres dans chacun des quatre principaux secteurs du crédit : obligations à rendement élevé, obligations de qualité investissement, marchés émergents et créances titrisées.

Dans cet article, le premier d’une série explorant l’univers du crédit, nous examinons comment les portefeuilles à la recherche de revenus peuvent être structurés dans le but d’ajouter de l’alpha supplémentaire (rendement excédentaire) par le biais de la sélection des titres et de la répartition des actifs dans un cadre d’une gestion prudente des risques.

Parmi ces quatre secteurs du crédit, tirer profit de la valeur relative peut être un moyen très efficace d’améliorer les rendements, surtout pendant les périodes de forte volatilité comme celle que nous connaissons actuellement.

Voici nos points de vue actuels sur chaque secteur du crédit et les endroits où les membres de notre équipe de placement trouvent ce qu’ils pensent être des opportunités de rendement attrayantes dans le cadre d’un portefeuille de revenu multisectoriel.

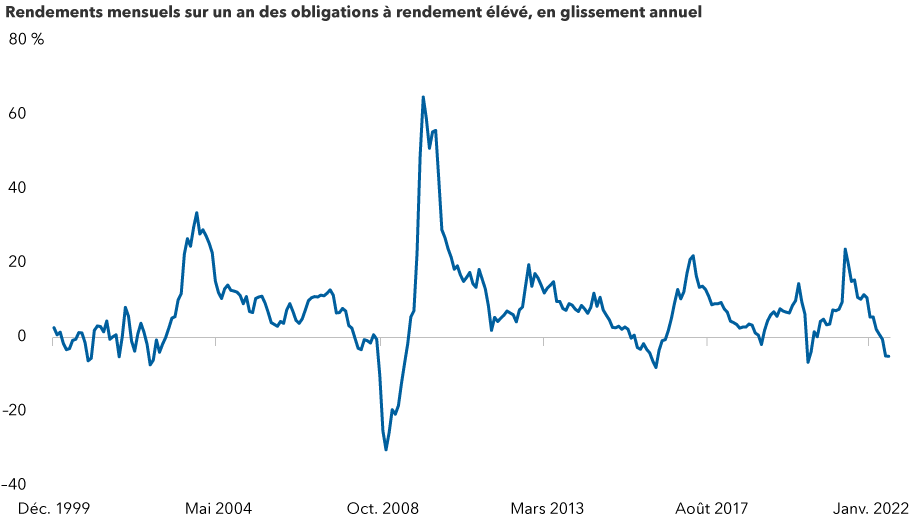

1. Le marché des obligations à rendement élevé n’a pas connu de périodes prolongées de rendements négatifs

Le marché des obligations d’entreprises à rendement élevé est réputé depuis longtemps pour produire un niveau élevé de revenu, qui est le principal contributeur à son rendement total sur un cycle de marché complet. Le secteur est vaste, environ 1 500 G$ US, et couvre une multitude d’industries et d’émetteurs. Les investisseurs qui sont prêts à assumer le risque plus élevé associé aux obligations à rendement élevé peuvent également choisir parmi une gamme d’obligations de qualité variable (garanties et non garanties, avec des notations allant de BB à CCC). L’univers des obligations à rendement élevé offre également une duration nettement plus courte que celles des obligations d’entreprises de qualité investissement et de la dette des marchés émergents.

Contrairement aux actions, où les évaluations reflètent les flux de trésorerie futurs attendus, les rendements des obligations à rendement élevé sont beaucoup plus liés aux flux de trésorerie actuels d’un émetteur et de sa capacité à assurer le service de sa dette. Bien que les écarts des obligations à rendement élevé puissent être volatils et corrélés aux actions, le rendement permet d’amortir les baisses et de générer des rendements totaux attrayants sur des périodes de plusieurs années. Les écarts représentent la différence de rendement entre deux obligations ou deux types d’obligations et sont utilisés par les investisseurs pour évaluer la valeur d’une obligation. En fait, il a été assez rare que le secteur des obligations à rendement élevé connaisse des périodes prolongées de rendements totaux négatifs.

Les rendements des obligations à rendement élevé ont tendance à ne pas rester négatifs longtemps

Source du graphique : Bloomberg. Données au 3 juin 2022. Les rendements sont en USD.

Une grande partie du secteur est raisonnablement liquide, ce qui permet à la recherche fondamentale de guider les décisions en matière de valeur relative en passant d’un titre à l’autre à partir de différentes parties de la structure du capital d’une entreprise au sein d’une industrie ou dans l’ensemble du secteur des obligations à rendement élevé. Cela dit, nous pensons que la valeur relative du secteur a baissé par rapport aux marchés émergents, au crédit titrisé et aux obligations de qualité investissement.

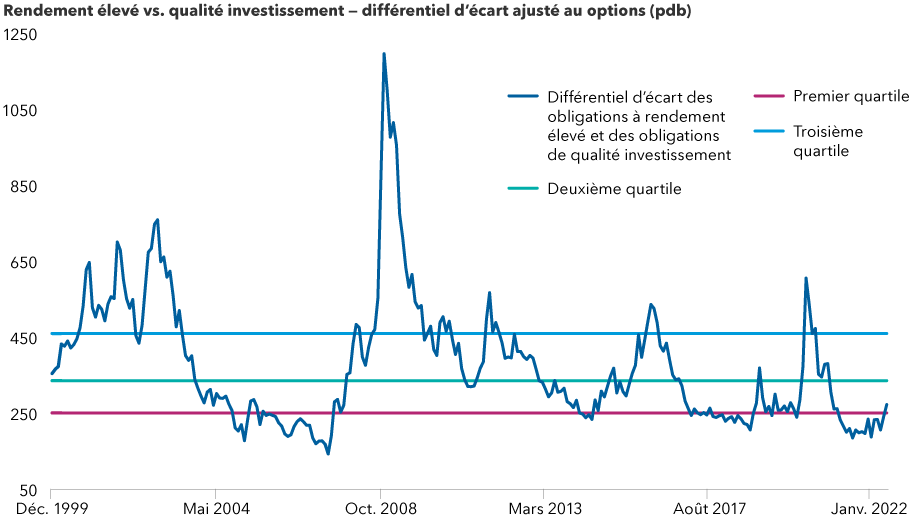

La relation entre les écarts des obligations à rendement élevé et ceux des obligations de qualité investissement a d’ailleurs évolué de manière similaire sur plusieurs décennies. Les écarts de taux des obligations à rendement élevé ont tendance à s’élargir considérablement comparés aux obligations de qualité investissement pendant les crises et les périodes de faible croissance économique. Les rapports historiques entre les écarts servent de guide pour savoir quand les obligations à rendement élevé deviennent plus intéressantes que les obligations de qualité investissement pendant les périodes de tension. En dehors de ces périodes de crise et de récession, les rapports entre les écarts sont beaucoup plus stables et oscillent généralement dans une fourchette prévisible. Dans l’environnement actuel, nous nous attendons à ce que le ralentissement de la croissance économique continue d’accroître les écarts des obligations à rendement élevé par rapport à ceux des obligations de qualité investissement. Nous surveillons donc les valorisations et le contexte économique et augmenterons nos positions si l’occasion se présente.

Les écarts de rendement des obligations à rendement élevé et des obligations de qualité investissement semblent serrés aux États-Unis

Source du graphique : Bloomberg. Données au 31 mai 2022.

2. Le crédit titrisé est sous-étudié, ce qui offre des opportunités d’alpha

Le crédit titrisé peut fournir un niveau de revenu plus élevé que les obligations d’entreprises de qualité investissement avec des notations comparables, tout en offrant une protection similaire contre les risques de baisse. Le secteur offre diverses opportunités d’investissement dans les sous-secteurs des prêts adossés à des actifs, de l’immobilier commercial, des prêts hypothécaires non garantis et des prêts à effet de levier garantis. Bon nombre des moteurs fondamentaux de ces secteurs sont distincts du crédit d’entreprises et du crédit souverain. Cela permet de diversifier un portefeuille. Le secteur est également peu étudié par de nombreux acteurs du marché, ce qui permet à notre équipe d’analystes en crédits titrisés d’identifier de nombreuses opportunités d’investissement mal évaluées.

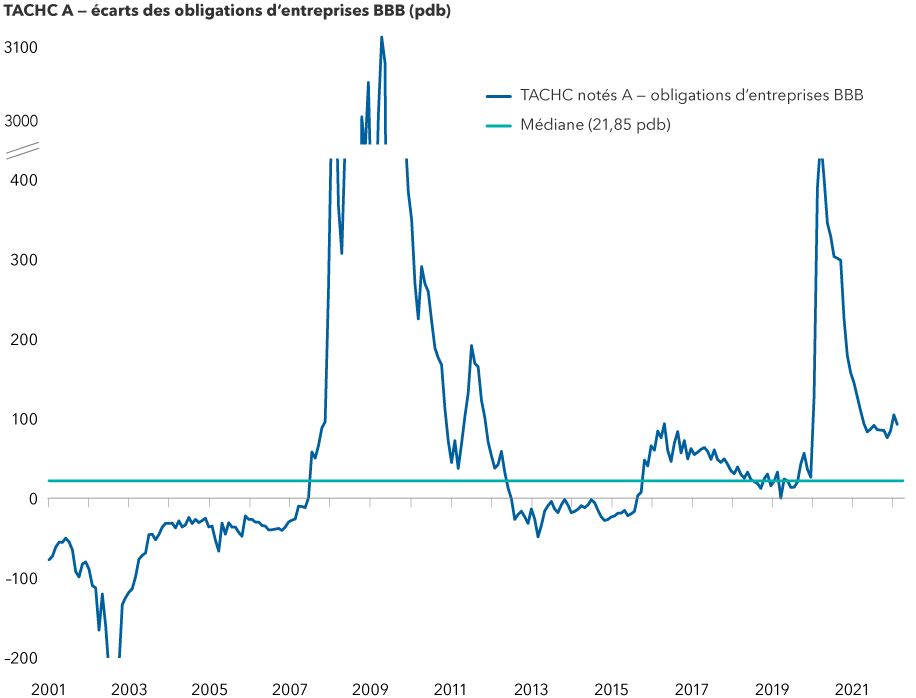

Le crédit titrisé présente une liquidité relativement faible. Par conséquent, les réévaluations se produisent avec un certain décalage par rapport aux secteurs de crédit plus liquides, tels que les obligations d’entreprises et les créances des marchés émergents. Par exemple, lorsque les écarts de taux des obligations d’entreprises se sont creusés plus tôt dans l’année, en particulier après l’invasion de l’Ukraine par la Russie, le crédit titrisé n’a pas tout d’abord connu une évolution aussi spectaculaire. Les écarts sur la dette titrisée ont commencé à se creuser en mars, date à laquelle les obligations d’entreprises ont commencé à remonter la pente. Cela a créé une baisse relative du prix du crédit titrisé, ce qui a constitué une bonne occasion pour les investisseurs. Nous avons ajouté des titres adossés à des actifs et des titres adossés à des créances hypothécaires commerciales (TACHC), et pris quelques petites positions dans des titres de créance adossés à des prêts (TCAP), qui étaient attrayantes par rapport aux obligations d’entreprises de qualité investissement.

Nous trouvons actuellement une bonne valeur sur le marché des prêts à un seul actif et à un seul emprunteur. Ces investissements de niche créent des risques plus concentrés que les TACHC traditionnels, mais le marché se compose en grande partie de propriétés de très haute qualité et se prête à une recherche fondamentale approfondie et spécifique aux propriétés. Cela offre aux investisseurs l’occasion d’accéder à des actifs spécifiques qu’ils trouvent intéressants.

Ailleurs dans le crédit titrisé, nous constatons une bonne valeur par rapport aux obligations d’entreprises de qualité investissement dans les tranches de crédit noté AAA de plusieurs secteurs : le secteur automobile à risque, la location unifamiliale et les prêts étudiants privés. Dans chaque cas, la vigueur du marché de l’emploi et les soldes de trésorerie élevés constituent un soutien solide pour le consommateur qui effectue des paiements sur les prêts sous-jacents.

Les écarts entre les titres adossés à des créances hypothécaires commerciales (TACHC) et les obligations d’entreprises restent importants

Source du graphique : Bloomberg. Données au 29 avril 2022.

3. La dette des marchés émergents offre des sources diversifiées de revenus et de rendement

La dette des marchées émergents offre aux investisseurs un niveau élevé de revenu et de rendement total. L’univers investissable pour les créances des marchés émergents comprend à la fois des créances souveraines et des créances d’entreprises de qualité investissement et de qualité inférieure, ce qui permet d’effectuer de larges comparaisons de valeur relative au sein du secteur et entre des créances d’entreprises et des créances titrisées de qualité investissement et de qualité inférieure de notation similaire.

Les évaluations de la dette des marchés émergents, en particulier celles des obligations de qualité inférieure, sont restées bon marché par rapport aux obligations d’entreprises à rendement élevé après la vente massive de mars 2020. Plus récemment, la hausse de l’inflation, le ralentissement de la croissance mondiale, le resserrement de la politique monétaire américaine et la flambée du dollar américain ont tous pesé sur le secteur. Le conflit entre la Russie et l’Ukraine a créé un vent contraire supplémentaire par rapport à d’autres créances d’entreprises des marchés développés ayant une notation comparable.

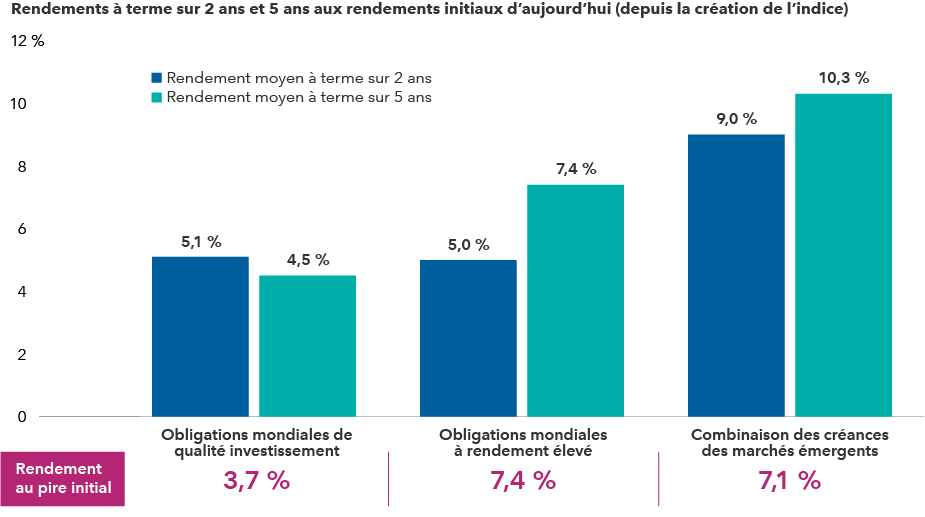

Mais il y a des raisons d’être optimiste quant à l’avenir des marchés émergents. En effet, de nombreuses banques centrales des marchés émergents sont bien en avance sur la Réserve fédérale américaine en matière de relèvement des taux pour freiner la demande dans leurs économies et tenter de maîtriser l’inflation. Comme les économies des marchés émergents ont tendance à être plus petites, moins diversifiées sur le plan économique et plus dépendantes des exportations et des importations, l’inflation est un problème beaucoup plus répandu sur ces marchés. Alors que les marchés développés se démènent pour faire face à une inflation à des niveaux inédits depuis plusieurs décennies, de nombreux marchés émergents disposent d’un guide bien établi sur la manière de maîtriser l’inflation au niveau national. En outre, si la hausse des prix de l’énergie constitue un défi et que de nombreux pays émergents sont confrontés à des problèmes de sécurité alimentaire en raison du conflit entre la Russie et l’Ukraine, de nombreux marchés émergents (notamment en Amérique latine et dans certaines régions d’Afrique) sont des bénéficiaires nets de la hausse des prix des marchandises puisqu’ils en sont des exportateurs nets. Par conséquent, nous pensons que, aux valorisations actuelles, les créances des marchés émergents rémunèrent bien les investisseurs pour les risques auxquels ils s’exposent à partir de ce qui, selon nous, devrait être une situation gérable.

Aux rendements initiaux d’aujourd’hui, les rendements à terme des créances des marchés émergents ont historiquement été attrayants

Sources : Bloomberg, J.P. Morgan. Données au 30 avril 2022, en USD. Obligations mondiales d’entreprises de qualité investissement : Indice Bloomberg Global Investment Grade Corporate Bond (date de création : 1er janv. 2001), obligations mondiales d’entreprises à rendement élevé : Bloomberg Global High Yield Index (date de création : 1er janv. 1990), Indice mixte des créances des marchés émergents : moyenne de l’indice J.P. Morgan EMBI Global Diversified et de l’indice J.P. Morgan GBI-EM Global Diversified (date de création : 1er janv. 2003). Les rendements moyens à terme sur deux et cinq ans font référence aux rendements historiques moyens de chaque indice sur les périodes de deux et cinq ans suivant les points où ils ont touché les rendements initiaux d’aujourd’hui. Le rendement au pire est le rendement le plus bas qui peut être réalisé soit par un achat ou une vente à l’une des dates d’achat ou des dates de vente disponibles, soit en conservant une obligation jusqu’à son échéance.

4. Obligations d’entreprises de qualité investissement : qualité supérieure, mais plus sensible aux taux

Les obligations d’entreprises de qualité investissement constituent le plus important secteur de l’univers du crédit. Il est bien diversifié parmi les émetteurs et les industries, et comprend des titres dont les échéances couvrent toute la courbe de rendement. Nous apprécions particulièrement la façon dont le secteur peut contribuer au rendement global d’un portefeuille, en plus d’être moins volatil que les obligations à rendement élevé en raison de mouvements relativement plus serrés des écarts.

Les obligations d’entreprises de qualité investissement ont tendance à avoir une durée plus longue et un coupon plus faible que les obligations à rendement élevé. Cela rend le secteur plus sensible aux mouvements des taux d’intérêt. Cela dit, parce que le secteur est de qualité supérieure, les écarts ont tendance à s’élargir beaucoup moins par rapport aux obligations à rendement élevé lorsque l’économie ralentit et que les fondamentaux s’affaiblissent.

À la suite de l’effondrement de mars 2020, les écarts de taux des obligations de qualité investissement se sont comprimés pour atteindre des niveaux historiquement bas, tandis que les émissions sont restées à des volumes records. Dans le contexte d’une valeur supérieure dans d’autres secteurs, nous avons considéré que la valeur relative des obligations de qualité investissement était moins attrayante. Nous avons trouvé de la valeur dans certains émetteurs de services financiers, de santé et de médias. Nous disposons de la flexibilité d’augmenter davantage notre exposition ou de la diminuer si les perspectives de l’économie mondiale restent incertaines de court à moyen terme.

Conclusion

En résumé, les quatre secteurs de l’univers du crédit jouent un rôle important dans les portefeuilles à la recherche de revenus. Les revenus élevés des secteurs des obligations à rendement élevé et des créances des marchés émergents sont équilibrés par le caractère défensif des secteurs de qualité supérieure des obligations d’entreprises de qualité investissement et des créances titrisées. La duration plus courte des obligations à rendement élevé et des créances titrisées tempère la plus grande sensibilité aux taux d’intérêt des secteurs d’obligations d’entreprises de qualité investissement et des créances des marchés émergents. Dans l’ensemble, les corrélations des écarts de crédit (ou la tendance des écarts sur différents titres au sein d’un portefeuille à évoluer de manière similaire) sont réduites par l’inclusion du crédit titrisé et souverain. Ces secteurs offrent des moteurs fondamentaux qui peuvent être distincts des moteurs de crédit des obligations à rendement élevé et des obligations d’entreprises de qualité investissement.

Compte tenu de l’environnement économique incertain, nous estimons qu’adopter une approche diversifiée et équilibrée du crédit est plus importante que jamais. Nous privilégions actuellement le crédit titrisé, suivi de la dette des marchés émergents, et adoptons une approche quelque peu prudente avec nos investissements dans les obligations à rendement élevé et les obligations d’entreprises de qualité investissement.

Damien McCann est l’un des gestionnaires de portefeuille du Fonds Capital Group revenu multisectoriel (Canada).

L’indice J.P. Morgan Emerging Market Bond Index (EMBI) Global Diversified est un indice de référence à pondération unique de la dette des marchés émergents qui suit le rendement total des obligations libellées en dollars américains émises par des entités souveraines et quasi-souveraines des marchés émergents. L’indice n’est pas géré; ses résultats tiennent compte des dividendes ou des distributions réinvesties mais ne tiennent pas compte de l’incidence des frais de compte, des charges ou de l’impôt fédéral sur le revenu des États-Unis.

L’indice J.P. Morgan Government Bond — Emerging Markets Global Diversified représente l’univers des obligations d’État liquides à taux fixe, régulièrement négociées sur les marchés émergents et libellées en monnaie locale, auxquelles les investisseurs internationaux ont accès. L’indice n’est pas géré; ses résultats tiennent compte des dividendes ou des distributions réinvesties mais ne tiennent pas compte de l’incidence des frais de compte, des charges ou de l’impôt fédéral sur le revenu des États-Unis.

L’indice Bloomberg U.S. Corporate High Yield 2% Issuer Capped représente l’univers des titres de créance à taux fixe de qualité inférieure; l’exposition maximale de l’indice à un seul émetteur est limitée à 2 %.

L’indice Bloomberg U.S. Corporate Investment Grade représente l’univers des débentures et des billets garantis de qualité investissement, émis publiquement par des entreprises américaines et certains pays étrangers, qui répondent aux exigences d’échéance, de liquidité et de qualité.

L’indice Bloomberg Global Investment Grade Corporate Bond est un indice fondé sur des règles et pondéré en fonction de la valeur de marché, conçu pour mesurer le marché mondial des obligations d’entreprises à taux fixe de qualité investissement.

L’indice Bloomberg Global High Yield est une mesure phare multidevises du marché mondial des obligations à rendement élevé. L’indice représente l’union des indices des obligations à rendement élevé des États-Unis, des obligations à rendement élevé paneuropéennes et des obligations à rendement élevé en devise forte des marchés émergents.

L’indice Bloomberg CMBS Ex AAA suit les titres adossés à des créances hypothécaires commerciales de qualité investissement (notés Baa3/BBB- ou mieux, à l’exclusion de Aaa/AAA) de l’indice Bloomberg U.S. Aggregate.

L’indice Bloomberg Baa Corporate mesure le marché des obligations d’entreprises imposables à taux fixe notées Baa/BBB. Il comprend des titres libellés en USD émis publiquement par des émetteurs américains et non-américains des secteurs de l’industrie, des services aux collectivités et de la financie.

Ce rapport, et tout produit, indice ou fonds auxquels il fait référence, n’est pas commandité, approuvé ou promu de quelque manière que ce soit par J.P. Morgan ou l’une de ses filiales qui ne fournissent aucune garantie, explicite ou implicite, et n’ont aucune responsabilité envers tout investisseur potentiel, en relation avec ce rapport.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Damien McCann

Damien McCann

David Bradin

David Bradin