Actions mondiales

Tandis que l’intelligence artificielle (IA) prend d’assaut le monde de l’investissement, un nombre croissant d’investisseurs s’interrogent sur la manière d’en tirer parti, au-delà de l’exemple de Nvidia et d’autres superstars de la technologie qui font partie du groupe des « Sept Magnifiques ».

« L’IA crée des occasions pour les entreprises bien au-delà des grands gagnants de la première heure », affirme Jeremy Burge, gestionnaire de portefeuille du Fonds Capital Group actions mondialesMC (Canada).

Le moment décisif pour l’IA a été le lancement de ChatGPT d’Open AI. L’IA générative est au cœur de ChatGPT. Contrairement à l’IA traditionnelle, qui est axée sur la résolution de tâches spécifiques dans des limites bien définies, l’IA générative simule la compréhension humaine et produit des textes, des images, des codes informatiques ou d’autres contenus originaux et bien conçus. Dès son lancement en novembre 2022, ChatGPT a atteint un million d’utilisateurs en cinq jours, et 100 millions en janvier 2023.

Bien que le potentiel commercial global reste encore à débattre, il semble énorme. En substance, l’IA présente le potentiel d’aider les travailleurs à devenir plus efficaces et les entreprises plus productives dans tous les secteurs du marché, dans toutes les industries et au sein de toutes les régions du monde. De plus, la mise en œuvre et l’impact économique de l’IA pourraient être plus rapides que les innovations technologiques du passé, car l’IA est basée sur des logiciels et peut être déployée rapidement sur l’Internet.

« Elle a le potentiel de transformer notre monde à grande vitesse et à grande échelle », déclare M. Burge.

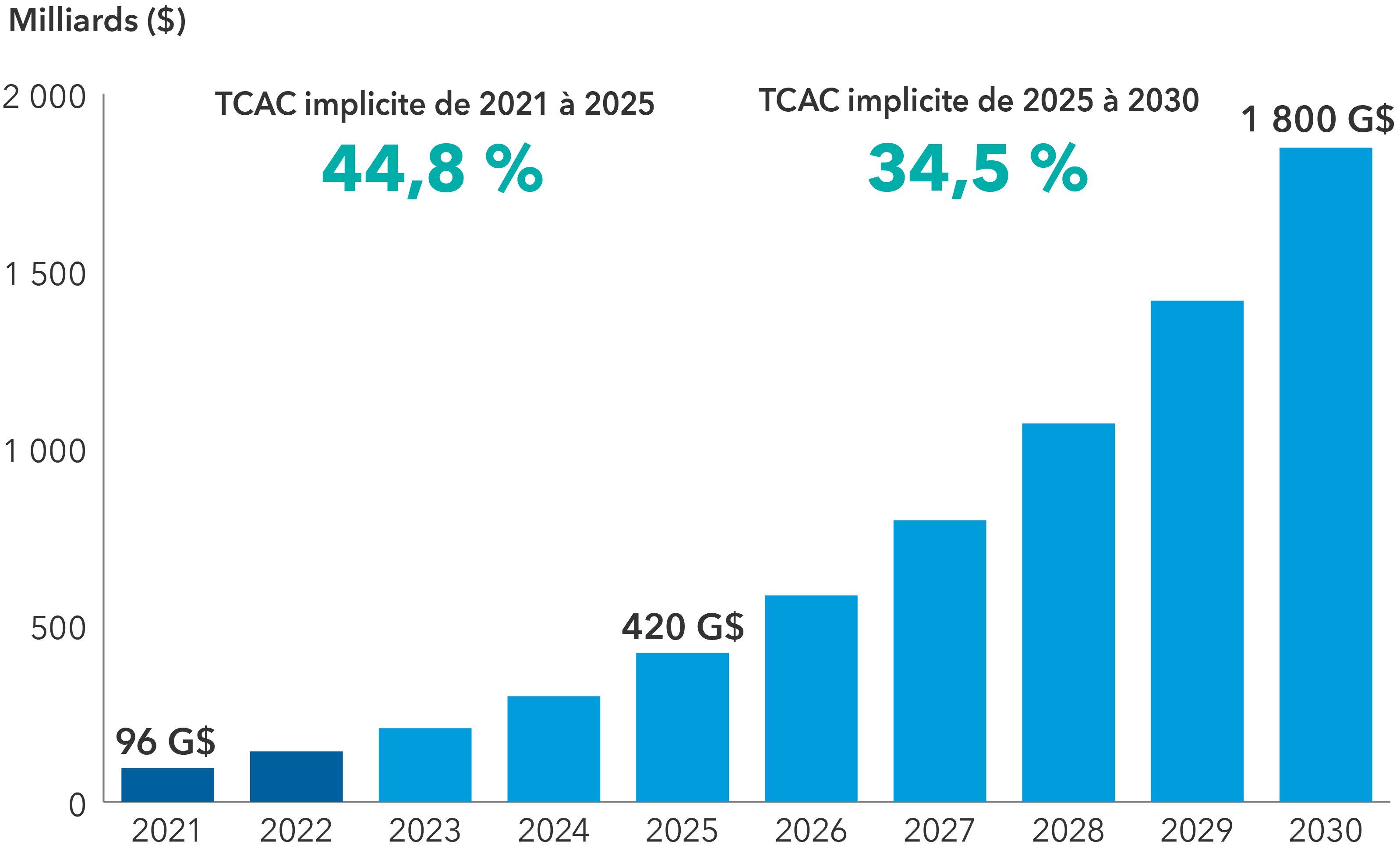

Le marché mondial de l’IA devrait atteindre près de 2 000 G$ US d’ici 2030

Sources : Next Move Strategy Consulting, Statista. Les années 2023 à 2030 sont des estimations. Les cases en bleu clair représentent des estimations. Données en janvier 2023. TCAC = taux de croissance annuel composé. Valeurs exprimées en USD.

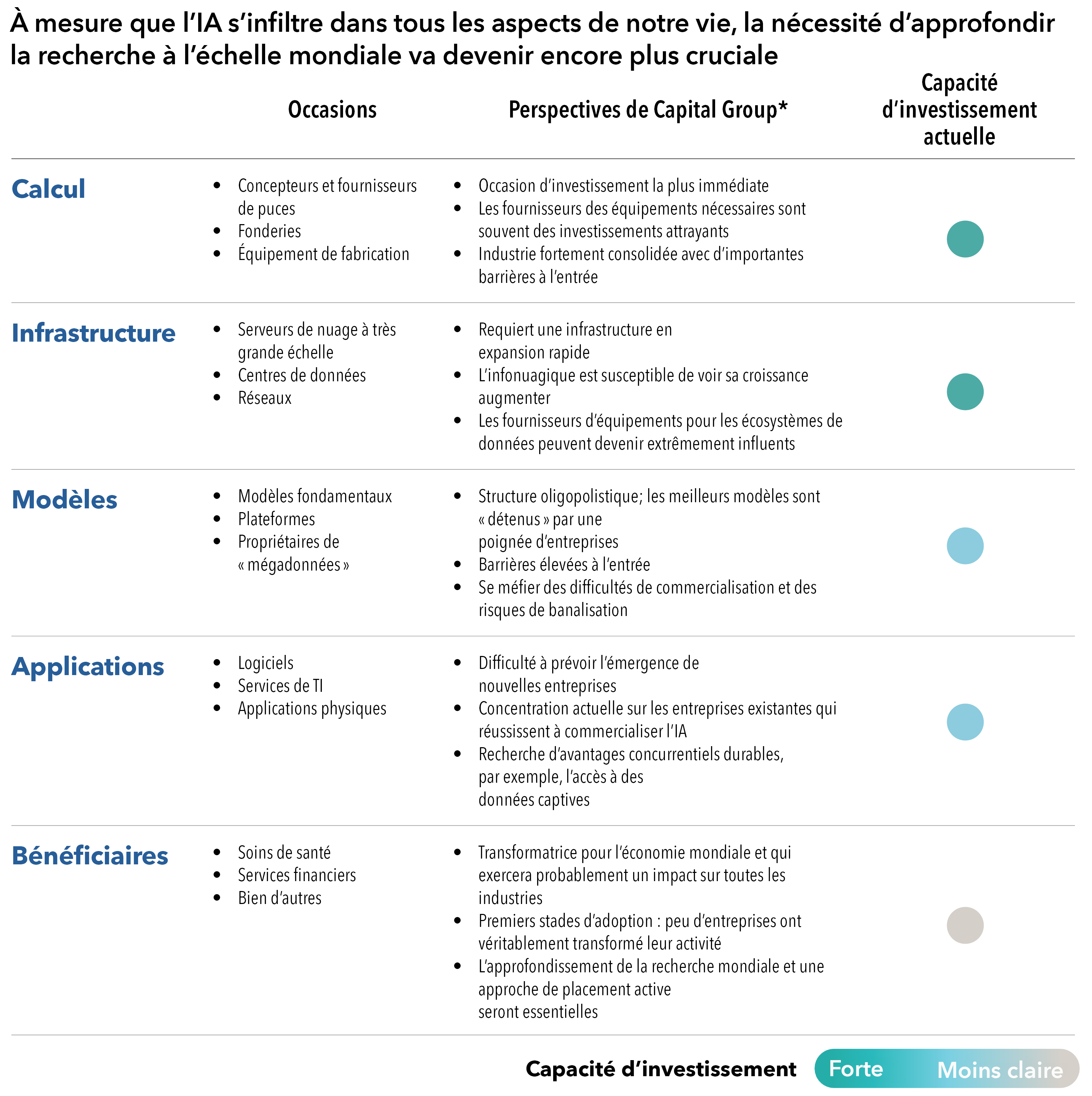

Aussi rapide la croissance de l’IA soit-elle, il reste encore un long chemin à parcourir avant qu’elle ne se généralise. Au fur et à mesure que cette technologie gagne en maturité, un nombre croissant d’occasions d’investissement se présente tout au long de la chaîne de valeur.

« La clé, en tant qu’investisseurs fondamentaux, est d’en saisir les nuances et de poser les bonnes questions : Quelles sont les parties de la chaîne de valeur susceptibles d’en bénéficier et dans quel ordre? Quelles sont les zones géographiques qui seront en avance ou en retard sur l’adoption de l’IA? Quelles sont les entreprises prêtes à jouer un rôle de premier plan en tant que fournisseurs ou fabricants essentiels des outils et équipements nécessaires? Qui en souffrira? Et quelles sont les entreprises qui bénéficieront des retombées secondaires et tertiaires? », ajoute M. Burge.

Calcul

L’occasion d’investissement la plus immédiate s’est concentrée sur le segment de l’informatique lié au développement de l’IA. Les parties prenantes sont les concepteurs de puces à semi-conducteurs, les fabricants d’équipements, les fonderies et d’autres entreprises hautement spécialisées. Il n’est pas surprenant que nombre de ces entreprises soient déjà de grands gagnants du marché boursier : Nvidia en est un excellent exemple, car elle conçoit des unités de traitement graphique (Graphic Processing Units, GPU) qui ont connu une forte augmentation de la demande de la part des entreprises qui cherchent à construire et à former des modèles d’IA. Il est difficile de faire évoluer rapidement la capacité des entreprises de calcul en raison de la forte intensité capitalistique et de la spécialisation au sein de chaînes d’approvisionnement mondiales hautement connectées. Au-delà de cette phase initiale, nous prévoyons des occasions d’investissement dans un ensemble plus large de fournisseurs d’équipements nécessaires. Il pourrait s’agir de compléments, tels que les fabricants d’équipements de semi-conducteurs (Applied Materials), les fonderies de puces (TSMC), les fournisseurs de puces de mémoire (SK Hynix) et les fabricants de serveurs capables de répondre aux cas d’utilisation artificielle (Dell). Nous pourrions également assister à l’émergence d’alternatives aux puces : Des « xPU » dotées de caractéristiques distinctives telles qu’une plus grande spécialisation, un coût inférieur ou une meilleure efficacité électrique (Broadcom). Il existe, par exemple, d’autres occasions dans l’écosystème des entreprises qui fournissent des solutions chimiques spécialisées.

Infrastructure

D’autres occasions d’investissement résident dans le segment de l’infrastructure, qui connaît une croissance rapide. Il se compose principalement de sociétés spécialisées dans l’informatique en nuage, de centres de données et d’entreprises de mise en réseau : autant d’éléments nécessaires pour rendre l’IA possible. En raison de la croissance explosive de l’IA, les dépenses mondiales pour la construction de centres de données devraient atteindre 49 G$ US d’ici 2030, selon McKinsey & Company. Cette évolution pourrait avantager des fournisseurs qui ne se limitent pas à l’informatique. Par exemple, les centres ont d’énormes besoins énergétiques, ce qui exerce un impact favorable sur les fournisseurs d’électricité, que ce soit les fournisseurs d’énergie traditionnelle ou les fournisseurs d’énergie renouvelable. En juin dernier, Constellation Energy, l’un des plus grands fournisseurs d’électricité aux États-Unis, a accepté de vendre à Microsoft de l’énergie nucléaire pour son centre de données situé en Virginie. Plus récemment, en janvier, le fabricant américain d’équipements de construction Caterpillar, qui détient déjà 60 % du marché de la production d’énergie de secours pour les centres de données, a annoncé un essai réussi de sa technologie de pile à combustible à hydrogène dans un centre. Selon l’entreprise, ce développement ouvre la voie à l’utilisation éventuelle de piles à hydrogène de grand format pour fournir de l’énergie de secours aux centres de données.

Garder le cap sur les véritables occasions d’investissement

* Les points de vue des différents professionnels en placement de Capital Group peuvent varier.

Modèles

Les modèles d’IA sont les programmes formés sur un ensemble de données pour reconnaître certains modèles ou prendre certaines décisions sans autre intervention humaine. Ils nécessitent de grands ensembles de données, une puissance de calcul importante et des ingénieurs spécialisés. Le modèle d’Open AI, soutenu par Microsoft, se nomme GPT4, celui de Meta se nomme Llama et celui d’Alphabet (Google) se nomme Gemini, pour n’en citer que quelques-uns. Chacune de ces entreprises a investi des milliards de dollars dans des modèles de base formés sur de vastes données, conçus pour produire des résultats généraux et pouvant être adoptés pour un grand nombre de tâches. Ces types de modèles offrent un large éventail de possibilités de commercialisation et de monétisation. L’avenir nous dira quelles entreprises sont les mieux placées pour en bénéficier.

Applications

Le segment des applications de la chaîne de valeur de l’IA est peut-être le plus intéressant et le plus vaste en termes d’occasions d’investissement. Un exemple précoce est CoPilot, désormais intégré à Microsoft Office moyennant un prix d’abonnement plus élevé. À terme, les bénéficiaires pourraient s’étendre à tous les secteurs, industries et sous-industries de la classification industrielle mondiale (Global Industrial Classification Standard, GICS), en raison du large éventail de cas d’utilisation potentiels.

Dans le domaine des soins de santé, l’IA contribue déjà au diagnostic, à la découverte de médicaments et aux soins des patients. Des entreprises en démarrage et des acteurs établis tirent parti de la technologie pour analyser des images médicales, prédire l’évolution d’une maladie et personnaliser les plans de traitement. Eli Lilly, basée aux États-Unis, ainsi que Novartis, basée en Suisse ont, par exemple, conclu un accord avec Isomorphic, la société d’IA de biotechnologie numérique d’Alphabet, dans le but d’accélérer les processus de découverte de médicaments des entreprises.

Cibler la précision

Pendant ce temps, les entreprises de publicité et de marketing utilisent l’IA pour personnaliser les annonces, optimiser les campagnes et prédire le comportement des consommateurs. La société française Publicis Groupe, l’une des plus grandes agences de publicité au monde, s’est servie de l’IA pour personnaliser le contenu, en optimisant les campagnes et en prédisant le comportement des consommateurs parmi sa base de données contenant 2,3 milliards de profils de personnes partout dans le monde.

Dans le secteur des produits financiers, un certain nombre de banques, de compagnies d’assurance et d’entreprises d’investissement commencent à intégrer l’IA dans leurs opérations en utilisant des algorithmes pour analyser les données du marché, optimiser les portefeuilles et détecter les transactions frauduleuses. JP Morgan a, par exemple, déployé un outil d’IA appelé « Cash Flow Intelligence » auprès d’environ 2 500 entreprises clientes afin de les aider à établir des prévisions. Selon l’entreprise, le logiciel a permis de réduire de 90 % le travail humain dans ce domaine et pourrait le rendre payant à l’avenir.

« L’approche en matière d’innovation, le rôle de la réglementation, la capacité de s’approvisionner en intrants rares, les pressions concurrentielles ainsi que les préférences des clients jouent tous un rôle en créant des occasions et des risques différenciés pour les entreprises », explique Kathrin Forrest, spécialiste de placements en action.

Le rôle de la direction est crucial

L’exécution d’une gestion de haute qualité sera cruciale pour le succès de cette technologie émergente.

« Au niveau de l’entreprise, l’IA semble être une source de perturbation qui crée à la fois des occasions et des menaces pour les dirigeants. On peut donc estimer qu’il ne s’agit pas d’une question distincte, mais plutôt de quelque chose qui a le potentiel de tout influencer, où que ce soit. Envisager l’IA de manière intégrée, y compris au niveau des dirigeants, peut permettre de brosser un tableau plus nuancé et plus spécifique du potentiel d’une entreprise pour l’avenir », ajoute Mme Forrest.

Un dernier point concernant les occasions liées à l’IA pour le Fonds Capital Group actions mondiales (Canada) est qu’il ne s’agit pas simplement de choisir des actions, mais également de construire un portefeuille. Le Fonds actions mondiales est un portefeuille qui ne se limite pas à un seul thème de marché et qui est positionné de manière à atteindre ses objectifs tout en cherchant à fournir des résultats supérieurs à long terme. Cela implique d’avoir recours à une approche diversifiée et équilibrée comportant de nombreuses opportunités.

« Nous devons aller plus loin que l’IA », déclare M. Burge.

Nos points de vue récents

-

-

-

-

Actions mondiales

-

Investissement à long terme

Obtenez La vision à long terme : quatre mégatendances à surveiller

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jeremy Burge

Jeremy Burge

Kathrin Forrest

Kathrin Forrest