International

Les actions internationales, assombries par une décennie de rendements inférieurs à ceux des marchés américains, ont peut-être pris un virage en novembre 2020. C’est alors que la nouvelle d’un vaccin très efficace contre la COVID-19 est tombée et que de nombreuses actions cycliques et axées sur la valeur ont soudainement attiré l’attention des investisseurs.

Compte tenu de la déformation des indices internationaux et de la rapidité de la reprise économique mondiale, les perspectives des actions en Europe, au Japon et sur de nombreux marchés émergents semblent plus prometteuses que depuis plusieurs années. Certes, la période allant de novembre 2020 à mai 2021 est courte, mais les tendances sont encourageantes jusqu’à présent, selon le gestionnaire de portefeuille Greg Fuss.

« Nous traversons une période très intéressante », note M. Fuss. « À partir de novembre 2020, pour la première fois depuis des années, les secteurs axés sur la valeur ont pris le devant de la scène. Les secteurs de l’énergie, des finances et de l’industrie se sont redressés, ce qui est de bon augure pour les marchés internationaux où nombre de ces entreprises sont domiciliées. »

Les entreprises axées sur la valeur font-elles un retour durable?

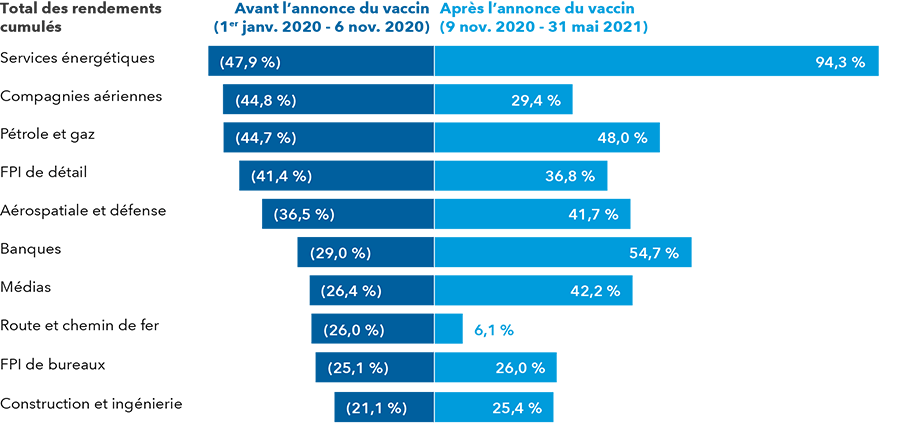

Sources : MSCI, RIMES. Les industries listées sont celles qui ont enregistré les dix pires rendements de l’indice MSCI EAFE pour la période allant du 1er janvier 2020 au 6 novembre 2020. Les rendements sont en USD. Le 6 novembre 2020 était le dernier jour ouvrable avant que le vaccin contre la COVID-19 de Pfizer-BioNTech ne soit révélé comme ayant une efficacité de plus de 90 % dans les essais mondiaux.

« Alors que le monde continue de se remettre de la crise provoquée par la COVID-19, il est important de se rappeler qu’il n’y a pas de manuel » met en garde M. Fuss. « Nous ne savons pas comment la situation évoluera. Mais si nous sommes au début d’une puissante reprise cyclique, ce qui est exactement ce à quoi cela ressemble pour moi, alors les actions cycliques par définition semblent être intéressantes dans cet environnement. »

Les secteurs mal-aimés connaissent une forte reprise

Depuis le 9 novembre 2020, date à laquelle un vaccin contre la COVID-19 a été présenté pour une utilisation d’urgence aux États-Unis, les actions du secteur de l’énergie — en particulier les entreprises pétrolières et gazières — ont fortement rebondi depuis les profondeurs de la pandémie. Parmi les valeurs internationales, les géants du pétrole tels que BP, Total et Royal Dutch Shell ont ouvert la voie à suivre. Les prix du pétrole ont grimpé en flèche, les investisseurs anticipant une augmentation rapide de la demande dans le contexte d’un réveil économique mondial. Les actions des entreprises pétrolières et gazières ont gagné 48 % en USD entre le 9 novembre 2020 et le 31 mai 2021.

Les banques européennes se sont révélées être un autre point positif après des années de mauvais rendements exacerbés par les taux d’intérêt négatifs, les prêts non productifs et la mauvaise gestion tout simplement. Contrairement à la décennie précédente, les banques européennes ont brillé en 2021, avec un rendement de 30 % en USD depuis le début de l’année, même si l’économie de la zone euro a eu du mal à suivre le rythme de la croissance économique américaine.

L’Europe est un « environnement riche en cibles », déclare M. Fuss, étant donné les valorisations généralement plus faibles que celles des actions américaines et la prépondérance des entreprises qui versent des actions et sont orientées vers la valeur.

En fait, pour les investisseurs à la recherche de dividendes, les marchés internationaux offrent un ensemble d’opportunités beaucoup plus important, note M. Fuss, avec 250 entreprises offrant des rendements en dividendes de 3 % ou plus, contre seulement 87 entreprises de ce type aux États-Unis, sur la base des données de l’indice MSCI au 31 mai 2021. Parmi les plus gros payeurs d’actions en Europe : Roche, Novartis et Unilever. Les marchés émergents offrent 365 entreprises de ce type.

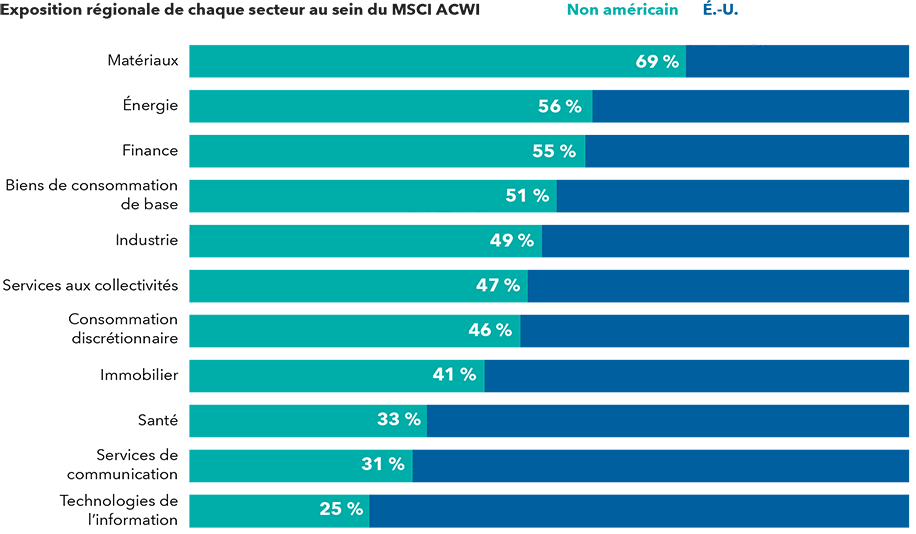

Les secteurs axés sur la valeur jouent un rôle plus important sur les marchés non américains

Sources : MSCI, RIMES. Au 31 mai 2021.

Ce graphique illustre pourquoi une reprise cyclique est une bonne nouvelle pour les actions en dehors des États-Unis. Les secteurs hautement cycliques tels que les matériaux, les finances et l’énergie sont davantage représentés dans l’indice MSCI All Country World ex USA. Pendant ce temps, aux États-Unis, ce sont les secteurs orientés vers la croissance qui dominent : les technologies de l’information, la santé, les services de communication et la consommation discrétionnaire.

En effet, la reprise cyclique pourrait se poursuivre pendant une période considérable, car l’économie mondiale n’en est encore qu’aux premiers stades de la reprise, affirme Lisa Thompson, gestionnaire de portefeuille.

« Les tendances à la réouverture que nous avons déjà observées aux États-Unis et en Chine sont susceptibles d’apparaître sur d’autres marchés au cours des mois à venir », explique Mme Thompson. « L’Inde et d’autres marchés émergents qui n’ont pas été en mesure de contenir le virus suscitent des inquiétudes, mais même dans ces régions, nous constatons des signes d’amélioration. Les taux de vaccination augmentent progressivement. Je suis donc convaincu que les tendances de réouverture suivront de près les événements que nous avons déjà connus ailleurs. »

Cela devrait se produire même en cas d’inflation légèrement plus élevée et de hausse des taux d’intérêt, qui ont effrayé les investisseurs au cours du premier semestre de 2021, ajoute-t-elle.

« Si nous observons une inflation structurellement plus élevée, mais pas démesurée, et une croissance économique mondiale légèrement meilleure, les entreprises dont les valorisations sont plus faibles devraient mieux s’en sortir dans ces conditions », déclare Mme Thompson. « Nous avons vu ce cadre depuis novembre 2020, et je pense que cela pourrait continuer tant que les taux d’intérêt aux États-Unis n’augmentent pas trop. Pour les marchés émergents, c’est essentiellement un scénario de nirvana. »

Les semi-conducteurs pourraient être le nouveau pétrole

L’industrie des semi-conducteurs représente une autre occasion de placement intéressante, avec une présence importante en dehors des États-Unis, principalement en Europe et en Asie. Pour faire simple, les puces sont peut-être le nouveau pétrole. L’industrie des semi-conducteurs devrait être le moteur de la prochaine décennie de croissance économique, tout comme le pétrole a été le moteur de l’ère industrielle.

De nos jours, les puces sont utilisées dans un large éventail de produits, des téléphones intelligents aux serveurs en passant par les voitures, les téléviseurs et même les machines à laver. Selon diverses estimations, les ventes mondiales de semi-conducteurs pourraient doubler, passant d’environ 450 G$ US aujourd’hui à près de 1 000 G$ US au cours des dix prochaines années.

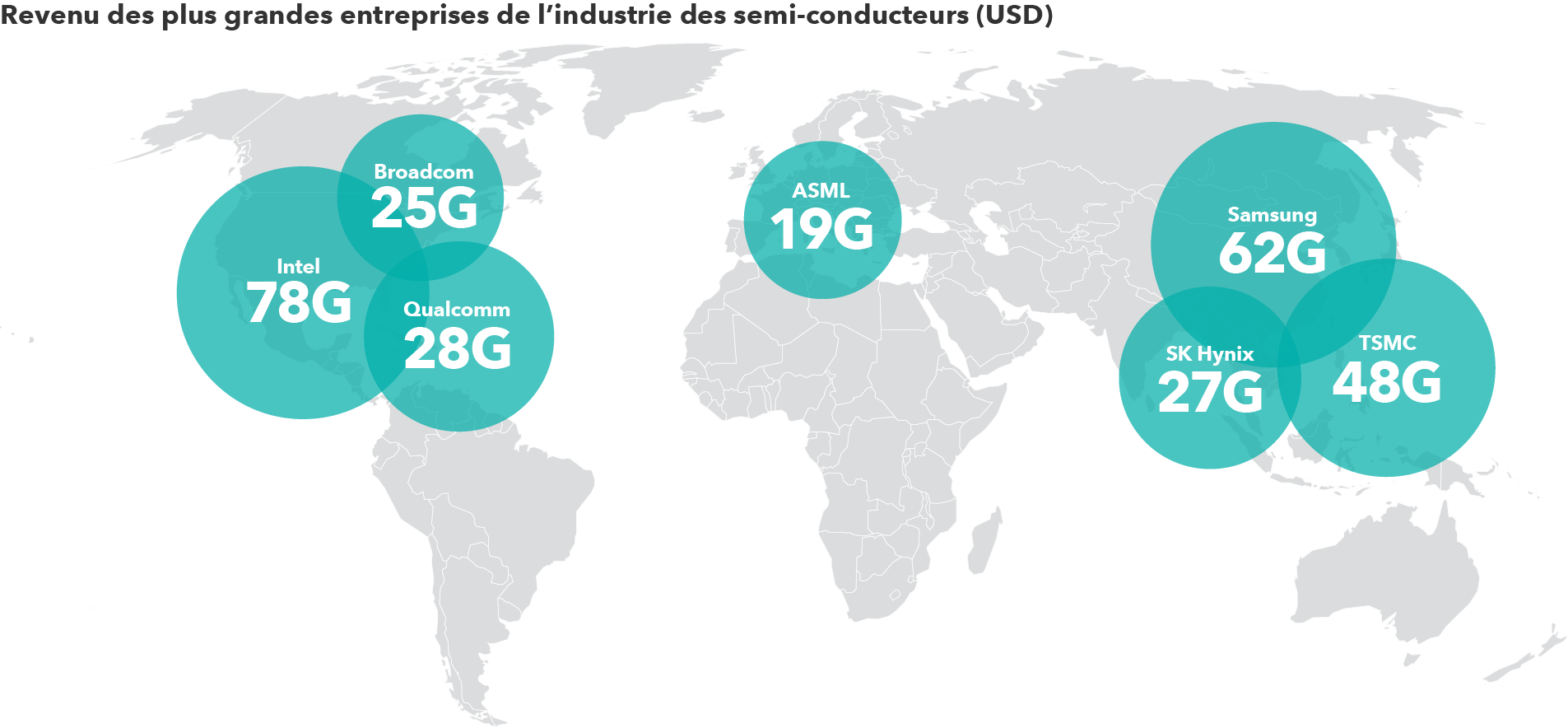

La puce à l’oreille : les semi-conducteurs seront partout — et présents dans tout

Sources : Capital Group, FactSet. Entreprises sélectionnées dans l’indice MSCI ACWI Semiconductor (plus les ventes de la division semi-conducteurs de Samsung) sur la base du chiffre d’affaires le plus élevé sur 12 mois figurant dans les états financiers les plus récents de chaque entreprise, au 30 avril 2021. Samsung n’est pas classée comme une entreprise de semi-conducteurs, mais sa division semi-conducteurs aurait le deuxième revenu le plus élevé si elle était une entreprise de semi-conducteurs autonome.

Les plus grands fabricants de puces du monde, dont les entreprises sud-coréennes Samsung et Taiwan Semiconductor Manufacturing Company (TSMC), dépensent des milliards de dollars pour répondre à l’augmentation de la demande.

Certains fabricants de puces et leurs fournisseurs ont essentiellement acquis un monopole sur des aspects clés de l’activité. Le fabricant néerlandais ASML, par exemple, construit des équipements de lithographie de haute technologie, uniques en leur genre, utilisés par d’autres entreprises pour fabriquer les puces les plus avancées du monde.

« Le monde a pris conscience de l’importance des grandes entreprises de semi-conducteurs pour un grand nombre de secteurs différents », explique Andrew Suzman, gestionnaire de portefeuille.

Les meilleures actions ne se trouvent pas toutes aux États-Unis.

Bien qu’il soit compréhensible que les investisseurs se concentrent sur les actions américaines compte tenu de leur forte surperformance au cours de la dernière décennie, il est également important de se rappeler les avantages d’un portefeuille équilibré et diversifié. Il y a eu de nombreuses périodes passées où les marchés internationaux se sont relativement mieux comportés, aussi récemment que de 2000 à 2009.

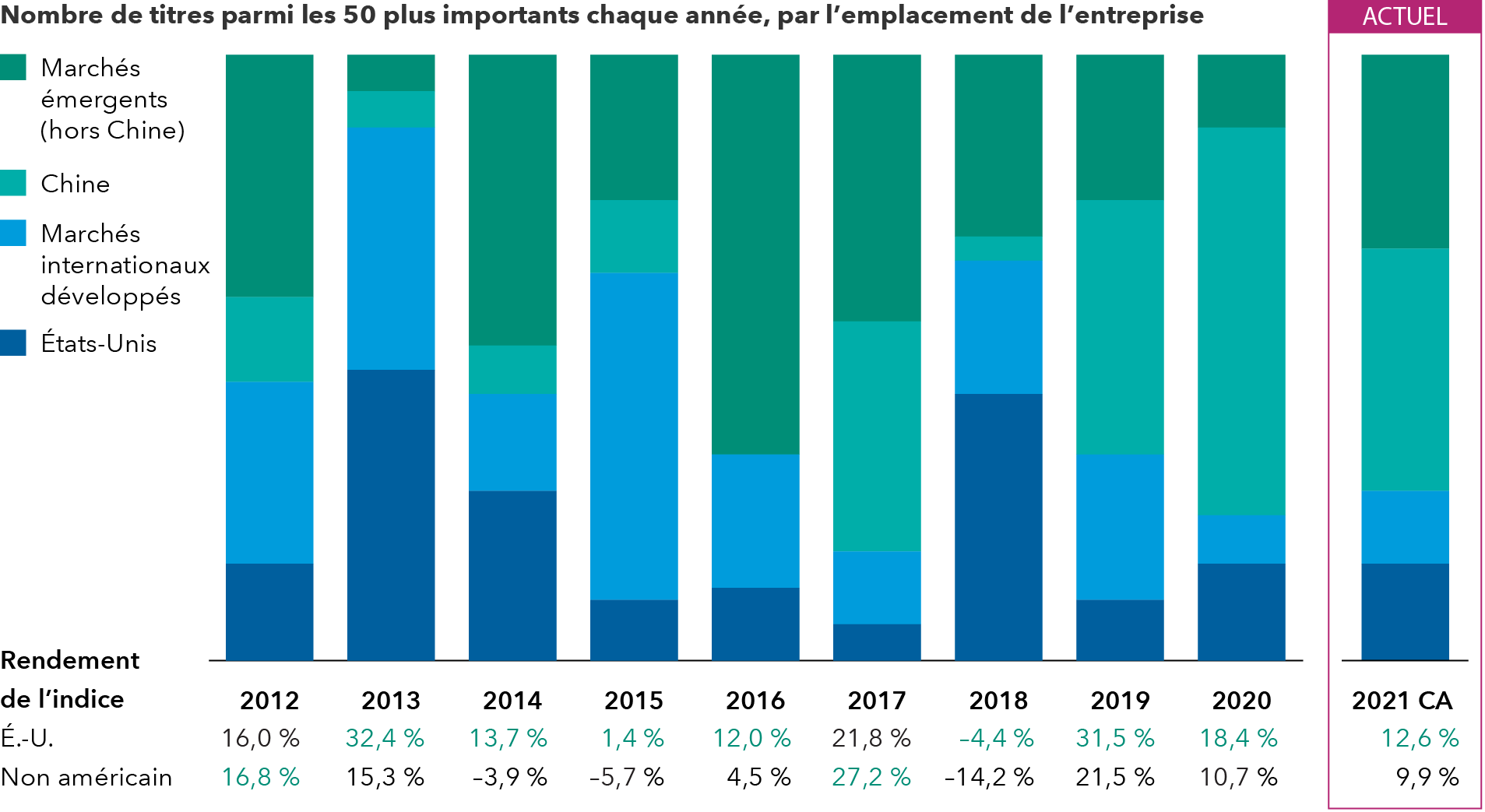

Vous pensez que toutes les meilleures actions se trouvent aux États-Unis? Détrompez-vous.

Sources : MSCI, RIMES. 2021 au 31 mai 2021. Rendements en USD. Les 50 actions les plus importantes sont les entreprises ayant le rendement total le plus élevé de l’indice MSCI ACWI chaque année. Le tableau des rendements utilise l’indice composé Standard & Poor’s 500 et l’indice MSCI ACWI ex USA pour les États-Unis et les autres pays, respectivement.

Il reste à voir comment la décennie actuelle se déroulera, mais il est probable qu’une tendance à long terme se maintiendra : au niveau de chaque entreprise, les meilleurs rendements annuels ont principalement été générés par des actions trouvées en dehors des États-Unis, ce qui confirme l’idée que le monde est un marché de sélection d’actions favorisant une approche d’investissement sans frontières.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

L’indice MSCI ACWI est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés des actions sur les marchés développés et émergents mondiaux. Il est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI ACWI ex USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers des marchés développés et émergents mondiaux, à l’exception des États-Unis. L’indice est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI EAFE (Europe, Australasie, Extrême-Orient) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers développés, à l’exception des États-Unis et du Canada.

L’indice MSCI ACWI Semiconductor est conçu pour mesurer les résultats des entreprises de semi-conducteurs et d’équipements pour semi-conducteurs dans plus de 40 marchés d’actions développés et émergents.

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Greg Fuss

Greg Fuss

Lisa Thompson

Lisa Thompson

Andrew Suzman

Andrew Suzman