Obligations

Les marchés se montrent volatils face à la flambée des prix à la consommation, à la guerre en Ukraine et aux craintes de récession aux États-Unis, en Europe et en Chine.

L’indice Bloomberg U.S. Aggregate Bond, qui représente largement le marché obligataire américain, a reculé de 5,9 % en dollars américains au premier trimestre, soit la pire perte trimestrielle depuis 1980. En avril, il a encore reculé de 3,8 %. Les rendements obligataires ayant été malmenés, les investisseurs se demandent peut-être s’il existe des aubaines sur les marchés à revenu fixe. Compte tenu de la faiblesse des prix, est-ce le bon moment pour acheter?

Les risques sont réels. Les efforts déployés par la Réserve fédérale américaine pour contenir l’inflation risquent de peser sur la croissance et l’emploi à court terme, car ses perspectives demeurent agressives.

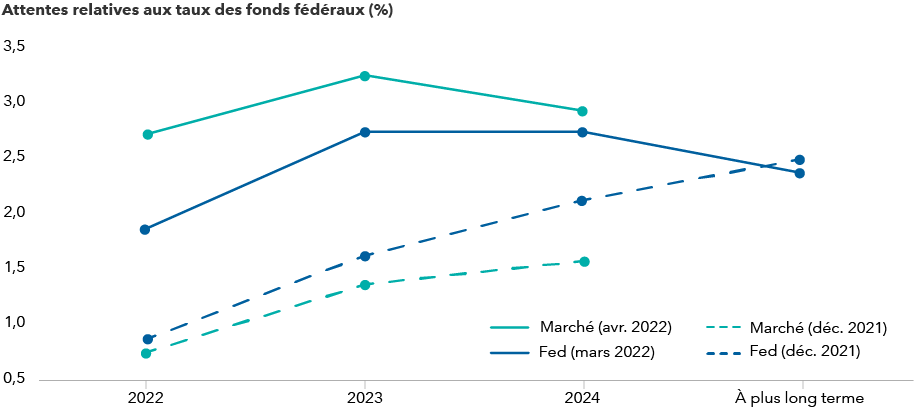

Les anticipations de hausse des taux ont bondi

Sources : Bloomberg, Federal Open Market Committee. Les projections supposent le taux en fin d’exercice.

Et comme l’Europe cherche à se sevrer du pétrole et du gaz russes, les prix de l’énergie, en hausse de 38 % depuis le début de l’année, pourraient rester élevés.

Dans ce contexte difficile, trois de nos gestionnaires de portefeuille de titres à revenu fixe du Fonds Capital Group revenu multisectorielMC (Canada) donnent leur avis sur ce qui attend certains des secteurs les plus risqués du marché obligataire. (Le Fonds revenu multisectoriel est offert aux investisseurs à compter du 30 juin 2022.)

Les entreprises profitent de la demande des consommateurs, mais il faut s’attendre à un environnement plus volatil pour le crédit

Damien McCann, gestionnaire de portefeuille de titres à revenu fixe

La Fed semble avoir l’intention d’essayer de ralentir l’activité économique. Les hausses de taux ont tendance à influer sur l’activité économique avec un décalage d’au moins deux trimestres. À l’heure actuelle, les fondamentaux des entreprises sont assez solides et les entreprises bénéficient d’un consommateur capable de tolérer les hausses de prix. J’observe les premières indications selon lesquelles les consommateurs à plus faible revenu dépensent moins, mais dans l’ensemble, il n’y a pas de recul significatif.

L’inflation est une préoccupation majeure, et l’invasion de l’Ukraine par la Russie n’a fait que jeter de l’huile sur le feu. Le bilan économique de l’invasion a des effets profonds qui ne sont pas encore totalement visibles. Il est évident que les secteurs de l’énergie et des céréales ont été touchés, mais la situation s’est également étendue à certains secteurs de la construction automobile et aux gaz industriels dont dépend l’industrie des semi-conducteurs.

Les secteurs de l’alimentation et de l’automobile sont plus exposés à la hausse des coûts des intrants et aux pénuries que les entreprises de télécommunications, de câblodistribution ou de santé.

Les écarts de taux se sont élargis au cours de l’année écoulée; il règne d’ailleurs un contexte de crédit plus instable. L’émission d’obligations à rendement élevé a chuté de façon spectaculaire, les entreprises attendant que la situation se stabilise.

En tant que gestionnaire actif, je peux réagir à ces évolutions avec flexibilité.

Les rendements des secteurs des obligations de qualité investissement, des obligations à rendement élevé, de la dette de marchés émergents et des créances titrisées ne sont pas les mêmes au fil du temps. Faire preuve de flexibilité et ajuster son portefeuille peuvent contribuer à atténuer certains des vents contraires actuels. Les occasions se sont multipliées dans les obligations de qualité investissement au cours des derniers mois, mais je continue de penser que les obligations à rendement élevé offrent une meilleure valeur.

Parmi les obligations d’entreprises de qualité investissement, celles de certains services aux collectivités californiens semblent intéressantes. En ce qui concerne les obligations à rendement élevé, les entreprises du secteur de l’énergie présentent un certain potentiel de hausse. À mon avis, les prix du pétrole resteront assez élevés, car l’offre devrait rester limitée. Au-delà de la Russie, les entreprises énergétiques américaines connaissent un problème de pénurie de main-d’œuvre qui limitera l’augmentation des activités de forage. Les habitants de l’ouest du Texas peuvent travailler à distance et gagner le même salaire que s’ils travaillaient sur une plateforme pétrolière.

Parmi les obligations à rendement élevé, je vois également de la valeur dans les émetteurs de courtage d’assurance et de conseil financier. Il s’agit de modèles d’affaires résilients qui peuvent supporter un fort effet de levier.

Les valorisations et les fondamentaux incitent à un optimisme prudent pour les marchés émergents

Kirstie Spence, gestionnaire de portefeuille de titres à revenu fixe

Ce qui se passe en Ukraine est déchirant. J’ai fait face à de nombreuses crises au cours de mes plus de 25 ans d’investissement dans les marchés émergents, et celle-ci est un territoire inexploré à bien des égards.

Je crois qu’il est sage de rester prudent étant donné la volatilité accrue due à la guerre, à l’inflation et au ralentissement qui s’opère en Chine. Cependant, il existe des opportunités idiosyncratiques dans la dette des marchés émergents qu’un gestionnaire actif peut saisir.

Les obligations de nombreux marchés émergents se sont négociées à la baisse, mais une partie de cette négociation a été liée aux risques associés à l’inflation et aux mesures prises par les banques centrales. Cette catégorie d’actifs a considérablement gagné en maturité au cours de la dernière décennie. Je pense que les valorisations reflètent généralement certains risques de baisse.

Dans l’ensemble, les fondamentaux sont assez convenables. Plusieurs banques des marchés émergents ont augmenté les taux de manière spectaculaire pour lutter contre l’inflation. Et sur certains marchés comme le Brésil, les investisseurs reçoivent une compensation équitable pour l’inflation élevée. Je crois également que certaines monnaies sont peut-être même bon marché par rapport aux normes historiques.

Il existe certains points positifs. Les exportateurs de marchandises, comme certains pays d’Amérique latine, ont progressé, car la hausse des prix pourrait les aider à résister à un ralentissement de la croissance mondiale.

Des hausses de taux proactives pourraient offrir des points d’entrée intéressants pour certains marchés émergents

Source : Bloomberg. Données en date du 30 avr. 2022.

Les actifs titrisés pourraient être plus résilients que les autres secteurs obligataires dans un context où les taux et l’inflation sont à la hausse

Xavier Goss, gestionnaire de portefeuille de titres à revenu fixe

Les actifs titrisés couvrent un large éventail de secteurs tels que les prêts hypothécaires résidentiels américains, les prêts automobiles, l’immobilier commercial et les prêts étudiants. D’une manière générale, les titres adossés à des actifs et les titres adossés à des créances hypothécaires commerciales présentent un certain potentiel de hausse, même face à la hausse de l’inflation. Certains secteurs semblent attrayants par rapport au crédit d’entreprises, en particulier aux niveaux actuels des écarts.

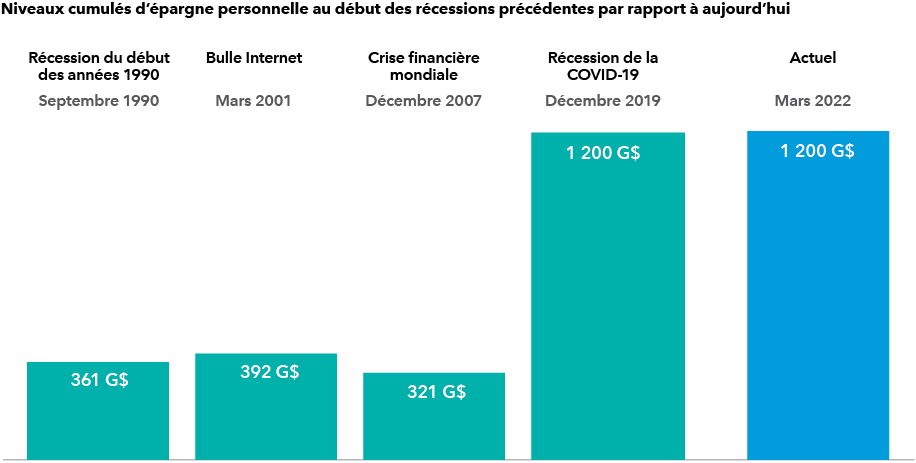

Je reste un peu prudent car le resserrement de la politique monétaire va ralentir la croissance et la demande de prêts. Cela se répercutera sur les dépenses de consommation. Je m’attends à une hausse des défaillances et des défauts de paiement, à mesure que les moratoires sur les expulsions et d’autres programmes de la période de la pandémie disparaîtront. L’augmentation pourrait être supérieure aux niveaux d’avant la pandémie, mais elle ne devrait pas être exceptionnellement élevée, car les consommateurs sont aujourd’hui dans une meilleure situation financière que lors des crises financières passées.

Les consommateurs américains sont peut-être mieux préparés pour faire face à un ralentissement économique.

Sources : Capital Group, Federal Reserve Bank of St. Louis, National Bureau of Economic Analysis, Refinitiv Datastream. Les chiffres de l’épargne personnelle sont corrigés en fonction des variations saisonnières et publiés chaque trimestre. Tous les prix sont indiqués en USD.

J’ai passé plus de temps à rencontrer les initiateurs de prêts pour mieux comprendre leurs normes particulières en matière de souscription. Au fur et à mesure que les conditions financières se resserrent, il peut y avoir une bifurcation dans le rendement des transactions, les initiateurs les plus faibles assouplissant leurs normes de souscription pour maintenir le volume de prêts actuel.

Dans l’environnement actuel, je prévois davantage de transactions sur mesure et négociées en privé dans l’espace titrisé, notamment parce que la sélection des titres devient un facteur de rendement plus important. Cela est particulièrement pertinent sur le marché des titres adossés à des actifs de consommation, où les émetteurs spécialisés sont plus nombreux.

Les obligations moins bien notées sont soumises à des fluctuations de valeur et à un risque de perte de revenu et de capital plus importants que les obligations ayant une cote plus élevée.

L’utilisation d’instruments dérivés comporte une variété de risques, qui peuvent être différents ou plus importants par rapport aux risques associés à l’investissement dans des titres traditionnels, tels que les actions et les obligations.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement. L’indice n’est pas géré et n’a donc pas de frais. Les investisseurs ne peuvent pas investir directement dans un indice.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Damien McCann

Damien McCann

Kirstie Spence

Kirstie Spence

Xavier Goss

Xavier Goss