Internationale Aktien

Capital IdeasTM

Investmentresearch von der Capital Group

Emerging Markets

Mit Carry Trades1 auf Emerging-Market-Währungen hat man in diesem Jahr schon viel verdient. Viele Währungen, vor allem lateinamerikanische, boten hohe Realzinsen bei nachlassenden geldpolitischen Risiken und attraktiven Bewertungen.

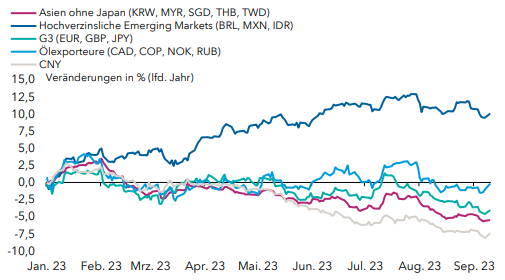

Abbildung 1 Währungen mit hohem Carry waren seit Jahresbeginn stark

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse.

Stand 11. September 2022. KRW: Südkoreanischer Won, MYR: Malaysischer Ringgit, SDG: Singapur-Dollar, THB: Thailändischen Baht, TWD: Taiwanesischer Dollar, BRL: Brasilianischer Real, MXN: Mexikanischer Peso, IDR: Indonesische Rupie, EUR: Euro, GBP: Pfund Sterling, JPY: Japanischer Yen, CAD: Kanadischer Dollar, COP: Kolumbianischer Peso, NOK: Norwegische Krone, RUB: Russischer Rubel Quelle: Macrobond

Solche Carry Trades scheinen aber jetzt nicht mehr so attraktiv, weil die Emerging-Market-Notenbanken allmählich die Zinsen senken. Die geringeren Zinsunterschiede gegenüber den Industrieländern könnten manchen Emerging-Market-Währungen schaden, wie dieses Jahr bereits dem Chilenischen Peso. Weil so viele Anleger auf Carry Trades gesetzt haben, könnte die Abwertung auch stärker ausfallen.

Angesichts der häufig hohen Anfangsrenditen könnten allerdings die Realrenditen vieler Emerging Markets trotz Zinssenkungen attraktiv bleiben. Außerdem hängt das Investorenverhalten nicht nur von den Zinsdifferenzen, sondern auch von der Risikobereitschaft und den Fundamentaldaten ab. In diesem Artikel analysieren wir beides.

1 Bei einem Carry Trade auf eine Währung nutzt man die ungedeckte Zinsparität. Sie postuliert, dass die auf ein Jahr hochgerechnete Veränderung des Wechselkurses zweier Währungen der Zinsdifferenz entspricht. Wenn sich der Wechselkurs nicht entsprechend verändert, bietet sich in der Theorie die Chance auf Mehrertrag durch einen Carry Trade. Dazu leiht man sich Geld in der niedriger verzinslichen Währung und investiert es in die höher verzinsliche.

Unsere neuesten Erkenntnisse

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Jens Søndergaard

Jens Søndergaard