Internationale Aktien

Capital IdeasTM

Investmentresearch von der Capital Group

Fed

Haben wir es schon geschafft? Niemand kann das mit Sicherheit sagen. Die US-Notenbank Federal Reserve (Fed) hat bei ihrer Sitzung im September erneut eine Pause bei den Zinsanhebungen eingelegt, aber die Tür für mindestens eine weitere Anhebung im Jahr 2023 offen gelassen.

Die wichtigste Frage für die Anleger ist jedoch nicht, wie hoch die Zinsen steigen werden, sondern vielmehr, wie lange die hohen Zinsen anhalten werden.

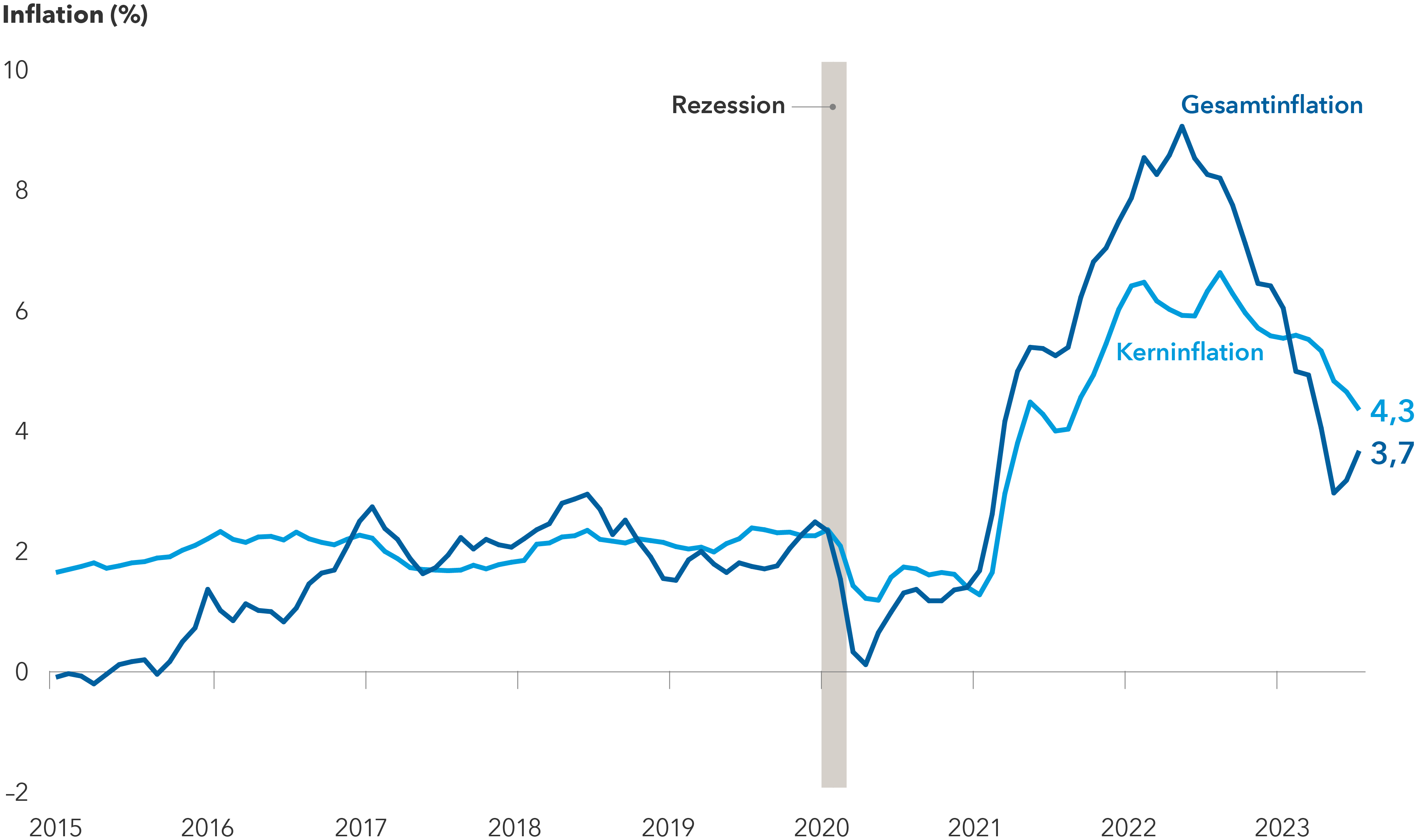

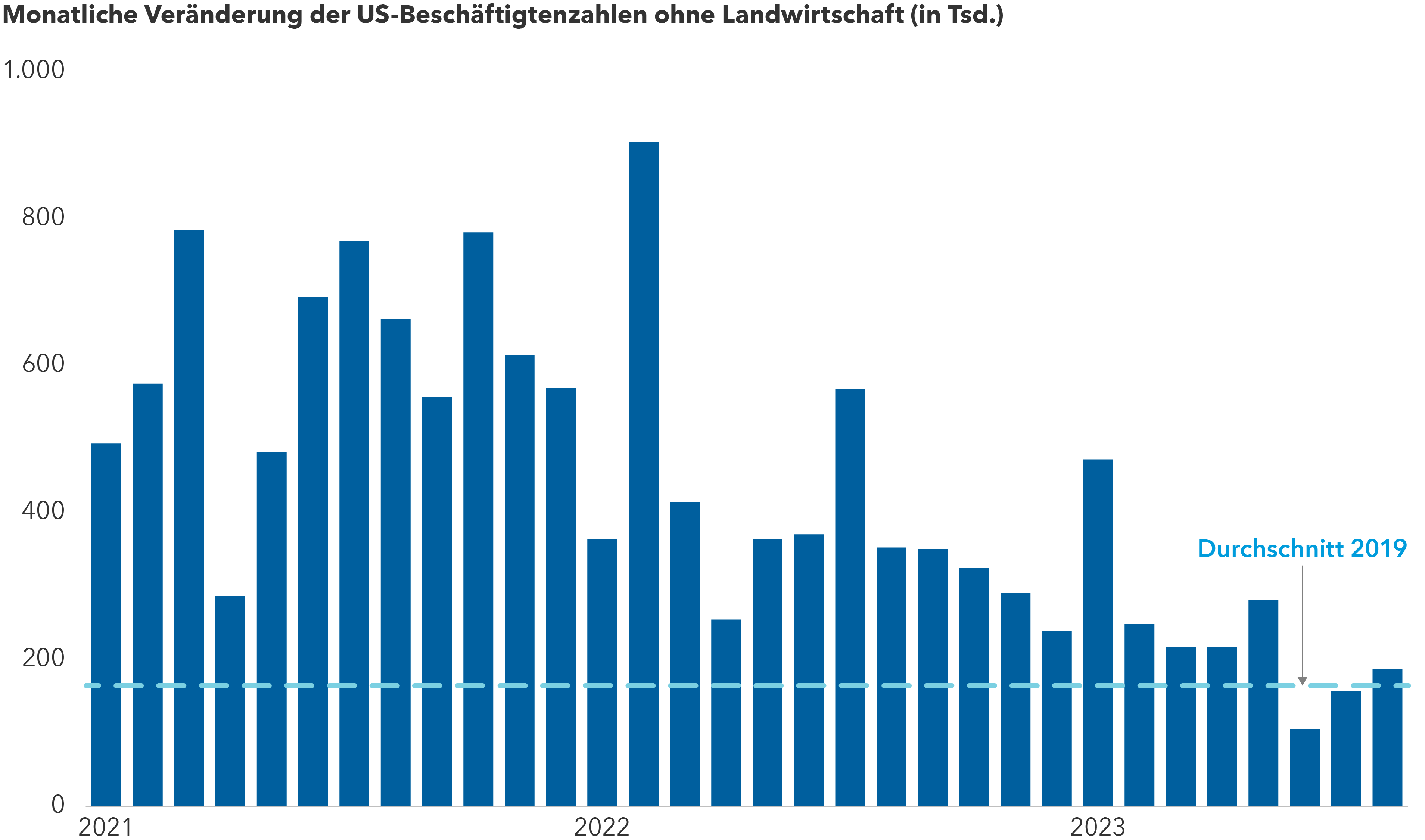

Die Antwort hängt von den Daten ab. Der wichtigste Indikator wird natürlich die Inflation sein. Der zentrale US-Verbraucherpreisindex (CPI), der volatile Komponenten wie Lebensmittel und Energie ausschließt, fiel für das Geschäftsjahr zum 31. August auf 4,3 % – von 4,7 % im Juli. Auch die Arbeitsmarktdaten haben sich abgekühlt: Die Zahl der offenen Stellen, das Lohnwachstum und die Einstellungszahlen haben sich verlangsamt. Die Zielspanne für den US-Leitzins liegt derzeit zwischen 5,25 % und 5,50 %, was dem höchsten Niveau seit 22 Jahren entspricht.

Der Gouverneursrat der Fed hat seine Zinsprognose für das nächste Jahr nach oben korrigiert und nur noch 50 Basispunkte für mögliche Zinssenkungen vorgesehen, während in der Prognose im Juni noch von einer Senkung um 100 Basispunkte ausgegangen worden war. Der Zeitpunkt dieser Senkungen muss jedoch noch festgelegt werden.

In seinen Bemerkungen infolge der Ankündigung der Fed nahm der Vorsitzende Jerome Powell eine restriktive Haltung ein, was darauf hindeutet, dass die Zentralbank besorgt ist, dass das anhaltende Wirtschaftswachstum in den USA die Inflation wieder aufflammen lassen könnte. Er vermied es, potenzielle Gründe für eine Zinssenkung zu nennen.

"Eine stärkere Wirtschaftstätigkeit bedeutet, dass wir mit den Zinssätzen mehr erreichen müssen“, sagte Powell. „Es kann natürlich sein, dass der neutrale Zinssatz gestiegen ist.“ Der neutrale Satz ist eine theoretische Federal Funds Rate, bei der die Geldpolitik weder expansiv noch restriktiv ist.

Die Inflation ist seit dem letzten Sommer drastisch gesunken, was eine Pausierung des Anhebungszyklus spricht

Quellen: Bureau of Labor Statistics, Refinitiv Datastream. Die Gesamt- und Kerninflation stellen die Veränderung des Verbraucherpreisindex bzw. des Verbraucherpreisindex ohne Nahrungsmittel und Energie gegenüber dem Vorjahr dar. Stand 31. August 2023.

Viele Anleger dachten, dass sich die Wirtschaft inzwischen deutlich abgeschwächt haben würde, was nicht der Fall ist. Die Geldpolitik wirkt sich jedoch mit Verzögerung aus. Es gibt Anzeichen dafür, dass die Verbraucher ihre Ersparnisse aus der Pandemiezeit erschöpft haben und stärker auf Kreditkarten angewiesen sind. In der Vergangenheit deutete dieses Muster auf niedrigere Ausgaben hin, und unsere Analysten haben auch festgestellt, dass die Verbraucher auf der Suche nach erschwinglicheren Alternativen sind.

Ein abkühlender Arbeitsmarkt könnte den Druck in Bezug auf weitere Zinsanhebungen verringern

Quellen: Bureau of Labor Statistics, Refinitiv Datastream, U.S. Department of Labor. Die Angaben sind saisonal angepasst. Stand 31. August 2023.

„Es ist möglich, dass die Fed die Zinssätze langsam wieder senkt, während wir die Inflation weiter bekämpfen“, sagt David Hoag, ein Portfoliomanager für festverzinsliche Wertpapiere, aber er erwartet nicht, „[dass] wir in naher Zukunft das Inflationsziel von 2 % oder ein neutrales politisches Niveau erreichen werden“.

Sollte sich die Lage jedoch schnell verschlechtern, hat sich die Fed viele Reserven zur Stimulierung der Wirtschaft beschafft. „Wenn sich die Konjunktur deutlich verschlechtert, können wir schnell zu neutralen Zinssätzen zurückkehren, die meiner Meinung nach etwa zwischen 3,0 % und 3,5 % liegen werden“, sagt Hoag. „Das ist ein großer Schritt, wenn er nötig ist, und die Fed könnte ihn ohne Verlegenheit und ohne Ausreden ausführen.“

„In gewisser Weise muss Powell weiterhin einen etwas restriktiven Ton anschlagen, um zu vermeiden, dass die Arbeit, die die Fed bereits bei der Straffung der Finanzlage geleistet hat, wieder zunichte gemacht wird“, so Hoag. Sollte Powell zu einem gemäßigten Ton übergehen, würden die Anleger wahrscheinlich das vordere Ende der Zinsstrukturkurve nach unten drücken und die Märkte für Aktien und Unternehmensanleihen in die Höhe treiben. Dies könnte zu einer raschen Lockerung der Finanzlage führen, was die Inflation wieder in Gang setzen könnte.

Wie sehen die Aussichten für die Inflation in der nächsten Zeit aus?

Insgesamt ist die Inflation in den letzten sechs Monaten kontinuierlich gesunken – ein Trend, der im VPI-Bericht vom August bestätigt wurde. Die Zahlen in den Schlagzeilen für August waren höher als erwartet, und das hat viel Aufmerksamkeit erregt. Die zugrunde liegenden Daten deuten jedoch nach wie vor darauf hin, dass die Inflation moderat ist. Die Inflation bei den Wohnimmobilien, zu denen die Mieten und die entsprechenden Kosten der Eigentümer gehören, ging weiter zurück. Dies sind die größten Bestandteile des Verbraucherpreisindex und werden sich wahrscheinlich auch in den nächsten sechs bis neun Monaten moderieren, da die Mieten in vielen Städten abflachen oder sinken.

Bei bestimmten Arten von Mietwohnungskosten sind bereits Rückgänge zu verzeichnen. Darüber hinaus steigt die Produktivität, die Lohnstückkosten verlangsamen sich, und Chinas wirtschaftliche Schwierigkeiten helfen, den Anstieg der Rohstoffpreise in Schach zu halten. Auch die Wareninflation ist tendenziell rückläufig, da die Verbraucher ihre Ausgaben nicht mehr für den Kauf von Waren, sondern für Dienstleistungen wie Reisen und medizinische Versorgung verwenden. Die Preise für die wichtigsten Dienstleistungen sind daher stabil geblieben und werden voraussichtlich sinken oder sich auf einem niedrigen Niveau einpendeln.

„Die Nettoauswirkung dieser Faktoren könnte darin bestehen, dass wir bis Ende nächsten Jahres eine Kerninflation von 2 % haben. Das wäre dem Zeitplan ein ganzes Jahr voraus und rechtfertige moderate Zinssenkungen“, sagt Wirtschaftswissenschaftler Jared Franz.

Wie sieht der längerfristige Inflationstrend aus?

Auf kurze Sicht dürfte die Inflation von ihrem derzeit hohen Niveau aus weiter zurückgehen. Längerfristig scheint der mehrere Jahrzehnte andauernde Disinflationstrend zu einem Ende gekommen zu sein, da sich mehrere langfristige strukturelle Faktoren verändert haben.

„Der disinflationäre Druck, der in den letzten 40 Jahren durch die globalen Ersparnisüberschüsse entstanden ist, endet aufgrund demografischer Veränderungen wie einer sinkenden Lebenserwartung in den USA. Höhere Körperschaftsteuersätze und populistische Arbeitsgesetzgebung wie erhöhte Mindestlöhne stoppen den Rückgang des Anteils der Arbeit an der Wirtschaft. Die Globalisierung hat ein politisches und physisches Plateau erreicht. Dies könnte die Renditen nach oben drücken“, sagt Tom Reithinger, Portfoliomanager für festverzinsliche Wertpapiere.

Die Fed könnte sich damit anfreunden, dass die Inflation über ihrem Zielwert von 2 % liegt, aber das würde davon abhängen, was sich sonst in der Wirtschaft tut. „Sollte sich das Wachstum abschwächen und die Arbeitslosigkeit steigen, könnte die Fed die Inflation über ihr offizielles Ziel hinaus ansteigen lassen und dennoch die Geldpolitik lockern, um die Wirtschaft zu stützen.“, fügt Reithinger hinzu.

Eine höhere Inflation ist nicht nur ein Phänomen in den USA. In der vergangenen Woche hat die Europäische Zentralbank (EZB) die Referenzzinssätze um 25 Basispunkte angehoben, wodurch der Einlagenzinssatz auf 4 % gestiegen ist. Dennoch nahm die Zentralbank in ihrer Mitteilung eine gemäßigtere Haltung ein und signalisierte, dass sie die Zinsen möglicherweise hoch genug angehoben hat, um die Inflation wieder näher an ihr Ziel zu bringen.

„Auch wenn sie weitere Zinsanhebungen nicht ausgeschlossen hat, verfügt die EZB über eine geringere Flexibilität als die anderen großen Zentralbanken“, sagt Reithinger. „Da Deutschland von einer Rezession bedroht ist, könnte die Zentralbank einem Szenario gegenüberstehen, bei dem die Inflation hoch bleibt und das Wachstum stagniert.“

Wie wird es mit den Zinsen weitergehen?

Im Laufe des nächsten Jahres könnten die Renditen der US-Schatzanleihen sinken, wenn sich die Inflation abkühlt, insbesondere am kurzen Ende der Zinsstrukturkurve. Die kurzfristigen Zinssätze könnten durchaus sinken, bevor die Fed die Zinsen tatsächlich senkt.

Wenn sich die mittel- bis langfristigen Zinssätze weiterhin in der Nähe des derzeitigen Niveaus bewegen, während die kurzfristigen Zinssätze sinken, und die Renditen der Benchmark-Schatzanleihen mit 10- und 30-jähriger Laufzeit zwischen 3 % und 4 % schwanken, dürfte die inverse Zinsstrukturkurve einer positiv geneigten Kurve weichen.

Insgesamt kann dieses Umfeld für festverzinsliche Wertpapiere positiv sein. „Aus historischer Sicht haben die festverzinslichen Wertpapiere gut abgeschnitten, wenn der Zinserhöhungszyklus endet und die Fed eine Pause einlegt. Die Anleiherenditen hielten sich bei diesen Übergängen in der Regel stabil, und die Anleger haben die Vorteile höherer Zinssätze genossen“, sagt Tim Ng, Portfoliomanager für festverzinsliche Wertpapiere.

„Und wenn die Wirtschaft in eine Rezession kippen würde und die Fed gezwungen ist, Senkungen vorzunehmen, dann sollten die festverzinslichen Wertpapiere den Portfolios durch eine Kapitalaufwertung von sinkenden Zinssätzen wirklich zugute kommen.“

„An der Börse“, sagt Franz, „könnten zusätzliche politische Leitlinien dazu beitragen, die Stimmung der Anleger zu verbessern.“

„Die Aktiengewinne sind in diesem Jahr bisher größtenteils auf eine mehrfache Expansion zurückzuführen“, sagt er. „Die Märkte sind trotz höherer Zinsen widerstandsfähig: Die Arbeitsmärkte sind nach wie vor stark, die Verbrauchernachfrage ist widerstandsfähig und die amerikanischen Unternehmen haben größtenteils ihre Gewinne gesteigert. Die Marktzuwächse wurden jedoch von einer kleinen Gruppe von Aktien angeführt. Die Marktbreite könnte zunehmen, wenn die Anleger im nächsten Jahr mehr Klarheit über die Fed-Politik gewinnen.“

Unsere neuesten Erkenntnisse

ÄHNLICHE ARTIKEL

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Timothy Ng

Timothy Ng

Tom Reithinger

Tom Reithinger

David Hoag

David Hoag