Commerce

La fragilité des chaînes d’approvisionnement mondiales mise en évidence lors de la pandémie de COVID-19 reste l’un des principaux défis économiques auxquels le monde est confronté. D’un certain point de vue, la mondialisation se caractérise depuis longtemps par la délocalisation de la production des pays développés vers des lieux où les coûts sont moindres. Mais aujourd’hui, les entreprises reconnaissent la nécessité d’intégrer des redondances dans leurs lignes d’approvisionnement, ce qui aura diverses répercussions sur les pays, les entreprises et les secteurs.

Alors que certains ont affirmé que cela pourrait conduire à un monde moins mondialisé ou à une « démondialisation », cela pourrait être le début d’une ère de « re-mondialisation » dans laquelle les chaînes d’approvisionnement sont réorganisées et davantage de pays sont intégrés aux réseaux commerciaux mondiaux.

« Je m’attendrais à ce que la plupart des entreprises ayant un pourcentage important de leur base de fabrication dans la Grande Chine (y compris Taïwan) se diversifient dans d’autres pays », déclare Noriko Chen, gestionnaire de portefeuille d’actions. « Le réinvestissement dans certains pays s’annonce favorable. Mais cela se fera au détriment de la rentabilité de certaines entreprises. Cependant, cela devrait conduire à de nouvelles opportunités d’investissement pour ceux qui peuvent identifier les entreprises qui bénéficieront de l’évolution des tendances du commerce mondial. »

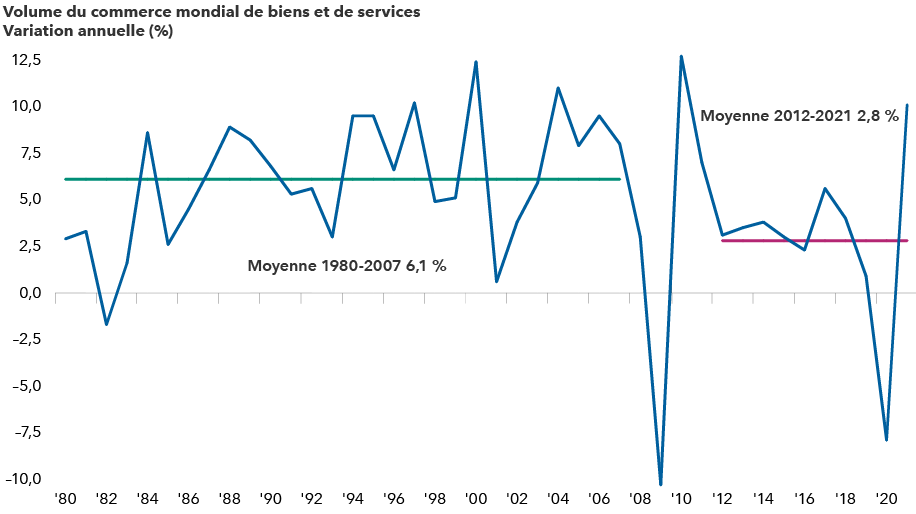

Le commerce mondial a ralenti, mais continue de croître

Sources : Fonds monétaire international, Refinitiv Datastream. Au 31 décembre 2021.

Les chaînes d’approvisionnement évoluent sans se démondialiser

De nombreuses entreprises déplacent leurs activités de fabrication vers de multiples centres dans le monde entier afin de disperser les risques. Cela ne conduira pas nécessairement à l’affaiblissement de l’intégration économique. Prenons l’exemple de l’entreprise taïwanaise TSMC, le principal fabricant mondial de semi-conducteurs de pointe. Après avoir concentré l’essentiel de ses capacités à Taïwan, un foyer de tensions géopolitiques, TSMC construit son premier centre de production aux États-Unis. Elle construit également une nouvelle usine de semi-conducteurs au Japon.

Les multinationales qui ont une présence importante en Chine sont également à la recherche de la prochaine grande opportunité d’atteindre les consommateurs au-delà de ce pays. Apple, qui a sans doute construit la chaîne d’approvisionnement la plus impressionnante de toutes les multinationales en Chine, a transféré une partie de la production de l’iPhone en Inde, qui devrait compter environ un milliard d’utilisateurs de téléphones intelligents d’ici 2026.

On observe également que certaines entreprises chinoises cherchent à nouer des liens commerciaux plus étroits avec leurs clients hors de Chine. Le fabricant chinois de batteries pour véhicules électriques (VE) CATL (Contemporary Amperex Technology Co.) a récemment reçu l’autorisation pour la construction d’une usine de cellules de batteries en Allemagne, où il travaille de concert avec les principaux constructeurs automobiles allemands.

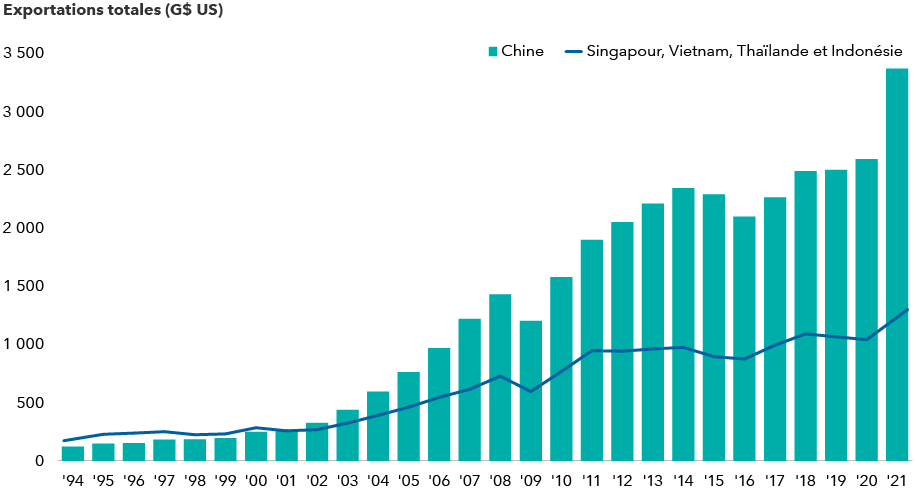

La diversification pour réduire la dépendance à la Chine prendra du temps

Pour les entreprises qui réduisent leur dépendance à l’égard de la Chine, la diversification de la chaîne d’approvisionnement de la Chine prendra du temps. La Chine devrait demeurer un acteur important en raison de l’absence d’alternatives viables et parce qu’à l’avenir, les produits fabriqués en Chine cibleront de plus en plus les consommateurs chinois.

« Une expression que j’entends souvent de la part des entreprises est "Chine Plus" », déclare Ben Lin, analyste en placements chez Capital Group. « Cela signifie que les fabricants conserveront leur usine existante en Chine, mais ajouteront progressivement des capacités de production en dehors de la Chine et renforceront lentement la chaîne d’approvisionnement nationale dans ces pays. Cela pourrait prendre au moins plusieurs années, voire une décennie, avant qu’ils puissent remplacer les fournisseurs chinois. »

Le secteur des exportations de la Chine éclipse ses rivaux d’Asie du Sud-Est

Capital Group, Refinitiv Datastream. Au 31 décembre 2021. Les valeurs ne sont pas ajustées en fonction de l’inflation.

Pour l’instant, la Chine reste l’une des principales destinations mondiales pour les flux d’investissements directs étrangers, qui reflètent les entreprises qui achètent, construisent et réinvestissent dans des opérations à l’étranger. En 2021, la Chine s’est classée deuxième derrière les États-Unis, avec 334 G$ US de flux, selon les données de l’Organisation de coopération et de développement économiques (OCDE).

Les multinationales voient toujours l’importance de tirer parti de la main-d’œuvre considérable et qualifiée de la Chine. Tesla en est un bon exemple. La Chine est devenue un centre de production clé pour le fabricant dominant de VE. Tesla a ouvert sa giga-usine de Shanghai en 2019 pour aider à stimuler sa production annuelle de voitures et augmenter sa part de marché mondiale en vendant au plus grand consommateur mondial de VE.

Un autre domaine est celui de la santé. Des géants pharmaceutiques tels qu’AstraZeneca et Pfizer ont noué des relations solides avec des entreprises biopharmaceutiques chinoises pour les aider à développer et à mettre à l’essai de nouveaux médicaments. Selon les analystes de Capital Group qui convrent le secteur de la santé, les essais cliniques représentent environ 90 % du coût de développement d’un médicament destiné à une utilisation mondiale, et les coûts de la main-d’œuvre pour les essais cliniques sont moins élevés en Chine qu’aux États-Unis, en Allemagne et en Suisse.

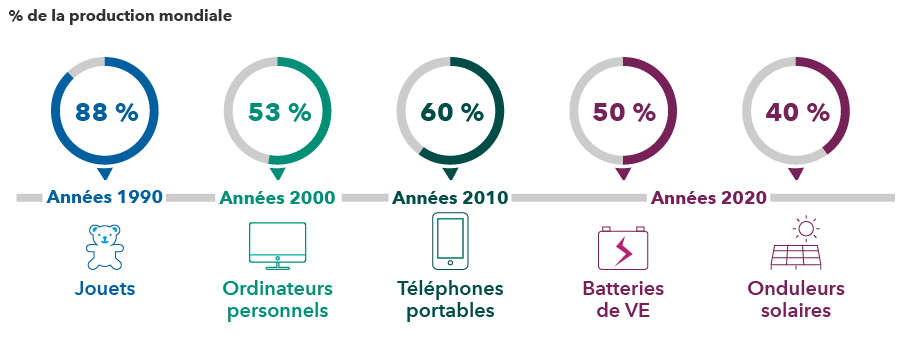

La Chine a progressé dans la chaîne de valeur de l’industrie manufacturière

Source : Capital Group, sur la base de rapports d’Euromonitor, de SNE Research et des déclarations d’entreprises. Données en date de mai 2021 et reflètent des chiffres approximatifs.

Renforcer la sécurité et la redondance des chaînes d’approvisionnement

La chaîne d’approvisionnement mondiale a subi des tensions sans précédent, de la guerre commerciale entre les États-Unis et la Chine à la pandémie de COVID-19 en passant par la guerre en Ukraine. Si un secteur a été touché de plein fouet par les perturbations de la chaîne d’approvisionnement, c’est bien celui de l’automobile.

General Motors, Ford, Stellantis et d’autres constructeurs automobiles mondiaux ont été confrontés à d’importantes réductions de production, ce qui a entraîné une pénurie de véhicules chez les concessionnaires et une forte augmentation des prix des voitures neuves et d’occasion. Cela entraîne des changements structurels au sein de l’industrie automobile, qui a dû repenser entièrement ses chaînes d’approvisionnement. L’une des conséquences a été la transition des stocks « juste à temps » vers les stocks « juste au cas où » dans le domaine des semi-conducteurs.

La création de redondances dans les chaînes d’approvisionnement présentera des occasions et des défis. Certains secteurs seront bénéficiaires, notamment ceux qui fournissent des équipements semi-conducteurs, des composants industriels, ou encore des outils d’automatisation et des métaux physiques.

« Je pense que la délocalisation sera un important moteur de croissance pour certaines entreprises industrielles au cours des cinq à dix prochaines années », déclare Gigi Pardasani, analyste de placements en actions. « Afin de mieux se positionner pour répondre à cette demande, de nombreuses entreprises industrielles américaines investissent à des niveaux que nous n’avons pas vus depuis le début des années 2000. »

À court terme, les changements de la chaîne d’approvisionnement entraîneront des coûts financiers et des répercussions potentielles, tels que :

Des dépenses et des coûts d’exploitation plus élevés pour les entreprises. Pour les entreprises occidentales qui rapatrient leur production sur leur marché national, ou pour les entreprises asiatiques qui étendent leur présence à l’Ouest, les coûts seront plus élevés que pour les usines situées uniquement en Chine ou dans d’autres pays asiatiques. Les entreprises sont susceptibles de payer soit des équipements d’automatisation plus coûteux, soit des salaires plus élevés pour les travailleurs.

Des coûts plus élevés pour les consommateurs. L’inflation atteint déjà son plus haut niveau depuis 40 ans aux États-Unis, la hausse des prix se répercutant sur les chaînes d’approvisionnement mondiales. Les coûts plus élevés que doivent assumer les entreprises pour constituer davantage de stocks ou délocaliser la fabrication se traduiront probablement par une hausse des prix pour les consommateurs. Les entreprises absorberont une partie des coûts, mais pas la totalité, ce qui pourrait peser sur la demande des consommateurs pour leurs produits.

Des besoins en fonds de roulement plus importants et une pression sur les marges d’exploitation en raison des coûts associés à la mise en place de la redondance et de la flexibilité des chaînes d’approvisionnement. Ces facteurs pourraient peser sur les marges et les valorisations futures des entreprises. La baisse des rendements du capital investi pourrait perdurer en raison d’un changement du paysage géopolitique et des politiques de taux des banques centrales.

« Les entreprises disposant d’un pouvoir de fixation des prix ou d’économies d’échelle peuvent bénéficier de cette conjoncture économique, mais celles qui n’ont pas ces avantages peuvent être confrontées à une pression sur les marges bénéficiaires et les bénéfices et à des multiples de valorisation potentiellement plus faibles », déclare Kent Chan, responsable de placements en actions.

Toutefois, ajoute-t-il, il est possible que « les entreprises qui sont en mesure de diversifier leurs sources d’approvisionnement et de renforcer la sécurité et la résilience de leur chaîne d’approvisionnement soient récompensées par une valorisation plus élevée à long terme, malgré les coûts ».

Opportunités offertes par les changements de production à l’échelle mondiale

Si l’on considère l’histoire moderne, ce n’est pas la première fois que la chaîne d’approvisionnement mondiale est réalignée.

Au début des années 1990, Hong Kong était une plaque tournante du textile et Taïwan était un grand fabricant de chaussures de sport. Cette situation a progressivement changé lorsque la Chine a créé des zones économiques spéciales, qui ont eu pour effet d’attirer les fabricants en leur proposant une option plus abordable.

« Non seulement ces changements au niveau de la chaîne d’approvisionnement ont épargné les économies de Hong Kong et de Taïwan, ils ont en outre permis à ces pays de créer un espace propice à l’évolution de leurs économies respectives », se souvient Chan, qui a travaillé à Hong Kong dans les années 1990. « Au fil du temps, Hong Kong a dépassé Tokyo pour devenir le premier centre de services financiers d’Asie, et Taïwan a progressé dans la courbe de valeur pour devenir le principal fabricant mondial de semi-conducteurs. »

Cela nous rappelle que, malgré les inquiétudes concernant les pénuries d’approvisionnement, les craintes de démondialisation et l’évolution attendue des chaînes d’approvisionnement mondiales, de nouvelles occasions pourraient émerger dans les régions où la production est en mutation, ainsi que dans les pays d’où la production se retire.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Noriko Chen

Noriko Chen

Ben Lin

Ben Lin

Kent Chan

Kent Chan