Inflation

Les investisseurs ont dû faire face à de nombreuses craintes au cours des trente dernières années, mais l’inflation élevée n’en faisait pas partie. L’année 2021 marque un tournant à cet égard.

Aujourd’hui, les plus grandes questions des investisseurs concernent l’inflation : jusqu’où ira-t-elle et combien de temps durera-t-elle? Est-elle simplement de nature « transitoire » comme le prétend la Réserve fédérale américaine? Ou bien une inflation élevée est-elle la nouvelle norme dans un contexte de pénurie de main-d’œuvre, de goulots d’étranglement dans la chaîne d’approvisionnement et d’une grave pénurie d’énergie?

Si l’évolution incertaine de la pandémie complique les prédictions des conditions à court terme, la situation devient plus claire à long terme, explique Pramod Atluri, gestionnaire de portefeuille de titres à revenu fixe.

« Bien que nous soyons actuellement confrontés à une hausse cyclique de l’inflation et des taux d’intérêt, je suis d’avis que dans cinq ans, la croissance économique américaine sera plus lente et que l’inflation pourrait être plus faible », déclare M. Atluri. La croissance économique devrait ralentir en raison des niveaux d’endettement élevés et du retrait progressif des mesures de relance, ce qui entraînera un retour à des gains de PIB de 1,5 % à 2,5 % par an. Par conséquent, les taux d’intérêt devraient eux aussi rester relativement faibles.

« En attendant, nous nous concentrons sur l’inflation, qui constitue, à court terme, le plus grand risque pour les portefeuilles des investisseurs, explique M. Atluri. Si nous nous trompons au sujet de l’inflation, nous nous tromperons à la hausse. C’est pourquoi il est judicieux de se protéger de cette éventualité. »

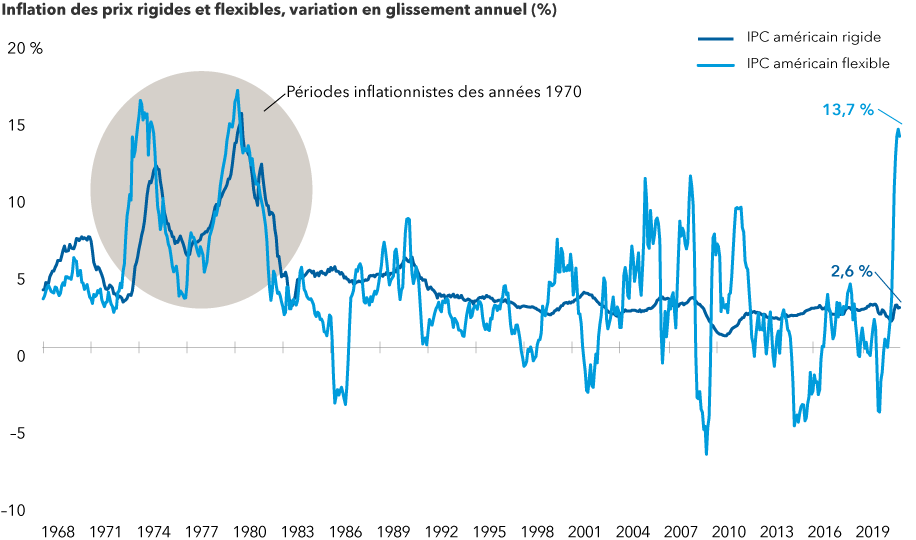

Une histoire de deux inflations : rigide et flexible

Sources : Banque de la Réserve fédérale américaine d’Atlanta; Refinitiv Datastream. Les prix rigides et flexibles reflètent les indices des prix à la consommation (IPC) rigides et flexibles de la Réserve fédérale d’Atlanta. Si les variations de prix d’une composante particulière de l’IPC se produisent moins de tous les 4,3 mois, cette composante est un bien à prix « rigide ». Les biens qui changent de prix plus fréquemment sont des biens à prix « flexibles ». Au mois d’août 2021.

Deux types d’inflation : persistante et flexible

Une source d’incertitude aujourd’hui réside dans le fait qu’il existe deux types d’inflation : persistante et flexible. L’inflation persistante, qui se situe actuellement autour de 2,6 % en rythme annualisé aux États-Unis, a tendance à être plus durable. Les catégories persistantes comprennent les loyers, l’équivalent loyer des propriétaires, les coûts d’assurance et les frais médicaux.

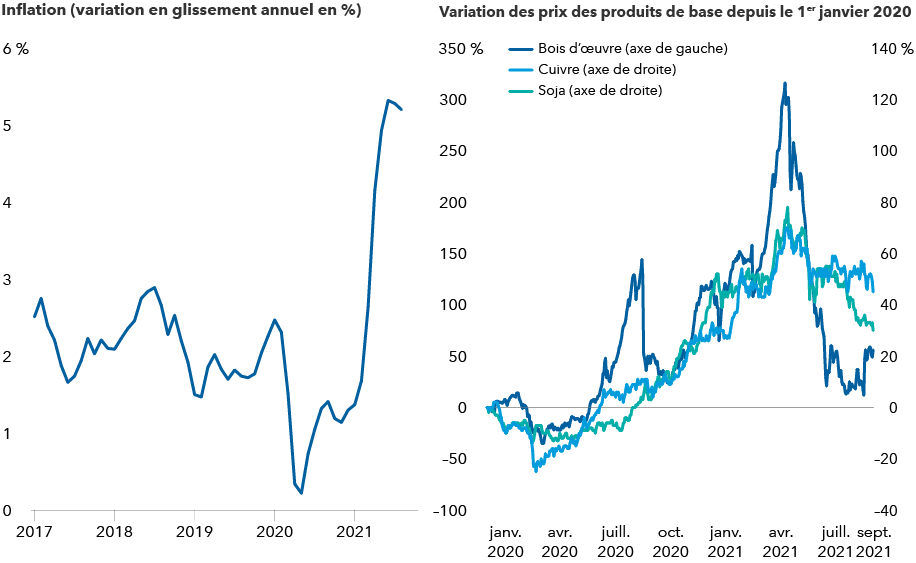

L’inflation flexible aux États-Unis a grimpé cette année à près de 14 %, soit le plus haut niveau depuis les années 1970. Toutefois, ce niveau d’inflation ne durera probablement pas. La catégorie dite flexible comprend des produits tels que les denrées alimentaires, l’énergie et les voitures, dont les prix peuvent varier fortement à la hausse ou à la baisse au fil du temps. Par exemple, cela s’est déjà produit avec le bois d'œuvre, le cuivre et le soja. Les prix de ces produits ont grimpé en flèche cet été et sont redescendus depuis.

Les flambées de prix des principaux produits de base commencent à se stabiliser.

Sources : Capital Group, U.S. Bureau of Labor Statistics, Refinitiv Datastream. L’inflation est mesurée par l’indice des prix à la consommation américains pour tous les consommateurs urbains (IPC-U) au 31 août 2021. Prix des produits de base au 30 septembre 2021.

Attention à l’inflation persistante

Comme le savent tous ceux qui ont essayé d’acheter une voiture d’occasion, les catégories d’inflation flexible ont connu des pics en raison de pénuries liées à la pandémie, d’un manque de main-d’œuvre disponible et de perturbations de la chaîne d’approvisionnement. Une résolution rapide de ces problèmes est peu probable, mais des conditions plus normales devraient revenir d’ici le milieu ou la fin de 2022 aux États-Unis, selon Ritchie Tuazon, gestionnaire de portefeuille à revenu fixe.

« Cela signifie que le risque à la hausse se situe dans le domaine de l’inflation persistante, explique M. Tuazon. L’augmentation de nombreuses catégories de prix flexibles est imputable à des facteurs transitoires, mais l’inflation dans ces domaines pourrait revenir à zéro, voire devenir négative. Les composantes persistantes seront le moteur de l’inflation en 2022 aux États-Unis. Les investisseurs doivent donc rester attentifs aux secteurs correspondants. »

Autrement dit, l’inflation flexible est de nature transitoire, alors que l’inflation persistante pourrait être troublante.

M. Tuazon estime que l’inflation globale, telle que mesurée par l’indice des prix à la consommation américains, devrait diminuer progressivement au fil des prochains mois, pour terminer l’année 2022 entre 2,50 % à 2,75 % aux États-Unis.

Si cette prédiction se confirme, il y a de fortes chances que la Réserve fédérale américaine (la « Fed ») ne hausse pas ses taux d’intérêt en 2022. M. Tuazon s’attend à ce que la Fed annonce officiellement en novembre qu’elle commencera à restreindre son programme de relance par l’achat d’obligations. Ce processus se poursuivra pendant plusieurs trimestres. En outre, la première hausse de taux de la Fed interviendra en 2023, ce qui est plus tard que les attentes du marché.

« Je ne pense pas que la Fed sera pressée de hausser les taux et de potentiellement compromettre la reprise post-pandémique si l’inflation reste maîtrisée », selon M. Tuazon.

Et si ces perspectives d’inflation bénignes étaient fausses et que les prix à la consommation augmentaient fortement?

« Ce n’est en aucun cas notre scénario de référence, mais je pense que c’est un risque suffisamment important pour qu’il soit pris en compte dans l’élaboration d'un portefeuille », ajoute M. Tuazon. Il privilégie les titres du Trésor américain protégés contre l’inflation (Treasury Inflation-Protected Securities, ou TIPS) comme couverture efficace contre une inflation plus élevée.

Implications en matière d’investissement

Selon messieurs Tuazon et Atluri, il est judicieux d’envisager de détenir des TIPS dans votre portefeuille obligataire à l’approche de 2022. En ce qui concerne les actions, il faut tenir compte de quelques règles empiriques. Historiquement, la hausse des prix a stimulé le secteur des matières premières, ainsi que les secteurs qui bénéficient de taux d’intérêt plus élevés (comme les banques) et les entreprises qui ont un pouvoir de fixation des prix dans des catégories incontournables comme les semi-conducteurs et les marques de consommation populaires.

Avant de procéder à des ajustements de portefeuille, il est important de se rappeler que, dans l’histoire des États-Unis, l’inflation est rarement restée élevée sur de longues périodes. Les personnes d’un certain âge se souviennent de l’inflation très élevée des années 1970 et du début des années 1980. Mais avec le recul, il est clair qu’il s’agissait d’une période exceptionnelle. En fait, les pressions déflationnistes ont souvent été plus difficiles à maîtriser, comme en témoignent ceux qui ont étudié la Grande Dépression.

Au cours du dernier siècle, l’inflation américaine a rarement dépassé 5 %. Plus récemment, à la suite de la crise financière mondiale de 2007 à 2009, l’inflation a eu du mal à atteindre 2 % de manière durable. Et ce, malgré les mesures de relance sans précédent mises en place par la Fed pour tenter d’atteindre l’objectif de 2 % de la banque centrale.

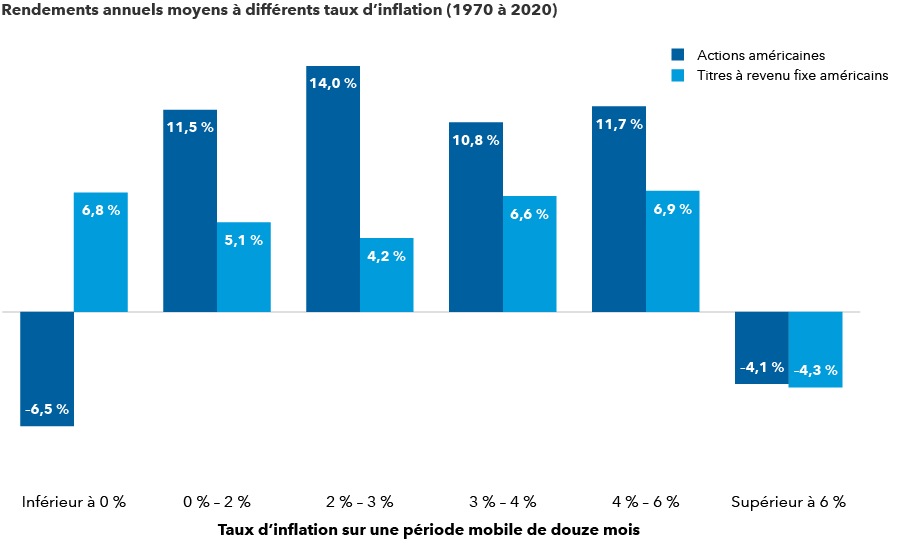

Il convient de souligner que c’est surtout aux extrêmes, soit lorsque l’inflation dépasse 6 %, que les actifs financiers ont tendance à éprouver des difficultés. Comme il faut s’y attendre, les actions ont également été sous pression durant les épisodes déflationnistes.

Un certain niveau d’inflation peut être une bonne chose pour les investisseurs. Même en période d’inflation élevée, les actions et les obligations offrent généralement des rendements solides, comme le montre le graphique ci-dessous.

Les actions et les obligations ont affiché de bons résultats dans divers environnements d’inflation.

Sources : Capital Group, Bloomberg Index Services Ltd, Morningstar, Standard & Poor’s. Tous les rendements sont des rendements réels corrigés en fonction de l’inflation. Les rendements des actions américaines sont représentés par l’indice composé Standard & Poor’s 500 et sont exprimés en USD. Les rendements des titres à revenu fixe américains sont représentés par l’indice Ibbotson Associates SBBI U.S. Intermediate-Term Government Bond du 1er janv. 1970 au 12 déc. 1975 et par l’indice Bloomberg U.S. Aggregate Bond du 1er janv. 1976 au 31 déc. 2020. Les taux d’inflation sont définis par les rendements de l’indice Ibbotson Associates SBBI U.S. Inflation sur une période mobile de douze mois.

L’indice Bloomberg Barclays U.S. Aggregate représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice des prix à la consommation des États-Unis est une mesure de l’évolution moyenne dans le temps des prix payés par les consommateurs urbains pour un panier de biens et de services de consommation.

L’indice des prix à la consommation pour tous les consommateurs urbains est un indice de base calculé par le Bureau of Labor Statistics des États-Unis et couvre les ménages de toutes les zones statistiques métropolitaines, soit environ 80 % de la population du pays.

L’indice composé Standard & Poor’s 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

© 2021 Morningstar, Inc. Tous droits réservés. Les renseignements contenus dans le présent document : 1) sont la propriété de Morningstar ou de ses fournisseurs de contenu; 2) ne peuvent être ni copiés ni distribués; et 3) sont donnés sans garantie quant à leur exactitude, leur exhaustivité ou leur actualité. Ni Morningstar ni ses fournisseurs de contenu ne peuvent être tenus responsables des dommages ou pertes découlant des renseignements qu’il contient. Les rendements passés ne sont pas garants des rendements futurs.

Nos dernières perspectives

-

-

-

Actions mondiales

-

Investissement à long terme

-

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Pramod Atluri

Pramod Atluri

Ritchie Tuazon

Ritchie Tuazon