Industrie

Malgré les inquiétudes croissantes concernant la désindustrialisation, l’industrie manufacturière allemande s’adapte rapidement à un nouveau paradigme économique. À court terme, elle verra probablement perdurer la pression sur les secteurs à forte intensité énergétique, mais à moyen et long terme, des signes encourageants laissent penser que l’industrie allemande peut s’établir dans les technologies à faible émission de carbone.

Alors que la numérisation du monde progresse à grands pas et que l’industrie automobile adopte les voitures électriques, l’Allemagne risque de se laisser distancer par des pays tels que la Chine, qui ont développé leurs capacités technologiques. À titre de comparaison, le coût de la main-d’œuvre en Allemagne est supérieur à celui d’autres régions manufacturières. La stagnation de la productivité de la main-d’œuvre, due au fait que la population vieillissante de l’Allemagne prend sa retraite ou passe au travail à temps partiel, ne fait que renforcer les difficultés de l’Allemagne. Cette tendance n’est pas de bon augure compte tenu de la puissance historique de l’Allemagne dans la production d’automobiles de pointe et de sa position dominante dans la fabrication d’équipements, de produits chimiques et de produits pharmaceutiques.

L’Allemagne est le seul pays du Groupe des sept (G7) à afficher une croissance négative en 2023, et certains craignent une longue période de stagnation. Et pourtant, des pousses vertes apparaissent alors que l’économie tente d’opérer des changements structurels à court et à long terme.

Le recul prononcé de l’industrie manufacturière est-il synonyme de difficultés pour l’Allemagne?

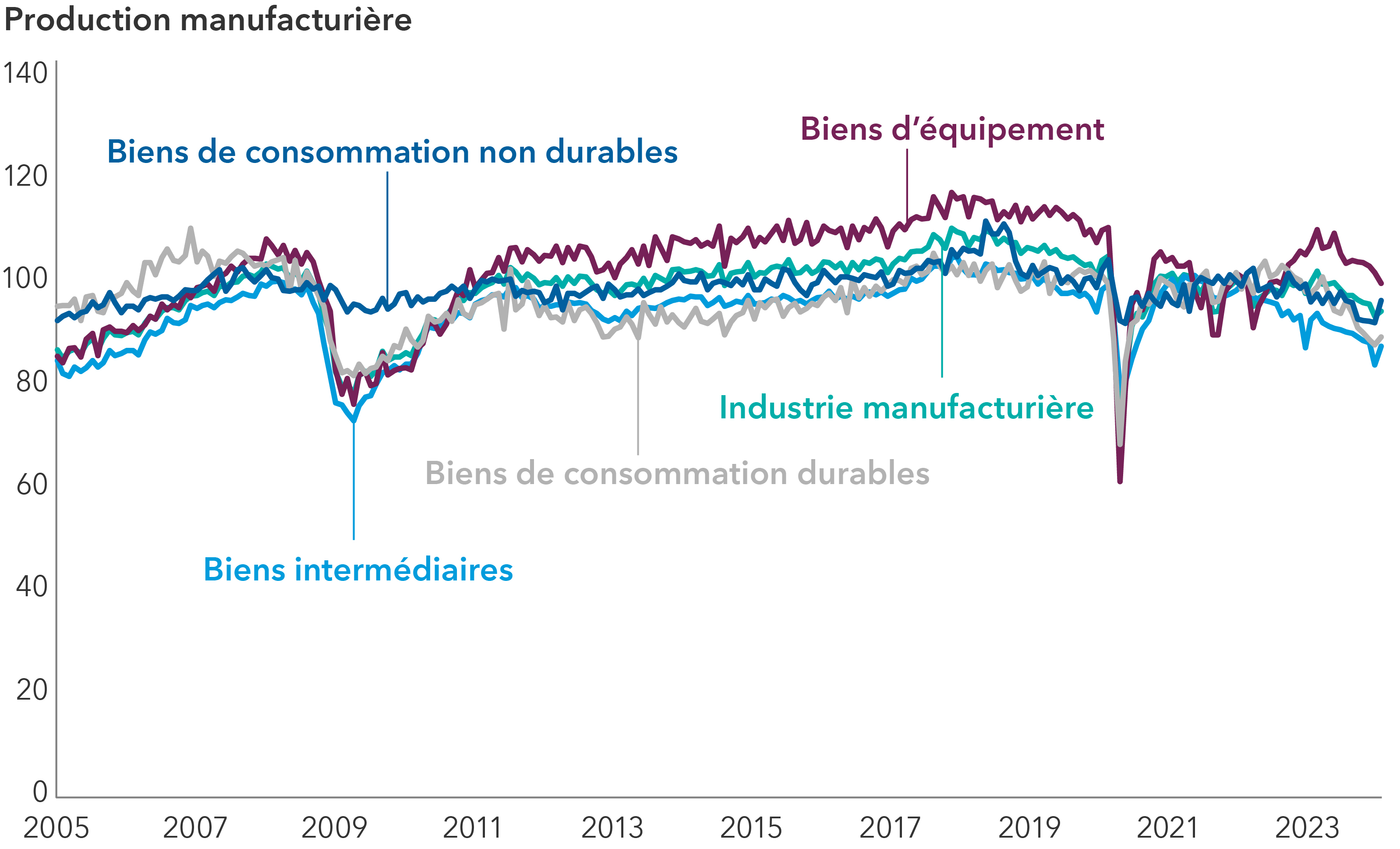

Les chiffres mensuels de la production industrielle publiés par la Bundesbank ont révélé un recul prononcé de la production manufacturière à la fin de l’année 2023. La production des biens de consommation durables a été particulièrement faible, chutant de 5 % au quatrième trimestre de 2023 et de 11 % en glissement annuel. Le resserrement des conditions financières et l’incertitude entourant la vigueur de l’économie chinoise sont des obstacles qui obligent l’industrie à s’adapter.

La production allemande se redresse après une fin d’année 2023 morose

Source : Bundesbank. Sur la base d’un indice de production (2021=100). Données au 31 mars 2024.

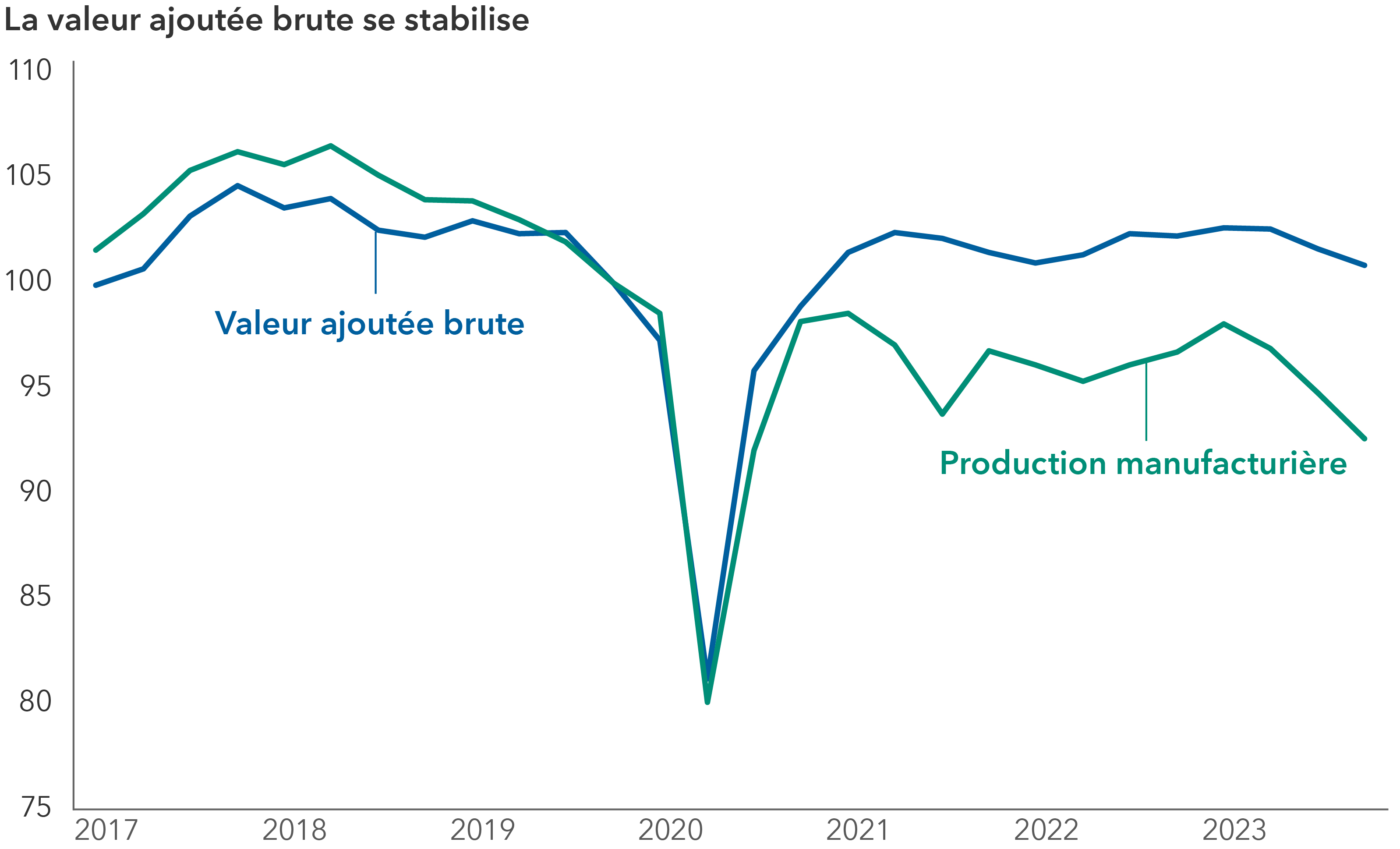

Un coup d’œil sous le capot des données révèle que l’économie s’oriente vers une fabrication à plus forte valeur ajoutée

Malgré les déboires de l’Allemagne, les données mensuelles pourraient exagérer la faiblesse de l’activité manufacturière. Les estimations trimestrielles de la valeur ajoutée brute (VAB) suggèrent que l’activité manufacturière a été plus résistante en 2023, ce qui peut traduire une augmentation de la production ou indiquer que les entreprises allemandes se sont tournées vers des produits à plus forte valeur ajoutée au sein des industries. La VAB est la valeur de la quantité de biens produits, à l’exclusion des coûts des intrants et des matériaux.

La production allemande plus résistante que prévu

Sources : Office fédéral allemand des statistiques (Destatis), Bundesbank. Sur la base d’un indice de production (2019 T4=100). Données au 31 mars 2024.

D’un point de vue cyclique, le ralentissement industriel pourrait être sur le point de s’achever

Selon l’Institut de recherche économique de Munich (Ifo), si le ralentissement cyclique a eu un impact généralisé, l’industrie manufacturière a été moins touchée que d’autres secteurs, comme la construction et le commerce de détail. En prenant un peu de recul, on constate que le secteur manufacturier allemand est loin d’être aussi faible qu’en 2008 ou 2009, ou qu’en 2020 lors de la pandémie de COVID-19. Le dernier sondage réalisé par l’Ifo sur le climat des affaires a révélé une hausse en mars, les entreprises se montrant moins pessimistes. Des signes indiquent toutefois que les inventaires se situent désormais à des niveaux plus confortables, de sorte que toute augmentation des commandes pourrait se traduire par une hausse de la production au cours des six à neuf prochains mois.

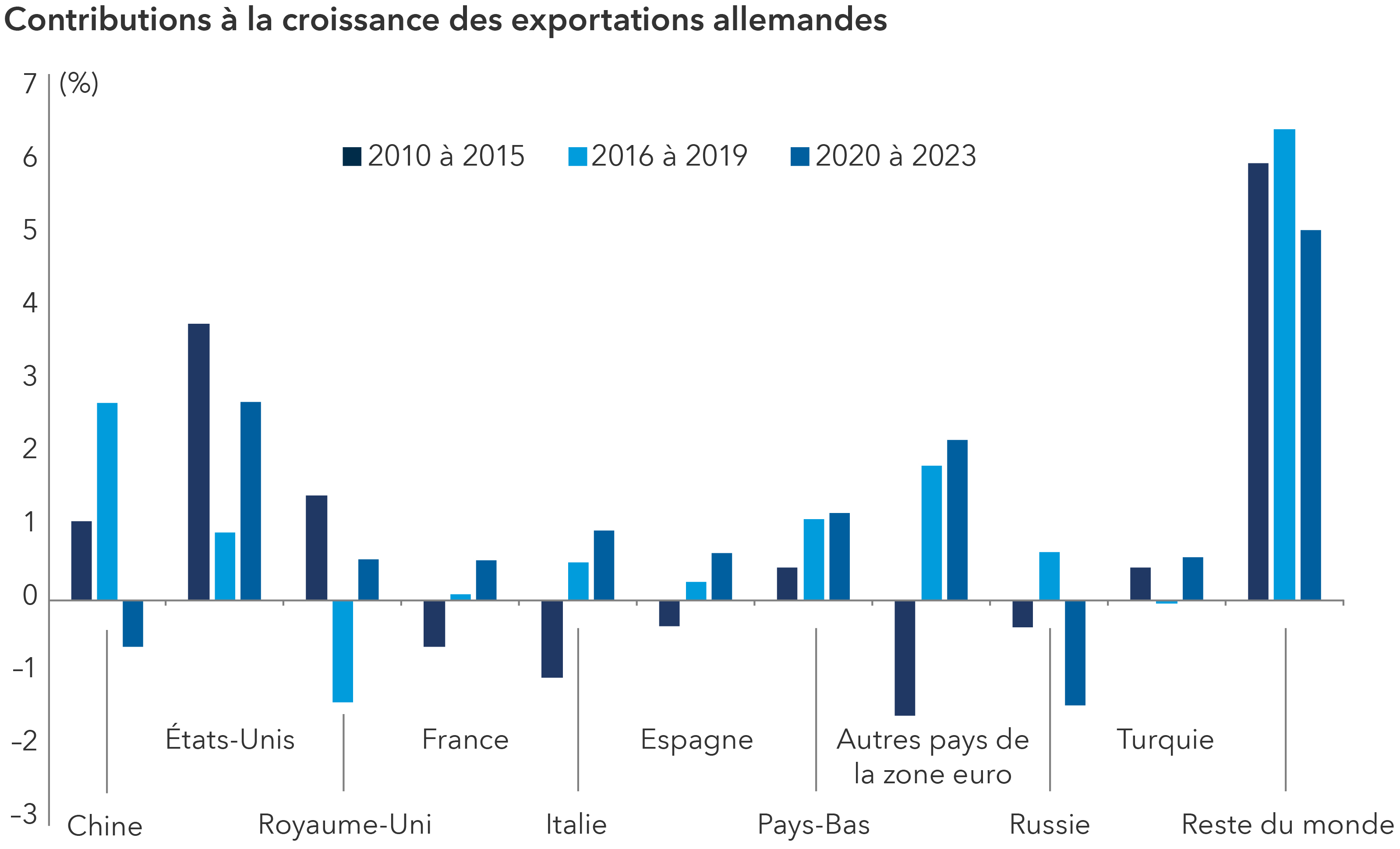

Les exportateurs sont vulnérables en raison de leur dépendance à l’égard de la Chine

Les exportations allemandes pourraient bientôt être confrontées à des vents contraires en raison de la persistance de taux d’intérêt élevés et d’un ralentissement économique de la Chine. Les entreprises allemandes sont en passe de réduire leur dépendance à l’égard de la Chine, mais elles dépendent toujours des importations chinoises à des fins de production, ce qui constitue un autre obstacle à un redressement rapide de l’économie. La Chine a également dynamisé ses propres exportations vers d’autres pays, créant ainsi une concurrence mondiale pour les entreprises allemandes qui vendent des produits à l’étranger.

Le ratio du commerce extérieur au PIB de l’Allemagne excède les 80 %, ce qui est nettement supérieur à celui des autres grandes économies européennes (généralement entre 50 % et 60 %), ainsi qu’à celui des États-Unis et de la Chine (entre 20 % et 30 %). Cela illustre la sensibilité et la dépendance de l’Allemagne vis-à-vis des échanges mondiaux. Par ailleurs, la VAB de l’industrie manufacturière allemande représente encore 20 % de l’économie allemande totale, contre environ 10 % aux États-Unis, au Royaume-Uni et en France.

Les automobiles, en particulier les véhicules électriques (VE), illustrent les efforts déployés par l’Allemagne pour conserver son règne historique sur l’industrie. Les constructeurs automobiles chinois, notamment BYD, sont compétitifs sur le plan technologique et à moindre coût. En réaction, la Commission européenne a ouvert l’année dernière une enquête anti-subventions à l’encontre des fabricants chinois de VE. L’enquête est toujours en cours et pourrait aboutir à l’application de droits de douane modestes par l’UE, ce qui pourrait déclencher des représailles de la part de la Chine. Bien que cela puisse permettre à ses constructeurs automobiles de rattraper leur retard dans le domaine des VE, l’Allemagne reste fortement exposée au commerce avec la Chine et devrait éviter une querelle commerciale virulente.

L’économie et la société apprennent à s’adapter

Heureusement, l’Allemagne semble avoir évité les chocs énergétiques liés à la guerre russo-ukrainienne. L’Allemagne importait auparavant plus de 50 % de son gaz naturel de Russie. La production manufacturière a diminué beaucoup moins qu’on ne le craignait et la VAB a augmenté de 0,25 % l’année dernière. L’Allemagne a réussi à s’approvisionner en gaz dans des régions telles que la Norvège et les Pays-Bas, tout en développant sa propre infrastructure de gaz naturel liquéfié.

La transition du pays vers l’énergie propre, appelée Energiewende, s’est heurtée à des obstacles, mais elle a aussi été un domaine d’innovation. L’Allemagne est devenue la première nation du G7 en matière de technologies à faible émission de carbone en pourcentage du PIB, ce qui témoigne de ses progrès dans des secteurs plus récents tels que celui des batteries et certains aspects de la fabrication de produits solaires, notamment les composants photovoltaïques.

L’Allemagne a également augmenté ses échanges commerciaux avec la zone euro, les États-Unis et d’autres régions du monde. Avant la pandémie de COVID-19, ses exportations vers la Chine avaient atteint un niveau record, mais elles ont depuis diminué en raison des contraintes persistantes que la pandémie a imposées aux chaînes d’approvisionnement.

Les entreprises allemandes cherchent à élargir leur cercle de partenaires commerciaux

Source : Fonds monétaire international, Direction des statistiques commerciales. Données au 31 mars 2024.

Une Allemagne dynamique est indispensable à la santé à long terme de l’Europe

Le choc des termes de l’échange induit par la pandémie et la guerre russo-ukrainienne semble s’être atténué. Cela devrait alléger la pression exercée sur l’Allemagne et l’UE dans son ensemble. De plus, la baisse des pressions inflationnistes devrait améliorer les revenus réels de la nation cette année.

Il ne fait aucun doute que la contribution économique de l’Allemagne est fondamentale pour l’UE, en particulier à l’heure où l’Europe s’efforce de dissiper les inquiétudes liées au ralentissement de la croissance. L’innovation technologique, le commerce et une présence géopolitique affirmée sont autant d’éléments nécessaires à la prospérité de l’UE. Pour retrouver sa position dominante sur le plan industriel, l’Allemagne doit avoir la liberté de négocier avec de nouveaux partenaires commerciaux.

Valeur ajoutée brute (VAB) – Valeur de la quantité de biens produits par une nation ou une autre entité économique, à l’exclusion des coûts des intrants et des matériaux.

Pays du Groupe des Sept (G7) – Le Groupe des Sept est une organisation regroupant les économies avancées du monde, dont le Canada, la France, l’Allemagne, l’Italie, le Japon, le Royaume-Uni et les États-Unis. L’Union européenne est également considérée comme un membre.

Ratio du commerce extérieur au PIB – Mesure de l’importance du commerce international dans une économie, calculée en divisant la valeur globale des exportations et des importations par le produit intérieur brut.

Nos points de vue récents

-

-

-

-

Actions mondiales

-

Investissement à long terme

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Robert Lind

Robert Lind