Chine

Nous avons récemment visité cinq villes en Chine et deux douzaines d’entreprises à Shanghai, Pékin, Suzhou et Shenzhen, où se trouvent les principales entreprises technologiques du pays. En parcourant le pays et en observant un paysage infini de bâtiments, d’usines et de parcs de bureaux, nous avons été frappés par la manière dont les choses se sont améliorées au cours des cinq dernières années, malgré les confinements prolongés dus à la COVID, les défis économiques et les incertitudes géopolitiques.

Le ciel était bleu tous les jours. Peut-être est-ce dû à la prédominance des véhicules électriques (VE) dans les rues, au ralentissement de l’économie ou à la diminution du nombre de chantiers de construction en cours, mais la baisse de la pollution a été un changement considérable. Et comme d’habitude, l’infrastructure moderne était incroyable.

Depuis l’intervention réglementaire sur le secteur privé il y a quatre ans, de nombreux investisseurs étrangers ont redirigé leurs capitaux de la Chine vers d’autres marchés émergents, comme l’Inde, ou des pays plus développés comme le Japon, qui connaît une renaissance. Quelle que soit l’opinion que l’on peut avoir des politiques du gouvernement, l’économie chinoise est bien là pour durer. Elle reste la deuxième puissance mondiale, avec une vaste base de consommateurs domestiques et des occasions de placement pour investir de manière sélective dans les plus de 650 entreprises de l’indice MSCI China.

Source : Capital Group

Voici quelques observations tirées de nos voyages.

1. Potentiel d’amélioration des valorisations

De nombreuses entreprises se négocient désormais à des valorisations très intéressantes, après des années de mouvements de vente. Selon nous, le gouvernement pivote lentement vers un soutien de l’économie. S’ils parviennent à stabiliser la baisse des prix des logements, cela pourrait considérablement débloquer les économies des ménages, relancer la croissance économique et améliorer le sentiment des investisseurs et des consommateurs.

Dans cette optique, les décideurs politiques ont pris une mesure plus concertée en mai en réduisant les mises de fonds obligatoires, en abaissant les taux hypothécaires et en dévoilant un plan pour que les gouvernements locaux achètent les propriétés invendues et les transforment en logements abordables. La Banque populaire de Chine et les banques d’État ont également réduit leurs principaux taux de prêt à la fin du mois de juillet.

Selon nous, cela indique que la direction du parti pourrait lentement pivoter pour soutenir l’économie. Ce point d’inflexion pourrait aider à améliorer le sentiment et peut-être ramener les valorisations à un niveau plus cohérent avec une croissance du produit intérieur brut (PIB) comprise entre 3 % et 5 % pour les prochaines années. Il n’y a pas de solution miracle. Mais si les principaux décideurs parviennent à répondre aux enjeux du secteur immobilier, le sentiment des consommateurs et l’économie pourraient s’améliorer, préparant ainsi le terrain pour des gains parmi les actions.

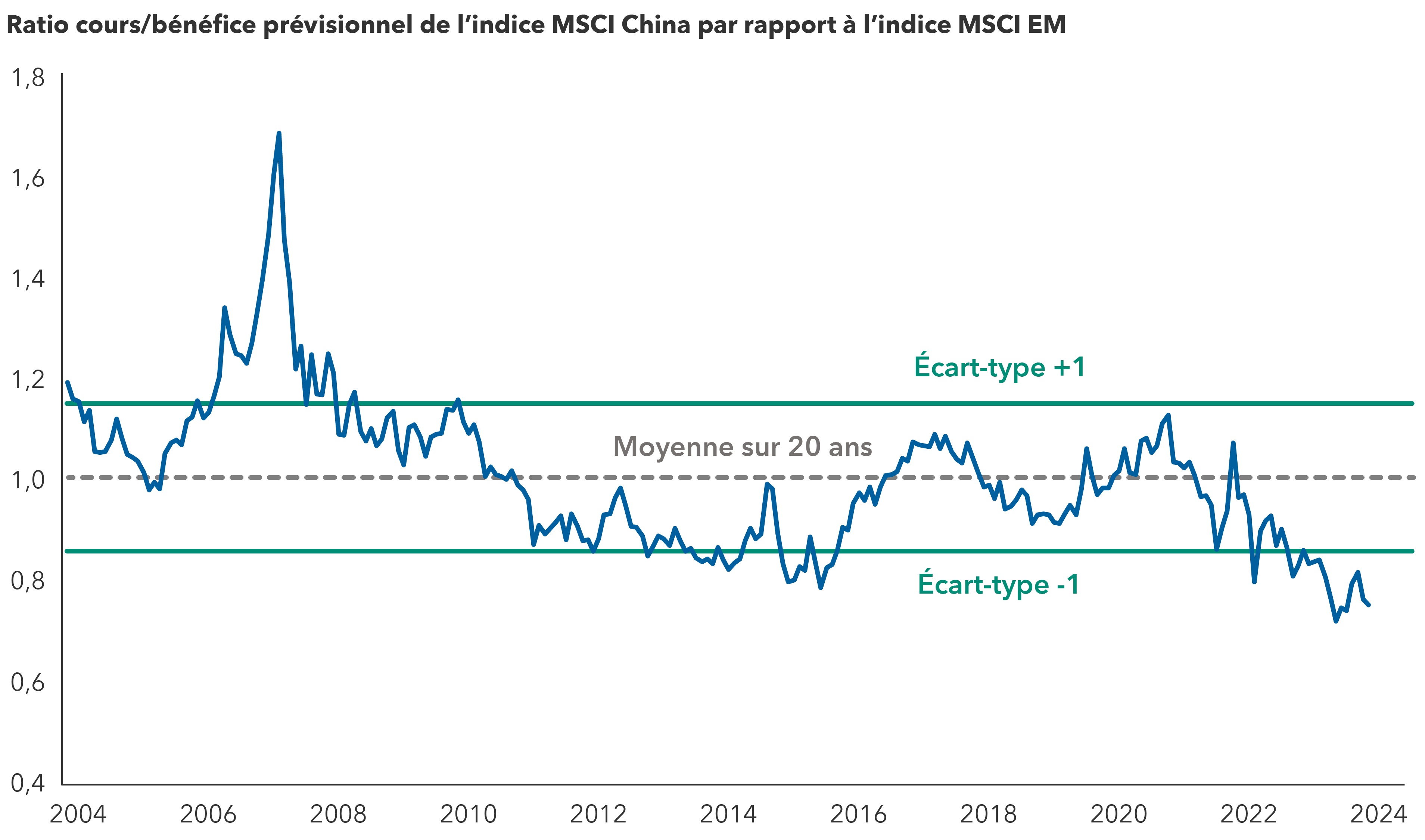

La Chine se négocie à son plus bas niveau depuis 20 ans par rapport à l’indice de référence des marchés émergents en termes de valorisation relative

Sources : Capital Group, FactSet, MSCI. Données au 31 juillet 2024. L’axe vertical représente le ratio entre le cours/bénéfice de l’indice MSCI China et le cours/bénéfice de l’indice MSCI Emerging Markets. Le ratio cours/bénéfice prévisionnel reflète le prix actuel de l’action par rapport à l’estimation consensuelle du bénéfice par action sur une base prévisionnelle de 12 mois.

2. Les entreprises mettent davantage l’accent sur les rendements du capital

On perçoit les signes d’un changement fondamental qui pourrait stimuler les valorisations. Lors de nos réunions, nous avons eu le sentiment très net que les entreprises se concentraient moins sur la croissance à tout prix et davantage sur une plus grande discipline dans la répartition du capital. Les organismes de réglementation semblent également s’inspirer du modèle japonais, en encourageant les entreprises à verser davantage de dividendes et à procéder à des rachats d’actions afin d’améliorer le rendement pour les actionnaires.

Par exemple, les entreprises de plateformes internet chinoises rationalisent leurs activités. Elles ont réduit leurs coûts, abandonné les activités non rentables, vendu des participations en capital dans d’autres entreprises internet et prévoient de reverser plus de fonds aux actionnaires.

Dans le même ordre d’idées, Meituan, un chef de file des services mobiles de livraison de nourriture, a lancé un rachat dont l’évaluation pourrait atteindre 2 G$ US. Le géant des réseaux sociaux Tencent prévoit cette année de doubler la taille de son programme de rachat d’actions pour atteindre environ 13 G$ US et d’augmenter ses dividendes de 42 %. Dans l’intervalle, l’éditeur de jeux vidéo NetEase a restitué en moyenne 2,3 G$ US par an aux actionnaires sous forme de dividendes et de rachats d’actions depuis 2021, représentant près de 60 % de son flux de trésorerie disponible.

Dans l’ensemble, si les entreprises chinoises maintiennent un flux de trésorerie disponible positif et poursuivent les dividendes et les rachats d’actions, cela pourrait conduire à un profil plus équilibré des rendements boursiers dans les années à venir.

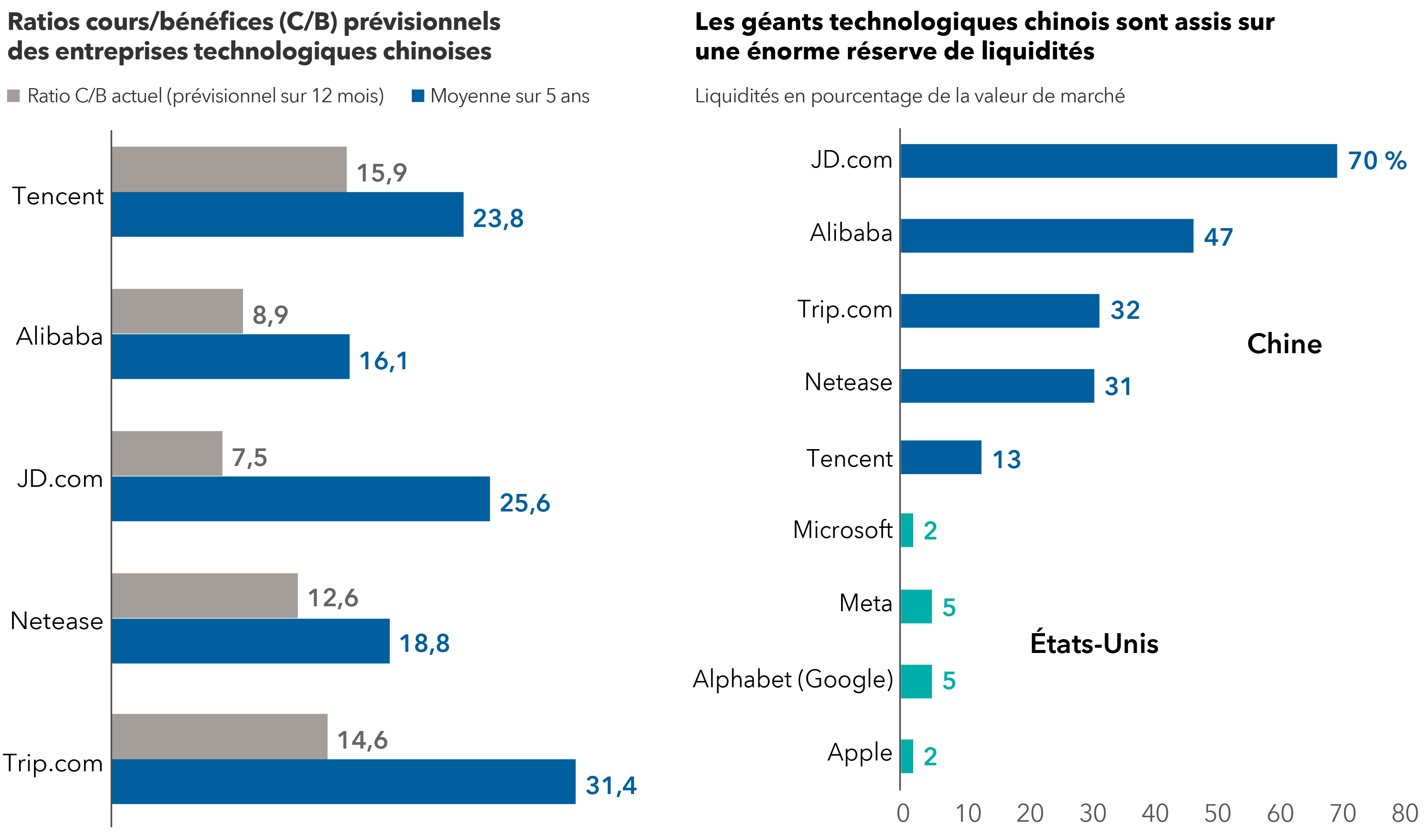

Les actions technologiques chinoises sont-elles prêtes à rebondir?

Source : FactSet. Le ratio cours/bénéfice prévisionnel reflète le prix actuel de l’action par rapport à l’estimation consensuelle du bénéfice par action sur une base prévisionnelle de 12 mois. Les entreprises énumérées figurent parmi les 15 plus importantes en termes de pondération dans l’indice MSCI China et sont les plus importantes en Chine dans les domaines des médias sociaux, du commerce électronique, de l’édition de jeux vidéo en ligne et des services de voyage en ligne au 30 juin 2024. Les données relatives aux liquidités et aux placements à court terme sont au 28 mars 2024. Valeur de marché au 28 juin 2024. Les entreprises américaines présentées sont parmi les quatre plus importantes en termes de pondération dans l’indice MSCI USA au 30 juin 2024, et sont des chefs de file mondiaux dans les domaines des logiciels, de la recherche en ligne, des médias sociaux et des téléphones intelligents.

3. La Chine mène la danse mondiale dans le domaine des véhicules électriques

L’industrie des véhicules électriques (VE) chinoise est en pleine expansion. Par rapport à ce que nous avons constaté lors d’un voyage il y a quelques années, le changement le plus impressionnant a été la gamme et les projets en développement de véhicules électriques. Les voitures sont d’une qualité remarquable et à des prix avantageux. Ce fut la plus grande surprise lors de notre voyage.

Prenons l’exemple de Xiaomi, le troisième fabricant mondial de téléphones intelligents. En trois ans, l’entreprise a construit un véhicule électrique à partir de zéro (là où Apple a échoué) et a mis en place une usine de fabrication de véhicules électriques hautement automatisée capable de produire 120 000 voitures par an. Le premier modèle de Xiaomi, lancé en avril, a été considéré comme un succès retentissant, et d’autres modèles suivront prochainement.

Le géant des télécommunications Huawei est également entré dans la course, en vendant son logiciel qui aide à alimenter les systèmes d’exploitation et de gestion énergétique des VE. Il s’est également associé au fabricant Seres pour vendre son propre véhicule.

Malgré ces avancées impressionnantes en matière d’innovation, nous restons prudents. À ce stade de la course, nous préférons être clients plutôt qu’investisseurs dans l’industrie automobile chinoise. L’entrée en scène de Huawei et Xiaomi complique encore plus la surabondance de l’offre dans l’industrie. De plus, la guerre des prix féroce entre les constructeurs automobiles chinois pourrait durer plusieurs années. Nous anticipons qu’une diminution des bénéfices déclenchera une vague de consolidation, et c’est là que nous deviendrons plus intéressés par le rôle d’investisseur. En attendant, nous explorerons les occasions pour investir dans les fournisseurs de VE.

4. Des consommateurs prudents mais résilients

Les consommateurs sont devenus plus attentifs aux prix et plus prudents. Les plateformes de commerce électronique à prix réduits prospèrent, ainsi que certaines marques nationales de produits de consommation et des entreprises liées aux voyages. La consommation s’améliore dans certains secteurs. Par exemple, les voyages domestiques ont rebondi cette année, dépassant les niveaux pré-pandémiques de 2019. À Macao, une destination de divertissement populaire, il y a des signes d’une reprise continue, avec un nombre de visites global supérieur à celui de l’an dernier. Le rythme de la reprise est difficile à modéliser avec précision, mais d’après l’activité que nous avons observée sur place, les choses semblent évoluer dans la bonne direction.

Les casinos n’ont pas perdu de temps pendant la COVID. Les anciennes propriétés ont été rénovées, les nouvelles propriétés sont superbes et les centres commerciaux sont splendides. Les casinos ont également travaillé dur pour ajouter des attractions familiales afin de diversifier leurs activités au-delà du jeu.

Les dépenses en produits de luxe ont ralenti. Il y avait moins d’affluence dans les magasins et les centres commerciaux. Certaines dépenses au sein de la clientèle très fortunée, notamment chez les moins de 30 ans, se sont orientées vers le Japon, où ces personnes voyagent pour profiter de la faiblesse du yen. Il est intéressant de constater que, selon ce que l’on nous a dit, la consommation dans les petites villes s’est maintenue, en particulier celle des ménages qui ont été moins touchés par la crise immobilière. Malgré les difficultés récentes, nous pensons que la Chine conservera son importance en tant que marché de premier plan pour des entreprises françaises telles que LVMH et Hermès.

En résumé

Nous investissons dans les actions au cas par cas. Au-delà de l’analyse fondamentale, nous ajustons la prime de risque et les multiples de valorisation que nous appliquons à ces entreprises en fonction de la réglementation, de la géopolitique et des dynamiques sectorielles. Même en tenant compte de la prime de risque plus élevée, nous voyons émerger de la valeur dans certains secteurs et entreprises, telles que les services internet, les loisirs et les voyages domestiques, la chaîne d’approvisionnement des VE et l’automatisation industrielle.

Malgré les récents efforts de diversification, la Chine reste et restera centrale dans la chaîne d’approvisionnement mondiale pour de nombreuses industries dans l’avenir proche. Il est donc impératif de suivre l’évolution de la situation en Chine et d’aller voir sur place les entreprises, les équipes de gestionnaires et les installations. Nous pensons que les investisseurs doivent s’adapter à la nouvelle réalité, à savoir une croissance du PIB chinois plus faible (3 % à 5 %) et la correction du modèle de marché immobilier du pays. Malgré ces vents contraires, nous pensons que des occasions d’investissement existent – et continueront d’exister.

L’écart type est une mesure courante de la volatilité qui évalue dans quelle mesure les rendements ont fluctué par rapport à une moyenne au fil du temps. Un nombre inférieur indique une volatilité plus faible.

L’indice MSCI China capte la représentation des grandes et moyennes capitalisations à travers les actions chinoises des catégories A, H, B, les « red chips » et les « P chips », ainsi que les cotations étrangères (p. ex., les CAAE).

L’indice MSCI Emerging Markets est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés des actions sur les marchés émergents mondiaux. Il est composé de plus de 20 indices de pays développés et émergents.

L’indice MSCI USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer la partie américaine du marché mondial.

Nos points de vue récents

-

-

-

-

Actions mondiales

-

Investissement à long terme

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Christopher Thomsen

Christopher Thomsen

Lawrence Gong

Lawrence Gong

Kent Chan

Kent Chan