Obligations

- La Réserve fédérale américaine a probablement fini de relever les taux, ce qui a historiquement été un bon moment pour détenir des obligations.

- Les taux pourraient être réduits en 2024 si l’inflation se rapproche de l’objectif et si l’économie ralentit.

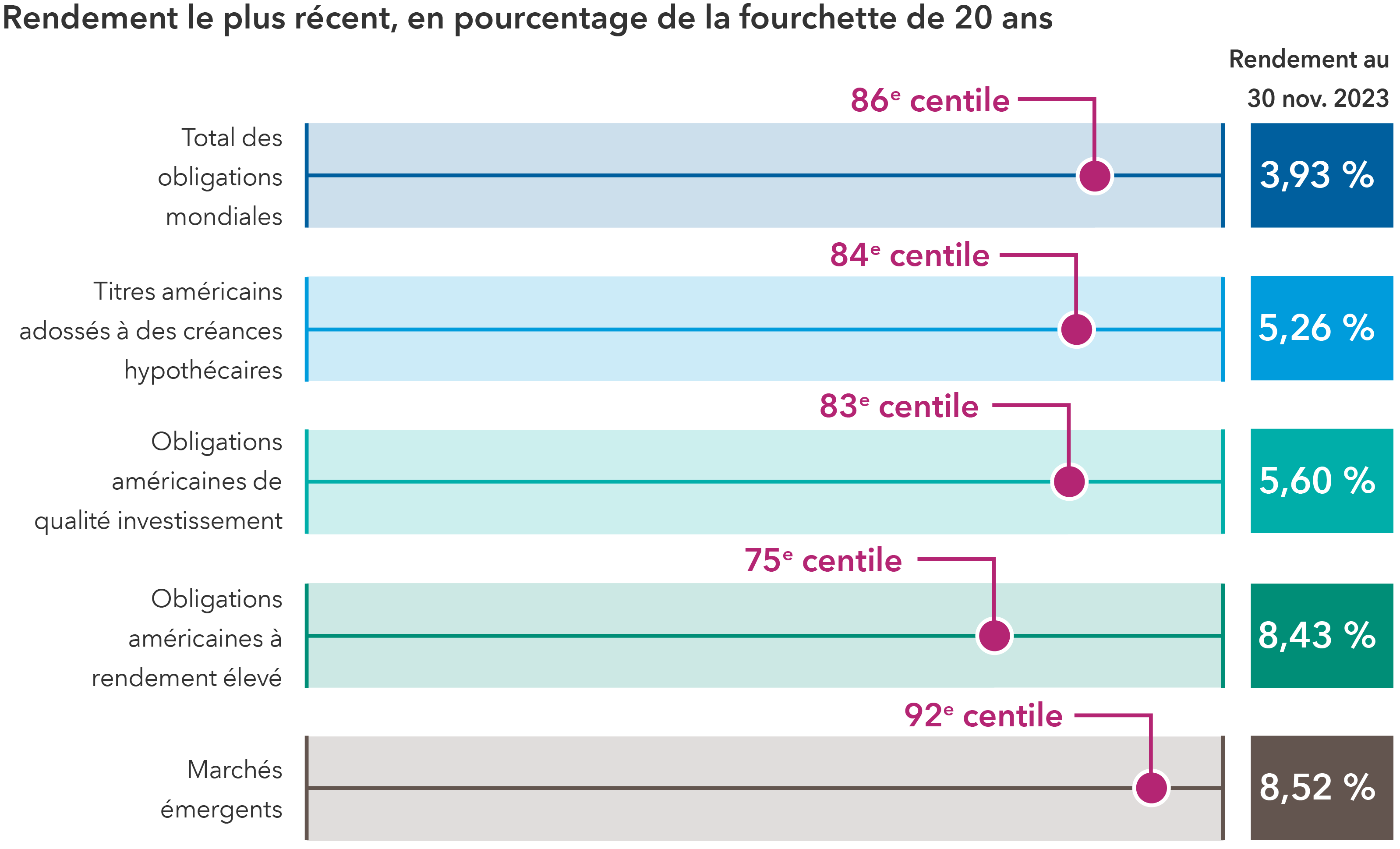

- Les rendements sont proches de leur plus haut niveau depuis 20 ans dans tous les secteurs du crédit, ce qui offre un potentiel de revenu plus élevé.

La baisse de l’inflation et le ralentissement de l’économie rassurent les investisseurs obligataires : la Réserve fédérale américaine pourrait enfin cesser de relever les taux d’intérêt. Et comme les rendements des marchés obligataires sont proches de leurs plus hauts niveaux depuis 20 ans, les obligations pourraient faire un grand retour en 2024.

Les investisseurs sont déjà passés par là, mais la banque centrale a continué à relever ses taux, car l’inflation ne ralentissait pas assez vite. « La différence cette fois-ci, par rapport à l’année dernière, est due à la combinaison d’une inflation beaucoup plus proche de l’objectif et d’un plus grand nombre de données montrant que les taux d’intérêt élevés pèsent sur l’économie », explique Oliver Edmonds, gestionnaire de portefeuille de titres à revenu fixe.

Les hausses de taux de la Fed ont fait grimper les rendements dans tous les secteurs obligataires

Sources : Capital Group, Bloomberg Index Services Ltd., J.P. Morgan. Les indices utilisés sont l’indice Bloomberg Global Aggregate Bond (total des obligations mondiales) et l’indice Bloomberg U.S. MBS : L’indice Agency Fixed Rate MBS (titres adossés à des créances hypothécaires américaines), l’indice Bloomberg U.S. Corporate Investment Grade (titres américains de qualité investissement), l’indice Bloomberg U.S. High Yield 2% Issuer Cap (titres américains à rendement élevé) et l’indice J.P. Morgan EMBI Global Diversified (marchés émergents). Au 30 novembre 2023.

La Fed a maintenu ses taux stables pendant plusieurs mois après les avoir relevés depuis mars 2022 pour atteindre la fourchette actuelle de 5,25 % à 5,50 %. Les autorités ont annoncé trois baisses de taux et ont l’intention d’abaisser les coûts d’emprunt à 4,6 % d’ici à la fin de 2024.

Entre-temps, l’emploi et les dépenses de consommation sont restés étonnament stables. Le taux de chômage aux États-Unis s’est maintenu à 3,7 % en novembre, avec 199 000 emplois créés. Ce taux est supérieur au taux le plus bas de 3,4 % sur une période de 50 ans, atteint en avril 2023 par les États-Unis.

« L’élément vital de l’économie est le consommateur, qui est soutenu par le plein emploi. Lorsque les chiffres de l’emploi diminuent au-delà d’un certain point », ajoute M. Edmonds, « la spirale peut facilement s’enclencher et l’on peut se retrouver dans une situation où la Fed a trop serré la vis. »

Selon un indicateur de récession connu sous le nom de règle de Sahm, ce point est atteint lorsque la moyenne du chômage sur trois mois est supérieure de 0,5 % ou plus à son niveau le plus bas au cours des douze mois précédents. La valeur actuelle est de 0,3 %.

Une perspective positive sur les taux

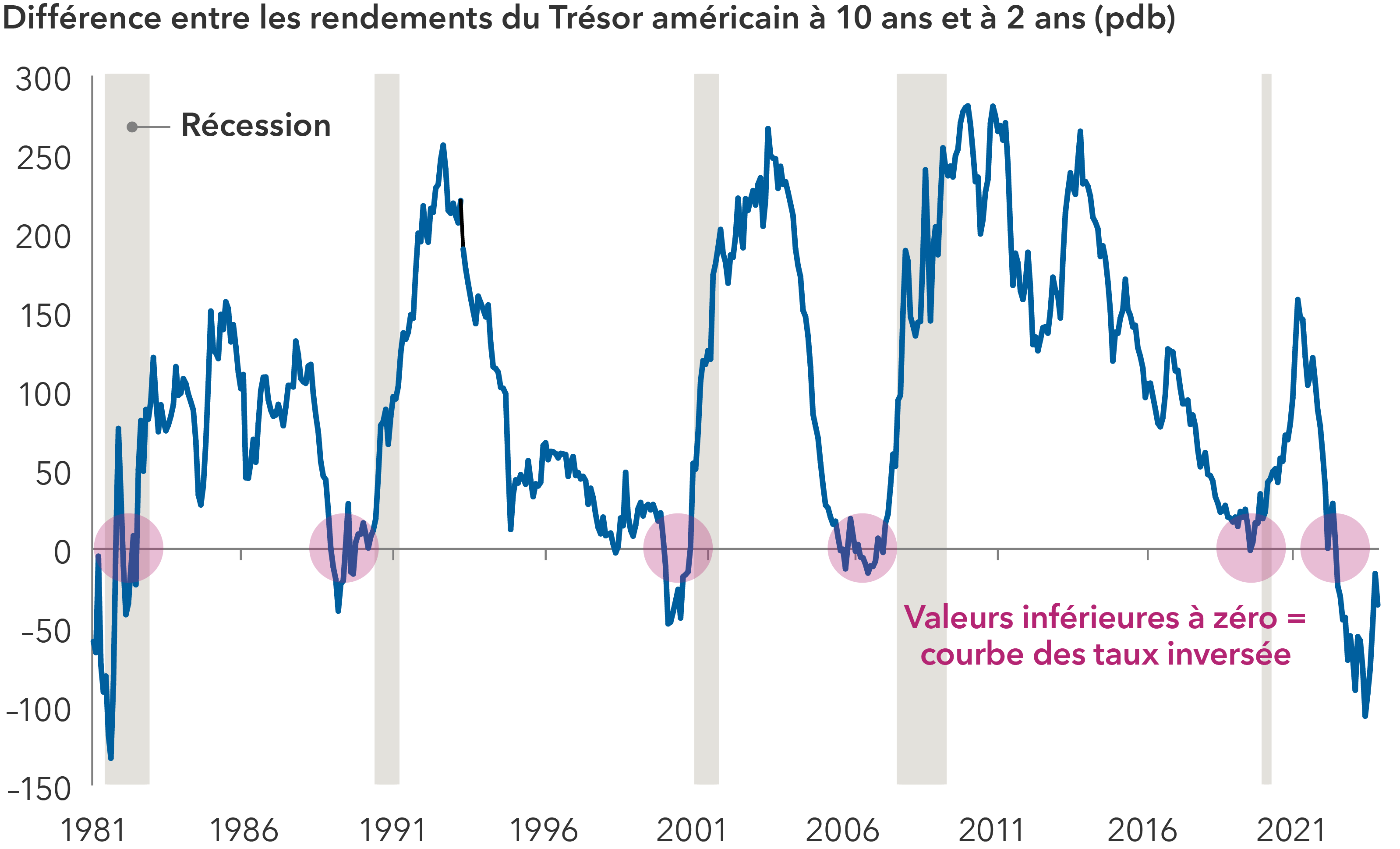

Lorsque la courbe des taux du Trésor américain s’est inversée (c’est-à-dire que les rendements à court terme sont devenus plus élevés que les rendements à long terme) en juillet 2022, beaucoup y ont vu une sonnette d’alarme annonçant une récession imminente. Plus d’un an après, la récession ne s’est pas matérialisée, mais il est encore trop tôt pour dire si la Fed a réussi à réaliser un « atterrissage en douceur », estime Tim Ng, gestionnaire de portefeuille du Fonds Capital Group revenu fixe essentiel plus canadienMC (Canada).

Historiquement, la durée moyenne d’une récession consécutive à une inversion de la courbe des taux est d’environ 15 mois, l’intervalle le plus long étant de 24 mois. En outre, les hausses de taux de la Fed continueront à se faire sentir au fur et à mesure qu’elles se répercuteront sur l’économie. En réponse à l’incertitude, les marchés obligataires ont oscillé entre la conviction que la Fed maintiendra les taux à un niveau élevé pendant une période prolongée et qu’elle réduira les taux d’intérêt en 2024 pour éviter des dommages économiques profonds.

Dans les deux cas, les investisseurs pourraient vouloir se positionner en vue d’une normalisation ou d’une pentification de la courbe des taux, où les rendements du Trésor à long terme sont plus élevés que les rendements à court terme, explique M. Ng, qui est membre de l’équipe chargée des taux américains chez Capital Group. « La courbe des taux devrait s’accentuer dans un contexte de récession et pourrait également s’accentuer dans un contexte où les rendements à court terme restent ancrés alors que les rendements à long terme augmentent. »

La courbe des taux inversée a commencé à se normaliser

Sources : Capital Group, Bloomberg Index Services Ltd., National Bureau of Economic Research, Refinitiv Datastream. Au 30 novembre 2023.

Les valorisations actuelles peuvent constituer un point d’entrée intéressant, car les perspectives en matière de taux sont plus favorables. « Une nouvelle inversion de la courbe est probablement limitée et nécessiterait une nouvelle accélération de l’inflation, ce que nous considérons comme peu probable », ajoute M. Ng.

Les prix ont baissé pour plusieurs catégories de l’indice américain des prix à la consommation (une mesure de la variation moyenne dans le temps des prix payés par les consommateurs urbains pour un panier de biens et de services de consommation), y compris les voitures et les camions d’occasion, les hôtels et les billets d’avion. Dans le même temps, moins de catégories connaissent des augmentations de prix considérables. Ces tendances devraient se poursuivre, tandis qu’un nouvel assouplissement des marchés du travail pourrait entraîner un ralentissement durable de la croissance des salaires. La Fed pourrait se sentir moins poussée à maintenir les taux à un niveau élevé et pourrait abaisser son taux directeur s’il est perçu comme trop restrictif compte tenu du niveau de l’inflation.

Le moment du cycle où la Fed a fini de relever les taux a tendance à être un moment propice pour investir dans des obligations à duration longue. La duration est une mesure de la sensibilité d’une obligation aux taux d’intérêt, et est une caractéristique des obligations avec des échéances plus longues. « Si l’on étudie la fin des cycles de taux aux États-Unis, ces périodes ont généralement été positives pour les titres à revenu fixe et pour la duration », explique M. Ng.

Les prêts hypothécaires et les obligations de qualité investissement offrent des occasions convaincantes

Malgré des perspectives économiques incertaines, des rendements élevés au départ, combinés à une confluence de facteurs favorables, soutiennent actuellement les titres adossés à des créances hypothécaires (TACH) garantis et les obligations d’entreprises de qualité investissement (notées BBB/Baa et plus).

Selon M. Edmonds, au cours des dernières années, les valorisations des prêts hypothécaires à coupon élevé ont été particulièrement attrayantes à certains moments. Plus particulièrement, la crise des banques régionales au début de l’année 2023 a provoqué un élargissement spectaculaire des écarts de rendement par rapport aux bons du Trésor, avant de se réduire lorsqu’il est devenu évident que l’économie pouvait résister au choc de la crise.

« Le scénario des prêts hypothécaires est passé de peu attrayant à attrayant assez rapidement, il s’agit donc de saisir les occasions lorsqu’elles se présentent », explique M. Edmonds.

À l’horizon 2024, l’impact d’une réduction continue du bilan de la Fed pourrait devenir un sujet plus important, car la banque centrale a été insensible aux prix et a été le principal acheteur de titres hypothécaires au cours des dernières années. Néanmoins, l’inventaire et l’accessibilité des logements restent proches de leurs plus bas niveaux historiques, ce qui continuera à réduire l’offre de titres hypothécaires et, en retour, à soutenir les valorisations.

« En tant que titres bénéficiant d’une garantie implicite de l’État, les titres hypothécaires d’agences peuvent constituer un excellent moyen d’ajouter des revenus à un portefeuille sans prendre le risque de crédit lié aux actions et à d’autres actifs », explique David Betanzos, gestionnaire de portefeuille de titres à revenu fixe.

Par ailleurs, les obligations d’entreprises de qualité investissement bénéficient de bilans solides et de faibles besoins de refinancement. Dans un contexte de croissance modeste, les investisseurs pourraient percevoir le paiement du coupon sans trop de risque de baisse. Si l’économie ralentit et que les rendements des bons du Trésor diminuent, la duration plus longue du secteur par rapport à d’autres secteurs du crédit, tels que le rendement élevé, signifierait une appréciation potentielle des prix, qui pourrait compenser tout élargissement des écarts.

Dans l’ensemble, les obligations d’entreprises de qualité investissement peuvent constituer une base intermédiaire solide pour les portefeuilles. Si la Fed réussit un « atterrissage en douceur » et évite une récession, le crédit de qualité investissement devrait s’en tirer à bon compte. Et en cas de récession, la baisse des rendements, c’est-à-dire la diminution du rendement d’un pic à l’autre, devrait être atténuée par rapport à ce qui est attendu dans d’autres secteurs du crédit, en particulier les obligations moins bien notées.

De nombreuses entreprises de qualité investissement ne seront pas contraintes d’émettre de nouveaux emprunts tant que les taux d’intérêt n’auront pas baissé, car elles ont profité de l’environnement de faibles taux d’intérêt de l’époque de la pandémie pour sécuriser des financements à des taux attrayants et à des échéances longues. Par conséquent, l’offre restera probablement limitée, même si la demande d’investisseurs tels que les fonds de pension, les banques et les entreprises d’assurance se maintient.

Un potentiel de revenu élevé au sein du rendement élevé

Au sein de l’agitation entourant l’évolution des taux, il est facile de passer à côté des bons rendements que les obligations à rendement élevé ont affichés en 2023. La leçon : les obligations à rendement élevé (notées BB/Ba et moins) peuvent offrir un puissant potentiel de revenu.

Malgré le risque d’une baisse de la croissance des bénéfices et d’une diminution des flux de trésorerie pour de nombreuses entreprises en 2024 (en particulier celles qui ont des bilans à effet de levier) les obligations à rendement élevé se sont historiquement bien portées tant que la croissance économique reste positive. Même si les écarts par rapport aux bons du Trésor se creusent, avec des rendements de l’ordre de 8,4 %, la composante « revenu » peut être significative et se traduire par des rendements positifs.

Les besoins de refinancement de nombreuses entreprises à rendement élevé ont attiré l’attention des marchés, mais la plupart d’entre elles ne se heurtent pas à un « mur d’échéance » avant 2026, explique Tom Chow, gestionnaire de portefeuille de titres à revenu fixe. En outre, le profil de crédit global du secteur du rendement élevé s’est amélioré, car les entreprises ayant un effet de levier important se sont tournées vers le crédit privé pour se financer.

« Les investisseurs ont intégré une hausse des taux de défaillance, qui devraient se situer entre 4 % et 5 % en 2024 », explique Tom Chow. « Il s’agit vraiment d’une question de sélection du crédit », ajoute-t-il, notant que les technologies de l’information avec des revenus récurrents élevés et d’importants coussins de capitaux propres sont attrayantes dans cet environnement. Monsieur Chow est plus sélectif à l’égard des émetteurs notés CCC et inférieurs.

Une approche équilibrée de la dette des marchés émergents

Les obligations en monnaie locale des marchés émergents sont moins vulnérables à la hausse des taux des marchés développés qu’auparavant. De nombreuses économies émergentes ont vu leurs tendances économiques s’améliorer. « Dans l’ensemble, les déficits budgétaires de plusieurs pays émergents ont été ramenés aux niveaux antérieurs à la pandémie ou en deçà », déclare Kirstie Spence, gestionnaire de portefeuille pour le Fonds Capital Group revenu multisectorielMC (Canada). Dans le même temps, avec le recul de l’inflation, les marchés émergents commencent à réduire leurs taux. La baisse des taux des marchés émergents, conjuguée à des fondamentaux décents, devrait soutenir les obligations en monnaie locale des pays émergents en 2024.

Le marché des obligations en devises fortes, libellées en dollars américains, est divisé entre les émetteurs de qualité investissement et ceux à rendement élevé. Les écarts sur certaines obligations à rendement élevé et de moindre qualité de crédit des marchés émergents ont eu tendance à s’élargir, mais ils sont déterminés par des facteurs spécifiques à chaque crédit, ce qui nécessite une analyse au cas par cas. De nombreux titres de qualité investissement offrent des revenus plus faibles, mais sont soutenus par des fondamentaux relativement solides.

Mme Spence privilégie une approche équilibrée qui consiste à détenir à la fois des émetteurs en monnaie forte et en monnaie locale : un portefeuille mixte peut bénéficier des profils de risque et des moteurs de rendement différenciés de chaque segment du marché. Historiquement, les rendements à terme sur deux ans ont été positifs lorsque les rendements atteignaient 6,7 % ou plus. Des rendements élevés au départ offrent un tampon contre toute volatilité que l’environnement macroéconomique et géopolitique mondial pourrait apporter en 2024.

Retour aux fondamentaux

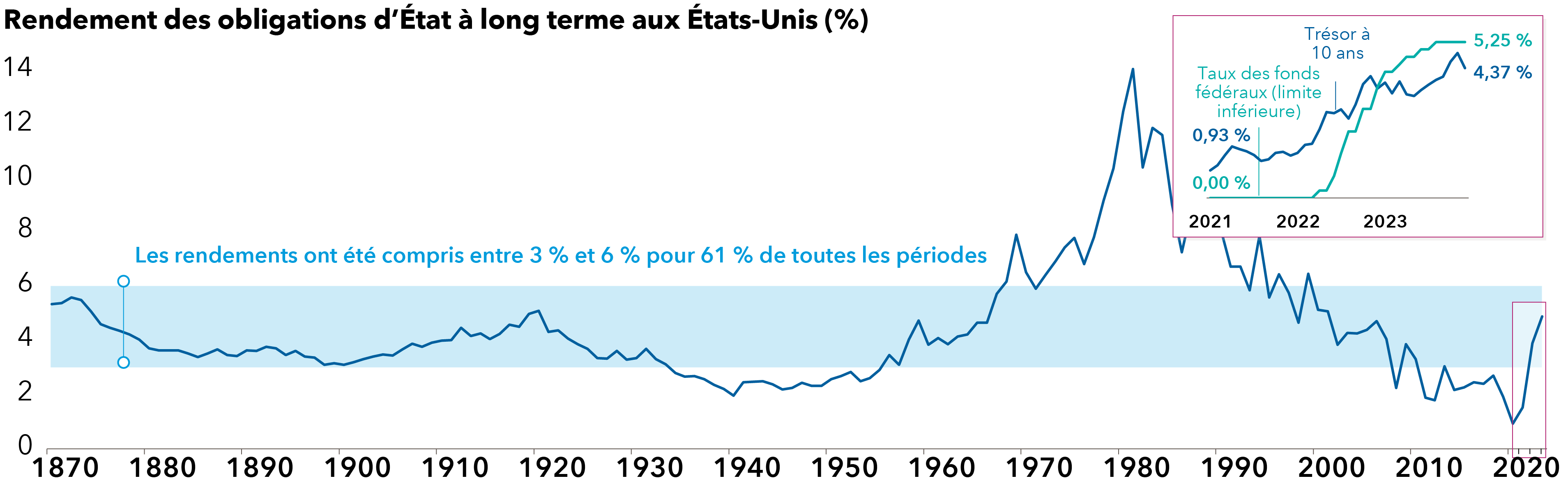

La Fed en a probablement fini avec les hausses de taux d’intérêt. Bien que l’économie ait résisté jusqu’à présent et que l’inflation ait baissé par rapport à son pic, les effets de la campagne de resserrement se font encore sentir et les États-Unis ne sont pas sortis d’affaire.

Les taux élevés sont-ils là pour durer?

Sources : Réserve fédérale américaine, Robert Shiller. Les données pour 1871 à 1961 représentent les rendements mensuels moyens des obligations d’État américaines à long terme, compilés par Robert Shiller. Les données pour 1962 à 2022 représentent les rendements du Trésor à 10 ans, au 31 décembre de chaque année de la période. Les données pour 2023 sont jusqu’au 30 novembre 2023. Les résultats passés ne sont pas garants des résultats futurs.

La fin du cycle de hausses signifie que les obligations pourraient bientôt revenir à leurs rôles de base, à savoir la fourniture de revenus et la diversification face aux baisses des marchés boursiers, explique M. Edmonds. « Ces dernières années ont été volatiles pour les investisseurs obligataires, mais nous avons atteint un tournant dans le cycle de la Fed où des baisses de taux pourraient se passer en 2024, ce qui donnerait un coup de pouce aux rendements obligataires. Même en l’absence de réductions, le potentiel de revenus est toujours possible. »

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice Bloomberg U.S. Corporate High Yield couvre l’univers de la dette à taux fixe qui n’est pas de qualité investissement.

L’indice Bloomberg U.S. Corporate High Yield 2% Issuer Capped couvre l’univers de la dette à taux fixe, qui n’est pas de qualité investissement. L’indice limite l’exposition maximale d’un émetteur à 2 %.

L’indice Bloomberg U.S. Corporate Investment Grade représente l’univers des débentures et des billets garantis de qualité investissement, émis publiquement par des entreprises américaines et certains pays étrangers, qui répondent aux exigences d’échéance, de liquidité et de qualité.

L’indice Bloomberg U.S. Mortgage Backed Securities est un indice pondéré en fonction de la valeur de marché qui couvre les titres adossés à des créances hypothécaires de Ginnie Mae (GNMA), Fannie Mae (FNMA) et Freddie Mac (FHLMC).

L’indice Bloomberg Municipal Bond est un indice pondéré en fonction de la valeur marchande, conçu pour représenter le marché des obligations de qualité investissement à long terme exonérées d’impôts.

L’indice J.P. Morgan Emerging Markets Bond (EMBI) Global Diversified est un indice de référence de la dette des marchés émergents à pondération unique qui suit le rendement total des obligations libellées en dollars américains émises par des entités souveraines et quasi souveraines des marchés émergents.

J.P. Morgan et ses entreprises affiliées ne parrainent pas le présent rapport ni aucun produit, indice ou fonds mentionné, pas plus qu’ils ne les appuient ou n’en font la promotion, et n’émettent aucune déclaration ou garantie, explicite ou implicite, et déclinent toute responsabilité découlant de ce rapport envers d’éventuels investisseurs.

Nos points de vue récents

-

-

-

-

Actions mondiales

-

Investissement à long terme

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Oliver Edmonds

Oliver Edmonds

Tom Chow

Tom Chow

Kirstie Spence

Kirstie Spence

Vikas Malhotra

Vikas Malhotra