Actions mondiales

Alors même que les perspectives économiques mondiales s’affaiblissent, de puissants vents arrière commencent à stimuler certains secteurs des marchés boursiers qui ont passé de nombreuses années dans le désert.

Les actions internationales constituent le secteur le plus prometteur à cet égard, en particulier en Europe et au Japon, où elles ont connu une forte hausse ces derniers mois dans le contexte d’une chute du dollar américain. Cette tendance s’inscrit dans le cadre d’un élargissement des possibilités d’investissement au cours de l’année écoulée, contrairement à la décennie précédente au cours de laquelle les valeurs technologiques américaines à grande capitalisation ont dominé les rendements du marché.

« Ce qui avait été un marché binaire — qui ne propose que deux choix possibles — est maintenant un marché plus équilibré », déclare Martin Romo, gestionnaire de portefeuille du Fonds Capital Group actions américainesMC (Canada). « L’éventail des opportunités s’est ouvert pour inclure les entreprises américaines et internationales, les actions de croissance et de valeur, les secteurs de la technologie et des soins de santé, de l’industrie et de l’énergie. »

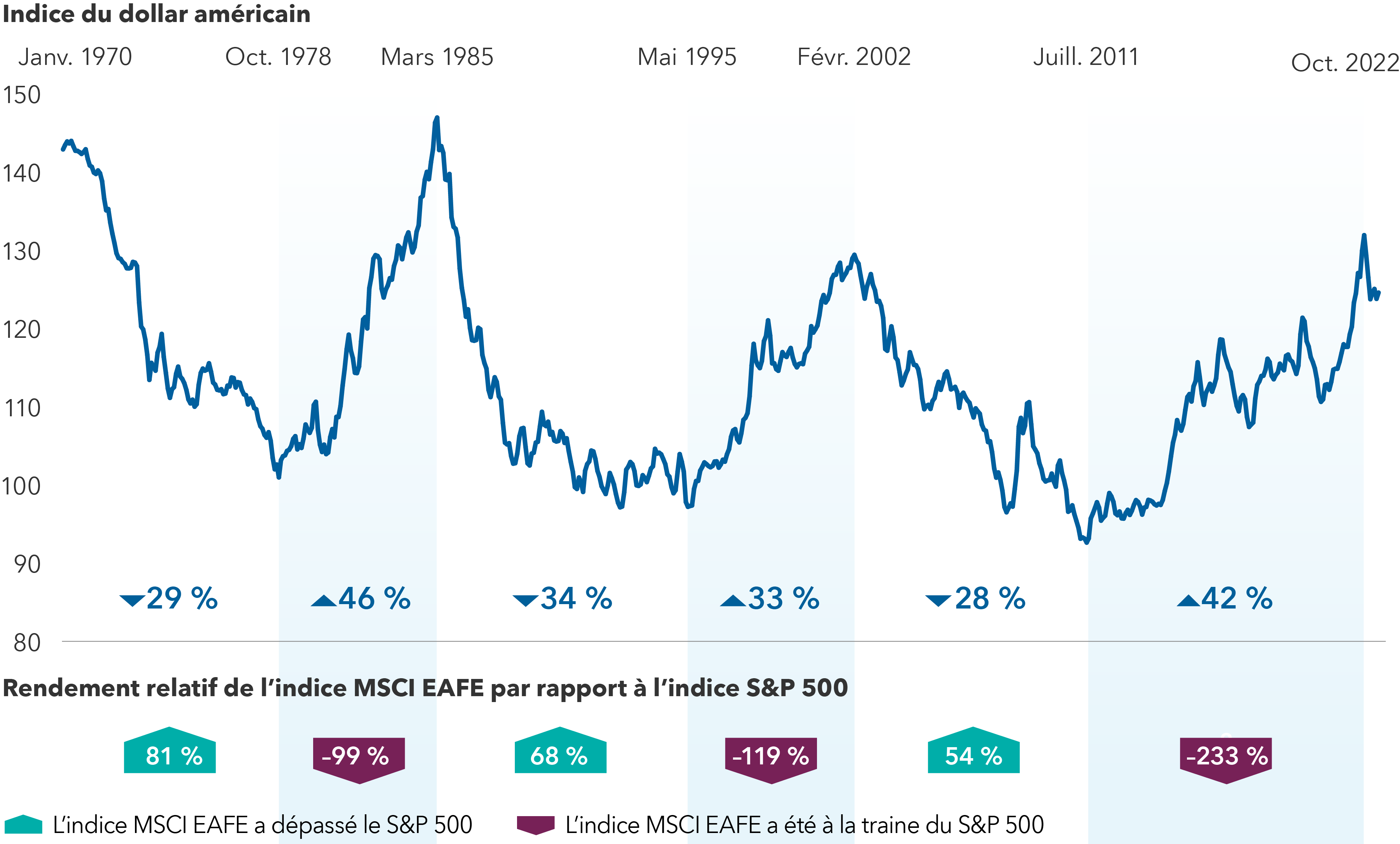

La baisse du dollar pourrait stimuler les actions internationales

Au moins une partie de cette dynamique a été alimentée par un renversement considérable de la robustesse du dollar américain. Après un cycle haussier de 11 ans, la domination du dollar semble être sur la corde raide, le billet vert s’affaiblissant par rapport à l’euro, au yen et à de nombreuses autres monnaies. Le dollar canadien est toutefois resté globalement inchangé par rapport au dollar américain jusqu’à la fin du mois de mai. Une tendance continue à la baisse du dollar américain serait une bonne nouvelle pour les investisseurs dans les actions internationales et les obligations, où les effets de conversion des devises ont érodé les rendements au cours des dernières années.

Les actions internationales ont progressé en période de faiblesse du dollar

Sources : Capital Group, J.P. Morgan, MSCI, Refinitiv Datastream, Standard & Poor’s. Les rendements relatifs et la variation de l’indice en USD sont mesurés sur la base d’un rendement total cumulé en USD. L’indice du dollar américain reflète l’indice J.P. Morgan’s USD Real Broad Effective Exchange Rate, qui a été réévalué à 100 en 2010. Au 31 mai 2023. Les résultats passés ne sont pas garants des résultats futurs.

Certains marchés en dehors des États-Unis montrent déjà des signes d’un renforcement de devise. Avec la baisse du dollar, les actions européennes ont généré les meilleurs rendements parmi les marchés développés au cours du quatrième trimestre 2022 et du premier trimestre 2023. Les actions japonaises ont elles aussi connu une hausse impressionnante, l’indice des prix des actions de Tokyo, plus connu sous le nom de TOPIX, atteignant à la mi-mai son niveau le plus élevé depuis 33 ans.

Depuis le sommet atteint en octobre dernier, le dollar a perdu environ 6 %, comme le montre l’indice J.P. Morgan USD Real Effective Exchange Rate. Bien que cela puisse sembler peu, les tendances des devises se manifestent souvent sur de longues périodes, explique Andrew Cormack, gestionnaire de portefeuille du Fonds Capital Group obligations mondialeMC (Canada) et du Fonds Capital Group équilibré mondialMC (Canada). « Le dollar a tendance à évoluer par grands cycles sur plusieurs années », explique Andrew. « Or, je pense que le cycle du dollar fort que nous avons connu au cours de la dernière décennie a duré un peu trop longtemps. »

Bien que le dollar puisse encore connaître des périodes intermittentes de vigueur en raison de son statut de valeur refuge, M. Cormack estime que la trajectoire à long terme est plus faible. Cela s’explique par plusieurs facteurs, notamment la faiblesse de l’économie américaine, la faiblesse du marché immobilier et les indications selon lesquelles la Réserve fédérale américaine pourrait avoir fini d’augmenter les taux d’intérêt pour le reste de l’année 2023.

Les actions américaines se sont également bien portées depuis le début de l’année, en grande partie grâce à un rebond des actions des grandes entreprises technologiques. La technologie est le secteur le plus performant depuis le début de l’année au sein de l’indice S&P 500, en partie grâce à l’enthousiasme des investisseurs pour l’essor des systèmes d’intelligence artificielle (IA), tels que ChatGPT. Au début de l’année, ChatGPT, détenue conjointement par Microsoft et Open AI, est devenue l’application grand public à la croissance la plus rapide de l’histoire.

La différence, c’est que les valeurs technologiques ne sont plus les seules sur scène. D’autres secteurs du marché sont également sous les feux de la rampe, ce qui laisse penser que l’avenir de l’investissement pourrait être plus inclusif.

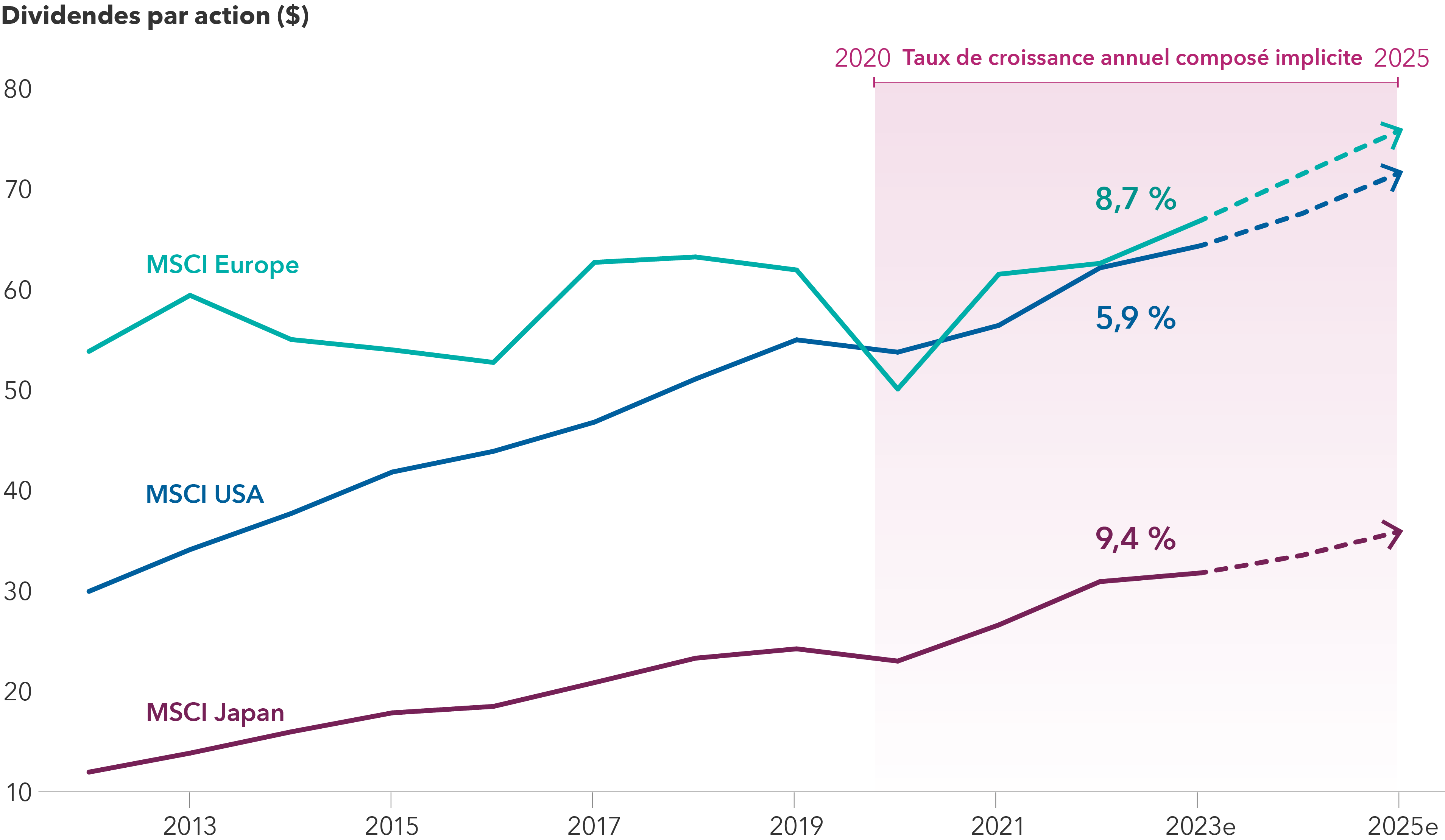

Les actions versant des dividendes gagnent en importance

Dans ce contexte, les actions versant des dividendes pourraient prendre de l’importance, en particulier si la croissance économique mondiale continue de ralentir et si la volatilité des marchés reprend le dessus. Il s’agit également d’un domaine où les marchés internationaux ont eu un avantage, étant donné le nombre plus élevé d’entreprises versant des dividendes dont le siège est situé en dehors des États-Unis et l’importance qu’elles accordent à la restitution de liquidités aux actionnaires.

Par exemple, le fabricant français de médicaments Sanofi a augmenté son dividende pendant 28 années consécutives. Le géant britannique des biens de consommation Unilever a fait de même pendant 22 années consécutives. Bien qu’il existe de nombreuses entreprises américaines qui versent de bons dividendes, les marchés internationaux et émergents ont tendance à offrir un meilleur terrain de chasse. Au 31 mai 2023, plus de 600 entreprises ayant leur siège en dehors des États-Unis et du Canada offraient des rendements en dividendes élevés, compris entre 3 % et 6 %. Ce chiffre est à comparer à 133 entreprises aux États-Unis et à 34 au Canada.

Sur tous les marchés, depuis le début de l’année 2022, l’apport des dividendes aux rendements totaux a augmenté, tout comme l’ensemble des paiements aux investisseurs. Les entreprises mondiales ont distribué des dividendes représentant plus de 2 000 G$ pour la période de 12 mois se terminant le 30 avril 2023, soit une augmentation de 8,9 % en glissement annuel.

« Je m’attends à ce que les dividendes revêtent une plus grande importance pour les investisseurs cette année et les années à venir », déclare Caroline Randall, gestionnaire de portefeuille de Capital Group générateur de revenuMC (Canada). Mais dans une période d’instabilité relative et de hausse du coût de la dette, il est essentiel de se concentrer sur la qualité des entreprises qui versent des dividendes.

La décennie des dividendes est arrivée

Source : FactSet. Les données pour 2023-2025 sont basées sur des estimations consensuelles au 31 mai 2023. TCAC = taux de croissance annuel composé.

Pour Mme Randall, trouver des entreprises de qualité parmi celles qui versent des dividendes demande un examen approfondi des bilans, des notations et des charges imputables au paiement des intérêts. Son analyse lui a permis de sélectionner des entreprises dans les secteurs des produits pharmaceutiques et des dispositifs médicaux, des services aux collectivités, des producteurs d’énergie et de certaines entreprises du secteur de l’industrie.

Il est essentiel de suivre ce que les dirigeants disent à propos des dividendes et tout aussi important de suivre ce qu’ils font. Lorsqu’on mise davantage sur les dividendes, on doit s’assurer que les entreprises les verseront. C’est là que nous pouvons ajouter de la valeur en tant que gestionnaires actifs.

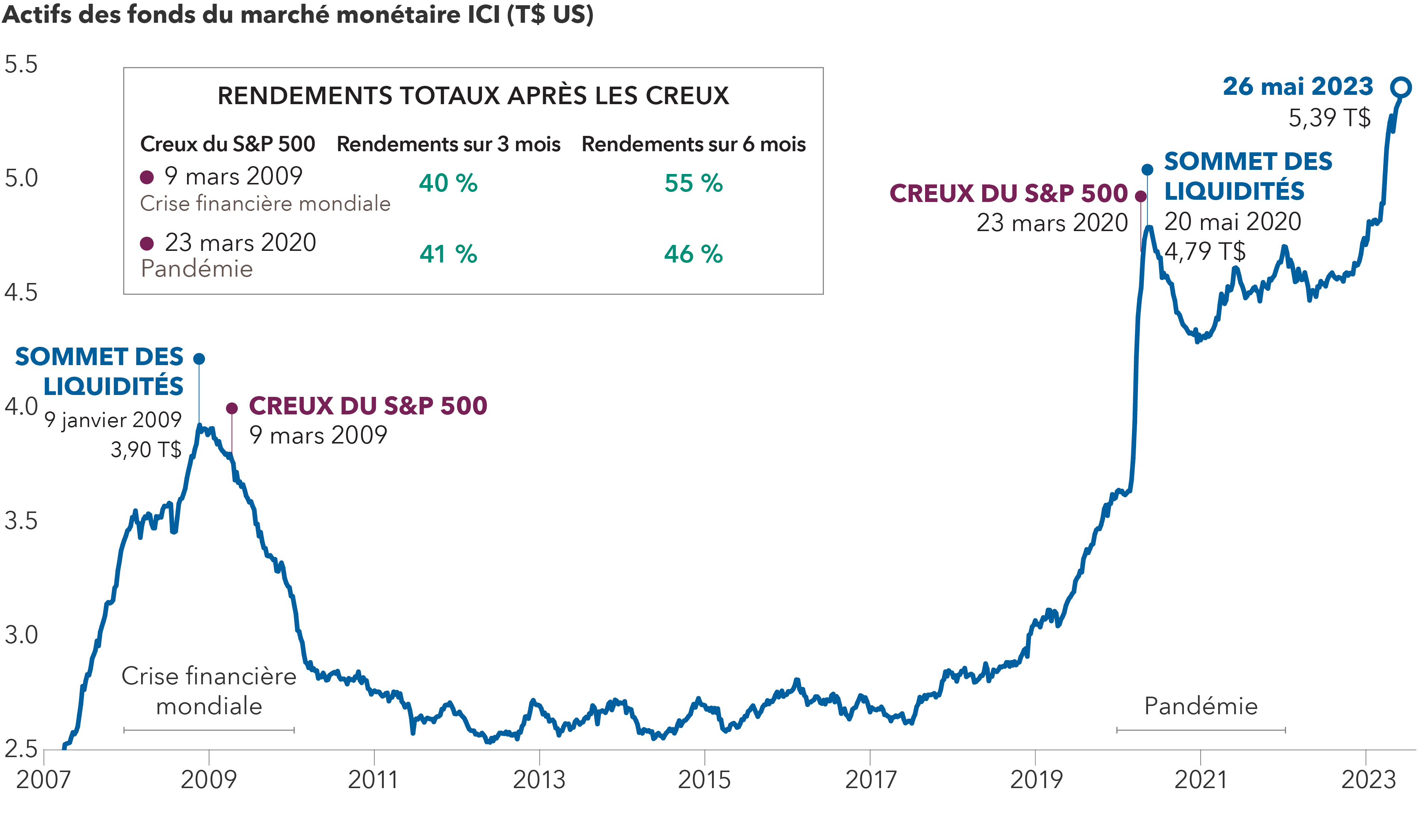

Signal haussier : une montagne de liquidités en réserve

Compte tenu de ces occasions et d’autres encore, le moment est peut-être venu pour les investisseurs d’envisager d’investir leurs liquidités. Au cours des derniers mois, les investisseurs américains ont délaissé leurs placements en actions et en obligations pour se tourner vers les marchés monétaires, dont les totaux ont grimpé et atteint un niveau record de 5 390 G$ US au 26 mai 2023.

Les fonds du marché monétaire ont également enregistré des entrées au Canada, avec des actifs atteignant 40,4 G$ (en dollars canadiens) à la fin du mois d’avril, contre 26,9 G$ à la même période l’année dernière, selon l’Institut des fonds d’investissement du Canada.

Cette ruée vers la trésorerie et les équivalents de trésorerie (comme les fonds du marché monétaire et les bons du Trésor américain à court terme) est tout à fait compréhensible, puisque la montée des taux d’intérêt, la hausse de l’inflation et le ralentissement de la croissance économique ont provoqué la baisse synchronisée des actions et des obligations l’an dernier. De nombreux investisseurs ont transféré leurs dépôts bancaires aux marchés monétaires en raison de la volatilité persistante et des rendements relativement élevés des équivalents de trésorerie.

La transition des investisseurs vers les liquidités a été suivie de rendements solides

Sources : Capital Group, Bloomberg Index Services Ltd, Investment Company Institute (ICI), Standard & Poor’s. Au 26 mai 2023. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Mais les conditions ont changé jusqu’à présent en 2023, et les investisseurs à long terme pourraient avoir intérêt à réexaminer leur approche. Les niveaux des équivalents de trésorerie ont atteint leur sommet à proximité de deux récents creux du marché. Pendant la crise financière mondiale, par exemple, les actifs des fonds du marché monétaire américain ont atteint leur maximum deux mois avant que l’indice S&P 500 n’atteigne son niveau le plus bas, le 9 mars 2009. Le marché boursier a enregistré un rendement de 40 % au cours des trois mois suivants, et de 55 % sur six mois.

De même, pendant la pandémie, les niveaux des fonds du marché monétaire ont plafonné dans les semaines suivant le creux du S&P 500 enregistré en mars 2020.

Après les pertes douloureuses subies en 2022, les investisseurs ayant une plus grande aversion au risque pourraient envisager d’investir une partie de leurs liquidités dans des actions versant des dividendes, qui produisent un revenu et affichent un potentiel de plus-value du capital, ainsi que dans des obligations à court et à moyen terme, qui ont offert des rendements plus élevés qu’en 2022.

Si l’on observe le paysage de l’investissement, les obligations à court terme, les actions versant des dividendes et les actions internationales se distinguent par leurs valorisations attrayantes et leur volatilité historiquement faible, offrant des options autres que les liquidités qui pourraient être plus intéressantes pour les investisseurs prudents qui cherchent à réintégrer le marché.

L’indice MSCI EAFE (Europe, Australasie, Extrême-Orient) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers développés, à l’exception des États-Unis et du Canada.

L’indice MSCI Europe est conçu pour mesurer les résultats des marchés d’actions développés dans 15 pays développés d’Europe.

L’indice MSCI Japan est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats boursiers du Japon.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

L’indice des prix des actions de Tokyo, communément appelé TOPIX, est un indice pondéré en fonction de la capitalisation de 2 176 entreprises à grande capitalisation cotées à la Bourse de Tokyo.

L’indice J.P. Morgan USD Real Effective Exchange Rate est conçu pour mesurer le taux de change du dollar américain par rapport à une moyenne pondérée des devises de plus de 50 pays, ajustée en fonction de l’inflation.

J.P. Morgan et ses entreprises affiliées ne commanditent pas le présent rapport ni aucun produit, indice ou fonds mentionnés, pas plus qu’ils ne les appuient ou n’en font la promotion, et n’émettent aucune déclaration ou garantie, explicite ou implicite, et déclinent toute responsabilité découlant de ce rapport envers d’éventuels investisseurs.

Nos dernières perspectives

-

-

-

-

Actions mondiales

-

Investissement à long terme

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Martin Romo

Martin Romo

Andrew Cormack

Andrew Cormack

Caroline Randall

Caroline Randall