Kunstmatige intelligentie (AI)

Capital IdeasTM

Beleggingsinzichten van Capital Group

Assetallocatie

Op zijn zachtst gezegd was het een interessant jaar voor de financiële markten. Aandelen doen het beter dan veel mensen hadden verwacht en het rendement op de 10-jaarse Amerikaanse Treasuries is op 13 september met 40 basispunten gestegen. Dus hoe staan we er nu voor, in de aanloop naar de finish van 2023? Ik denk dat we aan de vooravond staan van een belangrijke overgang, waarbij langetermijnbeleggers aantrekkelijke inkomstenmogelijkheden kunnen vinden, nu centrale banken overschakelen van een restrictief monetair beleid naar een veel vriendelijker beleid.

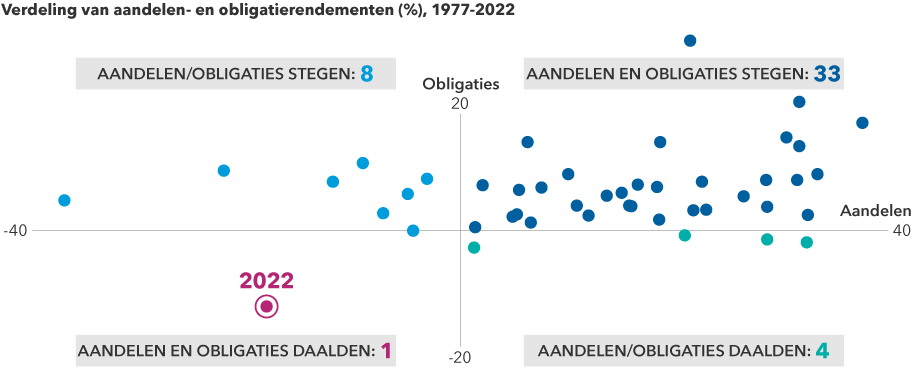

Het afgelopen jaar was voor veel beleggers een shock: het was de eerste keer in zeker 45 jaar dat aandelen en obligaties beide een negatief rendement boekten in een kalenderjaar. In de strijd tegen de hoge inflatie verhoogden de Amerikaanse Federal Reserve (Fed) en andere centrale banken de rentetarieven agressief. Deze verhogingen hebben over de gehele linie een negatieve impact gehad op de resultaten. Hoogwaardige obligaties boden niet de voor beleggers vertrouwde diversificatie als tegenwicht voor de volatiliteit van de aandelenmarkt.

Voor veel beleggers was 2022 het meest uitdagende jaar ooit

Bronnen: Capital Group, Bloomberg Index Services Ltd., Standard & Poor's. Elk punt vertegenwoordigt een jaarlijks rendement op de aandelen- en obligatiemarkt van 1977 tot en met 2022. Aandelenrendement zoals weergegeven in de S&P 500 Index. Rendement op obligaties zoals weergegeven in de Bloomberg US Aggregate Index. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Turbulente markten in 2022, met daarbij het vooruitzicht van relatief hoge rendementen op de geldmarkten, leidden ertoe dat beleggers massaal op zoek gingen naar beleggingen in cash of vergelijkbare producten. Geldmarktfondsen bereikten op 6 september een recordhoogte van 5,6 biljoen dollar, volgens het Investment Company Institute. Beleggingen in cash zijn voor veel beleggers nog steeds aantrekkelijk, maar de Fed lijkt af te stevenen op een keerpunt. De geschiedenis leert ons dat dit een geschikt moment kan zijn om weer over te stappen op aandelen en obligaties.

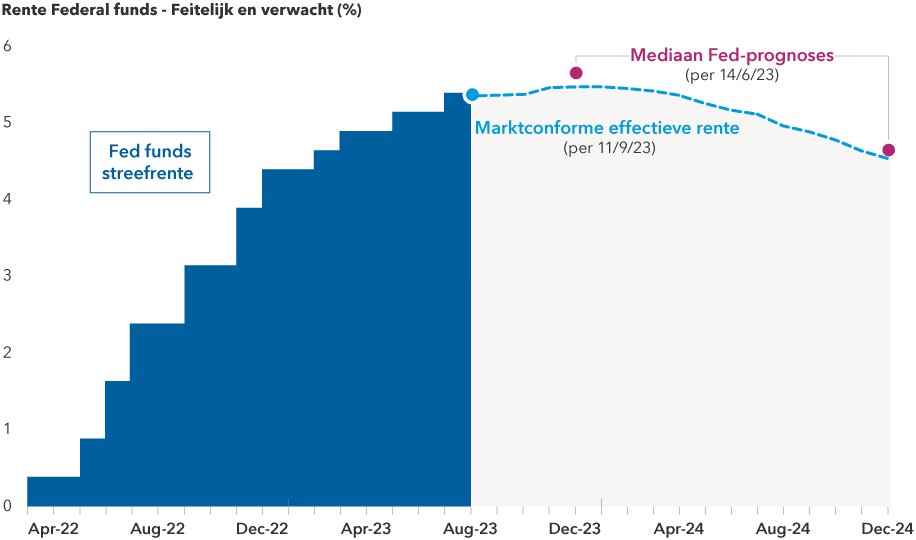

Gaat de Fed de rente opnieuw verhogen?

Niemand weet precies wanneer de Fed zal stoppen met het verhogen van de rente. Zowel de markten als de Fed zelf verwachten echter dat de belangrijkste beleidsrente in de buurt van het huidige niveau zal pieken en dan tegen het einde van 2024 met ongeveer 100 basispunten zal dalen.

Zowel de markt als de Fed verwachten een lagere rente in 2024

Bronnen: Bloomberg, Federal Reserve. De weergegeven fed fund target rate is het gemiddelde van de bandbreedte van 50 basispunten die de Federal Reserve nastreeft bij het vaststellen van de beleidsrente. De door de markt verwachte effectieve rente is een maatstaf voor wat de fed funds rate in de toekomst zou kunnen zijn en wordt berekend aan de hand van futuresmarktgegevens voor de fed funds rate.

Als u denkt dat de Fed klaar of bijna klaar is, wat leert de geschiedenis ons dan? Een analyse van het einde van de laatste vier Fed-verhogingscycli laat zien dat de rendementen op beleggingen in cash daalden, terwijl aandelen en obligaties juist een sterke groei lieten zien.

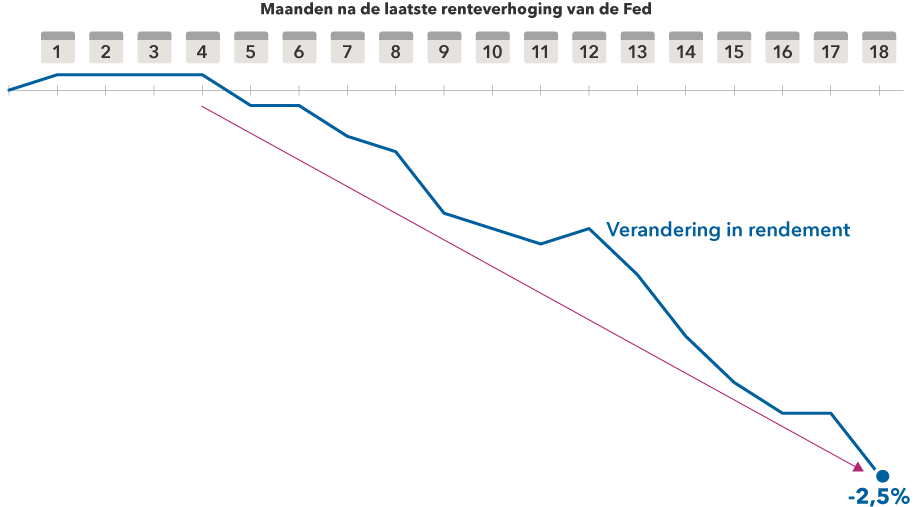

De geschiedenis laat zien dat het rendement op cash daalt wanneer de Fed stopt met het verhogen van de rente

Beleggers in geldmarktfondsen zullen zich nu misschien gelukkig prijzen met een rendement van ongeveer 5%, gebaseerd op de driemaandelijkse benchmark van de Amerikaanse schatkist, vooral na de lange periode van experimenteel nulrentebeleid na de wereldwijde financiële crisis. Maar het voordeel van het aanhouden van cash bij de huidige rendementen wordt ondermijnd door de gematigde inflatie van dit moment. Bovendien is het mogelijk dat deze geldbeleggingen weinig extra waardegroei zullen zien als de Fed stopt met het verhogen van de rente.

En dan is het goed om een rekensommetje te maken. De geschiedenis laat zien dat het rendement op geldbeleggingen de afgelopen vier cycli traditioneel snel daalde in de 18 maanden na het beëindigen van de verhogingen door de Fed. Het rendement op de Amerikaanse Treasuries met een looptijd van drie maanden, waarvan het rendement vergelijkbaar is met dat van geldbeleggingen, daalde gemiddeld met 2,5%. Als de geschiedenis zich herhaalt, zullen de rendementen van geldmarktfondsen dalen en zijn beleggers beter af als ze actief beleggen in aandelen en obligaties.

Het rendement op de 3-maandse T-bill daalde scherp na de laatste verhoging van de Fed in de afgelopen vier cycli.

Bronnen: Bloomberg, Federal Reserve. Per 30/6/23. De grafiek geeft de gemiddelde daling weer van de 3-maands Treasury bills vanaf de maand van de laatste Fed-verhoging in de laatste vier overgangscycli van 1995 tot 2018. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Wat zijn nu de beste beleggingsmogelijkheden?

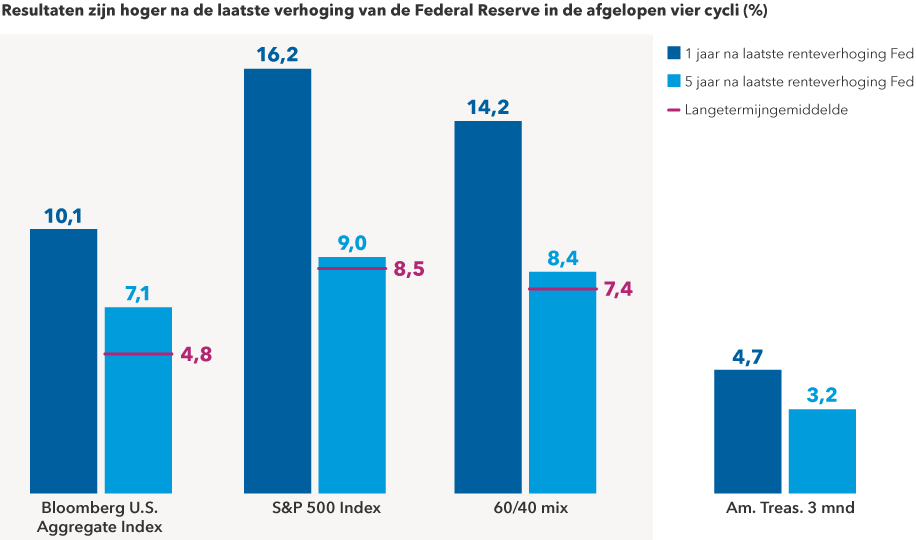

Als u ook denkt dat de Fed bijna klaar is met het verhogen van de rente en dat de rente op cash over een tijdje zal dalen, dan is de vraag: Wat zijn nu de beste beleggingsmogelijkheden? Na de laatste verhoging van de Fed in de afgelopen vier cycli waren de rendementen van zowel aandelen als vastrentende producten sterk in het jaar erna. Voor langetermijnbeleggers is het van belang om te weten dat deze sectoren relatief sterk bleven gedurende een periode van vijf jaar.

Na afloop van de renteverhogingen door de Fed deden aandelen en obligaties het beter dan cash, met de sterkste resultaten in het eerste jaar

Bronnen: Capital Group, Morningstar. De grafiek geeft het gemiddelde rendement weer voor de respectieve sectorproxy's in een venster dat zich uitstrekt tot de volgende periode, beginnend in de maand van de laatste Fed-verhoging in de laatste vier overgangscycli van 1995 tot 2018 met gegevens tot en met 30/6/23. De 60/40 mix vertegenwoordigt 60% van de S&P 500 Index en 40% van de Bloomberg US Aggregate Index en wordt maandelijks opnieuw gewogen. Langetermijngemiddelden zijn de gemiddelde doorlopende rendementen op jaarbasis over vijf jaar vanaf 1995. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Vandaag doen vastrentende producten hun naam weer eer aan en ze bieden beleggers een solide inkomstenpotentieel. De Bloomberg US Aggregate Index, die we gebruiken als maatstaf voor hoogwaardige obligaties wereldwijd, had eind augustus een yield-to-worst (het laagst mogelijke rendement dat op een obligatie kan worden ontvangen, waarbij de voorwaarden van het contract volledig worden nageleefd en er geen sprake is van wanbetaling) van 5,0%. Dat is ongeveer het dubbele van het 10-jaars gemiddelde, omdat het zeer accommoderende beleid het afgelopen decennium op de rendementen drukte. Dit inkomstenpotentieel biedt vandaag een solide uitgangspunt voor het totaalrendement.

De blootstelling aan rentetarieven waar obligaties in 2022 last van hadden, kan juist gunstig zijn voor obligaties als de rente begint te dalen. Dit is een hypothetisch voorbeeld van hoe dat zou kunnen werken. De duration van de index, een maatstaf voor rentegevoeligheid, is 6,25 jaar. Dat betekent dat als de rente in 2024 met bijna 100 basispunten daalt, beleggers een positief koersrendement van 6,25% kunnen behalen, als alle andere factoren gelijk blijven. Deze inkomsten en koerscomponenten zouden samen kunnen leiden tot een hypothetisch jaarrendement dat in de dubbele cijfers kan lopen, ervan uitgaande dat de kredietwaardigheid niet wezenlijk verslechtert. In datzelfde scenario zou het rendement van geldmarktfondsen dalen tot onder de 5%.

Voor aandelen geldt dat wanneer de Fed stopt met het verkrappen van het beleid, er een risico voor het financiële systeem wegvalt. En als bedrijven en consumenten zien dat hun financieringskosten stabiel blijven en uiteindelijk zelfs lager worden, geeft dat een impuls aan de economie en de winst van bedrijven. De geschiedenis laat zien dat dit in het voordeel is van beleggers in aandelen.

Op dit moment kan een evenwichtige strategie ook aantrekkelijk zijn voor beleggers die wat terughoudender zijn. In een gemengde portefeuille worden doorgaans meer defensieve posities aangehouden in aandelen die dividend uitkeren en hoogwaardige obligaties. En als de economie vertraagt of in een recessie terechtkomt, kan dit een zekere veerkracht bieden.

Het vergt moed om in actie te komen

Inertie kan een zeer sterke kracht zijn, vooral inertie ingegeven door 5% kasrendement. De emoties van beleggers zijn een feit. In het verleden geleden verliezen blijven lang pijn doen en de schijnbaar aantrekkelijke rentes op de huidige geldmarkten geven een goed gevoel. Maar als beleggers weten we ook dat markten niet lang stilstaan. Beleggers kunnen vast komen te zitten in cash als ze te lang wachten om weer in de markt te stappen, nu er zich potentieel betere mogelijkheden aandienen.

Bij Capital Group ligt onze focus op het helpen van beleggers bij het behalen van successen op de lange termijn. Ik ben ervan overtuigd dat de aandelen- en obligatiemarkten de beste manier zijn om dat doel te bereiken. Onze analisten en portfoliomanagers struinen de hele wereld af op zoek naar nieuwe beleggingsideeën, ongeacht de ups en downs van de markt. We zijn optimistisch over wat de toekomst in petto heeft en zetten ons ervoor in om mensen een beter leven te bieden door succesvol te beleggen.

Onze nieuwste inzichten

-

-

Vooruitzichten

-

Economische indicatoren

-

Opbouw van de portefeuille

-

Hear from our investment team.

Sign up now to get industry-leading insights and timely articles delivered to your inbox.

Resultaten uit het verleden zijn niet indicatief voor de toekomst. De waarde van de beleggingen en de inkomsten daaruit kunnen zowel stijgen als dalen en u kunt uw belegde vermogen geheel of gedeeltelijk verliezen. Deze informatie is niet bedoeld als beleggings-, fiscaal of ander advies, noch als een aansporing tot het kopen of verkopen van effecten.

Verklaringen die worden toegeschreven aan een persoon verwoorden de mening van die persoon op het moment van publicatie en weerspiegelen niet noodzakelijkerwijs de mening van Capital Group of haar dochterondernemingen. Alle informatie is per de aangegeven datum, tenzij anders vermeld. Sommige informatie kan van derden afkomstig zijn en als zodanig kan de betrouwbaarheid van die informatie niet worden gegarandeerd.

Capital Group heeft vermogensbeheer ondergebracht bij drie beleggingsteams. Deze teams nemen onafhankelijk van elkaar beslissingen over beleggingen en stemvolmachten. Onze fixed income specialisten doen voor de hele Capital-organisatie onderzoek naar vastrentende producten en beleggen daarin. Voor aandelen handelen ze echter uitsluitend namens een van de drie equity-beleggingsteams.

Mike Gitlin

Mike Gitlin