Kunstmatige intelligentie (AI)

Capital IdeasTM

Beleggingsinzichten van Capital Group

Fed

Zijn we er al? Niemand weet het nog zeker. De Amerikaanse Federal Reserve (Fed) laste tijdens de vergadering in september opnieuw een pauze in voor de rentetarieven, maar liet de deur nog wel op een kier voor ten minste één extra verhoging in 2023.

Voor beleggers is het nu echter niet zozeer de vraag hoe hoog de rente zal worden, maar hoe lang de hoge rente zal aanhouden.

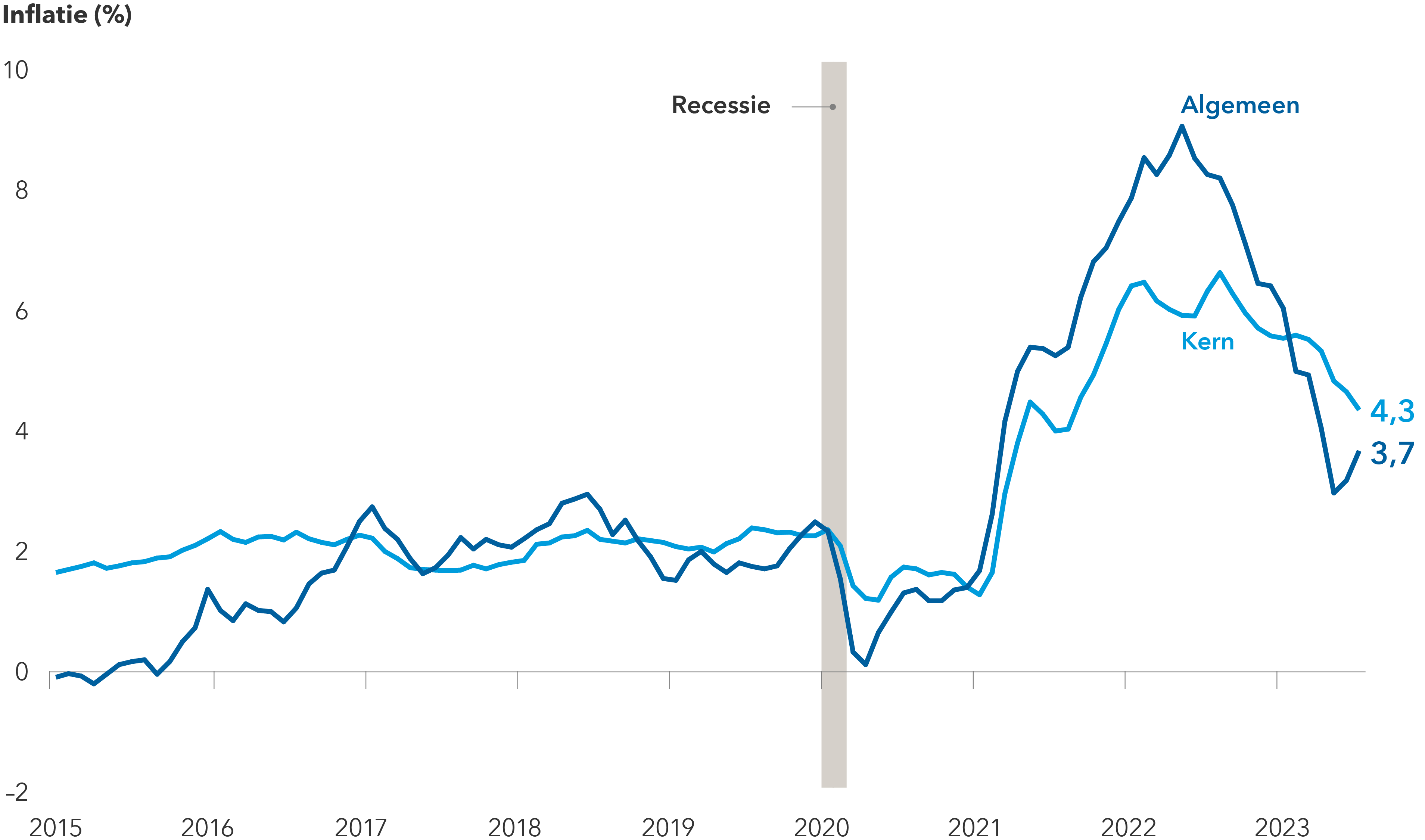

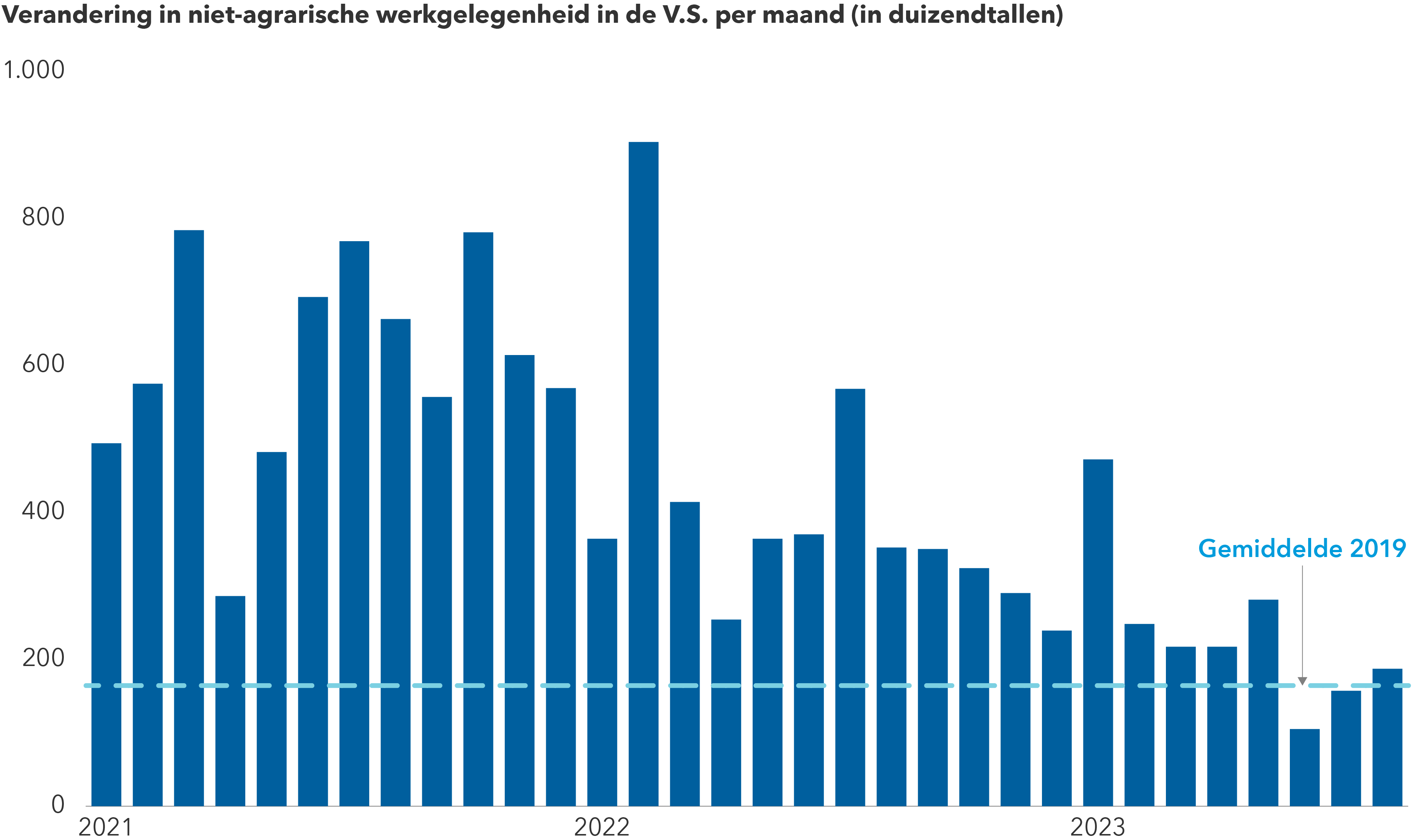

En dat zal van de cijfers afhangen. Waarbij de belangrijkste indicator natuurlijk de inflatie is. De belangrijkste Amerikaanse consumentenprijsindex (CPI), waarin sterk fluctuerende onderdelen zoals voedsel en energie buiten beschouwing worden gelaten, daalde van 4,7% in juli naar 4,3% voor het jaar dat eindigde op 31 augustus. De arbeidsmarkt begint ook af te koelen: het aantal vacatures, de stijging van de lonen en de instroom van nieuwe medewerkers lopen allemaal terug. De beoogde bandbreedte van de federale rente ligt nu tussen de 5,25% tot 5,50%, het hoogste niveau in 22 jaar.

De raad van bestuur van de Fed heeft zijn renteprognoses voor volgend jaar naar boven bijgesteld en gaat uit van slechts 50 basispunten aan mogelijke verlagingen, ten opzichte van een verlaging met 100 basispunten in de prognose van juni. Maar het is nog niet duidelijk wanneer dit zijn beslag zal gaan krijgen.

Voorzitter Jerome Powell sloeg in zijn toelichting na de aankondiging van de Fed een havikistische toon aan, waaruit bleek dat de centrale bank vreest dat als de economische groei in de VS aanhoudt, de inflatie opnieuw kan aanwakkeren. Hij deed geen expliciete uitspraken over wat de centrale bank ertoe zou kunnen aanzetten om de rente te verlagen.

"Sterkere economische groei betekent dat we meer moeten doen met de rente,” aldus Powell. “Het kan natuurlijk zijn dat de neutrale rente stijgt.” De neutrale rente is een theoretische rente van de federal funds waarbij het monetaire beleid noch als accommoderend noch als restrictief wordt beschouwd.

De inflatie is sinds afgelopen zomer drastisch gedaald, wat een pauze van de Fed ondersteunt

Bronnen: Bureau of Labor Statistics, Refinitiv Datastream. De algemene inflatie en de kerninflatie geven de verandering weer ten opzichte van het voorgaande jaar van respectievelijk de consumentenprijsindex en de consumentenprijsindex met uitzondering van voedsel en energie. Per 31 augustus 2023.

Veel beleggers gingen ervan uit dat de economie inmiddels aanzienlijk zou zijn verzwakt, maar dat is niet gebeurd. Het monetaire beleid werkt echter met een vertraging. Er zijn aanwijzingen dat consumenten hun spaargeld uit de tijd van de pandemie hebben opgemaakt en nu meer afhankelijk zijn van hun creditcards. Historisch gezien wijst dit erop dat er minder wordt uitgegeven en onze analisten hebben ook opgemerkt dat consumenten op zoek zijn naar meer betaalbare alternatieven.

Een afkoelende arbeidsmarkt kan de druk voor extra renteverhogingen wegnemen

Bronnen: Bureau of Labor Statistics, Refinitiv Datastream, U.S. Department of Labor. Cijfers zijn gecorrigeerd naar seizoen. Per 31 augustus 2023.

Het kan zijn dat de Fed de rente weer langzaam verlaagt nu we de inflatie steeds verder terugdringen, zegt David Hoag, portfoliomanager voor vastrentende producten. Hij verwacht echter niet dat we in de nabije toekomst het doel van 2% inflatie of een neutraal beleidsniveau zullen bereiken.

Mocht de situatie echter weer snel omslaan, dan heeft de Fed nog ruim voldoende kruit om de economie te stimuleren. “Als de economie aanzienlijk verslechtert, kunnen we snel weer terug naar neutrale rentetarieven, die volgens mij rond de 3,0% tot 3,5% liggen,” zegt Hoag. “Dat is een grote stap, en als het nodig is, kan de Fed die zonder problemen en zonder pardon zetten.”

In bepaalde opzichten zal Powell een enigszins havikistische koers moeten blijven varen om te voorkomen dat al het werk dat de Fed al heeft gedaan met het verkrappen van de financiële condities, teniet wordt gedaan, aldus Hoag. Als Powell een afwachtende houding zou aannemen, is er een reëel risico dat beleggers de rentecurve aan de voorkant omlaag duwen en dat de aandelen- en bedrijfsobligatiemarkten omhoogschieten. Dat zou kunnen leiden tot een snelle versoepeling van financiële condities waardoor de inflatie weer zou kunnen aanwakkeren.

Wat zijn de verwachtingen voor de inflatie op de korte termijn?

Over de gehele linie is de inflatie de afgelopen zes maanden gestaag gedaald en deze trend werd ook bevestigd door het CPI-rapport van augustus. Het kerncijfer voor augustus was hoger dan verwacht en dat was een belangrijk aandachtspunt. Maar de onderliggende gegevens wijzen er nog steeds op dat de inflatie afneemt. De inflatie van de huursector, waaronder de huur en het eigenwoningforfait vallen, daalde verder. De belangrijkste componenten van de CPI zullen de komende zes tot negen maanden waarschijnlijk verder afvlakken, omdat de huurprijzen in veel steden stabiel blijven of dalen.

De prijzen van bepaalde soorten huurwoningen zijn al gedaald. Bovendien neemt de productiviteit weer toe, nemen de loonkosten per eenheid product iets af en blijven, mede als gevolg van de economische problemen in China, de stijging van de grondstofprijzen binnen de perken. De prijsstijging van goederen neemt ook af omdat consumenten zijn overgestapt van het kopen van spullen naar het besteden van hun geld aan diensten zoals reizen en medische zorg. De prijzen voor kerndiensten zijn dus stabiel gebleven en zullen naar verwachting dalen of een plateau bereiken.

“Het netto-effect van deze factoren zou kunnen zijn dat we eind volgend jaar een kerninflatie van 2% krijgen. Dat zou een heel jaar eerder zijn dan gepland en een bescheiden renteverlaging rechtvaardigen,” zegt econoom Jared Franz.

Wat gaat de inflatie op de langere termijn doen?

Op de korte termijn ziet het ernaar uit dat de inflatie vanaf het huidige hoge niveau verder zal dalen. Op de langere termijn lijkt de trend van desinflatie die zich al meer dan tien jaar voortsleept, tot een einde te zijn gekomen nu er een verschuiving heeft plaatsgevonden in verschillende structurele factoren op de lange termijn.

“Er komt een einde aan de desinflatoire druk die de afgelopen 40 jaar is ontstaan door bezuinigingen over de gehele linie als gevolg van demografische veranderingen, zoals de dalende levensverwachting. Hogere vennootschapsbelasting en door populisme ingegeven arbeidswetgeving, zoals hogere minimumlonen, zorgen ervoor dat het aandeel van arbeid in de economie niet verder daalt. Globalisering heeft politiek en fysiek een plateau bereikt. Dit kan leiden tot een opwaartse druk op de rente," zegt Tom Reithinger, portfoliomanager voor vastrentende producten.

Het zou kunnen dat de Fed er vrede mee heeft dat de inflatie boven de doelstelling van 2% uitkomt, maar dat hangt af van wat er verder in de economie gebeurt. “Als de groei zou stagneren en de werkloosheid zou stijgen, zou de Fed de inflatie hoger kunnen laten oplopen dan de officiële doelstelling en toch het monetaire beleid kunnen verruimen om de economie te ondersteunen,” aldus Reithinger.

Een hogere inflatie doet zich niet alleen voor in de VS. Vorige week verhoogde de Europese Centrale Bank (ECB) de benchmarkrente met 25 basispunten, waardoor de depositorente op 4% uitkwam. Toch nam de ECB in haar communicatie een meer afwachtende houding aan en gaf ze aan dat ze de rente misschien voldoende had verhoogd om de inflatie dichter bij het streefcijfer te brengen.

“Hoewel de ECB verdere renteverhogingen niet uitsloot, heeft ze minder speelruimte dan de andere grote centrale banken,” zegt Reithinger. “Nu Duitsland in een recessie dreigt te belanden, zou de ECB weleens te maken kunnen krijgen met een scenario waarin de inflatie hoog blijft en de groei stagneert.”

Wat gaat de rente doen?

In het komende jaar kan de rente op Amerikaanse staatsobligaties gaan dalen als de inflatie afkoelt, vooral aan de korte kant van de rentecurve. De kortetermijnrente zou wel eens lager kunnen worden voordat de Fed daadwerkelijk verlaagt.

Als de middellange tot lange rente blijft schommelen rond de huidige niveaus terwijl de korte rente daalt, met het rendement op de benchmark van 10-jaars Treasury en 30-jaars Treasury schommelend tussen 3% en 4%, zal de omgekeerde rentecurve plaats moeten maken voor een positief hellende curve.

Al met al kan dit klimaat positief zijn voor vastrentende producten. “In het verleden deden vastrentende producten het goed als de renteverhogingscyclus afliep en de Fed een pauze inlaste. Het rendement op obligaties bleef meestal stabiel tijdens deze overgangsperiodes en beleggers konden profiteren van de hogere rente,” zegt Tim Ng, portfoliomanager voor vastrentende producten.

“En als de economie omslaat in een recessie en de Fed gedwongen wordt om te gaan korten, dan is dat het moment waarop vastrentende beleggingen echt gunstig zouden zijn voor portefeuilles vanwege de waardevermeerdering door dalende rentetarieven.”

Voor de aandelenmarkt, stelt Franz, dat aanvullend beleid het beleggerssentiment zou kunnen stimuleren.

Franz: “De winst op aandelen is dit jaar tot nu toe grotendeels te danken aan meervoudige expansie. De markten zijn veerkrachtig ondanks de hogere rente: De arbeidsmarkten zijn sterk gebleven, uit de consumentenvraag blijkt veerkracht, en de meeste Amerikaanse bedrijven hebben winst gemaakt. De marktwinsten worden echter aangevoerd door een kleine groep aandelen. De marktbreedte zou nog kunnen toenemen wanneer beleggers het komende jaar meer duidelijkheid krijgen over het beleid van de Fed."

Onze nieuwste inzichten

-

-

Vooruitzichten

-

Economische indicatoren

-

Opbouw van de portefeuille

-

GERELATEERDE INZICHTEN

-

Opbouw van de portefeuille

-

Marktvolatiliteit

-

Hear from our investment team.

Sign up now to get industry-leading insights and timely articles delivered to your inbox.

Resultaten uit het verleden zijn niet indicatief voor de toekomst. De waarde van de beleggingen en de inkomsten daaruit kunnen zowel stijgen als dalen en u kunt uw belegde vermogen geheel of gedeeltelijk verliezen. Deze informatie is niet bedoeld als beleggings-, fiscaal of ander advies, noch als een aansporing tot het kopen of verkopen van effecten.

Verklaringen die worden toegeschreven aan een persoon verwoorden de mening van die persoon op het moment van publicatie en weerspiegelen niet noodzakelijkerwijs de mening van Capital Group of haar dochterondernemingen. Alle informatie is per de aangegeven datum, tenzij anders vermeld. Sommige informatie kan van derden afkomstig zijn en als zodanig kan de betrouwbaarheid van die informatie niet worden gegarandeerd.

Capital Group heeft vermogensbeheer ondergebracht bij drie beleggingsteams. Deze teams nemen onafhankelijk van elkaar beslissingen over beleggingen en stemvolmachten. Onze fixed income specialisten doen voor de hele Capital-organisatie onderzoek naar vastrentende producten en beleggen daarin. Voor aandelen handelen ze echter uitsluitend namens een van de drie equity-beleggingsteams.

Timothy Ng

Timothy Ng

Tom Reithinger

Tom Reithinger

David Hoag

David Hoag