Investissement à long terme

Capital IdeasTM

Investment insights from Capital Group

Volatilité boursière

L’inflation est au plus haut depuis les années 1970, les taux d’intérêt s’envolent, l’économie ralentit, et de nombreux investisseurs préfèrent jouer la prudence. Cette tournure des événements a un air de déjà-vu.

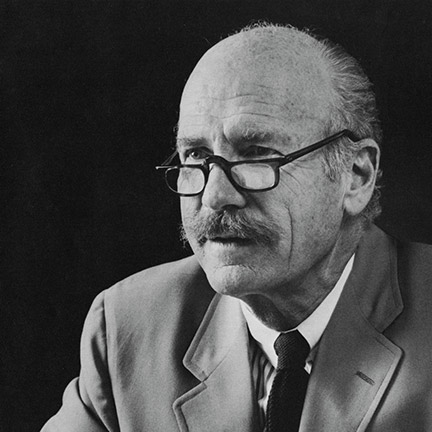

La dernière fois qu’une pareille situation s’est produite, le Covid-19 se répandait comme une traînée de poudre à travers le monde. Alors que des régions entières se retrouvaient confinées, je me souviens avoir envoyé à mes collègues un discours de Jim Fullerton, ancien président de Capital Group. Cette allocution, prononcée en novembre 1974 dans un contexte de marché baissier prolongé, a permis de replacer les événements d’alors dans une perspective historique et nous a procuré une dose d’optimisme à un moment où nous en avions bien besoin.

Depuis le début de ma carrière, cette « Lettre de M. Fullerton », telle que nous avons fini par l’appeler, a été diffusée au moins cinq fois au sein de l’équipe d’investissement de Capital Group. Ma collègue Claudia Huntington, gérante de portefeuille actions aujourd’hui retraitée, l’avait par exemple partagée en 1987, en précisant qu’elle avait conservé ce discours – l’un de ses favoris – pour pouvoir s’y référer le jour où un contexte semblable viendrait à se reproduire.

Selon moi, si cette lettre a été diffusée si souvent, c’est parce que Jim Fullerton a bien décrit ce que nous savons tous : c’est juste avant l’aube qu’il fait le plus sombre. Au fil du temps, les marchés financiers ont démontré une capacité remarquable à anticiper une amélioration de la conjoncture, et ce même quand l’actualité semblait si négative.

Par le passé, la bourse a surmonté marchés baissiers et nouvelles préoccupantes

.png)

Sources : RIMES, Standard & Poor’s. Au 31 octobre 2022. Graphique sur une échelle logarithmique. Les résultats passés ne préjugent pas des résultats futurs.

Aujourd’hui, nous vivons à nouveau une période incertaine, qui peut effrayer et angoisser certains d’entre nous. Ce sont justement ces sentiments qui rendent le contenu de cette lettre si intemporel, car c’est précisément pendant des situations en apparence pénibles que les marchés ont commencé à se redresser. Bien qu’il soit difficile de déterminer quand le contexte actuel s’améliorera, on peut trouver du réconfort dans le fait que cela finira par se produire, comme cela a toujours été le cas par le passé.

En novembre 1974, la plupart des investisseurs avaient fui les marchés. Le Dow Jones avait perdu plus de 40 % par rapport à son sommet de janvier 1973. Or, dans sa lettre, Jim Fullerton évoque une période encore plus sombre de l’histoire – avril 1942.

Morceaux choisis

L’une des principales raisons pour lesquelles les investisseurs sont si pessimistes, désorientés et en proie à la panique est que la plupart d’entre eux n’ont pas personnellement vécu de situation comparable.

Voilà donc le message que je vous adresse : « Courage ! Nous sommes déjà passés par là. Il y a déjà eu de longues corrections boursières dans le passé. Les fonds bien gérés ont déjà essuyé des pertes aussi lourdes. Pourtant, leurs actionnaires – et leurs gérants – ont survécu, et même prospéré. »

J’ignore si nous avons atteint le creux absolu de ce marché baissier prolongé (bien que j’estime que bon nombre de titres individuels ont atteint le leur).

.png)

Chaque crise économique, boursière et financière est différente de la précédente. Mais il y a des points communs au sein de ces différences : à chaque crise ses facteurs ponctuels, ses enjeux apparemment insolubles et ses raisons à première vue logiques, le tout justifiant un certain pessimisme à l’égard de l’avenir.

De nos jours, on peut compter sur des spécialistes chevronnés et reconnus pour avoir des arguments étayés sur les raisons pour lesquelles le marché baissier actuel ne ressemble pas aux précédents ; pourquoi les difficultés économiques du moment sont différentes ; pourquoi, cette fois-ci, la conjoncture pourrait encore se dégrader – et, par conséquent, pourquoi le moment est mal choisi pour investir dans des actions, même si elles peuvent sembler abordables.

Aujourd’hui, certains affirment : « Les facteurs d’incertitude sont si nombreux et déconcertants, avec tellement d’enjeux décisifs à court et long terme, que tant que certaines de ces incertitudes n’auront pas été totalement dissipées, il ne faut espérer que des hausses ponctuelles des marchés. Nous vivons une époque sans précédent. »

Une époque sans précédent... en 1942

En 1942, tout le monde savait que la situation était inédite.

En avril de cette année-là, l’inflation était galopante, et un bulletin de la Réserve fédérale américaine (Fed) annonçait : « La hausse générale des prix met gravement en péril l’industrie militaire et la stabilité de l’économie nationale. »

Quatre-vingts plus tard, c’est le ralentissement marqué de la construction de logements qui inquiète. Or, le 8 avril 1942, la une du Wall Street Journal titrait : « Construction de logements : forte baisse en un an ; de nouvelles réductions à venir cette semaine… Le secteur durement touché. »

Quatre-vingts plus tard, presque chaque journal financier et commentaire de gestion présente une liste de raisons pour lesquelles les investisseurs restent sur la touche, parmi lesquelles : 1) l’inflation persistante ; 2) l’absence de liquidité ; 3) la pénurie d’énergie ; 4) la possibilité d’une reprise des hostilités au Moyen-Orient ; et 5) les taux d’intérêt élevés. Ces enjeux sont majeurs.

À titre de comparaison, on pouvait lire dans le Wall Street Journal du 11 avril 1942 : « Les courtiers sont convaincus que les investisseurs potentiels sont notamment découragés par : 1) les défaites successives des pays signataires de la Déclaration des Nations unies ; 2) une nouvelle offensive allemande en Libye ; 3) des doutes quant à la capacité de la Russie à faire face à une attaque de grande ampleur de l’Allemagne ; 4) la dégradation de la situation du transport maritime pour les pays signataires de la Déclaration des Nations unies ; et 5) le fait que Washington envisage de bloquer les prix par le biais d’un système de rationnement strict ou d’augmenter les impôts comme moyen de combler ‘l’écart inflationniste’ découlant de la hausse du pouvoir d’achat et de la raréfaction de l’offre de biens de consommation. » En définitive, presque toutes ces craintes se sont concrétisées et dans chaque cas, la situation s’est avérée pire que prévu.

Le même jour, alors qu’il évoquait la lente érosion des cours de nombreuses actions, un commentateur boursier réputé affirmait : « Le marché ne sait pas encore exactement ce qu’il doit escompter. Et pour l’instant, rien ne semble indiquer qu’il repose sur des bases suffisamment solides pour enregistrer un revirement dans la durée. »

Malgré ce contexte morose, le 28 avril 1942, au beau milieu d’une guerre que nous étions en train de perdre, alors que nous subissions des impôts sur les bénéfices exceptionnels, de contrôle des salaires et des prix, des pénuries d’essence, de caoutchouc et d’autres matériaux essentiels, et alors que toutes les prévisions pointaient vers une dépression une fois la guerre terminée... le marché s’est redressé.

Retour à la réalité

Que s’est-il passé pour que le marché reparte à la hausse en avril 1942 ?

Tout simplement, le retour à la réalité. La prise de conscience – lentement mais sûrement – que, malgré toutes les mauvaises nouvelles et sombres perspectives, la nation américaine allait survivre, tout comme les entreprises dotées de dirigeants compétents et d’une assise financière solide. Dans les faits, ces entreprises valaient beaucoup plus que ne l’indiquait le cours de leurs actions. Et c’est ainsi que, le 29 avril 1942, sans raison apparente, les investisseurs se sont reconnectés à la réalité.

Le niveau du Dow Jones ne reflète pas la réalité. Les ratios cours/bénéfice et les analyses boursières, non plus. Les informations qui défilent sur le ticker relèvent en quelque sorte de l’illusion. Dans le monde réel, ce sont les entreprises qui créent de la richesse. Pas les actions, lesquelles ne sont qu’un vague écho de la réalité.

J’aimerais conclure comme suit :

« Certains disent préférer attendre d’en savoir plus sur la suite des événements. Mais lorsque l’avenir se dessinera clairement, les aubaines d’aujourd’hui auront disparu. Pensez-vous vraiment que les cours actuels persisteront une fois la pleine confiance rétablie ? »

Voilà ce qu’écrivait Dean Witter en mai 1932, quelques semaines à peine avant la fin du pire marché baissier de l’histoire.

Ainsi donc : courage ! Nous sommes déjà passés par là, et nous avons survécu – et même prospéré.

Nos dernières perspectives

-

-

-

Indicateurs économiques

-

Construction de portefeuille

-

RELATED INSIGHTS

-

Construction de portefeuille

-

Volatilité boursière

-

Les résultats passés ne préjugent pas des résultats futurs. Il est impossible d’investir directement dans les indices, qui ne sont pas gérés. La valeur des investissements et le revenu qu’ils génèrent ne sont pas constants dans le temps, et les investisseurs ne sont pas assurés de récupérer l’intégralité de leur mise initiale. Les informations fournies dans le présent document ne constituent pas une offre de conseil en investissement, en fiscalité ou autre, ni une sollicitation à l’achat ou à la vente de titres.

Les déclarations attribuées à un individu représentent les opinions de ce dernier à la date de leur publication, et ne reflètent pas nécessairement le point de vue de Capital Group ou de ses filiales. Sauf mention contraire, toutes les informations s’entendent à la date indiquée. Certaines données ayant été obtenues de tiers, leur fiabilité n’est pas garantie.

Capital Group gère des actions par le biais de trois entités d’investissement, qui décident en toute indépendance de leurs investissements et de leurs votes par procuration. Les professionnels de l’investissement obligataire assurent la recherche et la gestion d’actifs obligataires par le biais de Capital Group. Pour ce qui concerne les titres apparentés à des titres de participation, ils agissent uniquement pour le compte de l’une des trois entités d’investissement en actions.

Martin Romo

Martin Romo

Jim Fullerton

Jim Fullerton