Marchés émergents

En 2024, de nombreux facteurs semblent tourner en faveur de la dette des marchés émergents (ME) malgré la possibilité d’une faible croissance économique mondiale. Une Réserve fédérale américaine (Fed) plus conciliante devrait favoriser un rebond des marchés émergents. Cela devrait profiter à la fois à la dette en monnaie locale mieux notée et, dans une certaine mesure, à la dette libellée en dollars, qui couvre une grande variété d’économies et de marchés, allant jusqu’aux économies plus risquées et plus petites, souvent appelées « marchés frontières ».

Nous voyons les plus grandes occasions dans la dette souveraine des marchés primaires (mieux notée) en monnaie locale, ainsi que dans certains émetteurs souverains de qualité investissement (notés BBB/Baa et plus) et à rendement élevé libellés en dollars. Si les nouvelles données sur l’inflation permettent à la Fed de réduire ses taux, cela devrait permettre aux banques centrales des marchés émergents de s’orienter dans une direction qui reflète mieux leurs perspectives nationales. Les émetteurs libellés en dollars peuvent également bénéficier de coûts de financement potentiellement plus faibles. Dans la plupart des économies primaires, l’inflation devrait diminuer tout au long de l’année 2024. La baisse des taux d’intérêt devrait être positive pour la duration, en particulier pour les détenteurs de titres de créance en monnaie locale.

Si les devises des marchés émergents se sont redressées en 2023, la vigueur du dollar américain pourrait encore poser problème, même si le dollar semble surévalué selon la plupart des paramètres fondamentaux. Cette situation pourrait changer avec la baisse des taux américains, bien que le processus d’atténuation de la vigueur du dollar américain soit susceptible d’être progressif, étant donné que le niveau des taux réels reste favorable au dollar par rapport aux autres grandes monnaies et que la croissance en dehors des États-Unis reste relativement faible. Les élections dans plusieurs marchés émergents pourraient également perturber le statu quo.

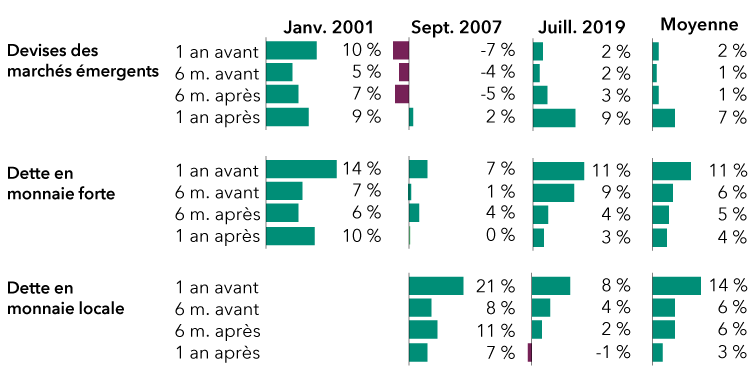

Le tableau ci-dessous présente les performances des devises et de la dette des marchés émergents avant et après le début des baisses de taux de la Fed au cours des cycles précédents. Les obligations en monnaie locale et en monnaie forte (libellées en dollars) ont connu le plus fort redressement avant les baisses de taux précédentes, tandis que les devises des marchés émergents se sont mieux portées après le début des baisses de taux.

Performances des marchés émergents lors des précédents cycles de baisse des taux de la Fed

Sources : Bloomberg, J.P. Morgan. Les résultats passés ne sont pas garants des résultats futurs. La dette en monnaie forte est représentée par l’indice J.P. Morgan Emerging Markets Bond – Global Diversified (EMBI). La dette en monnaie locale est représentée par l’indice J.P. Morgan Government Bond – Emerging Markets Global Diversified (GBI-EM GD). Les devises des marchés émergents sont représentées par les monnaies des marchés émergents pondérées par l’indice GBI-EM GD par rapport au dollar américain. Les dates exactes sont les suivantes : 3 janvier 2001; 18 septembre 2007; et 31 juillet 2019. Rendements en USD.

Les États-Unis pourraient échapper à la récession, même si la croissance mondiale reste faible

Les marchés émergents ont historiquement été fortement corrélés à la croissance économique américaine. L’économie américaine semble prête à maintenir un taux de croissance économique supérieur à 2 %, même si elle est confrontée aux effets décalés du resserrement des conditions financières. Les marchés du travail restent robustes, bien que l’augmentation de l’endettement des consommateurs ait suscité quelques inquiétudes.

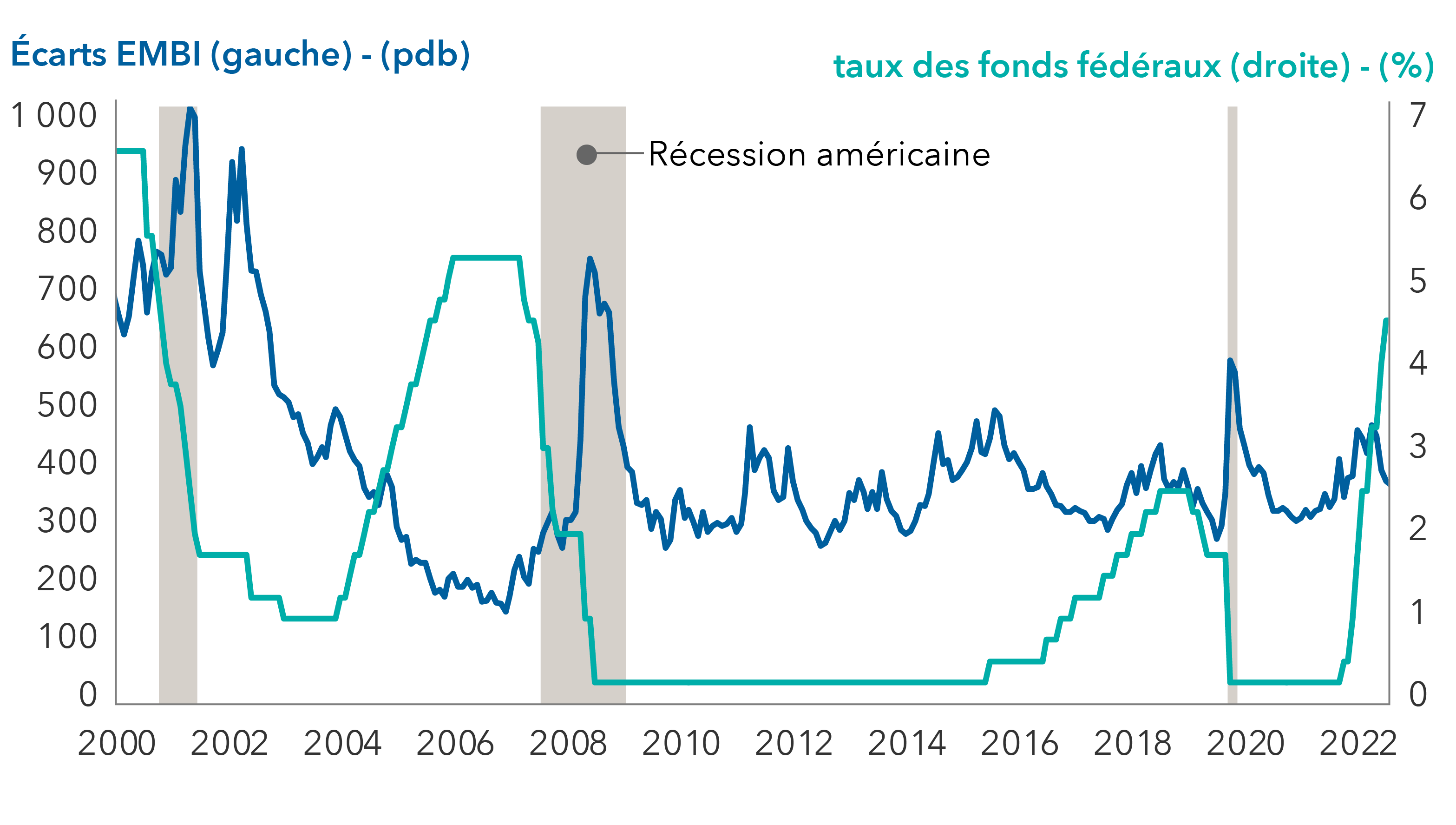

Écarts de taux de la dette des marchés émergents pendant les cycles de taux et les récessions aux États-Unis

Sources : Bloomberg, J.P. Morgan. Au 30 novembre 2023. Les résultats passés ne sont pas garants des résultats futurs. Axe vertical gauche : écarts de taux de l’indice J.P. Morgan Emerging Markets Bond (EMBI) (pdb). Axe vertical droit : taux des fonds fédéraux (%). Les périodes grisées correspondent aux récessions américaines telles que déterminées par le National Bureau of Economic Research.

En dehors des États-Unis, la croissance devrait rester relativement faible. Par rapport aux États-Unis, l’Europe a été plus durement touchée par le choc énergétique, et la région reste confrontée à certains des défis en matière de politique monétaire les plus difficiles à relever pour trouver un compromis entre l’inflation et la croissance. L’activité économique de la zone euro s’est stabilisée à des niveaux faibles et il subsiste un risque important de contraction dans certaines économies. Toutefois, nous pourrions assister à une reprise au second semestre 2024, si l’augmentation des investissements dans des domaines tels que la transition énergétique et la défense s’accélère, si l’inflation diminue et si les consommateurs commencent à percevoir les avantages d’une croissance plus forte des revenus réels.

La Chine devra probablement s’adapter à un taux de croissance plus faible dans les années à venir. Ailleurs dans les marchés émergents, nous prévoyons une poursuite de l’expansion économique en Asie (hors Chine), une décélération en Amérique latine et une croissance globalement stable en Europe, au Moyen-Orient et en Afrique.

Les obligations de base des marchés émergents pourraient bénéficier de la baisse des taux d’intérêt

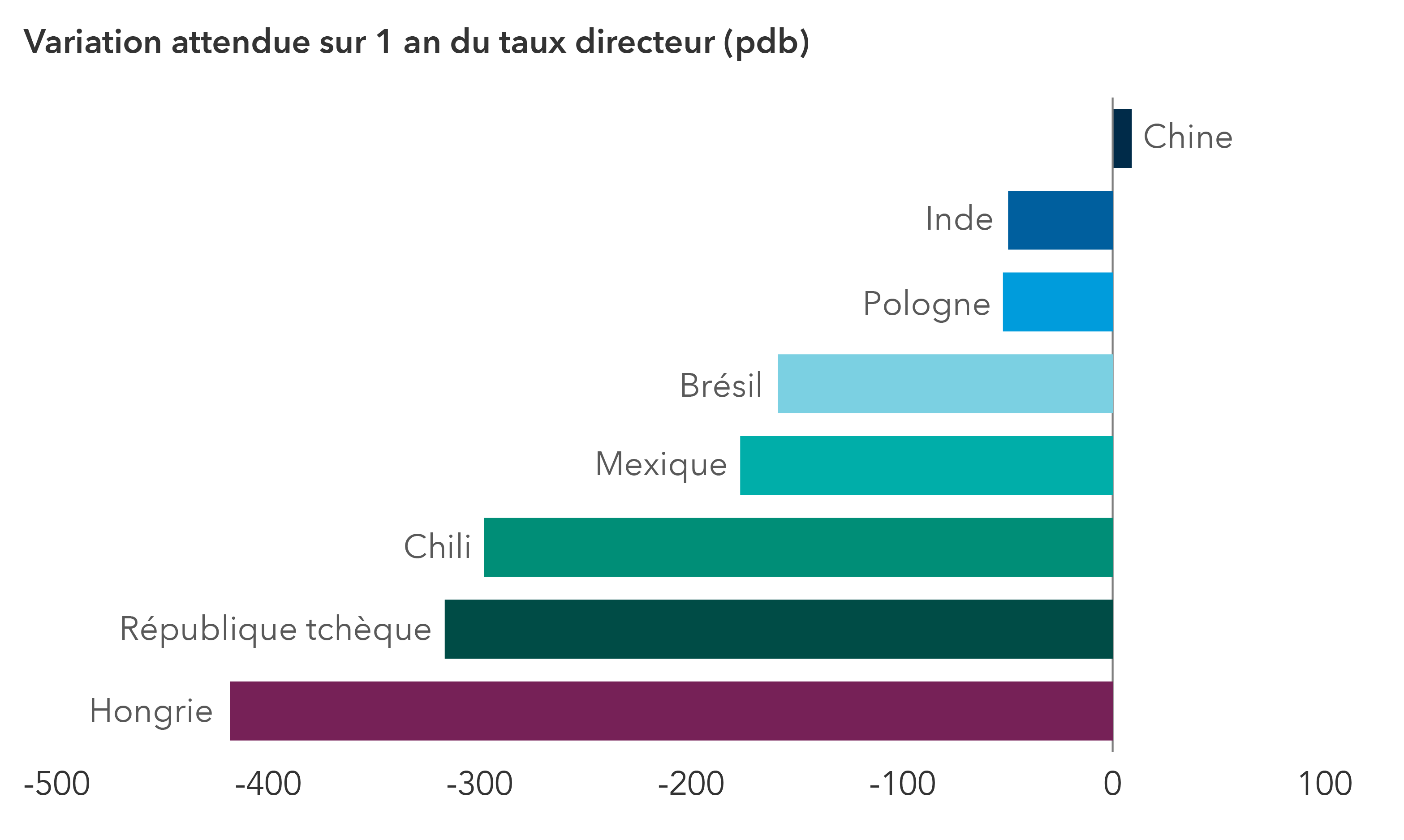

Si la politique monétaire s’assouplit sur les principaux marchés développés, une baisse des taux d’intérêt pourrait jouer en faveur des marchés émergents en monnaie locale. Alors que les marchés émergents ont traditionnellement souffert de l’inflation, les banques centrales des pays émergents les plus développés ont relevé les taux d’intérêt plus tôt et de manière plus agressive que les pays développés afin d’éviter que les attentes inflationnistes ne prennent de l’ampleur.

L’inflation semble désormais prête à revenir dans les zones de confort des banques centrales pour la plupart des marchés émergents d’ici la fin 2024. Par conséquent, une position de duration longue semble attrayante sur de nombreux marchés d’Amérique latine, notamment au Brésil et au Mexique. Une position de duration longue semble également intéressante en Afrique du Sud, où les taux réels sont proches de la limite supérieure des fourchettes historiques et disposent d’une plus grande marge de manœuvre pour baisser que les bons du Trésor américain.

Baisse attendue des taux d’intérêt dans les marchés émergents

Source : Bloomberg. Au 16 février 2024.

Les banques centrales d’Asie sont susceptibles de réduire leurs taux plus tard que le reste des marchés émergents. La dette en monnaie locale en Asie a tendance à être plus corrélée avec les marchés mondiaux, mais des occasions en matière de duration existent toujours. En Chine, les faibles rendements semblent justifiés par la faiblesse persistante de l’inflation et les problèmes de croissance.

La prudence reste de mise en Europe centrale. L’inflation semble s’être stabilisée (bien qu’il soit peu probable qu’elle revienne à l’objectif comme prévu) et la croissance a été faible. Toutefois, ces tendances se reflètent dans les rendements locaux, les cycles d’assouplissement agressifs étant intégrés dans les obligations.

En ce qui concerne la dette en monnaie forte, les écarts sont assez serrés au sein des principales économies des marchés émergents de qualité investissement. Mais par rapport aux obligations d’entreprises américaines de qualité investissement, les écarts semblent raisonnablement attrayants, ce qui offre des occasions de valeur relative. Les niveaux de rendement absolu restent également raisonnablement élevés. L’attrait de ces titres réside en partie dans les avantages qu’ils procurent aux portefeuilles en termes de diversification. La Corée du Sud et le Mexique sont des exemples de crédits mieux notés vis-à-vis desquels nous sommes convaincus.

Certaines entreprises émettrices de titres en dollars américains peuvent également présenter de la valeur. Les fondamentaux des marchés émergents semblent solides, la plupart des trésoriers des entreprises des marchés émergents ayant adopté une approche prudente en matière d’emprunt. La représentation géographique et la structure de risque des obligations d’entreprise des marchés émergents sont très différentes de celles des obligations souveraines et offrent donc un élément de diversification.

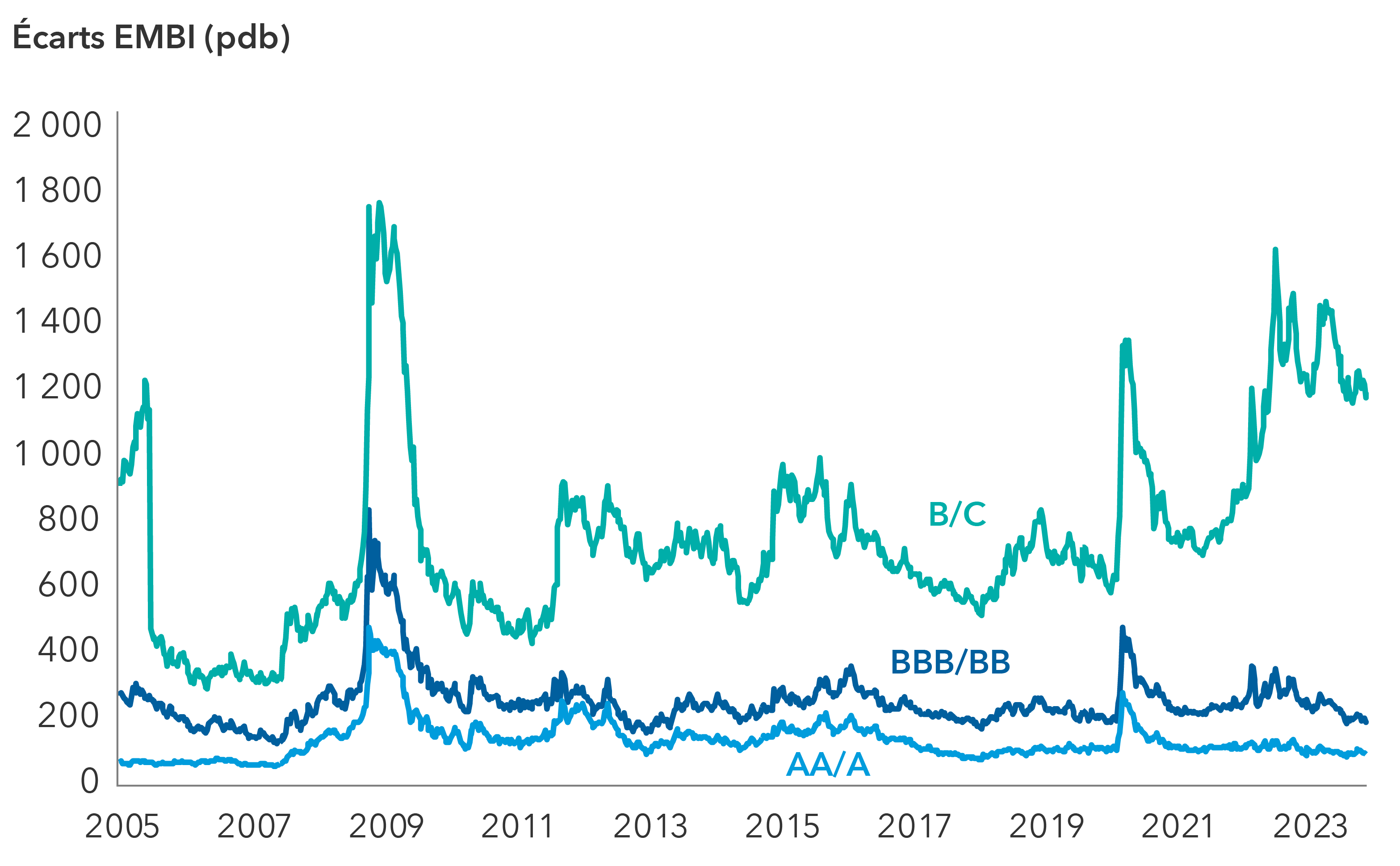

Les marchés frontières sont confrontés à des défis plus importants

Le changement de cap de la Fed devrait réduire les pressions financières externes sur les marchés frontières, mais ceux-ci continueront probablement à être confrontés aux vents contraires d’une croissance mondiale relativement faible, d’une vigueur persistante du dollar et de taux américains plus élevés qu’au cours des deux décennies précédentes (même avec une Fed plus conciliante). Les écarts sur la plupart de ces titres sont encore relativement importants, ce qui offre un coussin de valorisation significatif dans de nombreux cas. Toutefois, la sélectivité est de mise.

Écarts de dette des marchés émergents par groupe de notation

Source : Indice J.P. Morgan Emerging Markets Bond (EMBI). Au 1er décembre 2023.

Des occasions attrayantes, mais des risques à prendre en compte

Plus de la moitié de la population mondiale sera appelée aux urnes en 2024. Outre certaines parties du monde développé, cela inclut plusieurs principaux marchés émergents, tels que l’Inde, l’Afrique du Sud, l’Indonésie et le Mexique, ainsi qu’un certain nombre de pays qui se dirigent potentiellement vers une restructuration de la dette ou qui sont déjà en plein milieu de celle-ci, tels que le Sri Lanka, l’Ukraine et le Ghana. Avec autant d’économies à l’aube d’une année électorale, la volatilité pourrait potentiellement augmenter, et la diversification sera donc essentielle pour les investisseurs. De même, les risques géopolitiques restent élevés et doivent être surveillés de près.

Dans l’ensemble, les économies en développement ont fait preuve de résilience ces dernières années, et nous pensons que la dette des marchés émergents restera attrayante pour les investisseurs si les fondamentaux et les rendements initiaux continuent d’être globalement attrayants. Ces marchés ont été mis à rude épreuve en 2023 et en sont sortis renforcés. Outre un cycle agressif de relèvement des taux américains, les marchés émergents ont également dû faire face à des guerres, à des tensions bancaires aux États-Unis en mars et à une vente massive d’obligations. Le fait que les marchés émergents les plus développés aient pu surmonter cette volatilité sans impact significatif démontre les progrès réalisés par ces économies.

La valeur des titres à revenu fixe peut être affectée par l’évolution des taux d’intérêt et des notations des titres.

L’indice J.P. Morgan Emerging Markets Bond (EMBI) Global Diversified est un indice de référence à pondération unique de la dette des marchés émergents qui suit le rendement total des obligations libellées en dollars américains émises par des entités souveraines et quasi-souveraines des marchés émergents. L’indice n’est pas géré; ses résultats tiennent compte des dividendes ou des distributions réinvesties mais ne tiennent pas compte de l’incidence des frais de compte, des charges ou de l’impôt fédéral sur le revenu des États-Unis.

L’indice J.P. Morgan Government Bond – Emerging Markets Global Diversified représente l’univers des obligations d’État liquides à taux fixe, régulièrement négociées sur les marchés émergents et libellées en monnaie locale, auxquelles les investisseurs internationaux ont accès. L’indice n’est pas géré; ses résultats tiennent compte des dividendes ou des distributions réinvesties mais ne tiennent pas compte de l’incidence des frais de compte, des charges ou de l’impôt fédéral sur le revenu des États-Unis.

Notation : va généralement de AAA/Aaa (la plus élevée) à D (la plus basse), est attribuée par les agences de notation de crédit comme Standard & Poor’s, Moody’s ou Fitch afin d’indiquer la solvabilité d’un émetteur.

Écart de crédit : l’écart de crédit est la différence de rendement (le rendement attendu d’un investissement sur une période donnée) entre une obligation d’État et un autre titre de créance de même échéance, mais de qualité de crédit différente.

La duration mesure la sensibilité d’une obligation aux variations des taux d’intérêt. En règle générale, le prix d’une obligation augmentera de 1 % pour chaque année de duration si les taux d’intérêt baissent de 1 % ou diminuera de 1 % pour chaque année de duration si les taux d’intérêt augmentent de 1 %.

Marché frontière : pays dont les marchés boursiers sont moins bien établis que ceux des marchés émergents.

Monnaie forte : désigne la monnaie émise par un pays considéré comme politiquement et économiquement stable. Les monnaies fortes sont largement acceptées dans le monde entier comme moyen de paiement pour les biens et les services et peuvent être préférées à la monnaie locale.

Inflation : augmentation des prix des biens et des services qui se produit lorsque les dépenses augmentent par rapport à l’offre de biens sur le marché : en d’autres termes, lorsqu’il y a trop d’argent pour acheter trop peu de biens. Les mesures de l’inflation de base excluent les éléments volatils tels que les denrées alimentaires et l’énergie.

Émetteur : entité juridique qui développe, enregistre et vend des titres pour financer ses opérations. Les émetteurs peuvent être des sociétés, des fonds d’investissement ou des gouvernements.

Taux directeur : taux d’intérêt fixé par une banque centrale pour mettre en œuvre sa politique monétaire.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

-

Indicateurs économiques

-

Actions américaines

-

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Robert Burgess

Robert Burgess

Harry Phinney

Harry Phinney