Japon

Nous nous attendons à une volatilité à court terme des actions japonaises, compte tenu des récents événements macroéconomiques, mais nous ne prévoyons pas de ralentissement à long terme, car les fondamentaux demeurent solides, soutenus par la réforme des entreprises et la reflation.

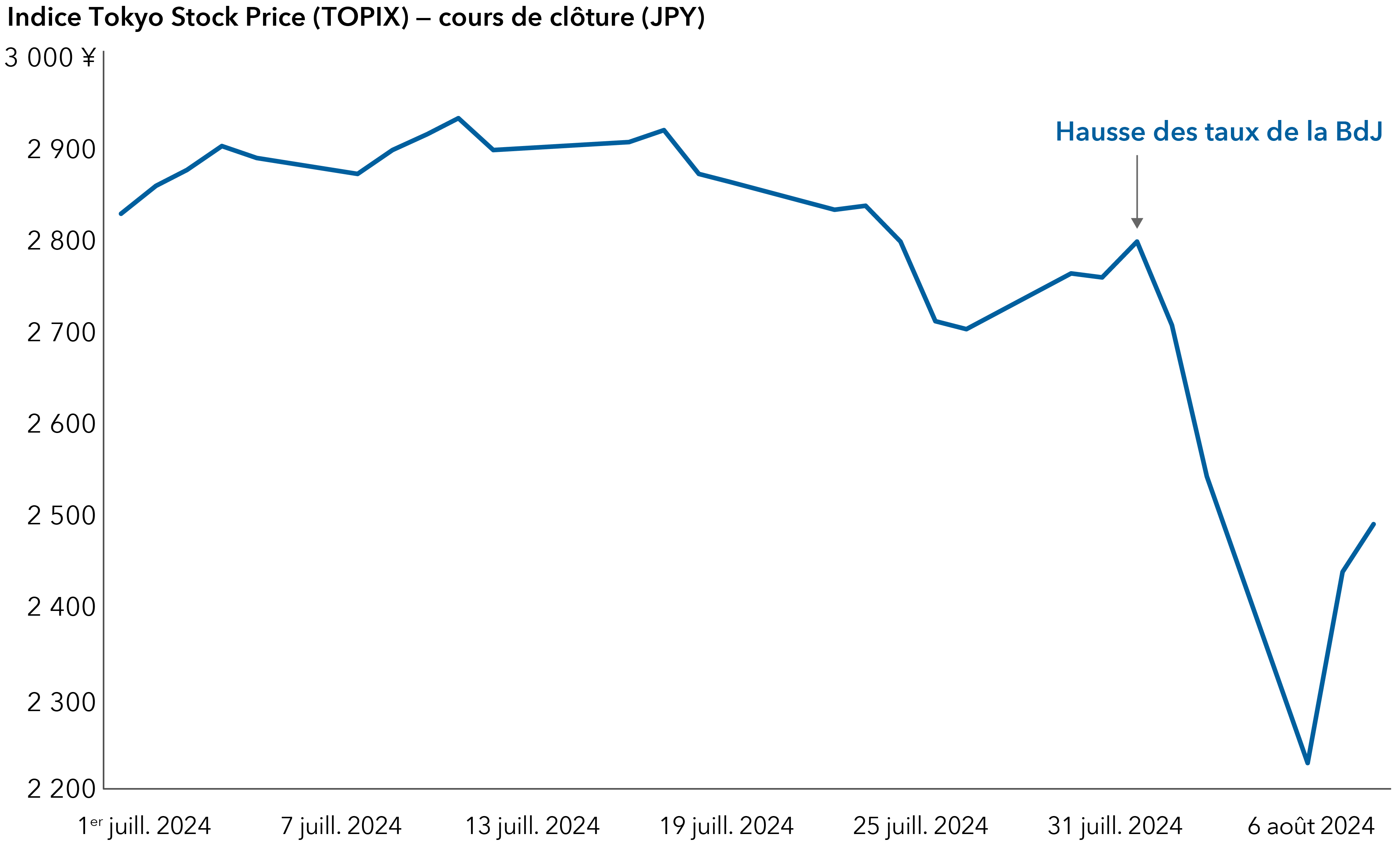

Au cours des derniers jours, l’indice Nikkei 225 a subi sa plus grande perte quotidienne jamais enregistrée et est brièvement entré dans un marché baissier*, l’indice élargi de la Bourse de Tokyo (TOPIX) ayant également été fortement touché, en grande partie à cause d’une hausse des taux par la Banque du Japon (BdJ) et d’une flambée du yen. La BdJ a surpris les marchés en augmentant son taux d’intérêt de référence à 0,25 % (son niveau le plus élevé depuis la grande crise financière de 2007–2008) et a annoncé son intention de réduire son programme d’assouplissement quantitatif. Cela a conduit à une appréciation significative du yen par rapport au dollar américain.

Les obligations d’État japonaises et les actions ont d’abord réagi de façon négative, les inquiétudes s’intensifiant face à la crainte que ce changement de politique soit trop agressif. Les investisseurs ont exacerbé la situation en débouclant leurs opérations de portage spéculatif populaires, où les négociants empruntent des yens pour acheter des actifs à rendement plus élevé dans d’autres monnaies. Bien que les opérations de portage spéculatif puissent continuer à être débouclées, certaines réactions du marché semblent avoir été exagérées, puisque la BdJ devrait aller de l’avant de manière progressive. Dans un contexte mondial, nos économistes estiment que l’économie américaine fera preuve de résilience malgré certains signes de faiblesse. Dans ce contexte mitigé, nous avons déjà assisté à une reprise significative, l’indice Nikkei 225 enregistrant sa plus grande hausse quotidienne jamais observée, suivi de près par le TOPIX le 6 août.

Une mise en œuvre graduelle de la politique de la BdJ pourrait réussir à limiter la dépréciation du yen, réduire l’inflation et stimuler la demande intérieure réelle, ce qui serait bénéfique pour les actions domestiques japonaises. Il existe toujours un risque que la croissance des salaires ne se matérialise pas, que le débouclement des opérations de portage spéculatif du yen perturbe les marchés mondiaux, ou que l’économie américaine s’affaiblisse plus que prévu. Bien que toutes ces préoccupations soient valables et méritent être surveillées, la violente réaction des marchés suggère que les investisseurs sont trop prompts à ignorer la reflation en cours au Japon. Dans un scénario où la politique se normalise à un rythme acceptable, les marchés pourraient probablement absorber tout resserrement de la liquidité mondiale. Dans ces conditions, des changements progressifs de politique sont justifiés.

La BdJ a relâché sa position étant donné que l’inflation reste au-dessus de l’objectif et menace de s’accélérer à nouveau en raison d’un yen faible (qui augmente les prix des importations) et d’une offre intérieure tendue (surtout sur le marché du travail). Cela pourrait encore affaiblir le revenu réel des ménages et créer un problème macroéconomique et politique beaucoup plus grave au Japon. En augmentant les taux progressivement, la banque espère contrôler la dépréciation du yen et l’inflation des imports. Cela permettrait à la croissance nominale des salaires de rattraper l’inflation, ce qui soutiendrait fortement la demande intérieure sur le long terme. Nous pensons que la BdJ pourrait marquer une pause en septembre.

Cela dit, le vice-gouverneur de la BdJ, Shinichi Uchida, a rapidement affirmé que la banque n’augmentera pas les taux si les marchés sont instables, ce qui rend peu probable une nouvelle hausse en septembre. En revanche, la Réserve fédérale américaine est susceptible de réduire les taux à ce stade. À court terme, la performance du yen et des actions japonaises dépendra non seulement de la politique monétaire du pays, mais aussi des mesures de la Fed et des données macroéconomiques, en particulier aux États-Unis. L’économiste américain de Capital Group, Darrell Spence, n’anticipe pas de récession et voit la récente hausse du chômage aux États-Unis comme un effet de l’augmentation de la main-d’œuvre, et non d’une contraction de l’emploi.

Les actions japonaises cherchent à se redresser après la hausse des taux

Source : Bloomberg. Données du 1er juillet 2024 au 7 août 2024. Les résultats passés ne sont pas garants des résultats futurs.

Bien que nous anticipions une certaine volatilité, les fondamentaux des actions japonaises restent solides sur un horizon pluriannuel, et les valorisations demeurent attrayantes. Les récents reculs ont ramené le marché à un niveau historiquement intéressant de 12 fois le ratio cours/bénéfice (C/B). Le facteur le plus évident de la résurgence des actions japonaises a sans doute été les efforts déployés pour moderniser le paysage économique du pays et éliminer la résistance de longue date à la priorité accordée aux intérêts des actionnaires.

Globalement, les entreprises japonaises disposent d’importantes liquidités sur leurs bilans. Contrairement au passé, beaucoup souhaitent désormais redistribuer ces liquidités aux actionnaires. Elles ont mis en œuvre une combinaison de rachats, d’une meilleure répartition du capital et d’une rationalisation. Nous estimons que ces améliorations en matière de gouvernance d’entreprise se poursuivront. La volatilité récente pourrait même inciter les entreprises à protéger davantage le cours de leurs actions.

Nous nous attendons à une rotation au sein des positions dominantes du marché, les investisseurs réalisant que la période prolongée de forte faiblesse du yen est peut-être révolue. Les entreprises orientées vers le marché domestique devraient mieux s’en sortir, notamment celles dans l’alimentation, les logiciels, les banques locales et les marques de consommation locales. Les investisseurs vont probablement privilégier les entreprises de qualité avec une part de marché dominante et des bilans solides, plutôt que celles uniquement attrayantes en termes de faible valorisation mais qui ne présentent pas de facteurs internes importants de développement.

Jusqu’à récemment, le faible ratio cours/valeur comptable (C/V) était le principal facteur de rendement des actions individuelles. Par ailleurs, les grands exportateurs et fabricants d’équipements pour semi-conducteurs ont profité de la faiblesse considérable du yen et de l’effervescence liée à l’intelligence artificielle, ce qui a conduit Goldman Sachs à définir une poignée d’actions comme les « Sept Samouraïs » : Screen Holdings, Advantest, Disco, Tokyo Electron, Toyota Motor, Subaru et Mitsubishi Corp. Nous prévoyons de meilleurs rendements sur un éventail plus large d’actions, y compris celles des entreprises de petite et moyenne taille, puisque les bouleversements majeurs dans la dynamique du marché s’accompagnent souvent d’une rotation des positions dominantes.

Les actions des exportateurs pourraient ne pas sous-performer autant qu’on le craignait dans un contexte de vigueur du yen, car le bénéfice par action (BPA) du TOPIX est désormais moins sensible aux fluctuations de la monnaie, grâce au déplacement significatif de la production à l’étranger, réalisé avant la récente période de faiblesse du yen qui a débuté il y a quelques années. Enfin, les actions liées aux semi-conducteurs pourraient faire preuve de faiblesse à court terme en raison de la volatilité du marché, mais elles présentent de bonnes occasions sur le long terme, compte tenu des prévisions d’investissements extrêmement importantes dans l’intelligence artificielle sur plusieurs années.

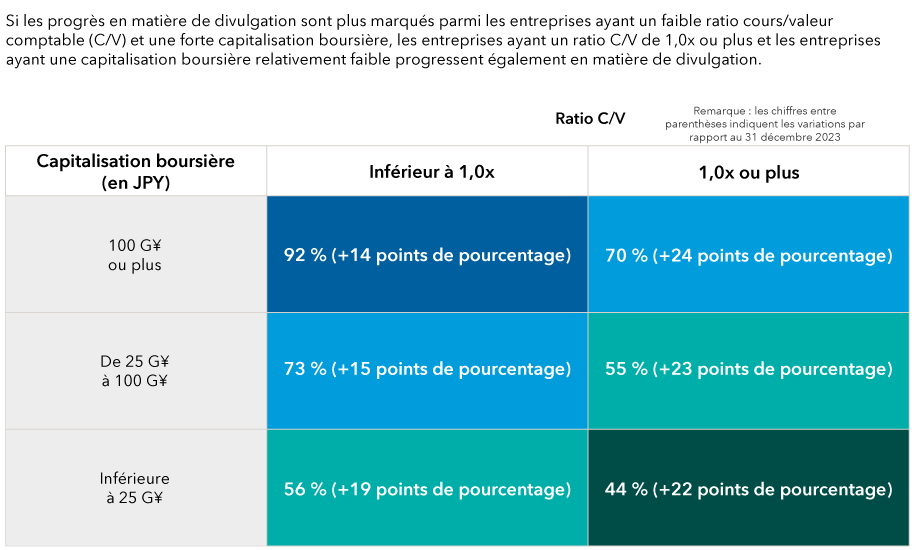

Notre expérience démontre qu’il y a encore une marge de progression importante parmi les entreprises de petite et moyenne taille. Depuis le début de l’année, la Bourse de Tokyo publie des rapports sur les progrès des entreprises qui adhèrent à son programme de réformes. L’une des initiatives initiales de la Bourse a été d’encourager les entreprises à améliorer le dialogue avec les actionnaires et la divulgation d’informations, soulignant que des personnes qui sont notamment membres de la haute direction devraient être en mesure de mener de telles actions.

Les données de fin avril démontrent que 92 % des entreprises ayant une capitalisation boursière d’au moins 100 milliards de yens (environ 630 M$ US) et un ratio cours/valeur comptable inférieur à 1,0 ont désormais publié leurs initiatives d’amélioration. L’univers des actions de petite et moyenne capitalisation offre également des occasions après le récent recul du marché, avec certaines entreprises disposant de valorisations raisonnables, capables de résister à un environnement de marché affaibli.

Les divulgations des entreprises japonaises s’améliorent

Source : Japan Exchange Group. Au 30 avril 2024. Les chiffres entre parenthèses indiquent les variations par rapport au 31 décembre 2023. En mars 2023, la Bourse de Tokyo (TSE) a demandé à toutes les entreprises cotées sur les marchés « Prime » et « Standard » de prendre des "« mesures pour mettre en place une gestion qui tienne compte du coût du capital et du cours de l’action ». https://www.jpx.co.jp/english/equities/follow-up/02.html

Bien que les progrès soient encourageants parmi les petites entreprises, le taux de divulgation reste bien plus bas, à 44 % pour les entreprises dont la capitalisation boursière est de 25 milliards de yens (environ 160 M$ US) ou moins et dont le ratio cours/valeur comptable est supérieur à 1,0. La Bourse de Tokyo a précisé que sa demande ne s’applique pas uniquement aux entreprises avec un ratio cours/valeur comptable (C/V) inférieur à 1,0. Avec cette annonce, les réformes devraient s’étendre davantage aux entreprises de petite et moyenne capitalisation ayant des ratios C/V plus élevés lors de la prochaine période des résultats.

* En baisse de 20 % ou plus par rapport à un sommet précédent du marché

Akira Horiguchi et Eu-Gene Cheah sont gestionnaires de portefeuille pour le Fonds Capital Group actions internationales (Canada).

Le TOPIX est un indice de référence du marché, fonctionnant comme un indice investissable et couvrant une grande partie du marché boursier japonais. Le TOPIX est un indice pondéré selon la capitalisation boursière flottante. Il représente la mesure de la capitalisation boursière actuelle, en supposant que la capitalisation boursière à la date de référence (le 4 janvier 1968) est de 100 points. Cet indice mesure la tendance générale du marché boursier et sert d’indice de référence pour les investissements dans les actions japonaises.

Les indices, y compris le TOPIX (Tokyo Stock Price Index), sont calculés et publiés par JPX Market Innovation & Research, Inc. (JPXI) et constituent des propriétés intellectuelles appartenant à JPXI. Tous les droits de calcul, de publication, de diffusion et d’utilisation des indices sont réservés par JPXI.

Les « Sept Samouraïs » désignent un groupe d’actions japonaises, surnommé par Goldman Sachs, qui représente la version japonaise des « Sept Magnifiques ». Les Sept Magnifiques désignent les sept entreprises ayant le plus contribué au S&P 500 en 2023. Ces entreprises sont Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA et Tesla.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

-

-

Indicateurs économiques

-

Services aux collectivités

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Akira Horiguchi

Akira Horiguchi

Anne Vandenabeele

Anne Vandenabeele

Eu-Gene Cheah

Eu-Gene Cheah