Actions

La suprématie des mégacapitalisations technologiques a suscité un débat sur l’ampleur de la progression des marchés boursiers, en particulier aux États-Unis. Selon nous, même en tenant compte de la récente hausse des actions, les évaluations globales ne semblent pas excessives. Les bénéfices des entreprises à l’échelle mondiale ont rebondi après avoir frôlé le creux de la vague et devraient continuer à s’améliorer à partir de maintenant. En outre, la décélération de l’inflation et la baisse des taux d’intérêt pourraient créer une toile de fond très favorable. Bien qu’il puisse y avoir une certaine volatilité liée aux bénéfices, aux élections, au rythme des baisses de taux d’intérêt ou aux événements géopolitiques, nous pensons que les actions se situent à un niveau idéal, comme nous le soulignons dans les graphiques ci-dessous.

L’année 2024 pourrait ne pas être exceptionnelle pour toutes les entreprises composant les Sept Magnifiques. Nvidia continue de prendre de l’avance sur les autres entreprises compte tenu de l’engouement pour l’IA, tandis que les actions d’Apple, d’Alphabet et de Tesla sont en baisse jusqu’à présent en ce début d’année 2024.

1. La croissance des bénéfices sera le principal moteur des actions

Oubliez les Oscars. La saison des bénéfices a été un véritable spectacle partout dans le monde. Le fabricant de puces Nvidia a remporté le premier prix, affichant un bénéfice solide et augmentant sa capitalisation boursière de 277 G$ US le 22 février. Meta s’est classée deuxième, son résultat net reflétant les bienfaits des efforts de réduction des coûts entrepris il y a deux ans. Meta a ajouté près de 200 G$ US à sa valeur marchande le 2 février, annonçant un dividende pour couronner le tout.

Le taux de croissance combiné des bénéfices du secteur des technologies de l’information au sein du S&P 500 a augmenté de 22,7 % en glissement annuel, selon les données compilées par FactSet. « Leurs évaluations sont opulentes, mais elles ne sont pas exagérées », nous a récemment confié Martin Romo, directeur du placement de Capital Group. Il a fait référence à un groupe plus large d’entreprises technologiques, comprenant les Sept Magnifiques et Broadcom, mais a fait remarquer qu’on ne peut pas ignorer ces entreprises, car elles continueront à avoir un impact sur les marchés et les économies. Bon nombre de ces entreprises connaissent une croissance disciplinée et bénéficient d’un effet de levier opérationnel sans précédent, explique M. Romo.

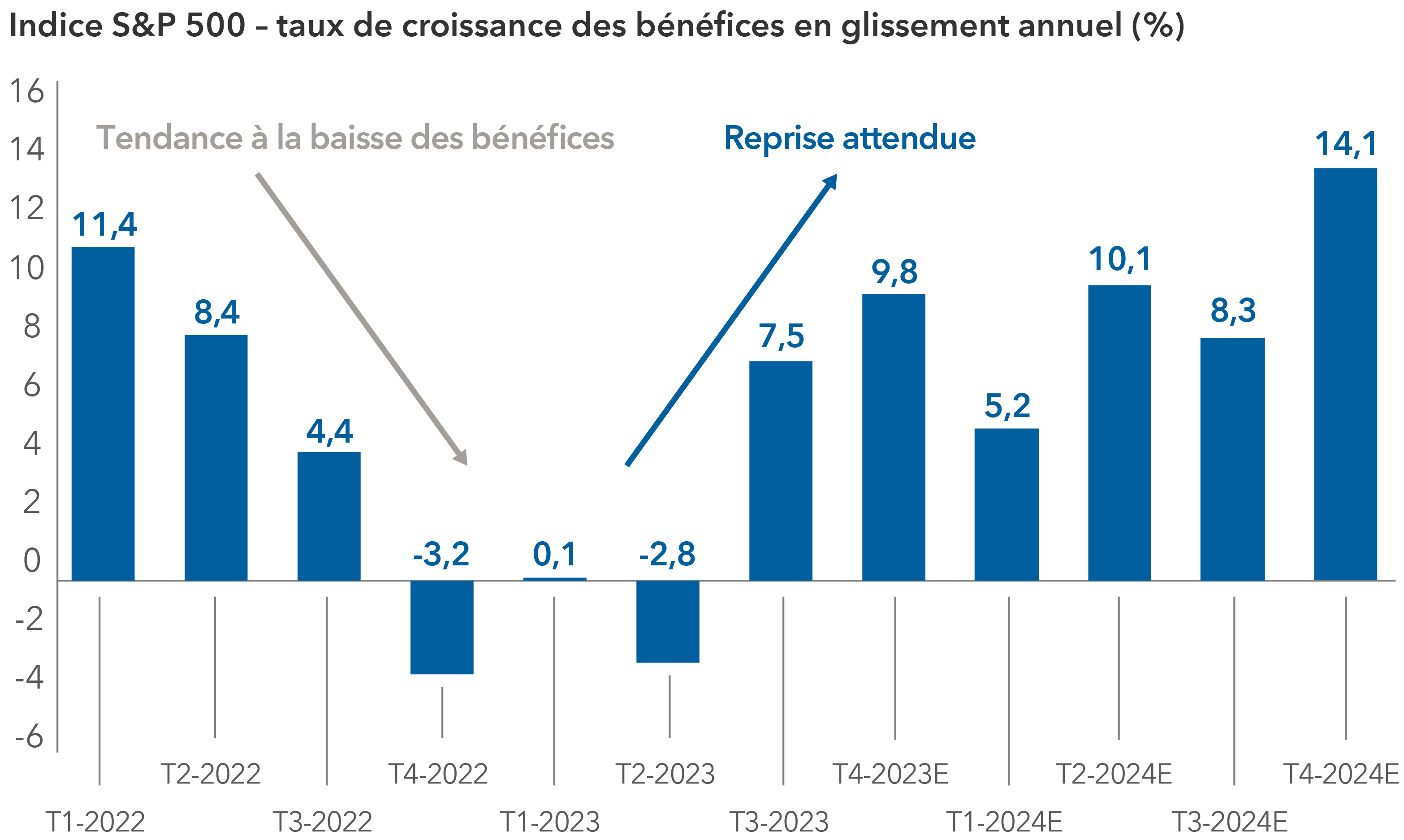

Les bénéfices semblent en passe de se redresser en 2024

Source : Système d’estimation de LSEG Institutional Brokers'. Au 1er mars 2024. Données réelles à partir du premier trimestre de 2022, jusqu’au quatrième trimestre de 2024. Estimations du quatrième trimestre de 2023 jusqu’au troisième trimestre de 2024. E = estimation.

Les entreprises du S&P 500 ont vu leurs bénéfices augmenter de 9,8 % au quatrième trimestre de 2023 en glissement annuel, et les estimations consensuelles pour 2024 suggèrent un rebond soutenu des bénéfices. Soixante-seize pour cent des entreprises du S&P 500 ont dépassé les attentes en matière de bénéfices au quatrième trimestre, tandis que 63 % ont déclaré des revenus plus élevés que les prévisions des analystes, selon les données compilées par LSEG.

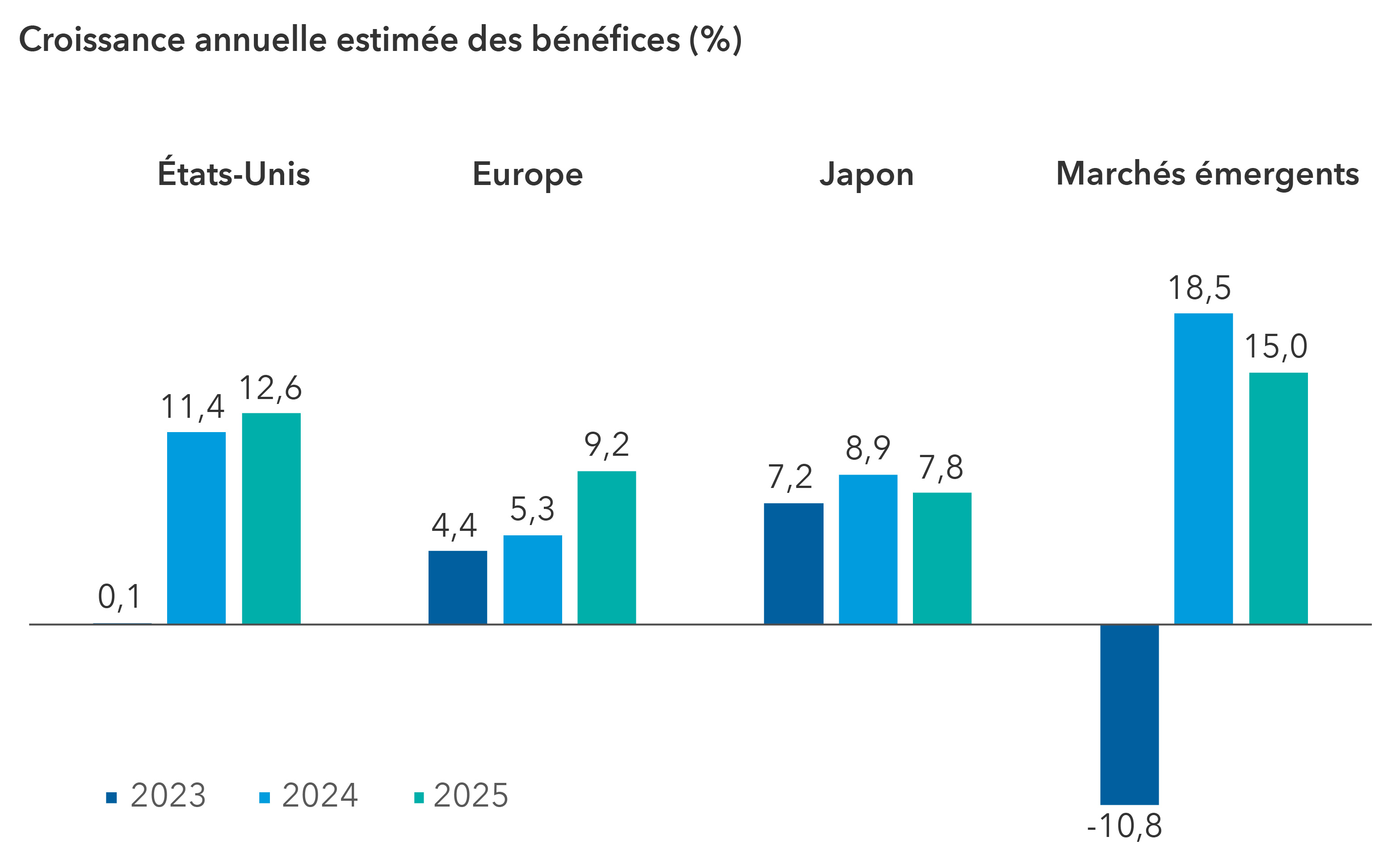

Les estimations consensuelles des analystes pour les bénéfices du S&P 500 prévoient un gain de plus de 11 % en 2024 contre 0,8 % en 2023. Sur les marchés émergents, les estimations consensuelles tablent sur une croissance de près de 18 % cette année, contre une baisse d’environ 10 % en 2023.

Chris Buchbinder, gestionnaire de portefeuille, nous a récemment rappelé que « les actions suivent les bénéfices, et les bénéfices suivent les fondamentaux ». M. Buchbinder, gestionnaire de portefeuille pour le Fonds Capital Group actions américainesMC (Canada), voit encore des occasions relativement attrayantes sur le marché, bien qu’il s’attende à des rendements variés selon les entreprises - en particulier parmi les chouchous technologiques, où des entreprises et des équipes de gestion exceptionnelles se démarqueront du peloton.

Rebond des bénéfices des entreprises

Sources : Capital Group, FactSet, MSCI, Standard & Poor's. Le graphique présente la croissance estimée des bénéfices pour chaque région. La croissance annuelle estimée des bénéfices est représentée par la moyenne des estimations consensuelles des bénéfices par action pour les années se terminant en décembre 2023, décembre 2024 et décembre 2025. États-Unis = Indice S&P 500. Europe = Indice MSCI Europe. Japon = Indice MSCI Japan. Marchés émergents = Indice MSCI Emerging Markets. Estimations au 31 décembre 2023.

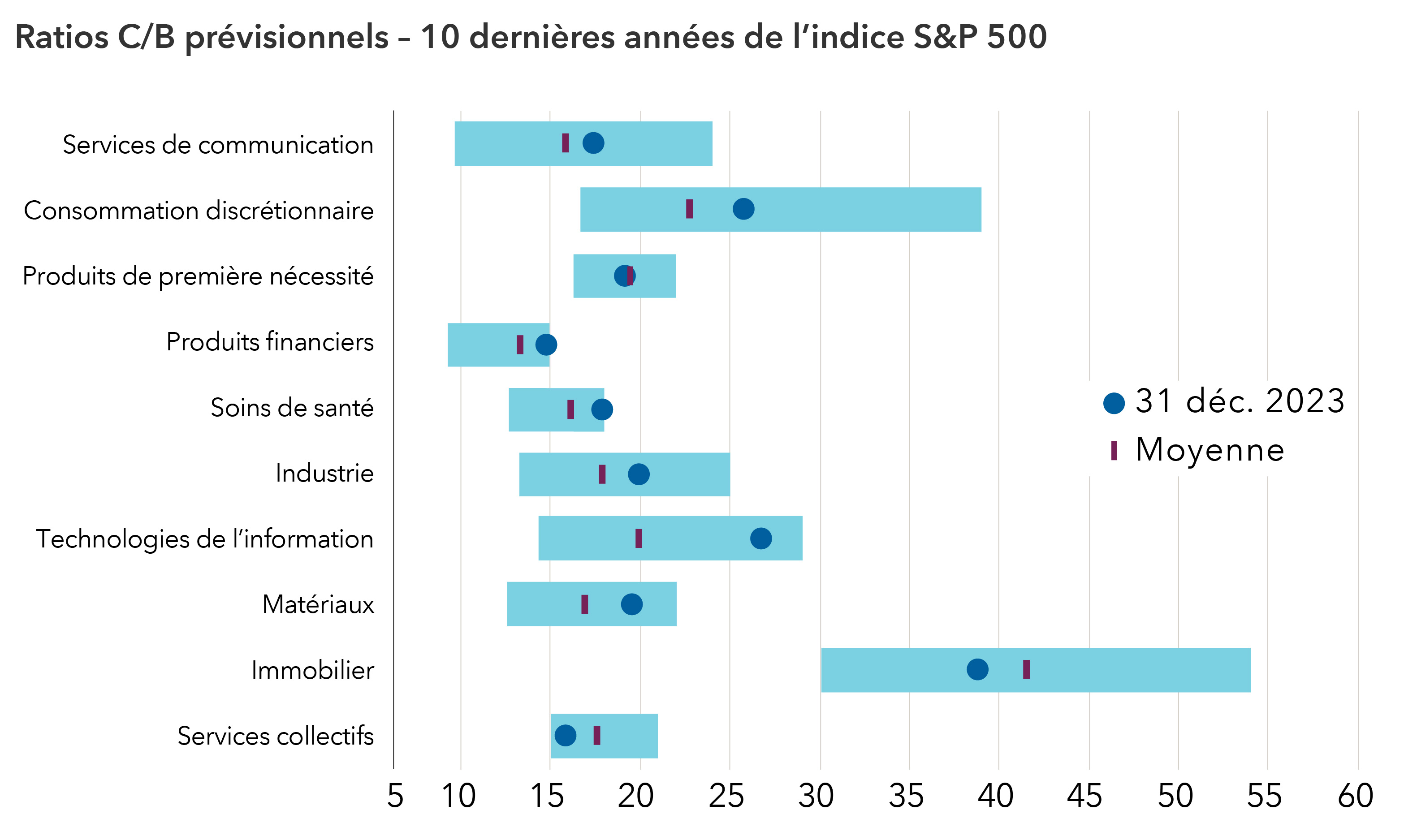

2. Malgré leur envolée, les évaluations des actions américaines ne semblent pas exagérées

À premier abord, les évaluations d’une poignée de secteurs du S&P 500 peuvent sembler élevées. Mais si l’on examine la fourchette des ratios cours/bénéfice sur 10 ans pour la plupart des secteurs, on constate qu’il reste encore un certain potentiel. La croissance des bénéfices sera un facteur clé pour déterminer si les actions continueront à monter, contrairement à la décennie précédente au cours de laquelle l’expansion multiple et un environnement de taux d’intérêt très bas ont généré de solides vents contraires. Les évaluations des actions américaines ne semblent pas exagérées au vu des prévisions de croissance, surtout si l’on tient compte de la vigueur récente des bénéfices.

La toile de fond économique des États-Unis demeure également favorable, un atterrissage en douceur semblant plus probable qu’une récession. Ceci étant dit, nous nous attendons à quelques épisodes de volatilité sur les marchés, en raison des inquiétudes persistantes quant au rythme et à l’ampleur des réductions de taux d’intérêt et des données relatives à l’inflation. Les chiffres de l’inflation plus élevés que prévu en janvier, par exemple, ont suscité des inquiétudes sur le marché concernant la date à laquelle la Fed pourrait entamer la réduction des taux d’intérêt. Mais tant que la croissance des bénéfices continue de répondre aux attentes, voire de les dépasser, et que le marché de l’emploi reste solide, les actions américaines devraient bénéficier d’un soutien. Les entreprises dont la trajectoire de croissance des bénéfices est claire, qui disposent d’un pouvoir de fixation des prix et qui sont capables de conserver leurs parts de marché devraient être en mesure de résister à d’éventuelles tempêtes.

Les évaluations des actions américaines ne semblent pas excessives

Sources : Capital Group, LSEG. Le ratio cours/bénéfice prévisionnel reflète le prix actuel de l’action par rapport à l’estimation consensuelle du bénéfice par action sur une base prévisionnelle de 12 mois. Données du 31 décembre 2013 au 31 décembre 2023. C/B =ratio cours/bénéfice. Les résultats passés ne sont pas garants des résultats futurs.

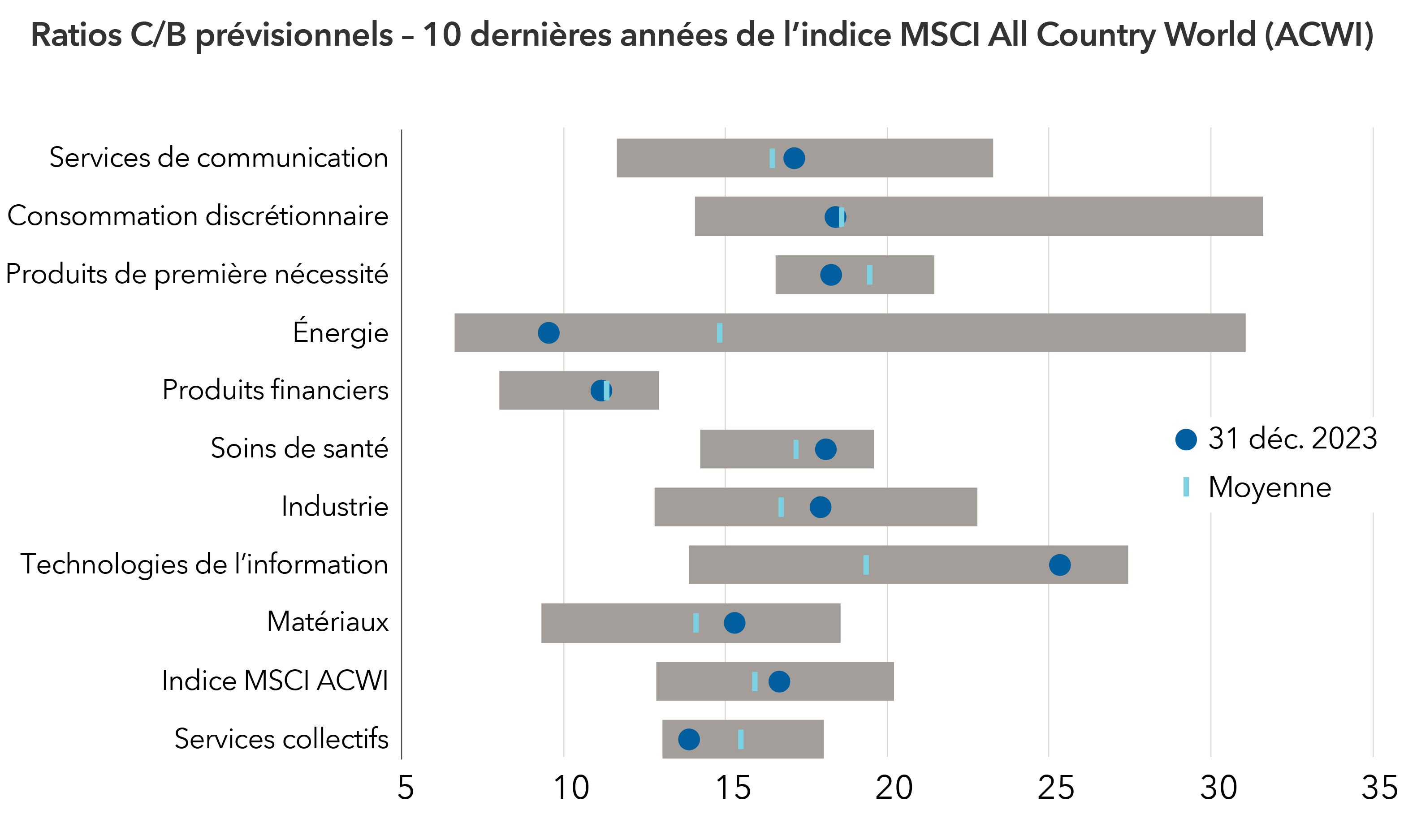

3. Les entreprises mondiales présentent un bon rapport qualité-prix

Au niveau le plus élevé, sur la base d’un ratio cours/bénéfice prévisionnel à 12 mois, la plupart des secteurs de l’indice ACWI semblent être attrayants. Bon nombre d’entre eux se situent au niveau ou juste au-dessus de leur ratio C/B prévisionnel moyen sur 10 ans, à un moment où les banques centrales du monde entier s’apprêtent à assouplir leur politique monétaire et où les taux d’intérêt à long terme sont susceptibles de baisser.

Il convient de souligner ici que la hausse des actions américaines au cours de la dernière décennie a porté la pondération des entreprises américaines dans l’indice ACWI à un niveau élevé de 63 %, ce qui a entraîné une hausse des prix et des évaluations de l’indice. En dehors des États-Unis, les prix des actions sont plus attrayants : les entreprises dotées de solides franchises et de marques mondiales se négocient à des prix inférieurs à ceux de leurs homologues américaines.

De nombreuses entreprises européennes et asiatiques, par exemple, ont acquis de fortes parts de marché dans des secteurs tels que les semi-conducteurs, l’aérospatiale, les produits pharmaceutiques et les produits de luxe. Les prévisions de baisse des taux d’intérêt sur divers marchés non américains peuvent également constituer un vent favorable pour les actions mondiales.

Aux États-Unis, la hausse des prix des actions signifie que les évaluations ont également augmenté. « Nous avons donc cherché un peu plus de valeur dans d’autres domaines », a déclaré Jody Jonsson, vice-présidente du conseil et gestionnaire de portefeuille chez Capital Group.

La plupart des secteurs se négocient autour de la moyenne décennale en termes de ratio cours/bénéfice.

Sources : Capital Group, London Stock Exchange Group, MSCI. Le ratio cours/bénéfice prévisionnel reflète le prix actuel de l’action par rapport à l’estimation consensuelle du bénéfice par action sur une base prévisionnelle de 12 mois. Données du 31 décembre 2013 au 31 décembre 2023. C/B =ratio cours/bénéfice. Les résultats passés ne sont pas garants des résultats futurs.

Le Japon, qui est le marché d’actions le plus performant au monde en cumul annuel (au 29 février), tel que mesuré par l’indice MSCI Japan, suscite de l’intérêt en raison des réformes du marché des actions et de la gouvernance d’entreprise qui sont attendues depuis longtemps. Dans l’intervalle, les marchés émergents tels que l’Inde et le Mexique pourraient bénéficier de la restructuration des chaînes d’approvisionnement mondiales à mesure que leurs nouveaux centres de fabrication développent des téléphones intelligents, des automobiles, des appareils électroménagers et de l’électronique informatique. « Malgré le ralentissement de l’économie chinoise, je pense que les tendances durables, notamment les changements démographiques et la transition énergétique, pourraient conférer aux marchés émergents plus de profondeur que par le passé », a déclaré Brad Freer, gestionnaire de portefeuille.

4. Des poches de dynamisme émergent au-delà des Sept Magnifiques

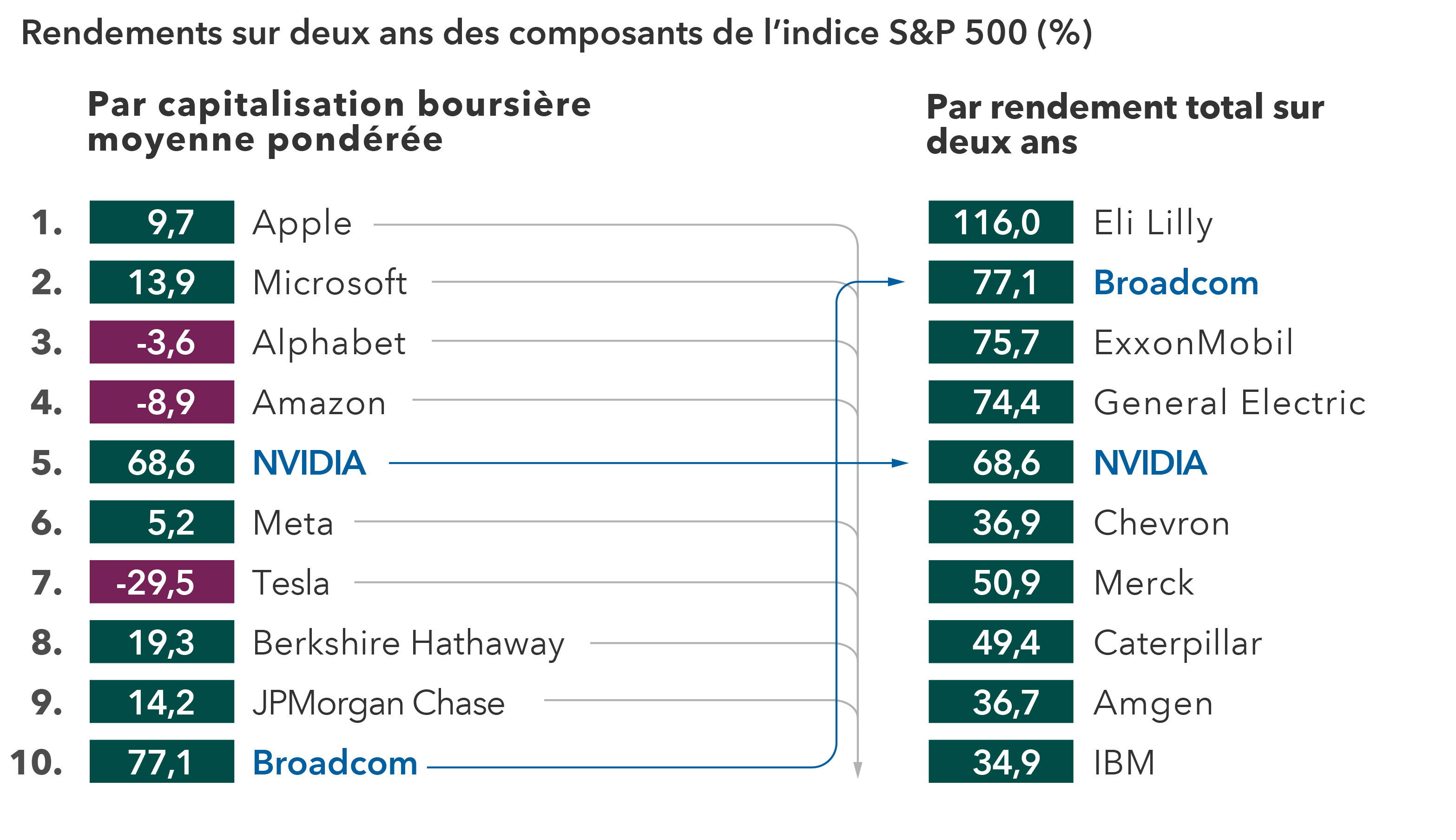

Malgré des rendements sensationnels en 2023, les Sept Magnifiques semblent moins impressionnants sur un horizon temporel légèrement plus long. Au cours des deux années écoulées entre le début de 2022 et 2023, un seul des Sept Magnifiques s’est classé au nombre des entreprises ayant obtenu les meilleurs rendements de l’indice S&P 500, en raison de fortes dépréciations en 2022.

On peut certes faire valoir que les valorisations supérieures des entreprises technologiques sont justifiées compte tenu de leurs solides bénéfices et de leur nouvelle piste de croissance dans le domaine de l’intelligence artificielle, mais le graphique démontre qu’un plus grand nombre de composants du S&P 500 ont affiché des rendements relativement solides dans des domaines tels que l’énergie, les soins de santé et l’industrie.

Avec la reprise de la croissance des bénéfices dans les secteurs non technologiques, un ensemble plus diversifié d’entreprises pourrait attirer l’attention des investisseurs. En vue d’atténuer le risque de concentration du portefeuille, un programme de répartition des actifs pourrait viser une plus grande diversification en réduisant l’exposition globale aux sociétés technologiques et aux actions américaines.

La répartition peut s’avérer fructueuse malgré l’exubérance des Sept Magnifiques.

Source : FactSet. Les données sont basées sur les 55 entreprises les plus fortement pondérées de l’indice S&P 500 et filtrées par les 10 premières en termes de pondération moyenne et de rendements totaux. Données au 31 décembre 2023. Les rendements sont indiqués du 1er janvier 2022 au 31 décembre 2023. Les rendements sont en USD.

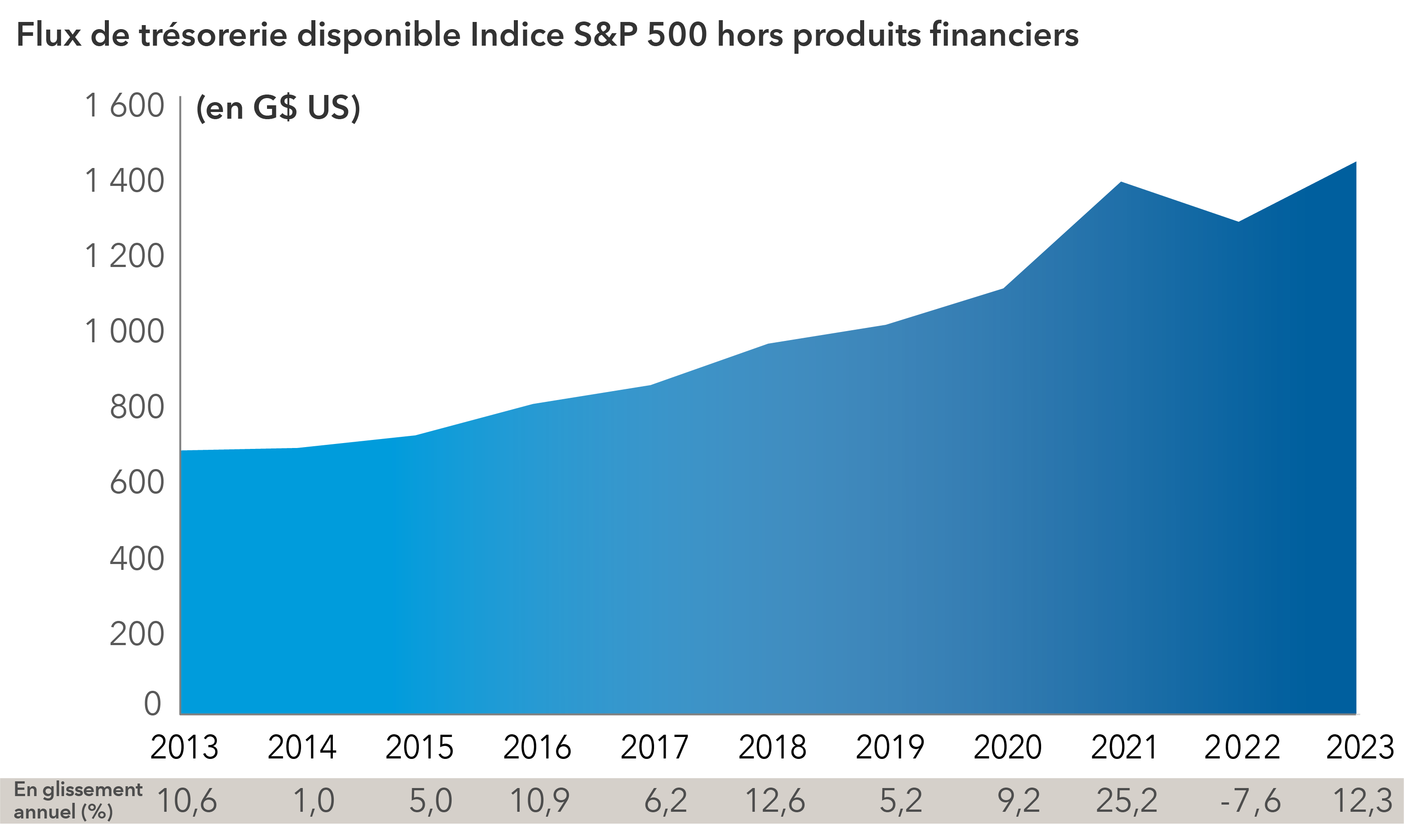

5. L’augmentation des flux de trésorerie pourrait apporter un soutien supplémentaire

De façon générale, les entreprises de l’indice S&P 500, hors produits financiers, détiennent des liquidités à des niveaux proches de leur plus haut niveau depuis 10 ans. Cela pourrait alimenter des rachats d’actions, des activités de fusion-acquisition ou des versements de dividendes. Par exemple, au cours des derniers mois, on a observé une augmentation des opérations de fusion-acquisition parmi certaines grandes entreprises pétrolières et pharmaceutiques, des transactions qui pourraient contribuer à la croissance des bénéfices à long terme. Les entreprises ont également augmenté leurs versements de dividendes, contribuant ainsi au rendement total des actions. Parmi les exemples récents les plus médiatisés, Meta et Salesforce ont annoncé leur tout premier dividende, ce qui est de bon augure pour la discipline en matière de répartition de capital.

Les dépenses d’investissement seront sans doute en hausse pour répondre aux besoins des entreprises technologiques, notamment les importants investissements dans les centres de données nécessaires à l’IA, mais aussi pour l’investissement dans l’infrastructure nécessaire pour soutenir la relocalisation des chaînes d’approvisionnement. Ces investissements devraient se traduire par une croissance régulière des flux de trésorerie pour un large éventail d’entreprises dans un grand nombre de secteurs.

Le flux de trésorerie disponible continue de croître

Source : Capital Group. Données de 2013 à 2023.

Du point de vue des flux de trésorerie disponibles, l’Amérique des entreprises semble en bonne santé. Comme le rappelle notre collègue Dane Mott, analyste comptable, le flux de trésorerie disponible (FTD) n’est pas une mesure parfaite, car il exclut les activités de fusion-acquisition, mais il constitue tout de même un indicateur pertinent de la santé des entreprises. « En examinant les chiffres de FTD pour les entreprises non financières de l’indice S&P 500 en 2023, force est de constater qu’il s’agit des chiffres les plus élevés jamais enregistrés, soit près de 1 500 G$ US, et qu’ils ont connu une croissance saine de 12,3 % en glissement annuel », précise M. Mott. Le ratio capitalisation boursière par rapport aux flux de trésorerie disponibles est une mesure de valorisation souvent utilisée par les investisseurs. Il était de 26,4 fois à la fin de l’année 2023, contre 52 fois au plus fort de la bulle Internet en 1999.

Dans l’ensemble, malgré les différents indices des marchés boursiers qui ont testé des sommets récents, nous pensons que les fondamentaux et la toile de fond macroéconomique des actions restent vigoureux. Il est possible que nous rencontrions quelques poches d’air en raison d’événements économiques ou géopolitiques et de l’incertitude liée à l’année électorale aux États-Unis. La sélectivité sera de mise, toutefois nous restons optimistes.

L’indice S&P 500 est un indice pondéré selon la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

L’indice S&P 500 Information Technology comprend les entreprises incluses dans le S&P 500 qui sont classées comme membres du secteur GICS® des technologies de l’information.

L’indice MSCI All Country World (ACWI) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer le rendement des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI Europe représente les grandes et moyennes capitalisations de 15 pays développés d’Europe.

L’indice MSCI Emerging Markets capte la représentation des grandes et moyennes capitalisations dans 24 pays des marchés émergents.

L’indice MSCI Japan est conçu pour mesurer le rendement des segments à grande et moyenne capitalisation du marché japonais.

Flux de trésorerie disponible (FTD) – Fonds restant à la disposition d’une entreprise après qu’elle ait payé ses dépenses d’exploitation et d’investissement. Plus le flux de trésorerie disponible d’une entreprise est important, plus elle peut l’utiliser pour rembourser ses dettes, verser des dividendes et saisir des occasions de croissance.

La capitalisation boursière moyenne pondérée fait référence à un indice boursier (par exemple, le S&P 500) dans lequel chaque composant est pondéré en fonction de la taille de sa capitalisation boursière totale.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2025 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2025. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les «parties MSCI») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Marc Nabi

Marc Nabi

Maria Karahalis

Maria Karahalis

David Polak

David Polak